کیپٹل بجٹ (تعریف ، فوائد) | یہ کیسے کام کرتا ہے؟

کیپٹل بجٹ کیا ہے؟

کیپٹل بجٹ سے مراد منصوبہ بندی کا عمل ہوتا ہے جو طویل مدتی سرمایہ کاری کے فیصلے کے لئے استعمال ہوتا ہے کہ آیا منصوبے کاروبار کے لful نتیجہ خیز ہیں اور آئندہ برسوں میں مطلوبہ منافع مہیا کریں گے یا نہیں اور یہ ضروری ہے کیونکہ سرمایہ خرچ میں بہت زیادہ رقم درکار ہوتی ہے سرمایے میں اس طرح کے اخراجات کرنے سے پہلے فنڈز فنڈز دیتے ہیں ، کمپنیوں کو خود کو یقین دلانے کی ضرورت ہوتی ہے کہ یہ خرچہ کاروبار میں منافع لائے گا۔

وضاحت

کیپٹل بجٹ فیصلہ سازی کا عمل ہے جہاں کمپنی منصوبہ بندی کرتی ہے اور کسی طویل مدتی کیپیکس کا تعین کرتی ہے جس کی نقد آمدنی کے معاملے میں واپسی کی توقع ایک سال سے بھی زیادہ ہوجاتی ہے۔ سرمایہ کاری کے فیصلوں میں مندرجہ ذیل میں سے کوئی بھی شامل ہوسکتا ہے:

- توسیع کے

- حصول

- تبدیلی

- نئی بنائی گئی چیز

- آر اینڈ ڈی

- اہم اشتہاری مہم

- فلاحی سرمایہ کاری

دارالحکومت کے بجٹ میں فیصلہ سازی کرنے سے یہ سمجھنے میں باقی رہ جاتا ہے کہ آیا منصوبے اور سرمایہ کاری کے شعبے کمپنی قرض ، ایکویٹی ، برقرار رکھی ہوئی کمائی - اور نہیں کیپٹلائزیشن ڈھانچے کے ذریعے نقد رقم کی فنڈنگ کے قابل ہیں یا نہیں۔

کیپٹل بجٹ کے فیصلے کیسے کریں؟

قابل عمل سرمایہ کاری کو منتخب کرنے کے لئے کیپٹل بجٹ کے فیصلے کے تجزیہ کے لئے 5 اہم تکنیک استعمال کی گئیں ہیں۔

# 1 - ادائیگی کی مدت

ادائیگی کی مدت سرمایہ کاری کی ابتدائی لاگت - کیش آؤٹ فلو - کی وصولی میں کتنے سال لگتی ہے۔ واپسی کی مدت کم ، جتنی بہتر ہوگی۔

خصوصیات:

- لیکویڈیٹی کا خام پیمانہ فراہم کرتا ہے

- سرمایہ کاری کے خطرے سے متعلق کچھ معلومات فراہم کرتا ہے

- حساب کرنا آسان ہے

# 2-چھوٹ ادائیگی کی مدت

خصوصیات:

- یہ پیسے کی وقت کی قیمت پر غور کرتا ہے

- سرمایہ کی لاگت کا استعمال کرکے اس منصوبے میں کیش فلو میں شامل خطرے پر غور کرتا ہے

# 3-موجودہ قیمت کا طریقہ

اگر کسی منصوبے کے کام ہونے کی صورت میں NPV تمام متوقع نقد بہاؤ کی موجودہ اقدار کا مجموعہ ہے۔

NPV = CF0 + سییف1/ (1 + ک) 1+۔ . . + سییفn/ (1 + k) nکہاں،

- CF0 = ابتدائی سرمایہ کاری

- CFn = ٹیکس کیش فلو کے بعد

- K = واپسی کی مطلوبہ شرح

واپسی کی مطلوبہ شرح عام طور پر وزن کی اوسط لاگت کیپٹل (WACC) ہوتی ہے - جس میں قرض اور ایکویٹی دونوں کی شرح بھی شامل ہوتی ہے

خصوصیات:

- یہ پیسے کی وقت کی قیمت پر غور کرتا ہے

- منصوبے کے تمام نقد بہاؤ پر غور کرتا ہے

- سرمایہ کی لاگت کا استعمال کرکے اس منصوبے میں کیش فلو میں شامل خطرے پر غور کرتا ہے

- اشارہ کرتا ہے کہ آیا اس سرمایہ کاری سے منصوبے کی یا کمپنی کی قدر میں اضافہ ہوگا

# 4- داخلی شرح واپسی (IRR)

جب متوقع متوقع اضافی نقد آمدنی کی موجودہ قیمت اس منصوبے کی ابتدائی لاگت کے برابر ہوتی ہے تو IRR چھوٹ کی شرح ہوتی ہے۔

یعنی جب پی وی (آمد) = پی وی (آؤٹ فلوز)

خصوصیات:

- یہ پیسے کی وقت کی قیمت پر غور کرتا ہے

- منصوبے کے تمام نقد بہاؤ پر غور کرتا ہے

- سرمایہ کی لاگت کا استعمال کرکے اس منصوبے میں کیش فلو میں شامل خطرے پر غور کرتا ہے

- اشارہ کرتا ہے کہ آیا اس سرمایہ کاری سے منصوبے کی یا کمپنی کی قدر میں اضافہ ہوگا

# 5- منافع بخش اشاریہ

منافع بخش اشاریہ کسی منصوبے کے مستقبل کے نقد بہاؤ کی موجودہ قیمت ہے جو ابتدائی نقد رقم کے حساب سے تقسیم ہوتا ہے

مستقبل کیش فلو / سی ایف کا پی آئ = پی وی0کہاں،

CF0 ابتدائی سرمایہ کاری ہے

یہ تناسب منافع بخش سرمایہ کاری کا تناسب (PIR) یا ویلیو انویسٹمنٹ تناسب (VIR) کے نام سے بھی جانا جاتا ہے۔

خصوصیات:

- یہ پیسے کی وقت کی قیمت پر غور کرتا ہے

- منصوبے کے تمام نقد بہاؤ پر غور کرتا ہے

- سرمایہ کی لاگت کا استعمال کرکے اس منصوبے میں کیش فلو میں شامل خطرے پر غور کرتا ہے

- اشارہ کرتا ہے کہ آیا اس سرمایہ کاری سے منصوبے کی یا کمپنی کی قدر میں اضافہ ہوگا

- جب سرمایے پر راشن ہوتا ہے تو منصوبوں کی درجہ بندی اور انتخاب میں مفید ہوتا ہے

مثالیں

مثال # 1

کسی کو منتخب کرنے کے لئے ایک کمپنی 2 منصوبوں پر غور کررہی ہے۔ تخمینہ شدہ نقد بہاؤ مندرجہ ذیل ہیں

کمپنی کے لئے WACC 10٪ ہے۔

حل:

آئیے حساب کتاب کریں اور دیکھیں کہ زیادہ عمومی سرمایہ کاری کے بجٹ کے فیصلے کے زیادہ ٹولوں کا استعمال کرتے ہوئے کونسا پروجیکٹ منتخب کیا جانا چاہئے۔

NPV برائے پروجیکٹ A -

NPV برائے پروجیکٹ A = $ 1.27

پروجیکٹ B- کے لئے NPV

NPV برائے پروجیکٹ B = $ 1.30

پروجیکٹ اے کے لئے داخلی شرح

پروجیکٹ A = 14.5٪ کے لئے داخلی شرح منافع

پروجیکٹ B کے لئے داخلے کی شرح

پروجیکٹ B = 13.1٪ کے لئے داخلی شرح منافع

دونوں منصوبوں کی خالص موجودہ قیمت بہت قریب ہے ، اور اسی وجہ سے یہاں فیصلہ لینا بہت مشکل ہے۔

لہذا ، ہم اگلے 2 طریقوں کا انتخاب کرتے ہیں اگر ان 2 منصوبوں میں سے ہر ایک میں کیا جائے تو سرمایہ کاری سے واپسی کی شرح کا حساب لگائیں۔ اب یہ ایک بصیرت مہیا کرتی ہے کہ پروجیکٹ اے کو دوسرے پروجیکٹ کے مقابلے میں بہتر منافع (14.5٪) ملے گا ، جو پروجیکٹ اے سے اچھا لیکن کم پیدا کررہا ہے۔

لہذا ، پروجیکٹ A کا انتخاب پروجیکٹ B سے زیادہ ہوتا ہے۔

مثال # 2

ادائیگی کی مدت کی بنیاد پر کسی پروجیکٹ کو منتخب کرنے کی صورت میں ، ہمیں ہر سال انفلوز کی جانچ پڑتال کرنے کی ضرورت ہوتی ہے اور یہ معلوم کرنا پڑتا ہے کہ کس سال بہاؤ کے بہاؤ کی آمد ہوتی ہے۔

اب ، نقد آمدنی کی بنیاد پر ادائیگی کی مدت کا حساب کتاب کرنے کے لئے 2 طریقے موجود ہیں - جو اس سے بھی مختلف ہوسکتے ہیں۔

پروجیکٹ اے کے لئے ادائیگی کی مدت

10 سال ، انفلوئ m 100 ملیون ہمیشہ کی طرح ہی رہتا ہے

پروجیکٹ اے میں مستقل نقد بہاؤ کو دکھایا گیا ہے۔ لہذا ادائیگی کی مدت ، اس معاملے میں ، ابتدائی انوسٹمنٹ / نیٹ کیش انفلو کے طور پر شمار کی جاتی ہے۔ لہذا ، پروجیکٹ اے کے لئے ، ابتدائی سرمایہ کاری کو پورا کرنے کے ل approximately ، اس میں لگ بھگ 10 سال لگیں گے۔

پروجیکٹ B کے لئے ادائیگی کی مدت

آمد میں اضافے کے ساتھ ، 4 سالوں میں m 1000 mn کی سرمایہ کاری شامل ہے

دوسری طرف ، پروجیکٹ بی میں غیر مساوی نقد بہاؤ ہے۔ اس صورت میں ، اگر آپ سالانہ آمدنی میں اضافہ کرتے ہیں تو - آپ آسانی سے شناخت کرسکتے ہیں کہ کس سال میں سرمایہ کاری اور واپسی قریب ہوگا۔ لہذا ، پروجیکٹ بی کے لئے ، سرمایہ کاری کی ابتدائی ضرورت چوتھے سال میں پوری کی جاتی ہے۔

موازنہ کرنے پر ، پروجیکٹ اے پورے کاروبار کے ل any کسی بھی فوائد کو حاصل کرنے میں زیادہ وقت لے رہا ہے ، اور اسی وجہ سے پروجیکٹ B کا انتخاب پروجیکٹ A سے زیادہ کرنا چاہئے۔

مثال # 3

ایسے منصوبے پر غور کریں جہاں ابتدائی سرمایہ کاری 00 10000 ہے۔ رعایتی ادائیگی کی مدت کے طریقہ کار کا استعمال کرتے ہوئے ، ہم جانچ سکتے ہیں کہ آیا پروجیکٹ کا انتخاب قابل عمل ہے یا نہیں۔

یہ ادائیگی کی مدت کی ایک توسیعی شکل ہے ، جہاں یہ منی عنصر کی وقتی قیمت کو مدنظر رکھتا ہے ، لہذا ابتدائی سرمایہ کاری کو پورا کرنے کے ل required مطلوبہ سالوں کی تعداد تک پہنچنے کے لئے رعایتی نقد بہاؤ کو استعمال کیا جاتا ہے۔

ذیل میں دیئے گئے مشاہدے:

اسی منصوبے کے تحت پچھلے کئی سالوں میں کچھ نقد آمدنی موجود ہے۔ وقت کی قیمت کا استعمال کرتے ہوئے ، ہم پہلے سے طے شدہ رعایت کی شرح پر چھوٹ والے نقد بہاؤ کا حساب لگاتے ہیں۔ اوپر کالم سی میں چھوٹ والے نقد کی روانی ہے ، اور کالم ڈی ابتدائی اخراج کی نشاندہی کرتا ہے جو ہر سال متوقع رعایت نقد آمدنی کے ذریعہ شامل ہوتا ہے۔

ادائیگی کی مدت 5 اور 6 سال کے درمیان کہیں پڑے گی۔ اب ، چونکہ اس منصوبے کی زندگی 6 سال دکھائی دیتی ہے ، اور پروجیکٹ کم مدت میں منافع دیتا ہے ، لہذا ہم اندازہ کرسکتے ہیں کہ اس پروجیکٹ میں بہتر این پی وی ہے۔ لہذا ، اس منصوبے کا انتخاب کرنا ایک اچھا فیصلہ ہوگا جس میں کاروبار میں قدر و قیمت کا اضافہ کرنے کی پیش گوئی کی جاسکتی ہے۔

مثال # 4

منافع بخش اشاریہ کے بجٹ کے طریقے کا استعمال کرتے ہوئے دو منصوبوں کے مابین انتخاب کریں جو ایک مخصوص کاروبار کے ساتھ اختیارات ہیں۔ ذیل میں دونوں منصوبوں سے کی جانے والی نقد رقم کی آمد متوقع ہے۔

پروجیکٹ A- کے لئے منافع بخش اشاریہ

پروجیکٹ A = $ 1.16 کے لئے منافع بخش اشاریہ

پروجیکٹ B- کے لئے منافع بخش اشاریہ

پروجیکٹ B = $ 0.90 کے لئے منافع بخش اشاریہ

منافع کے انڈیکس میں بھی رعایت کی شرح کا استعمال کرتے ہوئے مستقبل میں متوقع نقد آمدنی کو تبدیل کرنا شامل ہے ، جو زیادہ تر کاروبار کے لئے WACC٪ ہے۔ مستقبل کی نقد آمدنی کی ان موجودہ اقدار کی رقم کا ابتدائی سرمایہ کاری کے ساتھ موازنہ کیا جاتا ہے ، اور اس طرح منافع بخش اشاریہ حاصل کیا جاتا ہے۔

اگر منافع کا اشاریہ> 1 ہے تو ، یہ قابل قبول ہے ، جس کا مطلب یہ ہوگا کہ بہاؤ بہاؤ سے زیادہ سازگار ہے۔

اس معاملے میں ، پروجیکٹ اے کا انڈیکس 16 1.16 ہے جبکہ پروجیکٹ بی کے مقابلہ میں ، جس میں the 0.90 کا انڈیکس ہے ، جو واضح طور پر واضح ہے کہ پروجیکٹ اے پروجیکٹ بی سے بہتر آپشن ہے ، چنانچہ ، منتخب کیا گیا۔

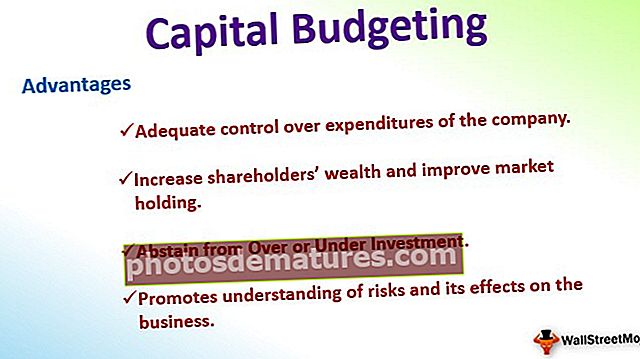

کیپٹل بجٹ کے فوائد

- سرمایہ کاری کے مواقع میں فیصلے کرنے میں معاون ہے

- کمپنی کے اخراجات پر خاطر خواہ کنٹرول

- کاروبار پر خطرات اور اس کے اثرات کو سمجھنے کو فروغ دیتا ہے

- حصص یافتگان کی دولت میں اضافہ اور مارکیٹ ہولڈنگ کو بہتر بنائیں

- سرمایہ کاری سے زیادہ یا انڈر انوسمنٹ سے پرہیز کریں

حدود

- فیصلے ایک طویل مدتی کے لئے ہوتے ہیں لہذا ، زیادہ تر معاملات میں یہ الٹ نہیں سکتے ہیں

- ساپیکش رسک اور رعایتی عنصر کی وجہ سے فطرت میں تعص .ب

- کچھ تکنیک یا حسابات مفروضوں پر مبنی ہیں - غیر یقینی صورتحال غلط درخواست کا باعث بن سکتی ہے

نتیجہ اخذ کرنا

طویل مدتی نقطہ نظر کے لئے کسی کمپنی کے لئے منصوبوں کے درمیان انتخاب کرنے کے لئے کیپٹل بجٹ ایک لازمی اور بہت اہم عمل ہوتا ہے۔ کسی بھی طویل مدتی منصوبے یا کاروبار میں سرمایہ کاری سے پہلے اس کی پیروی کرنا ایک ضروری طریقہ کار ہے۔ یہ مینجمنٹ کے طریقے فراہم کرتا ہے تاکہ مناسب طریقے سے سرمایہ کاری سے متعلق منافع کا حساب کتاب کیا جاسکے اور یہ سمجھنے کے لئے ہمیشہ فیصلہ کیا جائے کہ انتخاب طویل مدتی میں کمپنی کی قدر کو بہتر بنانے کے ل improving فائدہ مند ثابت ہوگا یا نہیں۔