درجہ بندی کی بیلنس شیٹ (تعریف ، شکل) | سر فہرست

درجہ بندی کی بیلنس شیٹ وہ قسم کی بیلنس شیٹ ہے جس میں تمام بیلنس شیٹ اکاؤنٹس کو مختلف چھوٹے چھوٹے زمرے میں تقسیم کرنے کے بعد پیش کیا جاتا ہے جس کی وجہ سے بیلنس شیٹ استعمال کنندہ کے لئے اکاؤنٹس کو کسی فارمیٹ میں ترتیب دے کر واضح تفہیم حاصل کرنا آسان ہوجاتا ہے جو زیادہ ہے پڑھنے کے قابل

درجہ بندی کی بیلنس شیٹ کیا ہے؟

ایک درجہ بند بیلنس شیٹ ایک مالی دستاویز ہے جو اثاثوں ، واجبات ، اور حصص یافتگان کی ایکوئٹی کو نہ صرف ذیلی زمرہ بناتا ہے بلکہ ان وسیع زمرے میں معنی خیز درجہ بندی بھی پیش کرتا ہے۔ سیدھے الفاظ میں ، یہ فرم کی مالی حیثیت ، صارف کو زیادہ پڑھنے کے قابل شکل میں پیش کرتا ہے۔ یہ بیلنس شیٹ سے ایک قدم آگے ہے ، جو اثاثوں اور واجبات کی قیمتوں کی نمائندگی کرنے کے سوا کچھ نہیں ہے۔

- جب کوئی فرم ایک درجہ بند بیلنس شیٹ شائع کرتا ہے ، تو وہ نہ صرف اپنے اثاثوں کی قیمت پیش کرتا ہے بلکہ یہ بھی پیش کرتا ہے کہ ان موجودہ قیمتوں کا حساب کیسے لیا گیا ہے۔ جیسا کہ وہ کہتے ہیں ، حساب کتاب ریاضی سے زیادہ سائنس ہے۔ اثاثہ کی اطلاع دہندگی کے متعدد طریقے ہوسکتے ہیں۔

- کچھ اثاثوں کی تاریخی ، یا کتابوں کی قیمت جیسے زمین اور مشینری کی قدر کی جاتی ہے ، اور کچھ کا خیرمقدم اور برانڈ نام جیسے حساب کتاب کا پیچیدہ طریقہ ہوتا ہے۔

- درجہ بندی کی بیلنس شیٹ یہ یقینی بناتی ہے کہ یہ سارے حساب کتاب مناسب طریقے سے قارئین تک پہنچائے گئے ہیں۔ اگرچہ ان درجہ بندی کے لئے کوئی متعین صنعت اصول نہیں ہے ، لیکن زیادہ تر کاروبار وقت افق کی بنیاد پر اثاثوں اور واجبات کی اطلاع دہندگی کو ترجیح دیتے ہیں۔

درجہ بند بیلنس شیٹ کی شکل

مندرجہ ذیل جدول میں کسی لباس کی فرم کے لئے درجہ بندی کی بیلنس شیٹ کی شکل کی نمائش دکھائی گئی ہے۔

جیسا کہ اوپر دکھایا گیا ہے ، درجہ بند بیلنس شیٹ کی مثال ، مناسب درجہ بندی موجود ہے جو قاری کو نہ صرف اثاثوں یا واجبات کی بلکہ ان کی نوعیت کی بھی شناخت کرنے میں مدد دیتی ہے۔ اس سے نہ صرف پڑھنے میں بہتری آتی ہے بلکہ شفافیت اور انتظامی حکمت عملی کی وضاحت پر بھی زور دیا جاتا ہے۔

درجہ بند بیلنس شیٹ اثاثہ کی شکل

درجہ بند بیلنس شیٹ کے اثاثہ والے حصے کی شکل کو تین اہم اقسام میں تقسیم کیا جاسکتا ہے۔

# 1 - موجودہ اثاثے

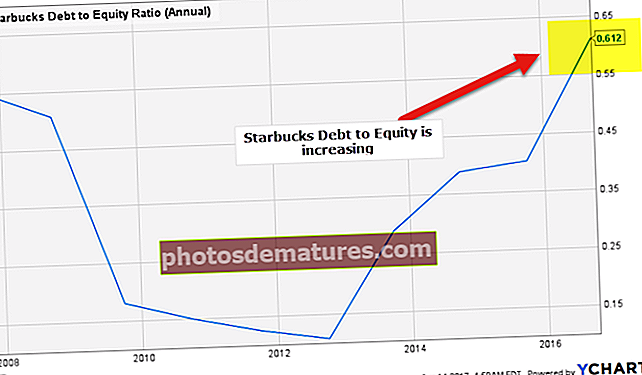

ماخذ: اسٹاربکس ایس ای سی فائلنگ

یہ وہ اثاثے ہیں جو کاروبار کے آپریٹنگ سائیکل میں یا موجودہ مالی سال کے ساتھ استعمال شدہ نقد رقم کے لئے استعمال یا فروخت کیے جانے والے ہیں۔ انہیں بنیادی طور پر روزمرہ کے کاموں یا فرم کے بنیادی کاروبار کو فنڈ دینے کی ضرورت ہوتی ہے۔ ایک اہم خصوصیت یہ ہے کہ ان کو آسانی سے نقد رقم پیدا کرنے کے لئے ختم کیا جاسکتا ہے ، جو کاروبار کو کسی بھی مختصر مدت میں لیکویڈیٹی بحرانوں کو پورا کرنے میں مدد کرتا ہے۔ اگرچہ وہ صنعت سے انڈسٹری کے لحاظ سے مختلف ہوتے ہیں ، لیکن کچھ عام مثالیں نقد ، نقد رقم کے مساوی ، انوینٹری ، وصول شدہ اکاؤنٹس وغیرہ ہوسکتی ہیں۔

# 2 - فکسڈ اثاثے

فکسڈ اثاثے وہ طویل مدتی اثاثے ہیں جو نہ صرف موجودہ مالی سال میں بلکہ اس کے بعد کئی سالوں میں استعمال ہورہے ہیں۔ وہ بنیادی طور پر ایک وقتی اسٹریٹجک سرمایہ کاری ہیں جو کاروبار کی طویل مدتی برقرار رکھنے کے لئے درکار ہیں۔ آئی ٹی سروس انڈسٹری کے لئے ، مقررہ اثاثے ڈیسک ٹاپ ، لیپ ٹاپ ، زمین وغیرہ ہوں گے لیکن ایک مینوفیکچرنگ فرم کے لئے ، یہ مشینری اور سامان ہوسکتا ہے۔ مقررہ اثاثوں کی ایک لازمی خصوصیت یہ ہے کہ ان کی کتاب کی قیمت پر اطلاع دی جاتی ہے اور عام طور پر وقت کے ساتھ فرسودہ ہوجاتے ہیں۔

# 3 - دیگر اثاثے

تیسری قسم ناقابل تسخیر اثاثوں کی فہرست ہے جو فرم نے کچھ وقت کے ساتھ حاصل کیا ہے۔ ان میں خیر سگالی ، برانڈ نام ، پیٹنٹ ، کاپی رائٹ ، ٹریڈ مارک ، وغیرہ شامل ہیں۔ ان کی کثیر مدت کی زندگی ہے۔ ناقابل تسخیر اثاثوں کی ایک لازمی خصوصیت جو انہیں مقررہ اثاثوں سے ممتاز کرتی ہے وہ یہ ہے کہ وہ عام طور پر وقت کے ساتھ کم نہیں ہوتے ہیں۔ زیادہ تر اکثر ، فرم کی ترقی کے ساتھ ہی ان کی قیمت میں اضافہ ہوتا ہے اور انڈسٹری میں زیادہ وقت صرف ہوتا ہے۔

درجہ بند بیلنس شیٹ کی واجبات کی شکل

درجہ بند بیلنس شیٹ کی ذمہ داریوں کی شکل کو تین اہم اقسام میں تقسیم کیا جاسکتا ہے۔

# 1 - موجودہ واجبات

موجودہ اثاثوں جیسی موجودہ ذمہ داریوں کو موجودہ مالی سال یا موجودہ آپریٹنگ سائیکل کی زندگی سمجھا جاتا ہے۔ وہ بنیادی طور پر مختصر قرض ہیں جو توقع کی جاتی ہے کہ موجودہ اثاثوں کا استعمال کرکے یا ایک نیا موجودہ ذمہ داری تشکیل دے کر واپس ادائیگی کی جائے گی۔ اہم نکتہ یہ ہے کہ انہیں تیزی سے طے کرنا پڑتا ہے اور بعد میں ادائیگیوں کے ل. ان کو نہیں رکھا جاتا ہے۔ موجودہ واجبات کی مثالوں میں قابل ادائیگی ، جمع شدہ واجبات ، طویل مدتی قرض کا موجودہ حصہ (سی پی ایل ٹی ڈی) ، موخر شدہ محصول ، وغیرہ شامل ہیں۔

# 2 - طویل مدتی واجبات

طویل مدتی واجبات وہ ذمہ داریاں ہیں جن کے بارے میں فرض کیا جاتا ہے کہ مستقبل میں اس کی واپسی ممکنہ طور پر آپریٹنگ سائیکل یا موجودہ مالی سال سے آگے ہو۔ یہ طویل مدتی قرض کی طرح ہیں جہاں ادائیگیوں میں 5 ، 10 ، یا 20 سال لگ سکتے ہیں۔ طویل مدتی واجبات کی مثالیں کارپوریٹ بانڈ ، رہن ، پنشن واجبات ، موخر التواء انکم ٹیکس وغیرہ ہوسکتی ہیں۔

# 3 - حصص یافتگان ایکویٹی

شیئردارک ایکویٹی سیکشن بنیادی طور پر اس بارے میں معلومات فراہم کرتا ہے کہ فرم کو کس طرح مالی اعانت فراہم کی گئی ہے اور کاروبار میں مزید سرمایہ کاری کے لvest کتنا منافع برقرار ہے۔ حصص یافتگان کی ایکویٹی میں شامل اشیا مشترکہ اسٹاک ، اضافی ادائیگی میں کیپٹل ، برقرار رکھی ہوئی کمائی اور جمع شدہ دیگر جامع فوائد / نقصانات وغیرہ ہیں۔

یہ فارمیٹس کتنے مددگار ہیں؟

درجہ بند بیلنس شیٹ فارمیٹ قاری کو کرکرا اور کرسٹل واضح نظارہ فراہم کرتا ہے۔ اگرچہ بیلنس شیٹ اکائونٹنٹ کے ذریعہ اکثر تیار کی جاتی ہیں ، لیکن انھیں عام سرمایہ کار پڑھتے ہیں جن کے پاس اکاؤنٹنگ کا پس منظر نہیں ہوسکتا ہے۔ مختلف ذیلی زمرے ایک سرمایہ کار کو بیلنس شیٹ میں مخصوص اندراج کی اہمیت اور اس کی وجہ سمجھنے میں مدد کرتے ہیں جہاں اسے رکھا گیا ہے۔ یہ سرمایہ کاروں کو ان کے مالی تجزیہ میں بھی مدد کرتا ہے اور ان کی سرمایہ کاری کے لئے مناسب فیصلے کرتا ہے۔

مثال کے طور پر ، ایک سرمایہ کار جو دن کے دن کے کاموں اور فرم کے منافع میں دلچسپی رکھتا ہے وہ موجودہ تناسب کا حساب لگانا چاہے گا۔ عام بیلنس شیٹ میں ، اسے ہر حصے میں گہرا غوطہ لگانا پڑے گا اور خاص طور پر ہر اثاثہ اور ذمہ داری کے ل notes نوٹ پڑھنا پڑے گا۔ تاہم ، درجہ بند بیلنس شیٹ فارمیٹ میں ، اس طرح کا حساب کتاب سیدھا ہوگا کیونکہ انتظامیہ نے خصوصی طور پر اپنے کرنٹ اثاثوں اور ذمہ داریوں کا ذکر کیا ہے۔ خوردہ سرمایہ کار کے ل even بھی اس کا اندازہ لگانا اور حساب کتاب کرنا آسان ہوگا۔

ایک اچھی نمائندگی اور اچھی درجہ بند معلومات سے قرض دہندگان اور سرمایہ کاروں میں اعتماد اور اعتماد پیدا ہوتا ہے۔ اس میں انتظامیہ کے بارے میں بھی بہت کچھ بتایا گیا ہے جو اپنے اثاثوں اور ان کی قیمتوں کے بارے میں ہی نہیں بلکہ ان قدروں کا حساب کیسے لگایا گیا ہے اس کے بارے میں بھی کھلا رہنا چاہتا ہے۔ ایک درجہ بند بیلنس شیٹ شائع کرنے سے بھی ریگولیٹرز کے لئے یہ آسان ہوجاتا ہے کہ ابتدائی مراحل میں خود ہی کسی مسئلے کی نشاندہی کرنا آخری مراحل میں ہونے کی بجائے جب ناقابل واپسی نقصان ہو چکا ہو۔ اس نے سرمایہ کاروں کو ایک مضبوط پیغام دیا ہے کہ ان کا پیسہ محفوظ ہے کیونکہ انتظامیہ نہ صرف کاروباری منافع کے بارے میں سنجیدہ ہے بلکہ اخلاقی طور پر اور زمین کے قواعد کے تحت چل رہا ہے۔