گارنٹیڈ بانڈ (معنی ، مثال) | فائدہ ، نقصان

گارنٹیڈ بانڈ معنی

گارنٹیڈ بانڈ ایک بانڈ ہے جس کی ضمانت کسی اور ادارہ (عام طور پر ایک بینک ، ماتحت ادارہ ، یا انشورنس کمپنی) کے ذریعہ ہوتی ہے اگر بانڈ کے جاری کرنے والے کو کاروبار بند ہونے یا ناداری کے نتیجے میں ادائیگی کرنے میں ڈیفالٹ ہوجاتا ہے۔ اس بانڈ کی ضمانت دینے والی ہستی کو ضمانت دینے والا کہا جاتا ہے۔ ادا کردہ پریمیم بانڈ کے معاملات کی ساکھ پر منحصر ہوتا ہے اور اگر کاروبار کی مالی معاونت اچھی حالت میں ہے تو ، وصول شدہ پریمیم 1٪ سے 5٪ تک کم ہوگا۔

گارنٹیڈ بانڈ کی مثال

ریاست مسیسیپی کو سائکلنگ ٹریک بنانے کے لئے فنڈز درکار ہیں اور کمیونٹی ہال کے ساتھ ساتھ جوگرس پارک بھی بنایا جائے گا۔ اس پروجیکٹ کو حکام نے منظور کرلیا ہے اور اس کا نام ’مسیسیپی گرینس‘ رکھا گیا ہے۔ چونکہ یہ لوگوں کی فلاح و بہبود کا منصوبہ ہے۔ عہدیداروں نے منڈی میں بانڈز جاری کرنے کے ذریعہ فنڈز کی خریداری کا فیصلہ کیا ہے۔

بانڈز 5 سے 15 سال کے پختگیوں والے بانڈز کی ایک سیریز میں جاری کیے جائیں گے۔ انہوں نے طے شدہ سود کی شرح بانڈز ، فلوٹنگ سودی شرح بانڈ ، فلوٹنگ سودی شرح بانڈ ، اور متغیر سود کی شرح کے بانڈز جاری کرنے کا فیصلہ کیا ہے۔ چونکہ عہدیدار انتہائی کم ترین شرح پر قرض لینا چاہتے ہیں وہ مختلف خصوصیات کے حامل مختلف بانڈز جاری کرنے کے خواہاں ہیں۔

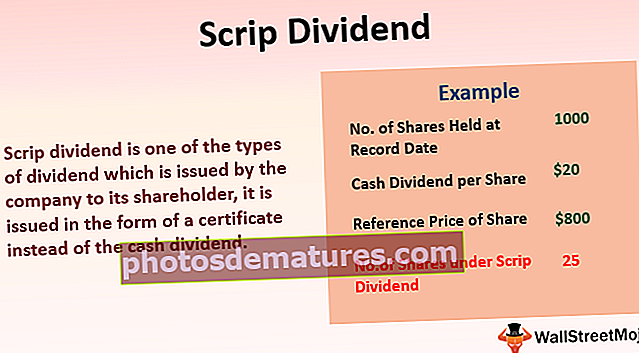

- ایک قسط میں صرف 6٪ شرح سود والے فکسڈ ریٹ بانڈ ہوتے ہیں۔ ان بانڈوں کی پختگی 10 سے 15 سال تک ہے۔

- ایک قسط میں صرف فلوٹنگ ریٹ بانڈ ہوتے ہیں جس کے ساتھ سود کی شرح لبر کی شرح سے منسلک ہوتی ہے۔ ان بانڈوں کی پختگی اسی طرح کی ہے جیسے 10 سے 15 سال تک۔

- حتمی قسط میں حکومت کی گارنٹی کے ساتھ صرف مقررہ نرخ کے بانڈ ہوتے ہیں ، یہ بانڈز سود کی شرح 3.5٪ - 4٪ اور 5 سے 15 سال تک کی حدود میں ہوتے ہیں۔

عام طور پر ، میونسپل بانڈ 4 فیصد سے زیادہ دلچسپی نہیں رکھتے ہیں کیونکہ ان میں میونسپلٹی یا ریاست کی خیر خواہی ہوتی ہے جو یہ بانڈ جاری کرتی ہے۔ اگر ان بانڈز کی ادائیگی میں مدد کی گارنٹی ہے تو پھر اس خطرہ کو عملی طور پر نظرانداز کردیا جاتا ہے کیونکہ اس کی حکومت کی حمایت ہے۔

کم خطرہ سرمایہ کاری کے خواہاں سرمایہ کار کسی ضمانت کے ساتھ حتمی قسط میں سرمایہ کاری کرسکتے ہیں کیونکہ یہ ایک مقررہ جمع کی طرح ہوتا ہے جو باقاعدہ وقفوں سے منافع دیتا ہے۔

فوائد

- سرمایہ کار یقین دہانی کرائے آرام کرسکتا ہے کہ اس کی سرمایہ کاری محفوظ ہاتھوں میں ہے اور خراب صورتحال میں بھی ، پرنسپل اور سود کی ادائیگی کسی تیسرے فریق کے ذریعہ کی جائے گی جس نے ادائیگیوں کی ضمانت دی ہے۔

- خطرے کو کم کیا جاتا ہے کیونکہ بانڈ ہولڈر نہ صرف ادائیگی کرنے والے کو جاری کرتا ہے بلکہ ضامن بھی اس کی حفاظت کرتا ہے۔

- گارنٹیڈ بانڈز ناقص ساکھ کی صلاحیت کے حامل سرمایہ کاروں کو اس بات کی ضمانت دیتے ہیں کہ وہ اس گارنٹی کے ساتھ بانڈ جاری کرسکتے ہیں جس کے تحت سرمایہ کاروں کو ان بانڈوں میں سرمایہ کاری کرنے کے لئے راغب کیا جائے گا جو کم شرح سود ادا کرتے ہیں جو بصورت دیگر گارنٹی کے بغیر زیادہ سود اٹھائے گا۔

نقصانات

- چونکہ خطرہ کم ہے ، سرمایہ کاری پر واپسی کم ہے جس کا مطلب ہے کہ بانڈز کے مقابلے میں جب سود کی ادائیگی نسبتا low کم ہے جس کی ضمانت نہیں ہے۔

- بانڈ جاری کرنے والے کے نقطہ نظر سے ، ضامن لینے سے سرمائے کی خریداری میں لاگت بڑھ جاتی ہے جو دوسرے معاملات میں یا تو ضمانت کے جاری کی جاسکتی ہے۔ دونوں ہی صورتوں میں ، لاگت کا خطرہ پورا ہوجاتا ہے کیونکہ ضمانت کے بغیر بانڈ میں زیادہ سود ہوتا ہے جبکہ گارنٹیڈ بانڈ میں کم سود ملتا ہے لیکن گارنٹر کو ادا کیے جانے والے پریمیم کی قیمت کے ساتھ۔

- اس میں ضمانت حاصل کرنے کے ل procedures بہت سارے طریقہ کار شامل ہیں کیوں کہ ضمانت دینے والا جاری کرنے والے کی ساکھ اور مالی استحکام کی مکمل جانچ پڑتال کرتا ہے۔ عام بانڈ کے ل، ، جاری کرنے والا اضافی دستاویزات کی اس پریشانی سے دور ہوسکتا ہے۔

- بانڈ جاری کرنے والے کو نہ صرف سرمایہ کاروں کو بلکہ ضمانت دینے والوں کو بھی مالی اعانت کے بارے میں معلومات فراہم کرنا ہوتی ہیں جو مالیات کی حالت بہتر نہ ہونے کی صورت میں جاری کرنے والے کے امیج کو متاثر کرسکتے ہیں۔

گارنٹیڈ بانڈ کے اہم نکات

- گارنٹیڈ بانڈز میں سرمایہ کاروں کے لگائے گئے پیسوں کے لئے اضافی سیکیورٹی ہوتی ہے کیونکہ یہ نہ صرف بانڈ کے جاری کرنے والے کے ذریعہ یقین دہانی کرائی جاتی ہے بلکہ ضامن کی ضمانت بھی ہے۔

- اس سے نہ صرف بانڈ جاری کرنے والے کو فائدہ ہوتا ہے بلکہ بانڈ گارنٹر کو بھی فائدہ ہوتا ہے کیوں کہ جاری کرنے والے کو کم سود کی شرح پر ادھار لینا پڑتا ہے اور ضامن ضمانت دینے والے کو کسی اور ادارے کے قرض کی ضمانت دینے کے خطرے کو ضائع کرنے کے لئے فیس یا پریمیم وصول کرتا ہے۔

- گارنٹیڈ بانڈز ان سرمایہ کاروں کی زیادہ تر تلاشی میں ہیں جو طویل مدتی کے لئے کم خطرہ والی سیکیورٹیز میں سرمایہ کاری کرنا چاہتے ہیں۔ سرمایہ کاری باقاعدہ وقفوں پر ادائیگی کرتی ہے اور ڈیفالٹ کا خطرہ بہت کم ہوتا ہے۔

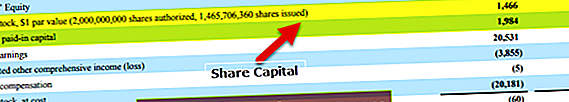

- برطانیہ میں ، ایک گارنٹیڈ بانڈ سے مراد مقررہ نرخ بانڈز ہوتے ہیں جس کا مطلب ہے بانڈ پر مقررہ سود کی ضمانت ہے جبکہ ریاستہائے مت aحدہ میں ، گارنٹیڈ بانڈ سود کی ادائیگیوں پر اور تیسرے فریق کی ضمانت سے مراد ہے رقم خود.

- یہاں تک کہ ایک کمزور مالی تاریخ والی کمپنی کے جاری کردہ سب سے محفوظ بانڈز کو بھی تیسرے فریق کی گارنٹی کے بغیر بانڈز فروخت کرنا مشکل ہوسکتا ہے۔

نتیجہ اخذ کرنا

گارنٹیڈ بانڈز وہ بانڈز ہیں جو بانڈ جاری کرنے والے اور گارنٹ کنندہ کی سود کی ادائیگی کرنے میں ضمانت دہندگان کی ڈبل سیکیورٹی رکھتے ہیں اور بانڈ جاری کرنے والے کو انویلیسی یا دیوالیہ پن کی وجہ سے ادائیگی کرنے میں ناکام ہونے کی صورت میں بانڈ ہولڈر کو بنیادی ادائیگی ہوتی ہے۔ اس قسم کے بانڈ عام طور پر بانڈ ہولڈرز کو کم خطرہ والی سرمایہ کاری کرنے کے عیش و آرام کی اجازت دیتے ہیں جو طویل عرصے تک کم واپسی کی ادائیگی کرتا ہے۔

سرمایہ کار جو طویل مدتی کے لئے کم خطرہ سرمایہ کاری کے خواہاں ہیں وہ ضمانت شدہ بانڈز میں سرمایہ کاری کرنے کا انتخاب کرسکتے ہیں کیونکہ یہ دوسرے بانڈز کے مقابلے میں کم از کم خطرہ برداشت کرتا ہے جو محفوظ یا ضمانت نہیں رکھتے ہیں۔ مارکیٹ کے معیار کے مطابق جب خطرہ کم ہوتا ہے تو واپسی بھی اسی طرح ہوتی ہے۔ بانڈ جاری کرنے والے کے ل the ، کم سود ایک قیمت پر آتا ہے جو ایک پریمیم ہے جس کی ضمانت لینے والے کو ادا کرنے کی ضرورت ہوتی ہے۔ گارنٹیڈ بانڈ کی اصطلاح امریکہ اور برطانیہ میں مختلف معنی رکھتی ہے ، مؤخر الذکر کے معنیٰ یہ ہے کہ ایک مستقل سود سے متعلق بانڈ ہے۔