بینک میں کریڈٹ رسک (مطلب ، مثالوں) | وضاحت کے ساتھ سرفہرست 3 اسباب

بینکنگ میں کریڈٹ رسک کیا ہے؟

کریڈٹ رسک سے مراد ڈیفالٹ یا عدم ادائیگی یا قرض لینے والے کے ذریعہ معاہدہ کی ذمہ داریوں کی عدم پابندی کا خطرہ ہے۔ بینکوں کی آمدنی بنیادی طور پر قرضوں پر سود سے حاصل ہوتی ہے اور اس کے مطابق قرضوں سے کریڈٹ رسک کا ایک بڑا ذریعہ ہوتا ہے۔ بینکوں کو مالیاتی آلات جیسے قبولیت ، انٹربینک ٹرانزیکشن ، تجارت کی مالی اعانت ، زرمبادلہ کے لین دین ، مستقبل ، تبادلہ ، بانڈ ، اختیارات ، لین دین کا تصفیہ اور دیگر جیسے قرضوں سے خطرہ ہے۔

مئی 2019 تک ، امریکہ میں کریڈٹ کارڈ کے نقصانات نے انفرادی قرضوں کی دیگر اقسام کو آگے بڑھا دیا۔ خطرہ مول رکھنے والے قرض دہندگان کو قرض دینے میں بہت زیادہ اضافہ ہوا ہے جس کے نتیجے میں بینکوں کے ذریعہ بڑے پیمانے پر ادائیگی کی جارہی ہے۔

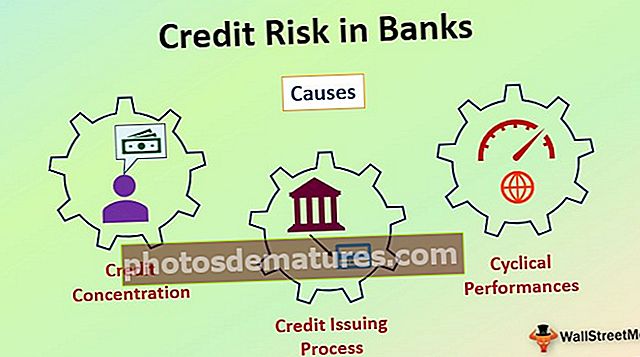

بینکوں میں کریڈٹ رسک کے مسائل کی وجوہات

اگرچہ قرضے دینے میں کریڈٹ رسک موروثی ہے ، اس بات کا یقین کرنے کے ل various مختلف اقدامات اٹھائے جاسکتے ہیں کہ یہ خطرہ کم سے کم ہوجائے۔ قرض دینے کے ناقص طریقوں کے نتیجے میں زیادہ کریڈٹ رسک اور اس سے متعلقہ نقصانات ہوتے ہیں۔ مندرجہ ذیل کچھ بینکاری طرز عمل ہیں جن کے نتیجے میں بینک کے لئے زیادہ ساکھ کا خطرہ ہے۔

وجہ # 1 - کریڈٹ ارتکاز

جہاں بینکوں کے بہت سارے قرضے مخصوص قرض دہندگان / قرض دہندگان یا مخصوص شعبوں پر مرتکز ہوتے ہیں ، وہ ساکھ میں حراستی کا سبب بنتا ہے۔ روایتی طور پر کریڈٹ حراستی کی شکل میں واحد قرض دہندگان ، منسلک قرض لینے والوں کا ایک گروپ ، کسی خاص شعبے یا صنعت کو قرض دینا شامل ہے۔

کریڈٹ ارتکاز کی مثالیں

آئیے ، کریڈٹ حراستی کو بہتر طور پر سمجھنے کے لئے درج ذیل مثالوں پر غور کریں

- مثال # 1 - ایک بڑا بینک صرف کمپنی اے اور اس کے گروپ اداروں کو قرض دینے پر مرکوز ہے۔ اگر گروپ کو بڑے نقصانات اٹھانا پڑیں تو ، بینک بھی اپنے قرضے کا ایک بڑا حصہ کھو بیٹھے گا۔ لہذا ، اپنے خطرے کو کم سے کم کرنے کے ل the ، بینک کو اپنے قرضوں کو صرف کمپنیوں کے مخصوص گروپ تک محدود نہیں رکھنا چاہئے۔

- مثال # 2 -ایک بینک رئیل اسٹیٹ سیکٹر میں صرف قرض دہندگان کو قرض دیتا ہے۔ ایسی صورت میں جب پورا شعبہ زوال کا سامنا کرنا پڑتا ہے تو ، بینک کو خود بخود نقصان بھی ہوگا کیونکہ وہ دیئے گئے رقم کی وصولی میں ناکام ہوجائے گا۔ اس منظر نامے میں ، اگرچہ قرضے صرف ایک کمپنی یا کمپنیوں کے متعلقہ گروپ تک ہی محدود نہیں ہیں اگر سارے قرض لینے والے ایک مخصوص شعبے سے ہیں ، تو پھر بھی اعلی سطح پر کریڈٹ رسک موجود ہے۔

لہذا ، اس بات کو یقینی بنانے کے لئے کہ کریڈٹ رسک کو کم شرح پر رکھا جائے ، یہ ضروری ہے کہ قرض دینے کے طریق کار بہت سارے قرض دہندگان اور شعبوں میں بانٹ دیئے جائیں۔

وجہ # 2 - کریڈٹ جاری کرنے کا عمل

اس میں بینکوں کے قرض دینے اور مانیٹرنگ کے عمل میں نقائص شامل ہیں۔ اگرچہ قرض دینے میں کریڈٹ رسک موروثی ہے ، لیکن اس کو کم سے کم ساؤنڈ کریڈٹ طریقوں سے رکھا جاسکتا ہے۔

مندرجہ ذیل مثالوں میں بینک کے کریڈٹ عمل میں خامیوں کے نتیجے میں بڑے کریڈٹ میں دشواری پیدا ہوتی ہے۔

# 1 - نامکمل کریڈٹ تشخیص

کسی بھی قرض لینے والے کی ساکھ کی جانچ پڑتال کے ل the ، بینک کو قرض لینے والے کی (1) کریڈٹ ہسٹری ، (2) ادائیگی کرنے کی گنجائش ، (3) دارالحکومت ، (4) قرض کی شرائط ، اور (5) خودکش حملہ کرنے کی ضرورت ہے۔ مذکورہ بالا معلومات میں سے کسی کی عدم موجودگی میں ، قرض لینے والے کی ساکھ کا صحیح اندازہ نہیں کیا جاسکتا۔ ایسے میں بینک کو قرض دینے کے دوران احتیاط برتنی ہوگی۔

- مثال کے طور پر - کمپنی ایکس $ 100،000 قرض لینا چاہتی ہے لیکن پوری کریڈٹ تشخیص کرنے کے ل. اس میں کافی معلومات فراہم نہیں کی گئیں۔ لہذا یہ اعلی ساکھ کا خطرہ ہے اور کم سودی خطرہ رکھنے والی کمپنیوں کے مقابلے میں صرف زیادہ سود کی شرح پر قرض کے لئے اہل ہوگا۔ ایسی صورتحال میں ، اگر کوئی بینک زیادہ شرح سود کے حصول کے پیش نظر کمپنی X کو قرض دینے پر راضی ہوجاتا ہے تو ، اس سے دونوں مفادات کے ساتھ ساتھ پرنسپل کا بھی خطرہ کھڑا ہوجاتا ہے کیونکہ کمپنی ایکس میں زیادہ کریڈٹ خطرہ ہوتا ہے اور اس کے دوران یہ کسی بھی مرحلے میں پہلے سے طے شدہ ہوسکتا ہے۔ ادائیگی

# 2 - شخصی فیصلہ کرنا

بہت سے بینکوں اور دوسرے اداروں میں یہ ایک عام رواج ہے جس میں سینئر مینجمنٹ کو فیصلے لینے میں آزادانہ لگام دی جاتی ہے۔ جہاں سینئر مینجمنٹ کو کمپنی پالیسیوں سے آزادانہ طور پر فیصلے کرنے کی اجازت ہے ، جو کسی بھی منظوری کے تابع نہیں ہیں ، ایسی مثالیں ہوسکتی ہیں جہاں متعلقہ فریقوں کو قرض دیا جاتا ہے جس کے بغیر کوئی کریڈٹ تشخیص کیا جاتا ہے اور اسی کے مطابق ڈیفالٹ کا خطرہ بھی بڑھ جاتا ہے۔

- مثال کے طور پر - سخت رہنما خطوط کی عدم موجودگی میں ، ایک بڑے بینک کے ڈائریکٹر ، مسٹر کے ، مناسب ساکھ کی جانچ پڑتال کے بغیر اپنے رشتہ دار یا قریبی ساتھی کی سربراہی میں کسی کمپنی کو قرض پیش کرنے کا امکان زیادہ رکھتے ہیں۔ اگر یہ قرض کسی تیسری پارٹی کی کمپنی میں پیش کر دیا گیا تھا جس میں مسٹر کے کی کوئی ایسوسی ایشن نہیں تھی تو ، پوری طرح سے کریڈٹ چیک ہوتا اور کریڈٹ رسک کم ہوتا۔ لہذا ، یہ ضروری ہے کہ سینئر مینجمنٹ کو قرض دینے کے فیصلوں پر مفت لگام نہ دی جائے۔

# 3 - ناکافی نگرانی

جہاں قرضہ طویل مدتی کے لئے ہوتا ہے ، وہ ہمیشہ اثاثوں کے خلاف محفوظ رہتا ہے۔ تاہم ، اثاثوں کی قیمت وقت کے ساتھ ساتھ خراب ہوسکتی ہے۔ لہذا ، نہ صرف یہ ہے کہ قرض دہندگان کی کارکردگی کی نگرانی کریں ، بلکہ اثاثوں کی قیمت کی بھی نگرانی کریں۔ اگر ان کی قیمت میں کوئی بگاڑ ہے تو ، اضافی خودکش حملہ بینک کے لئے کریڈٹ کے مسائل کو کم کرنے میں مدد مل سکتی ہے۔ نیز ، دوسرا مسئلہ خودکشمیوں سے متعلق دھوکہ دہی کی مثال بھی ہوسکتا ہے۔ کسی بھی دھوکہ دہی کے خطرے کو کم سے کم کرنے کے ل banks بینکوں کو قرض دینے سے قبل خودکش حملہوں کے وجود اور قیمت کی تصدیق کرنا ضروری ہے۔

- مثال A - کمپنی پی نے اپنے دفاتر کی مالیت کے خلاف ایک بینک سے ،000 250،000 قرض لیا۔ اگر بینک باقاعدگی سے اثاثہ کی قدر پر نظر رکھتا ہے تو ، اس کی قیمت میں کوئی کمی واقع ہونے کی صورت میں ، وہ اس پوزیشن میں ہوگا کہ کمپنی سے اضافی کولیٹرل مانگ سکے۔ تاہم ، اگر نگرانی کا کوئی باقاعدہ طریقہ کار موجود نہیں ہے ، جہاں اثاثے کی قیمت کم ہو جاتی ہے اور کمپنی پی اپنے قرض میں پہلے سے طے شدہ ہوتی ہے تو ، بینک کھو جاتا ہے جس کو مانیٹرنگ کے ایک اچھ .ے مشق سے بچا جاسکتا تھا۔

- مثال B– آئیے اسی مثال پر غور کریں - کمپنی پی نے اپنے دفاتر کی قیمت کے مقابلہ میں ایک بینک سے ،000 250،000 قرض لیا۔ قرض دینے سے پہلے ، یہ ضروری ہے کہ بینک اس اثاثہ کے وجود کے ساتھ ساتھ اس کی قیمت کی بھی تصدیق کرے اور پیش کردہ کاغذی کارروائی کے ذریعہ آسانی سے نہ جائے۔ ایسی جعلسازی کی مثالیں ہوسکتی ہیں جن میں جعلی اثاثوں کے خلاف قرض لیا جاتا ہے۔

- مثال سی– کمپنی P نے اپنی کارکردگی کی بنیاد پر کوئی کولیٹرل کے بغیر ،000 100،000 قرض لیا ہے۔ قرض دینے سے پہلے کریڈٹ تشخیص کرنا کافی نہیں ہے۔ یہ ضروری ہے کہ کمپنی پی کی کارکردگی پر باقاعدگی سے بینک کی نگرانی کی جائے تاکہ یہ یقینی بنایا جاسکے کہ وہ قرض کی ادائیگی کی پوزیشن میں ہے۔ ناقص کارکردگی کی صورت میں ، بینک کولیٹرل فراہم کرنے کی درخواست کرسکتا ہے اور اس وجہ سے کریڈٹ رسک پر اثر کو کم کرسکتا ہے۔

وجہ # 3 - چکریی پرفارمنس

تقریبا تمام صنعتیں افسردگی اور تیزی کے دور سے گزرتی ہیں۔ عروج کی مدت کے دوران ، جائزوں کے نتیجے میں قرض لینے والے کی اچھی ساکھ ہوسکتی ہے۔ تاہم ، کریڈٹ تشخیص کے نتائج کو زیادہ درست طریقے سے پہنچنے کے لئے اس صنعت کی چکی کارکردگی کو بھی مدنظر رکھنا چاہئے۔

مثال - کمپنی زیڈ ایک بینک سے ،000 500،000 کا قرض حاصل کرتی ہے۔ یہ ریل اسٹیٹ کے کاروبار میں مصروف ہے۔ اگر یہ عروج کی مدت کے دوران ادھار لیتے ہیں تو ، بینک کو لازمی طور پر کسی بھی افسردگی کے دوران اس کی کارکردگی کو بھی مد نظر رکھنا چاہئے۔ بینک کو ہمیشہ موجودہ رجحانات کے مطابق نہیں جانا چاہئے بلکہ انڈسٹری پرفارمنس میں آئندہ آنے والی خامیوں کو بھی فراہم کرنا ہوگا۔

نتیجہ اخذ کرنا

بینکوں میں کریڈٹ رسک قرض دینے کی تقریب میں موروثی ہیں۔ ان سے مکمل طور پر گریز نہیں کیا جاسکتا۔ تاہم ، مناسب تشخیص اور کنٹرول کے ذریعہ ان کے اثرات کو کم کیا جاسکتا ہے۔ اعلی قرض دینے والے افعال کی وجہ سے بینکوں کو زیادہ خطرہ لاحق ہونے کا خدشہ ہے۔ یہ ضروری ہے کہ وہ کریڈٹ کے بڑے مسائل کی وجوہات کی نشاندہی کریں اور خطرے سے متعلق انتظامی نظام کو نافذ کریں تاکہ خطرات کو کم سے کم کرتے ہوئے وہ اپنی واپسی کو زیادہ سے زیادہ کریں۔