آمدنی کا بیان بمقابلہ بیلنس شیٹ | 5 اختلافات (مثال)

انکم اسٹیٹمنٹ اور بیلنس شیٹ میں فرق

آمدنی کا بیان کمپنی کا ایک مالی بیان ہے جو کمپنی کے نفع یا نقصان کا پتہ لگانے کے لئے وقتی عرصے میں تمام محصولات اور اخراجات کا خلاصہ فراہم کرتا ہے ، جبکہ ، بیلنس شیٹ کمپنی کا ایک مالی بیان ہے جو حصص یافتگان کی ایکویٹی ، واجبات اور کمپنی کے اثاثوں کو کسی خاص وقت پر پیش کرتا ہے۔

انکم اسٹیٹمنٹ یہ فراہم کرتا ہے کہ مقررہ مدت کے دوران کمپنی کی کاروباری کارکردگی کیسی رہی ہے ، جبکہ بیلنس شیٹ کمپنی کے اثاثوں اور واجبات کا ایک اسنیپ شاٹ ہے جو وقت مقررہ پر ہے۔

تقابلی میز

| اشیاء | آمدنی کا بیان | بیلنس شیٹ |

| یہ کیا ہے؟ | انکم کا بیان یہ ظاہر کرتا ہے کہ کاروبار نے زیربحث مدت کے لئے کس طرح کارکردگی کا مظاہرہ کیا ہے۔ | بیلنس شیٹ ہمیں کمپنی کے مالی معاملات کی ایک مجموعی تصویر فراہم کرتی ہے۔ یہ فنڈز کے ذرائع اور فنڈز کے استعمال کے بارے میں تفصیلات فراہم کرتا ہے۔ |

| کلیدی اشیا؟ | آمدنی - کسی ادارہ کی آپریٹنگ سرگرمیوں (محصولات کو فروخت کرنا ، خدمات فروخت کرنا) سے محصول کا نتیجہ اخراجات اور اخراجات - یہ محصولات پیدا کرنے اور ہستی کو چلانے میں خرچ ہوتے ہیں۔ منافع - خالص توازن منافع ہے جو کاروبار کرتا ہے۔ | اثاثے۔ اثاثے اس فرم کے معاشی وسائل ہیں۔ یہ موجودہ اور مستقبل کے معاشی فوائد ہیں جو ماضی کے لین دین یا واقعات کے نتیجے میں کسی ادارے کے ذریعہ حاصل یا ان پر قابو پاتے ہیں۔ اثاثوں کو مزید دو اقسام میں تقسیم کیا گیا ہے۔ موجودہ اثاثے اور طویل مدتی اثاثے۔ واجبات - واجبات دوسروں کی ذمہ دارییں ہیں جو بیلنس شیٹ کی تاریخ کے مطابق ہیں۔ وہ ماضی کے لین دین یا واقعات کے نتیجے میں مستقبل میں اثاثوں کی منتقلی یا دیگر اداروں کو خدمات فراہم کرنے کے لئے کسی مخصوص ادارے کی موجودہ ذمہ داریوں سے جنم لیتے ہیں۔ حصص یافتگان کی ایکویٹی۔ بیلنس شیٹ کا تیسرا حصہ اسٹاک ہولڈرز کی ایکویٹی ہے۔ (اگر کمپنی واحد ملکیت ہے تو ، اسے مالک کی ایکوئٹی کہا جاتا ہے۔) اسٹاک ہولڈرز کی ایکویٹی کی مقدار اثاثوں کی مقدار اور ذمہ داری کی مقدار کے مابین فرق ہے۔ |

| وقت کی مدت | آمدنی کا بیان مدت کے لئے تیار کیا جاتا ہے۔ مثال کے طور پر ، کولگیٹ ، اپنے 10 کے فائلنگ میں ، یکم جنوری سے 31 دسمبر کے درمیان مدت کے لئے آمدنی کے بیانات کی اطلاع دیتا ہے۔ | دوسری طرف بیلنس شیٹ وقت کے ایک خاص موڑ پر ہے۔ کولگیٹ نے 31 دسمبر تک اپنی بیلنس شیٹ کی اطلاع دی ہے۔ |

| مالی تجزیہ | مجموعی مارجن ، آپریٹنگ مارجن ، نیٹ مارجن ، آپریٹنگ لیوریج ، فنانشل لیوریج ، آر او ای (بیلنس شیٹ سے ایکوئٹی کا استعمال کرتے ہیں) | موجودہ تناسب ، فوری تناسب ، کیش کوریج کا تناسب ، قابل کاروبار ٹرن اوور کا تناسب ، انوینٹری ٹرن اوور تناسب ، ادائیگی والے کاروبار کا تناسب ، ڈی ایس سی آر کا تناسب ، کل اثاثوں پر واپسی |

| استعمال کرتا ہے | انکم اسٹیٹمنٹ مینجمنٹ کو کاروبار میں مجموعی نظریہ فراہم کرکے ان کی مدد کرتا ہے۔ محصولات بمقابلہ لاگت ، کاروبار کتنا منافع بخش ہے اور جن شعبوں پر انھیں توجہ دینی چاہئے | بیلنس شیٹ کمپنی کی مجموعی مالی صحت کے ساتھ انتظامیہ کو فراہم کرتی ہے - لیا گیا قرض کی رقم ، کمپنی کی کل لیکویڈیٹی پوزیشن ، نقدی ، اور نقد بیلنس وغیرہ۔ |

انکم کا بیان بمقابلہ بیلنس شیٹ فارمیٹ

ہم وضاحت کریں گے کہ آمدنی کے بیانات اور بیلنس شیٹ دونوں میں کس طرح اشیاء کا اہتمام کیا جارہا ہے ، اور پھر ہم ان کی ایک نمایاں نمائندگی دیکھیں گے۔

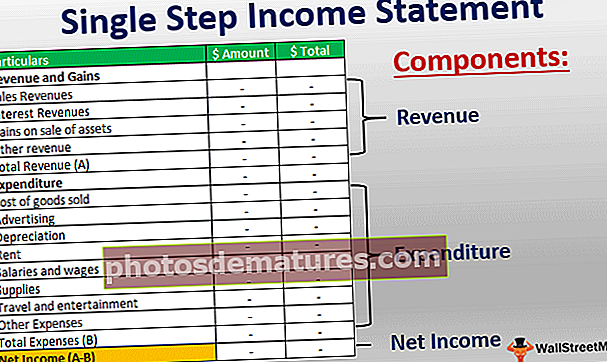

آمدنی کے بیان کی شکل

- پہلے ، ہم "کل فروخت / محصول" سے شروع کریں گے۔ کل آمدنی کا تخمینہ فی یونٹ قیمت کے ساتھ پیدا ہونے والی کل اکائیوں کو ضرب دے کر لگایا جاسکتا ہے۔ اسے "مجموعی محصول" کہا جاتا ہے۔ مجموعی محصول سے ، سیلز ریٹرن / سیل ڈسکاؤنٹ کاٹا جا رہا ہے ، جو ہمیں "خالص آمدنی" فراہم کرتا ہے۔

- اس کے بعد ، ہم "فروخت کی لاگت" کو شامل کریں گے جو قیمت سے براہ راست فروخت سے متعلق ہیں۔ "خالص محصول" سے "لاگت فروخت" کم کرنے کے بعد ، ہمیں "مجموعی منافع / نقصان" ملے گا۔

- "مجموعی منافع / نقصان" سے آپریٹنگ اخراجات (فروخت اور انتظامی اخراجات ، اہلکاروں کی تنخواہیں ، تحقیق اور ترقیاتی اخراجات وغیرہ) کی کٹوتی کی جائے گی۔ آپریٹنگ اخراجات وہ اخراجات ہیں جو براہ راست فروخت سے متعلق نہیں ہیں۔ تب ، ہم مجموعی منافع / نقصان سے فرسودگی کو بھی کم کردیں گے۔ مجموعی منافع / نقصان سے آپریٹنگ اخراجات اور فرسودگی کے اخراجات کم کرنا ہمیں آپریٹنگ منافع یا ای بی آئی ٹی (سود اور ٹیکس سے پہلے کی آمدنی / نقصان) دے گا۔

- اب دو کام ہیں جن کو کرنے کی ضرورت ہے۔ پہلے ، سود کے اخراجات کو ای بی آئی ٹی سے کٹوتی کرنے کی ضرورت ہے ، اور دوسرا ، کمپنی کے "بچت اکاؤنٹ" سے حاصل کردہ سود کی آمدنی میں بھی اضافہ کیا جائے گا۔ اور ہمیں پی بی ٹی (ٹیکس سے پہلے منافع / نقصان) ملے گا۔

- آخر میں ، ہم نچلی خط تک پہنچنے کے ل the ٹیکسوں میں کٹوتی کریں گے۔ یہ "خالص منافع" یا "خالص نقصان" ہوسکتا ہے ، جسے "ٹیکس کے بعد منافع / نقصان" بھی کہا جاتا ہے۔

- اس کے بعد ، ہمیں EPS کا حساب لگانے کی ضرورت ہے۔ مثال کے طور پر ، اگر ہمیں کمپنی MNC کے EPS کا حساب لگانے کی ضرورت ہے اور ہم جانتے ہیں کہ "خالص منافع" 500،000 ڈالر ہے اور "بقایا حصص" کی تعداد 50،000 ہے تو ، EPS = = (،000 500،000 / 50،000) = share 10 فی شیئر ہوگی۔

آئیے انکم اسٹیٹمنٹ فارمیٹ کی نمائشی نمائندگی پر ایک نگاہ ڈالیں۔

نوٹ: سال کے آخر 2015 اور 2016 کے لئے بقایا حصص کی تعداد بالترتیب 90،000 اور 100،000 ہے۔

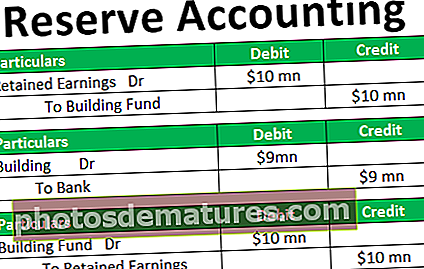

بیلنس شیٹ کا فارمیٹ

آئیے بیلنس شیٹ کی شکل پر ایک نظر ڈالتے ہیں۔

- سب سے پہلے ، ہم لیکویڈیٹی کے مطابق اثاثے لکھیں گے۔ اس کا مطلب ہے کہ ہم پہلے "موجودہ اثاثہ جات" ڈالیں گے۔ موجودہ اثاثوں میں شامل ہیں - کیش اینڈ کیش ایکویولینٹس ، قلیل مدتی سرمایہ کاری ، انوینٹریز ، تجارت اور دیگر وصولیوں ، ادائیگیوں اور حاصل شدہ آمدنی ، اخذاتی اثاثوں ، موجودہ انکم ٹیکس اثاثوں ، فروخت کے لئے رکھی ہوئی اثاثے وغیرہ۔

- موجودہ اثاثوں کے بعد ، ہم "غیر موجودہ اثاثوں" کو لکھ دیں گے ، جو ایک سال میں نقد میں تبدیل نہیں ہوسکتے ہیں۔ غیر حالیہ اثاثوں میں شامل ہیں - پراپرٹی ، پلانٹ اور سامان ، خیر سگالی ، غیر منقولہ اثاثہ جات ، ساتھیوں اور مشترکہ منصوبوں میں سرمایہ کاری ، مالی اثاثے ، ملازم فوائد کے اثاثے ، موخر ٹیکس اثاثے وغیرہ۔

- موجودہ اثاثوں اور غیر موجودہ اثاثوں کی کل تعداد کو "کل اثاثے" کہا جائے گا۔

- کل اثاثوں کے بعد ، ہم "موجودہ واجبات" شامل کریں گے۔ موجودہ واجبات کے تحت ، ہم شامل ہوں گے - مالیاتی قرض (قلیل مدتی) ، تجارت اور دیگر ادائیگی ، ایکورلز اور التواء کی آمدنی ، دفعات ، وصولی واجبات ، موجودہ انکم ٹیکس واجبات ، براہ راست وابستہ اثاثوں سے وابستہ واجبات ، قابل ادائیگی ، قابل فروخت سیل ٹیکس قابل ادائیگی ، انکم ٹیکس ، قابل ادائیگی سود ، بینک اوور ڈرافٹ ، قابل ادائیگی پےرول ٹیکس ، صارف کے پہلے سے ذخائر ، جمع شدہ اخراجات ، قلیل مدتی قرضوں ، طویل مدتی قرض کی موجودہ مقدار ، وغیرہ۔

- موجودہ واجبات کے بعد ، ہم "غیر موجودہ واجبات" شامل کریں گے۔ غیر موجودہ واجبات میں شامل ہیں - مالیاتی قرض (طویل مدتی) ، ملازم فوائد کی واجبات ، دفعات ، موخر ٹیکس واجبات ، دیگر ادائیگی وغیرہ۔

- موجودہ واجبات اور حالیہ موجودہ ذمہ داریوں کو کل "کل واجبات" کہا جائے گا۔

- آخر میں ، ہم آخری - "شیئر ہولڈرز" ایکویٹی کو شامل کریں گے۔ یہاں ہم حصص یافتگان کی ایکویٹی کو کس طرح فارمیٹ کریں گے۔

کولیگیٹ مثال کے طور پر مختلف

انکم اسٹیٹمنٹ اور بیلنس شیٹ کی ترجمانی کے لئے ، ہم عمودی تجزیہ یا عام سائز کے بیان کا استعمال کرتے ہیں۔

- ہر سال کے لئے ، انکم اسٹیٹمنٹ لائن آئٹمز کو اس کے متعلقہ سال کی ٹاپ لائن (نیٹ سیلز) نمبر سے تقسیم کیا جاتا ہے۔

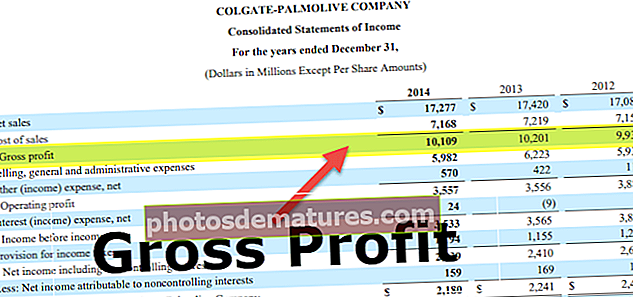

- مثال کے طور پر ، مجموعی منافع کے ل it ، یہ مجموعی منافع / خالص فروخت ہے۔ اسی طرح دوسرے نمبروں کے لئے بھی

کولگیٹ کے آمدنی کے بیان کی ترجمانی

- کولگیٹ میں ، ہم نوٹ کرتے ہیں کہ منافع کا مارجن (مجموعی منافع / خالص فروخت) 56٪ -59٪ کی حد میں رہا ہے۔

- ہم یہ بھی نوٹ کرتے ہیں کہ ایس جی اینڈ اے 2007 میں 36.1 فیصد سے کم ہوکر 2015 کے اختتام پذیر سال میں 34.1 فیصد رہ گئی ہے۔

- ہم نوٹ کرتے ہیں کہ خالص منافع کی شرح 12٪ سے 14.5. تک ہے۔ تاہم ، یہ 2015 میں کم ہوکر 8.6 فیصد رہ گیا

- اس کے علاوہ ، یہ بھی نوٹ کریں کہ 2015 میں آپریٹنگ آمدنی میں نمایاں کمی واقع ہوئی۔

- نیز ، موثر ٹیکس کی شرحیں 2015 میں 44 فیصد ہوگئیں (2008 سے لے کر 2014 تک ، یہ 32 سے 33 فیصد کی حد میں تھیں)۔

کولگیٹ کی بیلنس شیٹ کی ترجمانی

- ہر سال کے لئے ، بیلنس شیٹ لائن آئٹمز کو اس کے متعلقہ سال کے اولین اثاثوں (یا کل واجبات) نمبر سے تقسیم کیا جاتا ہے۔

- مثال کے طور پر ، اکاؤنٹس وصولیوں کے ل، ، ہم قابل وصول / کل اثاثوں کے بطور حساب لگاتے ہیں۔ اسی طرح دیگر بیلنس شیٹ آئٹمز کے لئے

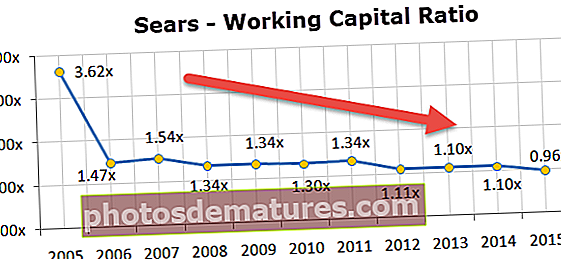

- 2007 میں کیش اور کیش مساوات میں 4.2 فیصد سے اضافہ ہوا ہے اور وہ اس وقت مجموعی اثاثوں کے 8.1 فیصد پر کھڑے ہیں۔

- وصولی 2007 میں 16.6 فیصد سے کم ہوکر 2015 میں 11.9 فیصد رہ گئی تھی۔

- مجموعی طور پر انوینٹریز میں بھی 11.6 فیصد سے 9.9 فیصد تک کمی واقع ہوئی ہے۔

- "دوسرے موجودہ اثاثوں" میں کیا شامل ہے؟ یہ پچھلے 9 سالوں میں کل اثاثوں کے 3.3 فیصد سے 6.7 فیصد تک مستحکم اضافہ ظاہر کرتا ہے۔

- واجبات کی طرف ، بہت سے مشاہدات ہوسکتے ہیں جن کو ہم اجاگر کرسکتے ہیں۔ پچھلے 9 سالوں میں قابل ادائیگی اکاؤنٹس میں مسلسل کمی واقع ہوئی ہے اور اس وقت مجموعی اثاثوں کا 9.3 فیصد ہے۔

- 2015 میں طویل مدتی قرض میں 52،4٪ تک نمایاں اضافہ ہوا ہے۔

- 9 سال کے عرصے میں غیر قابو پانے والے مفادات میں بھی اضافہ ہوا ہے اور اب یہ 2.1٪ پر ہیں

نتیجہ اخذ کرنا

بیلنس شیٹ بمقابلہ انکم کا بیان ، وہ آپس میں مل کر چلتے ہیں۔ اور اگر ہم صرف انکم اسٹیٹمنٹ پر نگاہ ڈالیں تو ہم کمپنی کے مالی معاملات کی مکمل تصویر سے محروم ہوجائیں گے۔ اگر ہم صرف بیلنس شیٹ پر توجہ مرکوز کرتے ہیں تو ، ہمارے پاس نیچے کی لکیر کے بارے میں کوئی اشارہ نہیں ہوگا۔

لہذا ، آپ کو یہ جاننے کی ضرورت ہے کہ بیک وقت دونوں کو کس طرح دیکھنا ہے۔ ایک سرمایہ کار کی حیثیت سے ، یہ دونوں بیانات آپ کو بیشتر تناسب کا حساب لگانے میں مدد فراہم کریں گے۔ ان تناسب سے کمپنی کی واضح تصویر معلوم کرنے میں مدد ملے گی ، اور پھر آپ فیصلہ کرسکتے ہیں کہ آپ کو کمپنی میں سرمایہ کاری کرنی چاہئے یا نہیں۔