قرض کے نقصان کی فراہمی (معنی) - قرض کے نقصان کی فراہمی کے تناسب کا حساب لگائیں

قرضہ جات کی فراہمی کیا ہے؟

قرضوں کے ضائع ہونے کی دفعات قرضوں کی ادائیگیوں کا ایک حصہ ہیں جو بینکوں کی طرف سے طے شدہ قرضوں کی ادائیگیوں پر ہونے والے نقصان کے کچھ حصوں کو پورا کرنے کے لئے ہیں کیونکہ اس سے بینک کو آمدنی میں توازن برقرار رکھنے اور برے وقتوں میں زندہ رہنے میں مدد ملتی ہے اور انکم اسٹیٹمنٹ میں غیر عدم بطور درج ہے۔ نقد خرچ

یہ کیسے کام کرتا ہے؟

قرضے اور قرض لینا بینکاری کی صنعت کا بنیادی کاروبار ہے۔ وہ صارفین سے رقم لیتے ہیں ، جمع کہتے ہیں ، اور ضرورت مند لوگوں کو قرض دیتے ہیں۔ ان قرضوں میں سے دلچسپی بینکوں کے لئے آمدنی کا بنیادی ذریعہ ہے۔ قدامت پسندی کے اصول کے مطابق ، کسی کاروبار کے لئے ، تمام نقصانات کا حساب کتاب ہونا چاہئے ، چاہے وہ اصلی ہو یا نہ ہو۔ لہذا بینک پہلے سے طے شدہ قرضوں کی ادائیگیوں کی توقع کرتے ہیں اور پہلے سے طے شدہ ادائیگیوں کے نقصان کو متوازن کرنے کے لئے قرض کی ادائیگیوں کا ایک حصہ فراہم کرتے ہیں۔

حساب کتاب کیسے کریں؟

بہت سے عوامل قرضے سے متعلق نقصانات کی فراہمی کے حساب کتاب کو متاثر کرتے ہیں۔ دستیاب تخمینے اور کسٹمر لون کی ادائیگی کی اطلاعات پر حساب کے مطابق اس دفعہ کو کثرت سے ایڈجسٹ کرنے کی ضرورت ہے۔

- ادائیگیوں اور ڈیفالٹ سے متعلق تاریخی ڈیٹا: بینک کو صارفین کے ذریعے ڈیفالٹ اور قرضوں کی ادائیگی پر ریکارڈ حوالہ کرنا اور جمع کرنا ہے۔

- قرض جمع کرنے کے اخراجات: قرض جمع کرنے کے اخراجات دفعات کے حساب کتاب کو متاثر کرتے ہیں۔

- کریڈٹ نقصانات: دیر سے ادائیگیوں کے لئے کریڈٹ نقصان۔

- معاشی ضوابط: مروجہ معاشی کساد بازاری کا حساب کتاب پر اثر پڑتا ہے۔

- کاروباری چکر: جی ڈی پی کی نقل و حرکت بھی ایک عنصر ہے۔

- سود کی شرح: شرح سود میں تبدیلی اس کے حساب کتاب پر اثر انداز ہوتی ہے۔

- ٹیکس پالیسی: ٹیکس کی شرح میں بدلاؤ۔

قرض کے نقصان کی فراہمی کی مثال

- قرض غیر ادائیگی 2 ماہ سے زیادہ = 100000 ، فراہمی 10٪

- 2 سے 6 ماہ کے درمیان قرض کی ادائیگی = 250000 ، فراہمی 12٪

- اگر ، قرض کو 6 ماہ سے زیادہ = 400000 سے زیادہ ادائیگی کی گئی ہے ، تو 15٪ فراہمی

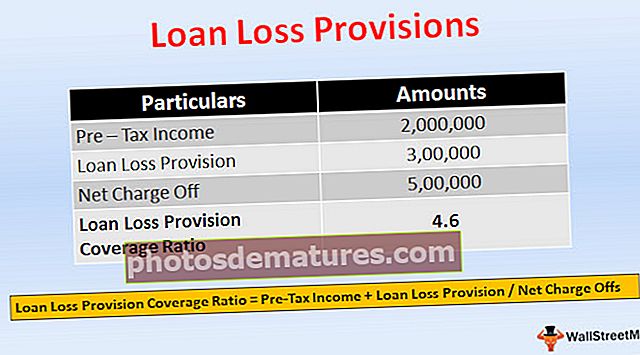

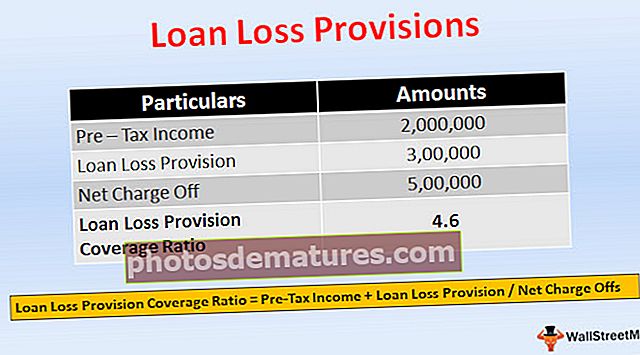

یہ تناسب ایک تناسب ہے جو قرضوں پر ہونے والے نقصان کو برداشت کرنے کے ل bank بینک کی صلاحیت کو ظاہر کرتا ہے۔ شرح زیادہ ہونے کا مطلب بینکوں کی قرضوں کے خسارے کا سامنا کرنے کی زیادہ صلاحیت ہے۔

قرض میں کمی کی فراہمی کوریج کا تناسب = ٹیکس سے قبل کی آمدنی + قرض میں کمی کی فراہمی / نیٹ چارج آفخالص الزامات = اصل نقصانات

- فرض کیج a اگر کوئی بینک provides. Rs Rs روپئے مہیا کرتا ہے۔ مشینری خریدنے کے لئے ایک تعمیراتی کمپنی کو 1،000،000 قرض۔ ایک سال کے بعد ، معیشت میں کساد بازاری کی وجہ سے ، کمپنی اس قرض کی پوری ادائیگی نہیں کر پا رہی ہے۔ بینک 70 فیصد ادائیگی کی توقع کرتا ہے ، اور اس میں 30000 روپے کی فراہمی ریکارڈ کی گئی ہے۔

- لیکن بینک کمپنی سے صرف 50000 روپے جمع کرسکتا ہے ، اور نیٹ چارج آف 50000 روپے ہے۔ فرض کریں کہ بینک کی پہلے سے ٹیکس کی آمدنی 2،000،000 روپے ہے

- =2,000,000 + 300,000 / 500,000

- = 4.6

قرض کے نقصان کے ذخائر بمقابلہ قرض کے نقصانات

- قرض کے اجرا کے وقت ، بینک ڈیفالٹ کا احاطہ کرنے کے لئے لون لوز ریزرو کا تخمینہ لگاتا ہے ، جو کل قرضوں سے کٹوتی کی گئی بیلنس شیٹ کے اثاثہ کی طرف دکھایا جاتا ہے ، یہ ایک متضاد اثاثہ ہے ، جس سے قرض کی مقدار کم ہوجاتی ہے واپس کرنے کی ضرورت ہے۔ اگر بینک سمجھتا ہے کہ اسے کچھ عوامل کی وجہ سے ریزرو بڑھانے کی ضرورت ہے ، تو ، قرض میں کمی کے ذخائر میں اضافہ کرنے کے لئے ، بینک اپنی موجودہ کمائی سے ایک رقم وصول کرتا ہے ، یہ قرض کے ضائع ہونے کی دفعات ہیں۔

- لون نقصانات کا ذخیرہ بیلنس شیٹ کے اثاثہ کی طرف متضاد اثاثہ اکاؤنٹ کے طور پر دکھایا گیا ہے ، جو قرض سے کٹوتی ہے۔ جبکہ ، قرض کے نقصان کی فراہمی کو آمدنی کے بیان میں غیر نقد اخراجات کے طور پر ریکارڈ کیا گیا ہے۔

- قرض میں کمی کا بندوبست قرضہ جات محفوظ کرنے میں ردوبدل ہے۔

- قرضہ جات کا ذخیرہ منافع کا ایک مختص ہے۔ قرض کے نقصان کی فراہمی منافع کے خلاف ایک معاوضہ ہے۔

- لون لوس ریزرو قرض فراہم کرنے کے وقت پیدا ہوتا ہے۔ جب کہ ، اگر بڑھتی ہوئی ریزرو کی ضرورت ہو تو ، قرض کے ضائع ہونے کی فراہمی وصول کی جائے گی۔

- لون نقصان کے ذخائر سے مراد رقم روکنا ہے۔ قرض کے نقصان کی فراہمی وہ رقم ہے جو پہلے سے طے شدہ قرضوں کی ادائیگی کو پورا کرتی ہے۔

کے اثرات

یہ توقع ہے کہ بینک کے کریڈٹ رسک کی وجہ سے ہونے والے نقصانات ، منافع کے خلاف وصول کیے گئے ، انکم اسٹیٹمنٹ میں اخراجات کے طور پر ریکارڈ کیے گئے۔ یہ منافع اور نقصان کے اکاؤنٹ کے ذریعہ بینک کے ریگولیٹری سرمائے کو متاثر کرتا ہے۔

نتیجہ اخذ کرنا

- قرض میں کمی کی فراہمی متوقع کریڈٹ نقصان کو پورا کرنے کے لئے مختص رقم ہے۔ یہ ایک منظم طریقہ ہے جس کا استعمال بینکوں کے ذریعہ خطرے کو پورا کرنا ہے۔ رزق کا حساب تخمینہ اور حساب کتاب پر مبنی ہے۔

- قرضوں کے ضیاع کے ذخائر اور دفعات کے بارے میں معلومات سرمایہ کاروں کے لئے مفید ہیں ، کیوں کہ یہ قرضے دینے میں بینک کے استحکام ، اور بینک کس طرح کریڈٹ کا نظم و نسق پر روشنی ڈالتی ہے۔ آمدنی کے لحاظ سے جس رقم کی فراہمی ضروری ہے اس کے بارے میں بھی بینک فیصلہ لے سکتا ہے۔

- اور یہ کم منافع کے دوران زیادہ منافع اور چھوٹی دفعات کی صورت میں بڑی دفعات پیدا کرکے کمائی کا انتظام کرسکتا ہے۔ نقصانات اور اخراجات کو پورا کرنے کے لئے خاطر خواہ فراہمی کے ذریعے بینک بدلتے ہوئے معاشی حالات کا مقابلہ کرسکتا ہے۔