این پی وی بمقابلہ IRR | پروجیکٹ کی تشخیص کے لئے کون سا طریقہ بہتر ہے؟

NPV اور IRR کے مابین فرق

نیٹ موجودہ قیمت (NPV) طریقہ کار مستقبل کے نقد بہاؤ کی ڈالر کی قیمت کا حساب لگاتا ہے جسے پروجیکٹ مخصوص عہد کے دوران مختلف عوامل کو مدنظر رکھ کر پیدا کرے گا جبکہ داخلی شرح واپسی (IRR) واپسی کی فیصد کی شرح سے مراد ہے جو پروجیکٹ کے ذریعہ تیار ہونے کی امید ہے۔

سرمایہ کاری کا فیصلہ کرنے کا ارادہ کر رہے ہو؟ اس کے منافع کو جاننے کے لئے کس طرح الجھن میں ہے؟ ٹھیک ہے ، دو انتہائی اہم نقطہ نظر ہیں جن کا استعمال کیا جاتا ہے اور وہ نیٹ موجودہ قیمت اور واپسی کی داخلی شرح ہیں۔

فرض کریں کہ آپ کی تنظیم نے تجزیہ کرنے کو کہا ہے۔ کیا نیا منصوبہ فائدہ مند ثابت ہوگا؟

اس منظر نامے میں ، آپ پہلے اس منصوبے کی لاگت کا تجزیہ کریں گے اور اس کے کیش فلو اور آؤٹ فلو (مفت کیش فلوز) کا اندازہ کرنے کی کوشش کریں گے۔ اس کے بعد ، آپ چیک کریں گے کہ کتنے سالوں میں اس منصوبے کی لاگت کی وصولی ہوگی اور اس منصوبے کے فوائد کی فراہمی کب سے شروع ہوگی۔ پروجیکٹ کی منافع یا طویل مدتی سرمایہ کاری کے منصوبوں کی پیمائش کے ل capital ، بہت ساری تنظیموں اور افراد کے ذریعہ اس منصوبے کی منافع بخش معلومات حاصل کرنے کے ل capital سرمایی بجٹ سازی کے ٹولز استعمال کیے جاتے ہیں۔

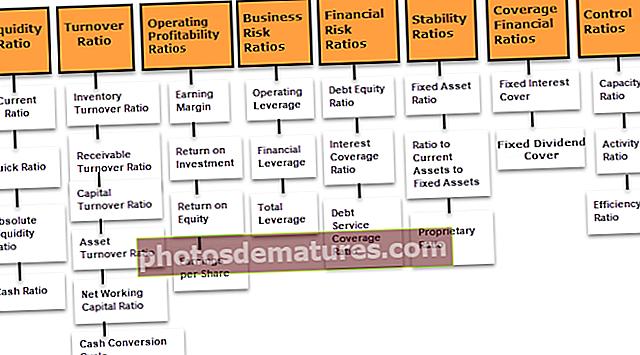

استعمال ہونے والے سب سے زیادہ عام اوزار NPV اور IRR ہیں۔ دونوں ٹولز بڑے پیمانے پر سرمایہ کاری سے حاصل ہونے والے منافع کا اندازہ کرنے کے لئے استعمال ہوتے ہیں اور ان دونوں کے اپنے اپنے پیشہ اور موافق ہیں۔ لیکن بنیادی سوال یہ ہے کہ - کون سا ٹول بہتر ہے؟ اس پر بہت ساری بحثیں آپ نے پڑھی ہوں گی جس میں کہا گیا ہے کہ NPV ایک بہتر پیمائش کا آلہ ہے اور دیگر ریاستوں کا IRR۔ اس مضمون میں ، میں آپ دونوں کے مابین فرق کی رہنمائی کروں گا اور یہ بھی کہ کون سے آلے کی زیادہ مطابقت ہے۔

سب سے اہم - این پی وی بمقابلہ IRR ایکسل ٹیمپلیٹ ڈاؤن لوڈ کریں

NPV اور IRR ایکسل حساب کتاب کی مثال

این پی وی بمقابلہ IRR انفوگرافکس

NPV کے فوائد اور نقصانات

نیٹ موجودہ قیمت نقد آمدنی کی موجودہ قیمت کا حساب کتاب ہے جس سے نقد اخراجات کی موجودہ قیمت منفی ہوجاتی ہے ، جہاں موجودہ قیمت اس بات کی وضاحت کرتی ہے کہ آج کل کی رقم کی قیمت کیا ہوگی۔

- اگر آپ کچھ سرمایہ کاری یا منصوبوں میں سرمایہ کاری کررہے ہیں اگر یہ پیدا ہوتا ہے مثبت NPV یا NPV> 0 تب آپ اس منصوبے کو قبول کرسکتے ہیں اس سے آپ کے مال کی اضافی قیمت ہوگی۔

- اور کی صورت میں منفی NPV یا NPV <0، آپ کو اس منصوبے کو قبول نہیں کرنا چاہئے۔

فوائد

- وقت کی قیمت کو پیسہ کی زیادہ اہمیت دی جاتی ہے یعنی آج کے دن میں پیسے کی قدر ایک سال سے ملنے والی رقم کی قیمت سے کہیں زیادہ ہے۔

- منصوبے کے منافع اور خطرے کے عوامل کو اعلی ترجیح دی جاتی ہے۔

- اس سے آپ کو اپنی دولت کو زیادہ سے زیادہ بنانے میں مدد ملتی ہے کیونکہ اس سے یہ معلوم ہوگا کہ آپ کی واپسی اس کی قیمت سے زیادہ ہے یا نہیں۔

- اس سے پہلے اور اس کے بعد کسی منصوبے کی زندگی کے عرصے میں نقد بہاؤ دونوں کو مدنظر رکھا جاتا ہے۔

نقصانات

- جب دو یا زیادہ منصوبے غیر مساوی زندگی کے ہوں تو یہ آپ کو درست فیصلہ نہیں دے سکتا ہے۔

- اس میں یہ واضح نہیں ہوگا کہ کسی منصوبے یا سرمایہ کاری میں کب تک حساب کتاب کی وجہ سے مثبت NPV پیدا ہوگا۔

- این پی وی کا طریقہ کار اس سرمایہ کاری کے منصوبے کو قبول کرنے کا مشورہ دیتا ہے جو مثبت این پی وی مہیا کرتا ہے لیکن اس کا قطعی جواب نہیں ملتا ہے کہ آپ کو کس مثبت وقت میں این پی وی حاصل ہوگا۔

- نقد بہاؤ کے ل the مناسب رعایت کی شرح کا حساب لگانا مشکل ہے۔

IRR کے فوائد اور نقصانات

آپ اس نقطہ نظر کو NPV کے متبادل طریقہ کے طور پر استعمال کرسکتے ہیں۔ یہ طریقہ مکمل طور پر تخمینہ نقد بہاؤ پر انحصار کرتا ہے کیونکہ یہ ایک چھوٹ کی شرح ہے جو کسی منصوبے کے نقد بہاؤ کی NPV کو صفر کے برابر بنانے کی کوشش کرتی ہے۔

اگر آپ اس منصوبے کو دو منصوبوں کے مابین فیصلہ کرنے کے لئے استعمال کررہے ہیں ، تو اس منصوبے کو قبول کریں اگر آئی آر آر واپسی کی مطلوبہ شرح سے زیادہ ہے۔

فوائد

- اس نقطہ نظر کو زیادہ تر مالیاتی منیجر استعمال کرتے ہیں کیونکہ اس کا اظہار فیصد کی شکل میں ہوتا ہے لہذا ان کے لئے دارالحکومت کی مطلوبہ لاگت کا موازنہ کرنا آسان ہے۔

- یہ آپ کو کسی منصوبے کی قدر اور وابستہ خطرے سے متعلق بہترین رہنمائی فراہم کرے گا۔

- آئی آر آر کا طریقہ آپ کو اس رقم کی اصل واپسی جاننے کا فائدہ فراہم کرتا ہے جو آپ نے آج لگایا ہے۔

نقصانات

- آئی آر آر آپ کو اس منصوبے یا سرمایہ کاری کے منصوبے کو قبول کرنے کے لئے کہتا ہے جہاں IRR دارالحکومت کی وزن کے اوسط قیمت سے زیادہ ہوتا ہے لیکن ایسی صورت میں اگر ڈسکاؤنٹ کی شرح ہر سال سے اس طرح موازنہ کرنا مشکل ہے۔

- اگر دو یا دو سے زیادہ باہمی خصوصی منصوبے (وہ ایسے منصوبے ہیں جہاں ایک منصوبے کی قبولیت دوسرے منصوبوں کو تشویش سے مسترد کرتی ہے) اس صورت میں آئی آر آر بھی موثر نہیں ہے۔

این پی وی بمقابلہ IRR کی مثال

XYZ کمپنی کسی پلانٹ میں سرمایہ کاری کرنے کا ارادہ رکھتی ہے ، یہ مندرجہ ذیل نقد بہاؤ کو پیدا کرتی ہے۔

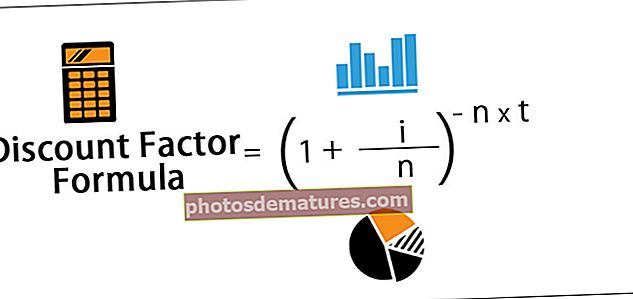

دی گئی معلومات میں سے NPV اور IRR کا حساب لگائیں اور چھوٹ کی شرح 10٪ ہے۔ اور مشورہ دیں کہ کیا XYZ لمیٹڈ کو اس پلانٹ میں سرمایہ کاری کرنی چاہئے یا نہیں۔

# 1 - NPV فارمولہ حساب کتاب

NPV = CF / (1 + r) t - کیش کا اخراجکہاں:

- CF = نقد آمد

- r = چھوٹ کی شرح

- t = وقت

- کیش کا اخراج = منصوبے کی کل لاگت

مرحلہ نمبر 1: کیش فلو کو پروجیکٹ کریں ، متوقع رعایت کی شرح کریں اور ایکسل میں NPV فارمولہ کا اطلاق کریں

مرحلہ 2: NPV فارمولہ میں کیش کا آؤٹ فلو شامل کریں

مرحلہ 3: مجموعی طور پر مجموعی طور پر نیٹ موجودہ قیمت تلاش کریں

# 2 - IRR فارمولہ حساب کتاب

کیش کا اخراج = CF / (1 + IRR) tکہاں:

- CF = نقد آمد

- t = وقت

مرحلہ نمبر 1: کیش فلوز آباد کریں

مرحلہ 2: IRR فارمولہ لاگو کریں

مرحلہ 3: ڈسکاؤنٹ ریٹ کے ساتھ IRR کا موازنہ کریں

- مندرجہ بالا حساب سے ، آپ دیکھ سکتے ہیں کہ پلانٹ کے ذریعہ تیار کردہ NPV مثبت ہے اور IRR 14٪ ہے جو واپسی کی مطلوبہ شرح سے زیادہ ہے

- اس کا مطلب ہے جب چھوٹ کی شرح 14٪ ہوگی NPV صفر ہوجائے گا۔

- لہذا ، XYZ کمپنی اس پلانٹ میں سرمایہ کاری کرسکتی ہے۔

نتیجہ اخذ کرنا

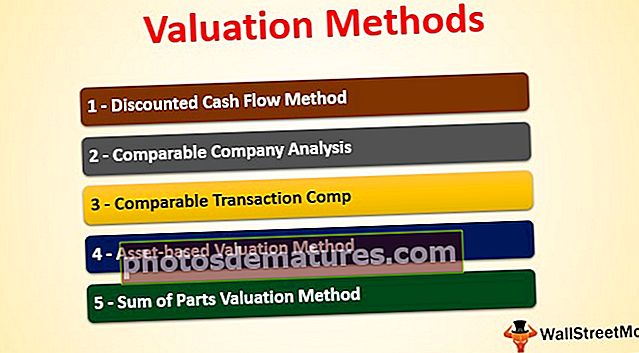

جیسا کہ میں یہ نتیجہ اخذ کرسکتا ہوں کہ اگر آپ دو یا دو سے زیادہ باہمی خصوصی منصوبوں کا جائزہ لے رہے ہیں تو بہتر طور پر IRR کے طریقہ کار کے بجائے NPV کے طریقہ کار کو تلاش کریں۔ اس کی حقیقت پسندانہ مفروضات اور منافع کے بہتر اقدام کی وجہ سے بہترین سرمایہ کاری کے منصوبے کے انتخاب کے لئے NPV کے طریقہ کار پر انحصار کرنا محفوظ ہے۔ یہاں تک کہ آپ IRR کے طریقہ کار کو بھی استعمال کرسکتے ہیں یہ NPV کا زبردست تکمیل ہے اور آپ کو سرمایہ کاری کے فیصلوں کے ل accurate درست تجزیہ فراہم کرے گا۔ اس کے علاوہ ، فرم کو مفت کیش فلو کی موجودہ قیمت تلاش کرنے کے ل N ، NPV DCF ویلیوئشن میں اپنا استعمال تلاش کرتا ہے۔