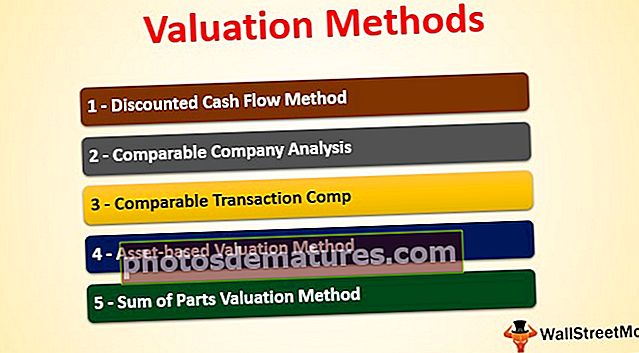

مالی تناسب | اعلی 28 مالی تناسب (فارمولے ، قسم)

مالی تناسب کیا ہے؟

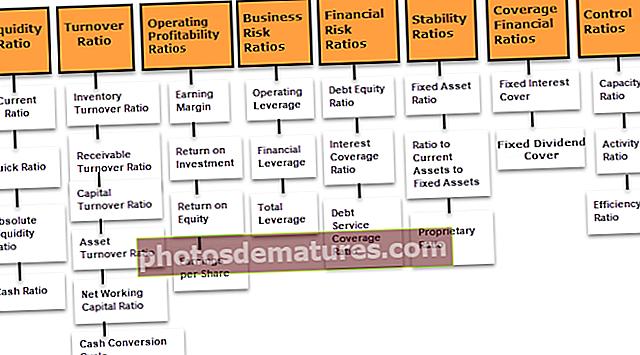

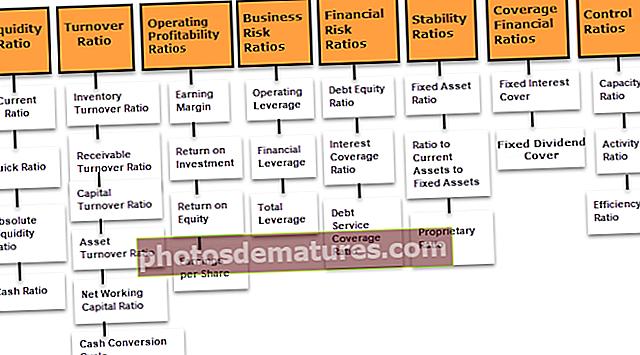

مالیاتی تناسب کمپنیوں کی مالی کارکردگی کے اشارے ہیں اور مختلف قسم کے مالیاتی تناسب موجود ہیں جو کمپنی کے نتائج ، اس کے مالی خطرات اور اس کی عملی کارکردگی جیسے مائع کا تناسب ، اثاثہ کاروبار کا تناسب ، آپریٹنگ منافع کا تناسب ، کاروباری خطرے کے تناسب ، مالی کی نشاندہی کرتے ہیں۔ رسک تناسب ، استحکام کا تناسب وغیرہ۔

فارمولوں اور اقسام کے ساتھ سر فہرست 28 مالیاتی تناسب کی فہرست

ذیل میں فارمولوں کے ساتھ مالی تناسب کی اقسام اور فہرست ہیں

- موجودہ تناسب

- فوری تناسب

- بالکل لیکویڈیٹی تناسب

- کیش کا تناسب

- انوینٹری کا کاروبار کا تناسب

- قابل کاروبار کی شرح

- دارالحکومت کاروبار کا تناسب

- اثاثہ کاروبار کا تناسب

- نیٹ ورکنگ کیپٹل تناسب

- نقد تبادلوں کا سائیکل

- کمائی مارجن

- سرمایہ کاری پر منافع

- ایکویٹی پر واپسی

- فی شیئر آمدنی

- آپریٹنگ بیعانہ

- مالی بیعانہ

- کل بیعانہ

- قرض ایکویٹی کا تناسب

- سود کی کوریج کا تناسب

- قرض کی خدمت کی کوریج کا تناسب

- فکسڈ اثاثہ تناسب

- موجودہ اثاثہ مقررہ اثاثہ

- ملکیتی تناسب

- فکسڈ انٹرسٹ کور

- فکسڈ ڈویڈنڈ کور

- صلاحیت کا تناسب

- سرگرمی کا تناسب

- استعداد کا تناسب

لیکویڈیٹی تناسب کا تجزیہ

مالی تناسب تجزیہ کی پہلی قسم مائع تناسب ہے۔ لیکویڈیٹی ریشو کا مقصد مختصر مدت کے دوران کسی کاروبار کی اپنی مالی ذمہ داریوں کو پورا کرنے اور اس کی مختصر مدتی قرض ادا کرنے کی اہلیت کو برقرار رکھنے کی صلاحیت کا تعین کرنا ہے۔ لیکویڈیٹی تناسب کا تخمینہ متعدد طریقوں سے لگایا جاسکتا ہے جس کی وہ مندرجہ ذیل ہیں: -

# 1 - موجودہ تناسب

موجودہ تناسب کو ورکنگ کیپیٹل ریشو یا بینکر کا تناسب کہا جاتا ہے۔ موجودہ تناسب موجودہ ذمہ داریوں سے موجودہ اثاثہ کے تعلقات کو ظاہر کرتا ہے۔

موجودہ تناسب کا فارمولا = موجودہ اثاثہ جات / موجودہ ذمہ داریکسی کمپنی کا موجودہ تناسب ماضی کے موجودہ تناسب سے موازنہ کیا جاسکتا ہے۔ اس کا تعین کرنے میں مدد ملے گی کہ آیا موجودہ وقت میں اس تناسب سے موجودہ تناسب زیادہ ہے یا کم۔

1 کا تناسب مثالی سمجھا جاتا ہے کہ موجودہ اثاثے موجودہ ذمہ داری سے دوگنا ہیں ، پھر کوئی مسئلہ ذمہ داری کی ادائیگی میں نہیں ہوگا ، اور اگر تناسب 2 سے کم ہے تو ، ذمہ داری کی ادائیگی مشکل اور کام کے اثرات مرتب ہوگی۔

# 2 - تیزاب ٹیسٹ تناسب / فوری تناسب

موجودہ تناسب عام طور پر کسی انٹرپرائز کی مجموعی قلیل مدتی سالویسی یا لیکویڈیٹی پوزیشن کا اندازہ کرنے کے لئے استعمال کیا جاتا ہے ، لیکن اس ایسڈ ٹیسٹ کے لئے موجودہ تناسب سے ظاہر ہونے والے فرم کے مقابلے میں کسی فرم کی زیادہ فوری پوزیشن یا فوری ادائیگی کرنے کی صلاحیت جاننے کے لئے یہ متعدد بار ضروری ہے۔ مالی تناسب استعمال کیا جاتا ہے۔ یہ سب سے زیادہ مائع اثاثوں کو موجودہ واجبات سے جوڑ رہا ہے۔

ایسڈ ٹیسٹ فارمولہ = (موجودہ اثاثہ جات- انوینٹری) / (موجودہ ذمہ داری)فوری تناسب کو اس طرح لکھا جاسکتا ہے: -

فوری تناسب کا فارمولا = فوری اثاثے / موجودہ قرضوںیا

فوری تناسب کا فارمولا = فوری اثاثہ جات / فوری ذمہ داریاں# 3 - قطعی مائعات کا تناسب

مطلق لیکویڈیٹی حقیقت کی لیکویڈیٹی کا حساب لگانے میں معاون ہے ، اور اس کے ل in ، انوینٹری اور وصولی کو موجودہ اثاثوں سے خارج کردیا گیا ہے۔ لیکویڈیٹی کے بہتر نظارے کے لئے ، کچھ اثاثے خارج کردیئے گئے ہیں جو موجودہ نقد بہاؤ کی نمائندگی نہیں کرسکتے ہیں۔ مثالی طور پر ، تناسب 1: 2 ہونا چاہئے۔

مطلق لیکویڈیٹی = کیش + مارکیٹ ایبل سیکیورٹیز + نیٹ وصول کرنے اور قرض دہندگان# 4 - کیش کا تناسب

معاشی پریشانی سے گذرنے والی کمپنی کے لئے کیش تناسب مفید ہے۔

کیش تناسب کا فارمولا = کیش + مارکیٹ ایبل سیکیورٹیز / موجودہ ذمہ داریاگر تناسب زیادہ ہے تو ، پھر یہ وسائل کو کم کرنے کی عکاسی کرتا ہے ، اور اگر تناسب کم ہے تو ، پھر اس سے بلوں کی ادائیگی میں پریشانی پیدا ہوسکتی ہے۔

کاروبار کا تناسب تجزیہ

مالی تناسب کی دوسری قسم کا تجزیہ کاروبار کا تناسب ہے۔ کاروبار کا تناسب سرگرمی تناسب کے نام سے بھی جانا جاتا ہے۔ اس قسم کا تناسب اس کارکردگی کی نشاندہی کرتا ہے جس کے ساتھ ایک انٹرپرائز کے وسائل بروئے کار لائے جاتے ہیں۔ ہر اثاثہ کی قسم کے لئے ، مالی تناسب الگ سے حساب کیا جاسکتا ہے۔

مندرجہ ذیل مالی تناسب جو عام طور پر حساب کیے جاتے ہیں:

# 5 - انوینٹری کا کاروبار کا تناسب

یہ مالیاتی تناسب انوینٹری کے نسبتا سائز کی پیمائش کرتا ہے اور واجبات کی ادائیگی کے لئے دستیاب نقد رقم کو متاثر کرتا ہے۔

انوینٹری کا کاروبار کا تناسب فارمولہ = فروخت کردہ سامان کی اوسط قیمت / اوسط انوینٹری# 6 - مقروض یا قابل وصول کاروبار کا تناسب

قابل وصول کاروبار کا تناسب ظاہر کرتا ہے کہ اس عرصے کے دوران قابل وصول کاروبار میں کتنی بار نقد رقم کی گئی۔

قابل حصول کاروبار کا تناسب فارمولا = خالص کریڈٹ سیلز / اوسط اکاؤنٹس قابل وصول ہیں# 7 - کیپٹل ٹرن اوور کا تناسب

سرمایے کا کاروبار کا تناسب تاثیر کی پیمائش کرتا ہے جس کے ساتھ کوئی فرم اپنے مالی وسائل استعمال کرتا ہے۔

کیپٹل ٹرن اوور تناسب فارمولا = نیٹ سیلز (سامان فروخت ہونے والی قیمت) / کیپیٹل ایمپلائڈ# 8 - اثاثہ کاروبار کا تناسب

اس مالی تناسب سے یہ معلوم ہوتا ہے کہ ایک سال کے دوران خالص ٹھوس اثاثوں کو کتنے بار منتقل کیا جاتا ہے۔ تناسب جتنا بہتر ہے اتنا ہی بہتر ہے۔

اثاثہ کاروبار کا تناسب فارمولا = ٹرن اوور / نیٹ ٹھوس اثاثے# 9 - نیٹ ورکنگ کیپٹل ٹرن اوور کا تناسب

اس مالیاتی تناسب سے یہ ظاہر ہوتا ہے کہ آیا فروخت کے کام میں سرمایہ کاری کا مؤثر طریقے سے استعمال ہوا ہے یا نہیں۔ نیٹ ورکنگ کیپیٹل موجودہ ذمہ داریوں سے زیادہ موجودہ اثاثوں کی زیادتی کی علامت ہے۔

نیٹ ورکنگ کیپٹل ٹرن اوور کا تناسب فارمولا = نیٹ سیلز / نیٹ ورکنگ کیپٹل# 10 - کیش کنورژن سائیکل

کیش کنورژن سائیکل کل وقت ہوتا ہے جب فرم نے اپنے کیش فلو کو کیش فلو (ریٹرن) میں تبدیل کرنے میں لیا۔

کیش کنورژن سائیکل فارمولہ = وصولی کے دن + انوینٹری کے دن - قابل ادائیگی کے دنآپریٹنگ منافع کا تناسب تجزیہ

مالی تناسب تجزیہ کی تیسری قسم آپریٹنگ منافع کا تناسب ہے۔ منافع کا تناسب کاروباری سرگرمیوں کی اس کارکردگی کے ذریعے کسی کمپنی کے منافع کی پیمائش کرنے میں مدد کرتا ہے۔ منافع کے اہم تناسب مندرجہ ذیل ہیں:

# 11 - حاشیہ کمانا

یہ شرح منافع میں فیصد کے حساب سے منافع ہے۔ اس سے مراد حتمی خالص منافع ہے۔

حاشیہ کا فارمولا کمانا = نیٹ آمدنی / کاروبار * 100# 12 - کیپٹل ایمپلائڈ پر ریٹرن کریں یا انوسٹمنٹ پر ریٹرن ہوں

یہ مالیاتی تناسب کاروباری اداروں میں ملازمت کرنے والے کل سرمائے کے سلسلے میں منافع کو ماپتا ہے۔

سرمایہ کاری کے فارمولے پر واپسی = سود اور ٹیکس سے پہلے منافع / مکمل سرمایہ دار ملازمت# 13 - ایکویٹی پر ریٹرن

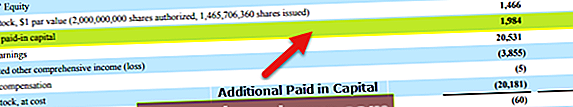

ایکویٹی پر واپسی خالص آمدنی حاصل کرکے اور حصص یافتگان کی ایکویٹی کے ذریعے تقسیم کرکے حاصل کی گئی ہے۔ اس سے منافع ملتا ہے کہ انتظامیہ حصص یافتگان کی ایکویٹی سے ادراک کر رہا ہے۔

ٹیکس عائد ہونے کے بعد ایکویٹی فارمولہ = منافع پر منافع - ترجیحی منافع / عام شیئردارک کا فنڈ * 100# 14 - فی شیئر آمدنی

ای پی ایس کمپنی کے منافع کو بقایا حصص کی کل تعداد کے ذریعے تقسیم کرتے ہیں۔ اس کا مطلب ہے منافع یا خالص آمدنی۔

آمدنی فی حصص فارمولہ = ٹیکس کے بعد آمدنی - ترجیحی منافع / عام حصص کی تعدادسرمایہ کار سرمایہ کاری سے پہلے مذکورہ بالا تمام تناسب استعمال کرتا ہے اور زیادہ سے زیادہ منافع کماتا ہے اور خطرہ تجزیہ کرتا ہے۔ تناسب کے ذریعہ ، اس کے لئے کمپنی کی مستقبل میں نمو کا موازنہ اور پیش گوئی کرنا آسان ہے۔ یہ مالی بیان کو بھی آسان بنا دیتا ہے۔

کاروباری خطرہ تناسب

مالی تناسب تجزیہ کی چوتھی قسم تجارتی خطرہ تناسب ہے۔ یہاں ہم پیمائش کرتے ہیں کہ کمپنی کے مقررہ اخراجات کے ساتھ ساتھ بیلنس شیٹ پر فرض کردہ قرض کے حوالے سے کمپنی کی آمدنی کتنی حساس ہے۔

# 15 - آپریٹنگ بیعانہ

آپریٹنگ بیعانہ فروخت کے مقابلہ میں آپریٹنگ منافع میں فی صد تبدیلی ہے ، اور اس سے یہ اندازہ ہوتا ہے کہ آپریٹنگ آمدنی محصول میں ہونے والی تبدیلی سے کتنا حساس ہے۔ مقررہ اخراجات کا زیادہ استعمال ، کسی کمپنی کی آپریٹنگ آمدنی پر فروخت میں تبدیلی کا زیادہ اثر۔

آپریٹنگ بیعانہ فارمولہ = ای بی آئی ٹی میں٪ / سیلز میں تبدیلی# 16 - مالی فائدہ

آپریٹنگ منافع کے مقابلے میں خالص منافع میں فی صد تبدیلی لانا مالی فائدہ اٹھاتا ہے ، اور اس سے اندازہ ہوتا ہے کہ آپریٹنگ آمدنی میں ہونے والی تبدیلی سے خالص آمدنی کتنا حساس ہے۔ مالی فائدہ اٹھانا بنیادی طور پر کمپنی کے فنانسنگ فیصلوں (قرض کے استعمال) سے ہوتا ہے۔

مالی فائدہ اٹھانے کا فارمولا = EBIT میں خالص آمدنی میں٪ / تبدیلی# 17 - کل بیعانہ

کل بیعانہ اس کی فروخت کے مقابلے میں خالص منافع میں فیصد تبدیلی ہے۔ مجموعی بیعانہ اقدامات جو سیلز میں ہونے والی تبدیلی کے لئے خالص آمدنی کتنا حساس ہے۔

مجموعی طور پر بیعانہ فارمولہ = = منافع میں٪ / سیلز میں تبدیلیمالی خطرہ تناسب تجزیہ

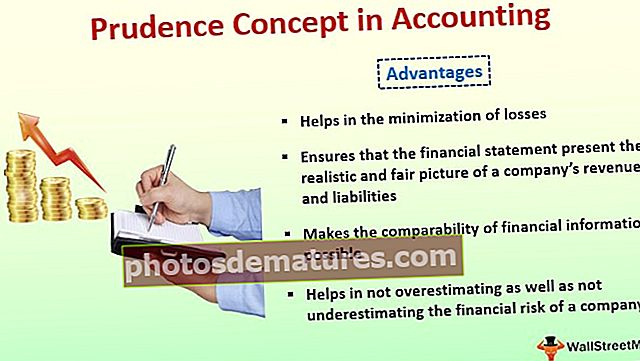

مالی تناسب کا پانچواں تجزیہ مالیاتی خطرہ تناسب ہے۔ یہاں ہم پیمائش کرتے ہیں کہ کمپنی کتنا فائدہ اٹھا رہی ہے اور اس کو قرض کی ادائیگی کی صلاحیت کے لحاظ سے کیسے رکھی گئی ہے۔

# 18 - قرض ایکویٹی کا تناسب

ڈیبٹ ایکویٹی فارمولا = طویل مدتی قرض / شیئردارک کا فنڈیہ قرض کی ادائیگی کے لئے ایکوئٹی کی حد تک پیمائش کرنے میں مدد کرتا ہے۔ یہ طویل مدتی حساب کے لئے استعمال ہوتا ہے۔

# 19 - سود کی کوریج کا تناسب تجزیہ

یہ مالیاتی تناسب فرض کردہ قرض پر سود ادا کرنے کی فرم کی اہلیت کی نشاندہی کرتا ہے۔

سود کی کوریج کا فارمولا = EBITDA / سود اخراجات- سود کی زیادہ شرح کا تناسب فرم کے اپنے مفادات کی ادائیگی کی زیادہ سے زیادہ صلاحیت کو ظاہر کرتا ہے۔

- اگر سود کی کوریج 1 سے کم ہے تو ، پھر EBITDA سود کی ادائیگی کے لئے کافی نہیں ہے ، جس سے یہ معلوم ہوتا ہے کہ فنڈز کا بندوبست کرنے کے دوسرے طریقے تلاش کرنا۔

# 20 - قرض کی خدمت کی کوریج کا تناسب (DSCR)

ڈیبٹ سروس کوریج تناسب ہمیں بتاتا ہے کہ کیا آپریٹنگ انکم ان تمام ذمہ داریوں کو ادا کرنے کے لئے کافی ہے جو ایک سال میں قرض سے متعلق ہیں۔

قرض کی خدمت کی کوریج کا فارمولا = آپریٹنگ انکم / ڈیبٹ سروسآپریٹنگ انکم EBIT کے سوا کچھ نہیں ہے

قرض کی خدمت پرنسپل ادائیگی + سود کی ادائیگی + لیز کی ادائیگی ہے

- 1.0 سے کم ڈی ایس سی آر کا مطلب یہ ہے کہ قرض کی خدمت کے لئے آپریٹنگ نقد بہاؤ کافی نہیں ہے ، جس سے منفی نقد بہاؤ کا مطلب ہے۔

استحکام کا تناسب

مالی تناسب تجزیہ کی چھٹی قسم استحکام کا تناسب ہے۔ استحکام کا تناسب طویل مدتی کے وژن کے ساتھ استعمال ہوتا ہے۔ یہ چیک کرنے کے لئے استعمال ہوتا ہے کہ آیا کمپنی طویل عرصے سے مستحکم ہے یا نہیں۔ تناسب تجزیہ کی اس قسم کا ایک سے زیادہ طریقوں سے اس طرح کا حساب لگایا جاسکتا ہے: -

# 21 - فکسڈ اثاثہ تناسب

اس تناسب کو یہ جاننے کے لئے استعمال کیا جاتا ہے کہ آیا کمپنی طویل مدتی کاروباری ضروریات کو پورا کرنے کے لئے کافی تفریح کررہی ہے یا نہیں۔

فکسڈ اثاثوں کا تناسب فارمولا = فکسڈ اثاثے / کیپیٹل ایمپلائڈمثالی تناسب 0.67 ہے۔ اگر تناسب 1 سے کم ہے تو پھر اس کا استعمال مقررہ اثاثوں کی خریداری کے لئے کیا جاسکتا ہے۔

# 22 - موجودہ اثاثوں کے فکسڈ اثاثوں کا تناسب

موجودہ اثاثوں سے طے شدہ اثاثوں = موجودہ اثاثوں / فکسڈ اثاثوں کا تناسباگر تناسب بڑھتا ہے تو ، منافع میں اضافے اور عکاسی کے کاروبار میں توسیع ہورہی ہے ، جبکہ اگر تناسب کم ہوجاتا ہے تو اس کا مطلب ہے کہ تجارت کم ہے۔

# 23 - ملکیتی تناسب

ملکیت کا تناسب کل ٹھوس اثاثوں پر حصص داروں کے فنڈز کا تناسب ہے۔ یہ ایک کمپنی کی مالی طاقت کے بارے میں بتاتا ہے۔ مثالی طور پر ، تناسب 1: 3 ہونا چاہئے۔

ملکیتی تناسب فارمولہ = شیئردارک فنڈ / کل ٹھوس اثاثےکوریج کا تناسب

مالی تناسب تجزیہ کی ساتویں قسم کی شرح کوریج ہے۔ اس قسم کا تناسب تجزیہ منافع کا حساب لگانے کے لئے استعمال ہوتا ہے ، جس کی سرمایہ کاروں کو ادائیگی کرنے کی ضرورت ہے یا قرض دینے والے کو سود ادا کرنے کی ضرورت ہے۔ اس کا احاطہ اتنا ہی بہتر ہے۔ اس کا حساب ذیل طریقوں سے لگایا جاسکتا ہے: -

# 24 - فکسڈ انٹرسٹ کور

اس کا استعمال کاروباری منافع اور قرض کی ادائیگی کی صلاحیت کی پیمائش کے لئے کیا جاتا ہے۔

فکسڈ انٹرسٹ کور فارمولا = سود اور ٹیکس / سود چارج سے پہلے خالص منافع# 25 - فکسڈ ڈیویڈنڈ کور

اس سے سرمایہ کار کو ادائیگی کرنے کے منافع کی پیمائش کرنے میں مدد ملتی ہے۔

فکسڈ ڈیویڈنڈ کور فارمولہ = ترجیحی شیئر پر سود اور ٹیکس / منافع سے پہلے خالص منافعتناسب کا تجزیہ کنٹرول کریں

مالی تناسب تجزیہ کی آٹھویں قسم کنٹرول تناسب ہے۔ نام سے ہی کنٹرول کا تناسب ، یہ واضح ہے کہ انتظامیہ کے ذریعہ چیزوں کو کنٹرول کرنے کے لئے اس کا استعمال ہے۔ اس قسم کا تناسب تجزیہ انتظامیہ کو سازگار یا نامناسب کارکردگی کو جانچنے میں مدد کرتا ہے۔

# 26 - صلاحیت کا تناسب

اس قسم کے تناسب تجزیہ کے لئے ، ذیل میں دیا ہوا فارمولا اسی کے لئے استعمال ہوگا۔

اہلیت کا تناسب فارمولا = اصل گھنٹہ / بجٹ کردہ گھنٹہ * 100# 27 - سرگرمی کا تناسب

ذیل میں سرگرمی کی ایک پیمائش کا حساب کتاب کرنے کے لئے ، فارمولا استعمال کیا جاتا ہے۔

سرگرمی کا تناسب فارمولا = اصل پیداوار / بجٹ کے مطابق معیاری گھنٹے کے لئے معیاری گھنٹے * 100# 28 - استعداد کا تناسب

پیداواری صلاحیت کے حساب سے نیچے فارمولہ استعمال کیا جاتا ہے۔

کارکردگی کا تناسب کا فارمولا = اصل پیداوار / اصل گھنٹے کے لئے معیاری گھنٹے * 100اگر فی صد 100 یا اس سے زیادہ ہے تو ، اس کو اتنا ہی موافق سمجھا جاتا ہے۔ اگر فی صد فیصد 100 than سے کم ہے ، تو یہ ناگوار ہے۔