شرح سود کی اصطلاحی ساخت (تعریف ، نظریات) | ٹاپ 5 قسمیں

شرح سود کی مد Stت کا ڈھانچہ کیا ہے؟

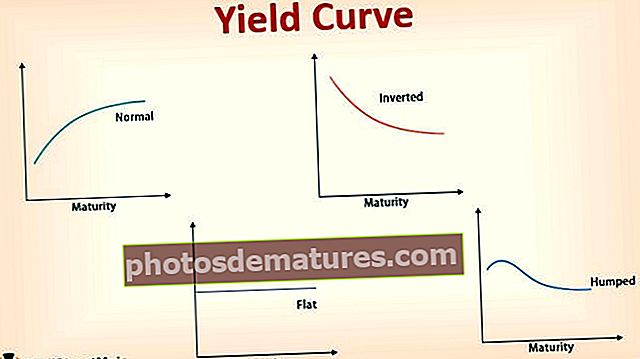

شرح سود کی اصطلاحی ساخت کو گرافیکل نمائندگی کے طور پر بیان کیا جاسکتا ہے جو سود کی شرحوں (یا بانڈ پر حاصل) اور مختلف پختگیوں کی ایک رینج کے درمیان تعلق کو ظاہر کرتا ہے۔ گراف کو ہی ایک "پیداوار کا وکر" کہا جاتا ہے۔ شرح سود کی اصطلاحی ساخت کسی بھی معیشت میں مستقبل کے نرخوں کی پیش گوئی کی پیش گوئی کرکے اور وقت پر مبنی پیداوار میں تیزی سے موازنہ کرنے میں ایک اہم کردار ادا کرتی ہے۔

دلچسپی کی شرحوں کی مد Stت کی ساخت کی اقسام

بنیادی طور پر ، شرح سود کی اصطلاحی ساخت مندرجہ ذیل شکلیں لے سکتی ہے۔

# 1 - عمومی / مثبت پیداوار

عام پیداوار کا وکر ایک مثبت ڈھال ہوتا ہے۔ یہ لمبی پختگی والی سیکیورٹیز کے لئے درست ہے جس میں قلیل مدتی سیکیورٹیز کے مقابلے میں زیادہ خطرہ ہوتا ہے۔ لہذا عقلی طور پر ، ایک سرمایہ کار زیادہ معاوضے (پیداوار) کی توقع کرے گا ، اس طرح عام طور پر ڈھل جانے والی پیداوار کے منحنی خطوط کو جنم ملے گا۔

بانڈ کی پیداوار یا سود کی شرحوں کو ایکس محور کے مقابلے میں پلاٹ بنایا جاتا ہے جبکہ وقت کے افق کو Y- محور پر لگایا جاتا ہے۔

# 2 - کھڑی

کھڑی پیداوار کا وکر عام پیداوار کے منحنی خطوط میں صرف ایک اور تغیر ہے کہ سود کی شرحوں میں اضافہ پختگی والی سیکیوریٹیز کے لئے تیز مقدار میں ہوتا ہے جس کی پختگی چھوٹی پختگی سے ہوتی ہے۔

# 3 - الٹی / منفی پیداوار

ایک الٹا منحنی خطوط ہوتا ہے جب مستقبل میں طویل پختگی کی پیداوار کی مختصر پختگی کی پیداوار سے نیچے آنے کی زیادہ توقع ہوتی ہے۔ الٹی پیداوار کا منحصر آسنن اقتصادی سست روی کا ایک اہم اشارہ ہے۔

# 4 - ہمپڈ / بیل کی شکل والا

اس قسم کا منحنی خطوطی اور بہت کم ہوتا ہے۔ اس نے اشارہ کیا کہ درمیانی مدت کی پختگی کے لئے پیداوار دونوں لمبی اور مختصر دونوں اصطلاحوں سے زیادہ ہے ، جو بالآخر سست روی کی تجویز کرتی ہے۔

# 5 - فلیٹ

فلیٹ وکر طویل مدتی ، درمیانی مدتی اور قلیل مدتی پختگی کے ل similar اسی طرح کی واپسی کی نشاندہی کرتا ہے۔

اصطلاحی نظریہ

اصطلاحی ساخت کا کوئی بھی مطالعہ اس کے پس منظر کے نظریات کے بغیر نامکمل ہے۔ وہ سمجھتے ہیں کہ پیداوار کے منحنی خطوط کس طرح اور کیسے ہوتے ہیں۔

# 1 - توقعات کا نظریہ / خالص توقعات کا نظریہ

توقعات کا نظریہ یہ بتاتا ہے کہ موجودہ طویل مدتی شرحوں کو مستقبل کی مختصر مدت کی شرحوں کی پیش گوئی کے لئے استعمال کیا جاسکتا ہے۔ یہ دوسرے بانڈز کی واپسی کے امتزاج کے بطور ایک بانڈ کی واپسی کو آسان بناتا ہے۔ جیسے 3 سال کے بانڈ میں تقریبا 1 سال کے بانڈز کی طرح ہی واپسی ہوگی۔

# 2 - لیکویڈیٹی ترجیح تھیوری

یہ نظریہ سرمایہ کاروں کی لیکویڈیٹی ترجیحات کے بارے میں زیادہ عام طور پر قبول شدہ تفہیم کو مکمل کرتا ہے۔ طویل مدتی سیکیورٹیز کے مقابلے میں سرمایہ کاروں کے پاس مختصر مدت کی سیکیورٹیز کی طرف ایک عام تعصب ہے جس کے مقابلے میں زیادہ سے زیادہ لیکویڈیٹی ہوتی ہے جس کی وجہ سے ایک کے پیسے طویل عرصے سے بندھے رہتے ہیں۔ اس نظریہ کے اہم نکات یہ ہیں:

- قلیل مدتی قرض کی حفاظت کے ل debt طویل مدتی قرض کی حفاظت کے ل Price قیمت میں تبدیلی۔

- طویل مدتی بانڈوں پر مائع کی پابندیاں سرمایہ کار کو جب چاہے اسے فروخت کرنے سے روکتی ہیں۔

- بنیادی طور پر قیمتوں کا خطرہ اور لیکویڈیٹی کے خطرہ سے ہونے والے مختلف خطرات کی تلافی کے لئے سرمایہ کار کو ایک ترغیب کی ضرورت ہوتی ہے۔

- کم لیکویڈیٹی پیداوار میں اضافے کا باعث بنتی ہے جبکہ زیادہ لیکویڈیٹی پیداوار کو گرنے کا باعث بنتی ہے ، اس طرح اوپر اور نیچے کی طرف ڈھال منحنی خطوط کی وضاحت ہوتی ہے۔

# 3 - مارکیٹ سیگٹی گیشن تھیوری / قطعہ نظریہ

یہ نظریہ مارکیٹ کی رسد کی طلب کی حرکیات سے متعلق ہے۔ پیداوار کی وکر کی شکل مندرجہ ذیل پہلوؤں کے ذریعہ چلتی ہے۔

- قلیل مدتی اور طویل مدتی سیکیورٹی کے لئے سرمایہ کاروں کی ترجیحات۔

- ایک سرمایہ کار اپنے ’اثاثوں اور واجبات کی پختگی کو پورا کرنے کی کوشش کرتا ہے۔ کسی بھی طرح کی بے ضابطگی کی وجہ سے سرمایے میں نقصان یا آمدنی کا نقصان ہوسکتا ہے۔

- مختلف پختگیوں والی سیکیورٹیز مختلف رسد اور طلب کے منحنی خطوط کو تشکیل دیتی ہیں جو آخر کار پیداوار کے آخری وکر کو متاثر کرتی ہیں۔

- کم فراہمی اور اعلی طلب کی وجہ سے سود کی شرحوں میں اضافہ ہوتا ہے۔

# 4 - ترجیحی ہیبی ٹیٹ تھیوری

اس نظریہ میں کہا گیا ہے کہ سرمایہ کاروں کی ترجیحات ان کے رسک رواداری کی سطح کے لحاظ سے لچکدار ہوسکتی ہیں۔ وہ بانڈز میں اپنی عام ترجیح سے باہر سرمایہ کاری کرنے کا انتخاب کرسکتے ہیں اگر انہیں مناسب طور پر ان کے خطرے کی نمائش کے لئے معاوضہ بھی دیا جائے۔

یہ کچھ مرکزی نظریات تھے جن میں پیداوار کے منحنی خطوط کی شکل ہوتی ہے لیکن یہ فہرست مکمل نہیں ہے۔ کیینیائی معاشی نظریہ اور متبادل متبادل کے نظریہ بھی تجویز کیے گئے ہیں۔

فوائد

- معیشت کی مجموعی صحت کا اشارہ۔ اوپر کی طرف ڈھلنا اور کھڑی وکر اچھ economicی معاشی صحت کی نشاندہی کرتی ہے جبکہ الٹی ، فلیٹ اور چھٹے ہوئے منحنی خطوط کا اشارہ ہے۔

- یہ جانتے ہوئے کہ سود کی شرحیں مستقبل میں کیسے بدل سکتی ہیں ، سرمایہ کار باخبر فیصلے کرنے کے اہل ہیں۔

- یہ مہنگائی کے اشارے کا بھی کام کرتا ہے۔

- مالیاتی تنظیموں کو سود کی شرحوں کی اصطلاحی ڈھانچے پر بہت زیادہ انحصار ہے کیونکہ یہ قرضے اور بچت کی شرحوں کا تعین کرنے میں معاون ہے۔

- پیداوار کے منحنی خطوط پر ایک اندازہ ہوتا ہے کہ قرض کی سکیورٹیز کتنی قیمت میں یا کم قیمت پر ہوسکتی ہے۔

نقصانات

- پیداوار کا منحنی خطرہ۔ سرمایہ کار جو مارکیٹ سود کی شرح پر انحصار کرتے ہوئے محصولات کے ساتھ سیکیورٹیز رکھتے ہیں ان کے ذریعہ ہیج کا خطرہ پیدا ہوجاتا ہے جس کے مقابلہ میں انہیں اچھ differenے امتیازی محکمے تشکیل دینے کی ضرورت ہوتی ہے۔

- پیداوار کے منحنی خطرہ سے بچنے کے لئے میچوری کی پختگی کوئی سیدھا سیدھا کام نہیں ہے اور ہوسکتا ہے کہ مطلوبہ آخری نتائج نہ دے۔

حدود

سود کی شرحوں کا اصطلاحی ڈھانچہ بالآخر صرف ایک پیش گوئی کی گئی تخمینہ ہے جو شاید ہمیشہ درست نہیں ہوسکتی ہے لیکن شاید ہی کبھی اس کی جگہ سے ہٹ جائے۔

نتیجہ اخذ کرنا

شرح سود کی اصطلاح ساخت معاشی تندرستی کا ایک قوی پیش گو ہے۔ ماضی میں تمام کساد بازاریوں کو الٹا پیداوار کے منحنی خطوط سے جوڑ دیا گیا ہے ، جس سے یہ معلوم ہوتا ہے کہ وہ کریڈٹ مارکیٹ میں کتنا اہم کردار ادا کرتے ہیں۔ پیداوار کے منحنی خطوط ہمیشہ مستقل نہیں ہوتے ہیں۔ وہ موجودہ مارکیٹ کے مزاج کی عکاسی کرتے ہوئے ، سرمایہ کاروں اور مالی ثالثوں کی ہر چیز کو سر فہرست رکھنے میں مدد دیتے ہیں۔