سہولیات کی سہولت (مطلب ، مثالوں) | ساکھ کی سہولت کی سرفہرست 2 اقسام

کریڈٹ سہولت معنی

کریڈٹ سہولت ایک پہلے سے منظور شدہ قرض کی سہولت ہے جو بینک کے ذریعہ کمپنیوں کو فراہم کی جاتی ہے جس میں وہ جب بھی قرض کی ادائیگی کرسکتی ہے اور جب اس کی قلیل مدتی یا طویل مدتی ضروریات کے لئے ضرورت ہوتی ہے تو ہر بار قرض کے لئے دوبارہ درخواست دینے کی ضرورت نہیں ہوتی ہے۔

سہولیات کی قسمیں

کریڈٹ سہولیات کو وسیع پیمانے پر دو اقسام کے طور پر درجہ بندی کیا گیا ہے ، اور ہم بنیادی طور پر کاروبار یا کارپوریٹس کے لئے کریڈٹ سہولیات پر توجہ دیں گے۔ دو قسمیں ہیں i) قلیل مدتی سہولیات بطور ورکنگ سرمایہ کی ضرورت ii) طویل مدتی سہولیات دارالحکومت کے اخراجات یا حصول سے متعلق اخراجات کے لئے ضروری ہے۔

# 1 - قلیل مدتی سہولیات

مختصر مدتی قرضے

یہ عام طور پر ایک سال تک محدود ہوتے ہیں اور بنیادی طور پر کاروباری اداروں کے ذریعہ اس کے ورکنگ سرمایہ کی ضرورت کے ل b قرض لیا جاتا ہے۔ یہ ایک محفوظ والا ہوسکتا ہے یا نہیں ، جو قرض لینے والے کی کریڈٹ ریٹنگ پر بھی منحصر ہے۔ اوقات میں جب قرض لینے والے کی کریڈٹ ریٹنگ غیر سرمایہ کاری گریڈ کی ہوتی ہے تو قرض لینے والے کو اپنے موجودہ اثاثوں جیسے انوینٹریز یا وصولیوں کو خودکش حملہ کے طور پر دینا پڑ سکتا ہے۔

تجارتی مالیات

کاروبار کے ڈھانچے نقد تبادلوں کے دور میں سہولت کے ل credit ، اس قسم کی کریڈٹ سہولت بہت مفید ہے اور درج ذیل اقسام میں سے ہوسکتی ہے۔

- برآمد کریڈٹ: سرکاری ایجنسیوں نے اس طرح کا قرض برآمدات میں اضافے کے لئے مکانات برآمد کرنے کے لئے دیا ہے

- اعزازی خط: عام طور پر ، تین پارٹیاں اس طرح کے منظرناموں میں شامل ہیں: بینک ، سپلائی کرنے والا ، اور کمپنی بینک یہاں کمپنی سے فراہم کنندہ کو ادائیگی کی ضمانت دیتا ہے ، اور یہ کریڈٹ سہولت کی زیادہ محفوظ شکل ہے۔ بینک کمپنی سے خودکش حملہ کی بنیاد پر لیٹر آف کریڈٹ جاری کرتا ہے ، اور اس قسم کے انتظامات سپلائرز زیادہ ترجیح دیتے ہیں کیونکہ اس سے ڈیفالٹ کے خطرے کو کافی حد تک کم کیا جاتا ہے۔

- فیکٹرنگ: فیکٹرنگ ادھار لینے کی ایک جدید ترین شکل ہے ، جہاں ایک کمپنی کسی تیسری پارٹی (فیکٹر) کو شامل کرے گی تاکہ وہ اپنے اکاؤنٹ کی وصولیوں کو کسی چھوٹ پر بیچ دے تاکہ وہ اپنی کتابوں سے کریڈٹ رسک کو منتقلی میں مدد کرسکے۔ اس سے کمپنی کو اپنی بیلنس شیٹ سے وصول کنندگان کو ہٹانے میں مدد ملتی ہے ، جو نقد رقم کی ضروریات کو پورا کرنے کے لئے بطور ذریعہ کام کرسکتی ہے۔

- سپلائرز سے کریڈٹ: یہ زیادہ رشتے پر مبنی ہے جہاں سپلائر جس کے صارفین کے ساتھ مضبوط رشتہ ہے وہ منافع بخش لین دین کو محفوظ بنانے کے لئے ادائیگی کی شرائط پر اچھی گفتگو کے بعد کریڈٹ فراہم کرنے کی بہتر پوزیشن میں ہوگا۔

نقد کریڈٹ اور اوور ڈرافٹ

یہ ایک ایسی سہولت ہے جہاں قرض لینے والا اپنی جمع رقم میں سے زیادہ رقم / فنڈز نکال سکتا ہے۔ سود کی شرح اضافی رقم پر لاگو ہوتی ہے ، جو اس کی جمع میں موجود رقم کے علاوہ واپس لے لی گئی ہے۔ قرض دہندگان کا کریڈٹ اسکور ، معاوضے کے حساب سے سود اور سود کی شرح میں ایک اہم کردار ادا کرتا ہے۔

# 2 - طویل مدتی سہولیات

نوٹ

یہ عام طور پر غیر محفوظ اور سرمائے کی منڈیوں سے اٹھائے جاتے ہیں۔ وہ عام طور پر بلند ساکھ والے خطرہ کے معاوضے میں مہنگا ہوتے ہیں جو لینے والے تیار ہیں۔ جب بینکوں کو کوئی مزید کریڈٹ لائن فراہم کرنے کے لئے انکار کی حالت میں ہو تو ، یہ ایک اختیار کے طور پر سمجھا جاسکتا ہے۔ وہ عام طور پر 7-10 سال کی طرح بڑے مدت کے لئے ہوتے ہیں۔

بینک سے قرض

یہ کریڈٹ سہولیات کی ایک عام شکل ہے جہاں رقم ، مدت ، اور ادائیگی کے نظام الاوقات کی وضاحت کی گئی ہے۔ یہ قرضے (اعلی خطرہ والے قرض لینے والے یا غیر محفوظ شدہ (انویسٹمنٹ گریڈ قرض لینے والے)) کو حاصل کیے جاسکتے ہیں اور عام طور پر وہ سستے سود والے نرخوں پر دیئے جاتے ہیں ۔اس طرح کے قرض دینے سے قبل ، بینکوں کو کریڈٹ رسک کو کم کرنے کے لئے ضروری جانچ پڑتال کرنے کی ضرورت ہے۔

برج لون

برج لون ایک ایسا قرض ہوتا ہے جو کمپنیوں کے ذریعہ ایک عبوری مدت کے لئے ورکنگ سرمایہ کی ضروریات کے لئے استعمال ہوتا ہے جب کوئی کمپنی طویل مدتی فنانسنگ یا فنڈ کے ذریعہ کا انتظار کرتی ہے

میزانین قرض

یہ ایکوئٹی اور قرض کا امتزاج ہے۔ اس قسم کے سرمائے کی عام طور پر اثاثوں کی ضمانت نہیں ہوتی ہے اور یہ مکمل طور پر کسی کمپنی کی طرف سے مفت نقد بہاؤ سے قرض ادا کرنے کی صلاحیت پر مبنی ہے۔ میزانائن کی مالی اعانت یا تو قرض یا ترجیحی اسٹاک کی حیثیت سے کی جاسکتی ہے۔ یہ عام طور پر وینچر کیپیٹل کمپنیوں اور دیگر سینئر قرض دہندگان کی ادائیگی کے بعد ، قرض دہندہ کو کمپنی میں ایکوئٹی سود میں تبدیل ہونے کا حق دیتا ہے۔

سیکیورٹائزیشن

یہ تکنیک بہت زیادہ فیکٹرنگ سے ملتی جلتی ہے۔ فرق صرف اس میں ہے کہ اس میں ملوث ادارہ اور اثاثوں کی لیکویڈیٹی ہو۔ مالیاتی ادارے کی حقیقت میں حقیقت یہ ہے کہ وہ کاروبار کی تجارتی وصولیوں کی خریداری کرتا ہے ، جبکہ ، سیکیورٹائزیشن میں ، ایک سے زیادہ جماعتیں ایسی ہوسکتی ہیں جو اپنے طویل مدتی وصولیوں کی خریداری کرے گی۔ سیکیوریٹائزڈ اثاثے این پی اے ، رہن وصول کرنے والے ، اور کریڈٹ کارڈ کے وصولی کے قابل ہوسکتے ہیں۔

کریڈٹ سہولت کی مثالیں

کریڈٹ سہولیات کی ذیل میں مثالیں ہیں۔

مثال # 1

مثال کے طور پر ، کریڈٹ سہولت کے تحت ، فرض کریں کہ کسٹمر ایکس کو کسی نئے منصوبے میں سرمایہ کاری کے لئے 50000 ڈالر کی کریڈٹ سہولت یا ایل او سی دی گئی ہے جو کسی بینک کے ذریعہ کچھ خودکش حملہ کے خلاف حاصل ہے۔ بینک نے قرض کی ادائیگی کے لئے قرض کی مدت 10 سال طے کی ہے ، اور کسٹمر ایکس کو فنڈز کو مجموعی حد (50000)) کے اندر استعمال کرنے کی اجازت ہے ، اور 20٪ سود وصول کیا جاتا ہے۔

کسٹمر ایکس نے $ 10000 خرچ کیا اور صرف spent 50000 ایل او سی پر نہیں صرف کی گئی رقم کا 20٪ وصول کیا جائے گا۔ اس طرح عائد سود 20٪ * $ 10000 = $ 2000 ہوگا۔

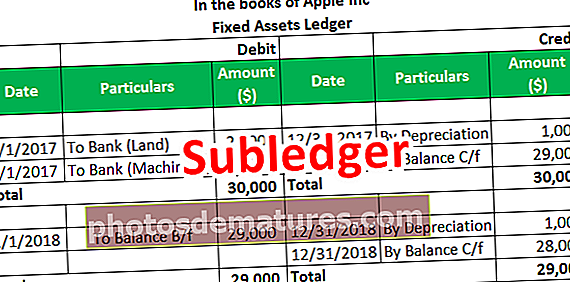

مثال # 2 - لیٹر آف کریڈٹ کا استعمال

فرض کریں کہ کمپنی "اٹلانٹس" نیو یارک میں الیکٹرانکس فروخت کرتی ہے ، اور ڈیٹرائٹ میں کمپنی "پروولین" الیکٹرانکس تیار کرتی ہے۔ "اٹلانٹس" Pr 500،000 مالیت کا الیکٹرانکس "پروولین" کے ذریعہ درآمد کرنا چاہتا ہے اور انھیں ادائیگی کرنے کی صلاحیت "اٹلانٹس" کی فکر میں ہے۔ "اٹلانٹس" کو اس کے بندھے ہوئے بینک ، یعنی بینک آف امریکہ سے ایک خط کے ذریعہ پیش کیا جاتا ہے ، اس کا مطلب ہے کہ وہ ،000 500،000 کی ادائیگی پر مطلوبہ سامان تیار کرے گا ، فرض کیج 90 کہ 90 دن میں ، یا بینک خود ہی ادائیگی کی ذمہ داری قبول کرے گا۔ اس کے بعد بینک آف نیویارک ایل او سی کو "پروولین" کو بھیجے گا ، جس میں الیکٹرانکس کی شپنگ کی ذمہ داری لی جاتی ہے۔

ایک بار بھیج دیا گیا تو ، "پروولین" یا اس کا متعلقہ بینک ایک تحریری نوٹ (جس کو بل کا تبادلہ بھی کہا جاتا ہے) بینک آف نیو یارک کے سامنے لا کر اپنے ،000 500،000 کا دعوی کرے گا۔ خط بیچنے والے بیچنے والوں کے لئے زیادہ فائدہ مند ہیں۔ پھر بھی ، وہ خریداروں کی حفاظت بھی کرتے ہیں ، کیونکہ ادائیگی میں آسانی کے ل “" پروولین "کو بینک آف امریکہ کے ثبوت یا الیکٹرانکس شپمنٹ کی رسیدیں لانا ضروری ہیں۔

یہ ثبوت عام طور پر گوداموں ، رسیدوں ، یا ائیر وے کا بل ہوتا ہے۔ اس کے بعد ، بینک آف نیو یارک "اٹلانٹس" کو ادائیگی کے ل “" اٹلانٹس "کو ادائیگی کرتا ہے اور عام طور پر" اٹلانٹس کے بینک اکاؤنٹ سے ڈیبیٹ کرکے ادائیگی کرتا ہے۔

قرض بمقابلہ کریڈٹ سہولت کے مابین فرق

قرض اور قرض دونوں کی سہولت افراد اور کارپوریٹس دونوں کے لئے سب سے عام استعمال ہونے والی دو مصنوعات ہیں۔ تاہم ، ان دونوں میں کچھ اختلافات ہیں۔

- جب قرض مل جاتا ہے ، تو یہ ایک بار میں قرض لینے والے کو تمام رقم تک رسائی فراہم کرتا ہے ، جبکہ ایک کریڈٹ کی سہولت کے لئے ، جب بھی لیکویڈیٹی بحران ہو تو رقم وصول کی جاسکتی ہے۔

- یہ قرض گللک کی طرح ہے جہاں آپ اسے توڑ دیتے ہیں اور اپنے سارے پیسے نکال لیتے ہیں ، جبکہ ایک کریڈٹ سہولت میں ، آپ صرف اپنی مطلوبہ چیز کا استعمال کرتے ہیں۔ دوسری بات یہ کہ ، ادا کردہ سود کے معاملے میں بھی فرق ہے۔

- ایک قرض میں سارے سرمائے کے ل an سود کی ادائیگی کی ضرورت ہوتی ہے جو کسی فرد یا کمپنی کو دیا گیا ہے۔

- دوسری طرف ، سود صرف استعمال شدہ رقم پر وصول کیا جاتا ہے نہ کہ فرد یا کمپنی کو دستیاب رقم کی رقم پر۔

- تاہم ، بعض اوقات ، کسی کو غیر استعمال شدہ بیلنس فیس کا نشانہ بنایا جاسکتا ہے ، جب کوئی رقم کا بالکل استعمال نہیں کرتا ہے۔ قرضوں میں مد termت کی مدت زیادہ ہوتی ہے اور اس طرح جب سہولیات کی سہولیات کے مقابلے میں زیادہ سود کی ادائیگی ہوتی ہے۔

- آخر میں ، کس طرح موصولہ پیسہ کسٹمر ادا کرتا ہے وہ بھی قرضوں اور کریڈٹ سہولیات میں مختلف ہے۔ قرض میں ، EMI یا ماہانہ قسطوں کا تصور پیدا ہوتا ہے جب پوری رقم کی ادائیگی کی جاتی ہے۔ بغیر کسی نئے قرضے کے معاہدے کے مزید رقم ادھار لینے کے امکان کے بغیر آپریشن بند کردیا گیا ہے۔

- کس طرح کریڈٹ سہولت کام کرتی ہے اس سے مختلف ہے۔ یہاں صارفین جب بھی ضرورت ہو تو لائن آف کریڈٹ استعمال کرنے کے لئے ہر سال اپنے معاہدے کی تجدید کرتے ہیں۔

نتیجہ اخذ کرنا

اس طرح ، کاروباری نقطہ نظر سے کریڈٹ سہولیات کی بہت زیادہ اہمیت ہے۔ کریڈٹ سہولت کے بارے میں ایک بہترین چیز یہ ہے کہ کوئی بھی یہ حکم نہیں دیتا ہے کہ بینک قرض کے برعکس ، نقد کو کس طرح استعمال کیا جائے۔ بعض اوقات کچھ قرضے منسلک شقوں کے ساتھ آتے ہیں جہاں مالیات کا پورا اختیار ہوتا ہے کہ نقد کو کس طرح استعمال کیا جائے۔

وہ زیادہ لچکدار ہوتے ہیں جیسے جب کبھی ضرورت پیش آتی ہو۔ کاروبار اس کا استعمال کرسکتے ہیں۔ نیز ، کاروبار کو ایک مضبوط کریڈٹ ہسٹری بنانے کی ضرورت ہے ، جس سے ایسی سہولیات حاصل کرنا آسان ہوجاتا ہے۔ کریڈٹ کارڈ کے مقابلے میں کم سود کی شرح وصول کی جارہی ہے ، یہ کمپنی کے ل highly بہت فائدہ مند ہیں۔