کیپٹل مارکیٹ (مطلب) | افعال ، اقسام | فوائد اور نقصانات

کیپٹل مارکیٹ کیا ہے؟

کیپٹل مارکیٹ ایک ایسی جگہ ہے جہاں خریدار اور فروخت کنندہ مالیاتی سیکیورٹیز جیسے شیئرز ، ڈیبینچرز ، قرض کے سازوسامان ، بانڈز ، ڈیویوریٹو آلات جیسے فیوچر ، آپشنز ، تبادلوں ، ای ٹی ایف جیسے معاملات کرسکتے ہیں۔

- یہاں جس سیکیورٹیز کا حوالہ دیا جاتا ہے ان کا مطلب عام طور پر طویل مدتی سرمایہ کاری ہوتا ہے ، یعنی ایسی سرمایہ کاری جس میں ایک سال سے زیادہ کا عرصہ ہو۔

- قلیل مدتی سرمایہ کاری کی تجارت منی مارکیٹ کے ذریعہ کی جاتی ہے۔

کیپٹل مارکیٹ کے کیا کام ہیں؟

- یہ سرمایہ کاروں اور کمپنیوں کے لئے سیکیورٹیز کی تجارت کو آسان بناتا ہے۔

- یہ بروقت معاملات طے کرنے میں مدد کرتا ہے۔

- اس سے لین دین کے اخراجات اور معلوماتی اخراجات کو کم سے کم کرنے میں مدد ملتی ہے۔

- یہ پارٹیوں کو نقد اور دیگر شکلوں سے لے کر مالیاتی منڈیوں تک کی بچت کو متحرک کرتی ہے۔

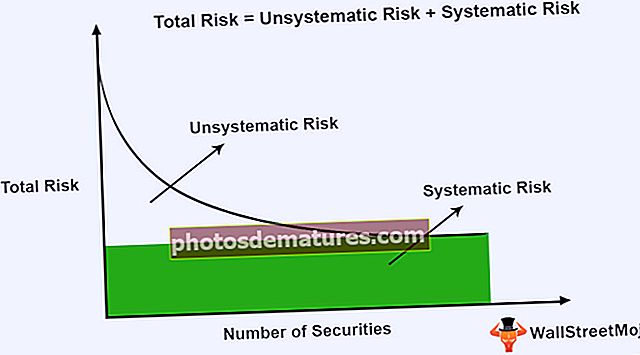

- یہ مارکیٹ کے خطرے کے خلاف انشورنس پیش کرتا ہے۔

کیپٹل مارکیٹ کی اقسام

# 1 - پرائمری مارکیٹ

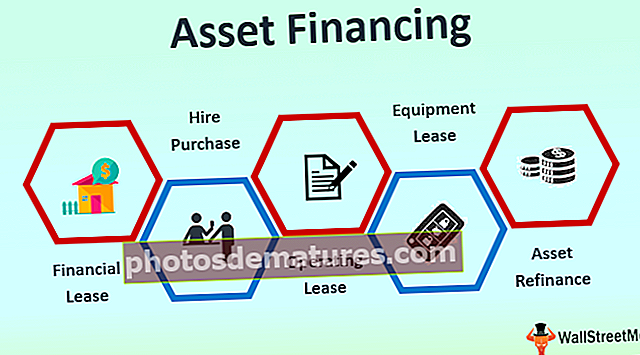

پرائمری مارکیٹ ایک مارکیٹ ہے جہاں تازہ ترین جاری سیکیورٹیز کا کاروبار ہوتا ہے یعنی پہلی بار۔ اسے نئے ایشوز مارکیٹ کے نام سے بھی جانا جاتا ہے۔ یہ مارکیٹ ابتدائی عوامی پیش کش اور مزید عوامی پیش کش دونوں کو قابل بناتا ہے۔ اس مارکیٹ میں ، فنڈز کو پراسپیکٹس ، ترجیحی مسئلہ ، حقوق ایشو ، ای-آئ پی او ، اور سیکیورٹیز کی نجی جگہ سازی کے ذریعے پیش کرنے میں مدد کے ساتھ تعینات کیا جائے گا۔

# 2 - سیکنڈری مارکیٹ

یہ ایک قسم ہے ، پرانی سیکیورٹیز کا کاروبار ہوتا ہے یعنی پرائمری مارکیٹ میں پہلے لین دین کے بعد تجارت کی جاتی ہے۔ ہم اس مارکیٹ کو اسٹاک مارکیٹ یا بعد کے بازار بھی کہتے ہیں۔ دونوں اسٹاک مارکیٹیں اور اس سے زیادہ انسداد تجارت سیکنڈری مارکیٹ میں آتے ہیں۔ ثانوی منڈیوں کی مثالیں لندن اسٹاک ایکسچینج ، نیویارک اسٹاک ایکسچینج ، نیس ڈیک ، وغیرہ ہیں۔

فوائد

- یہ لین دین کی کارکردگی کو بہتر بناتا ہے۔

- وہ سرمایہ کاروں کے درمیان رقم منتقل کرتے ہیں ، یعنی سرمائے کی فراہمی کرنے والے افراد اور سرمایہ کے محتاج افراد۔

- ثانوی منڈیوں سے مارکیٹ میں لیکویڈیٹی پیدا ہوتی ہے۔

- بانڈز جیسے سیکیورٹیز سرمایہ کاروں کو سود دیتے ہیں ، اور زیادہ تر وقت ، اس طرح ادا کی جانے والی سودی بینک سود کی شرح سے زیادہ ہوتی ہے۔

- حصص جیسی سیکیورٹیز منافع آمدنی کی ادائیگی کرتی ہیں۔

- وقت گزرنے کے ساتھ ساتھ سرمایہ کاری کی قدر میں اضافے کی زیادہ گنجائش موجود ہے۔

- سرمایہ کی منڈی کے سازوسامان لیکویڈیٹی رکھتے ہیں یعنی جب کم ٹرانزیکشنل لاگت کے ساتھ فوری طور پر فنڈز کی ضرورت ہو تو ہم انہیں نقد اور نقد مساوات میں تبدیل کر سکتے ہیں۔

- حصص میں سرمایہ کاری سے سرمایہ کاروں کو ملکیت کے حقوق ملتے ہیں ، جس کی وجہ سے وہ کمپنی کے انتظام کے فیصلے میں اپنی رائے حاصل کرسکتے ہیں۔

- یہ مختلف قسم کی سرمایہ کاری کی پیش کش کرکے تنوع کو فروغ دیتا ہے۔

- عام طور پر ، کیپٹل مارکیٹ کی سیکیورٹیز بینکوں اور مالیاتی اداروں سے قرض لینے کے لئے خودکش حملہ کے طور پر استعمال کی جاسکتی ہے۔

- کچھ ٹیکس فوائد ہوں گے جو اسٹاک مارکیٹ میں سرمایہ کاری کرتے ہوئے جمع ہوجاتے ہیں۔

- کچھ سیکیورٹیز کو برقرار رکھنے سے اعلی تر طویل مدتی کارکردگی کو یقینی بنایا جاسکتا ہے۔

نقصانات

- دارالحکومت مارکیٹ میں سرمایہ کاری کو بہت خطرہ سمجھا جاتا ہے کیونکہ جب قیمت کی قیمت آتی ہے تو یہ سرمایہ کاری انتہائی مستحکم ہوتی ہے۔ یعنی یہ سیکیورٹیز مارکیٹ میں اتار چڑھاو سے مشروط ہوتی ہیں۔

- اس طرح کے اتار چڑھاو اس طرح کی سرمایہ کاری کو ایک مقررہ آمدنی فراہم کرنے کے لئے موزوں بنا دیتے ہیں ، خاص کر ریٹائرڈ ملازمین جو عام طور پر باقاعدہ آمدنی کو ترجیح دیتے ہیں۔

- دارالحکومت مارکیٹ میں وسیع پیمانے پر سرمایہ کاری کے متبادلات موجود ہونے کے ساتھ ، ایک سرمایہ کار یہ فیصلہ کرنے کے قابل نہیں ہوسکتا ہے کہ اس طرح کی سرمایہ کاری کرنا ہے جس سے کسی سرمایہ کار کو پیشہ ورانہ مشورے کے بغیر سرمایہ کاری کرنا مشکل ہوجاتا ہے۔

- اگر کوئی سرمایہ کار کسی کمپنی کے حصص میں سرمایہ کاری کرتا ہے تو اسے ملکیت کے حقوق رکھنے پر غور کیا جائے گا۔ اس سے فائدہ ہوسکتا ہے ، لیکن اس کا مطلب یہ ہے کہ کمپنی کا مالک ہونے کے ناطے سرمایہ کار آخری جماعت ہوگی جو کمپنی کو لوٹائے جانے یا دیوالیہ ہوجانے کی صورت میں کسی بھی رقم وصول کرے گی۔

- سیکیورٹیز کی خرید و فروخت میں ایک بروکریج فیس ، کمیشن وغیرہ شامل ہوسکتے ہیں جس سے لین دین کی لاگت میں اضافہ ہوتا ہے۔

اہم نکات

- دارالحکومت مارکیٹیں طویل مدتی قرضوں اور قرضوں ، حصص ، ڈیبینچرز ، بانڈز ، سرکاری سیکیورٹیز وغیرہ سے نمٹتی ہیں۔

- یہ بنیادی طور پر اسٹاک ایکسچینج کی مدد سے کام کرتا ہے۔

- وہ سرمایہ کاروں کو تقسیم ، سود جیسے مراعات کی پیش کش کرکے اپنے آلات میں سرمایہ کاری کرنے کی ترغیب دیتے ہیں ، جس سے سرمایہ کی تشکیل ہوتی ہے۔

- وہ بینکوں ، مالیاتی اداروں ، رئیل اسٹیٹ ، اور سونے سے بچت کو متحرک کرنے کے لئے جانا جاتا ہے ، اس طرح غیر پیداواری چینلز سے بچت کو پیداواری علاقوں میں موڑ دیتے ہیں۔

- سرمائے کی منڈیوں میں فنڈز رکھنے والے سرمایہ کاروں کو زائد یونٹ کہا جاتا ہے اور جو رقوم ادھار لیتے ہیں وہ خسارہ یونٹ کہلاتے ہیں۔

- فنڈز زائد یونٹوں سے خسارے والے یونٹوں میں منتقل ہوجاتے ہیں۔

- وہ فنڈز کے مناسب ضابطے اور لیکویڈیٹی بنانے میں مدد کرتے ہیں۔

- کمرشل بینک ، مالیاتی ادارے ، انشورنس کمپنیاں ، بزنس کارپوریشنز ، اور ریٹائرمنٹ فنڈس دارالحکومت کی منڈیوں میں فنڈز کے بڑے سپلائرز ہیں۔

نتیجہ اخذ کرنا

یہ ایک ایسا بازار ہے جہاں خریدار اور بیچنے والے باہم تعامل کرتے ہیں اور لین دین کرتے ہیں۔ اگرچہ یہ منی مارکیٹ کی طرح کام کرتا ہے ، لیکن اس لحاظ سے یہ مختلف ہے کہ یہ عام طور پر طویل مدتی سیکیورٹیز کے ساتھ معاملہ کرتا ہے۔ یہ ایک منظم اور باضابطہ منڈی ہے اور بچت کو کم پیداواری ذرائع سے ایسے راستے میں منتقل کرنے کا اختیار رکھتا ہے جہاں سرمائے کی ضرورت ہو اور جہاں سرمائے کو بھی انعام دیا جائے۔ اگرچہ وقتاically فوقتا significant اہم مقررہ واپسی کی فراہمی کے معاملے میں یہ بہت زیادہ خطرہ ثابت ہوسکتا ہے ، لیکن طویل مدتی متوقع کارکردگی کی توقع کے سبب اسے بہت زیادہ ترجیح دی جاتی ہے۔