CAPM (کیپٹل اثاثہ قیمتوں کا تعین کرنے والا ماڈل) - تعریف ، فارمولہ ، مثال

دارالحکومت اثاثہ قیمتوں کا تعین کرنے والا ماڈل (CAPM) تعریف

کیپیٹل اثاثہ پرائسنگ ماڈل (سی اے پی ایم) متوقع واپسی اور سیکیورٹی میں سرمایہ کاری کے خطرے کے مابین تعلقات کا ایک پیمانہ ہے۔ اس ماڈل کا استعمال سیکیورٹیز کے تجزیہ کرنے اور ان کی قیمتوں میں اضافے کی متوقع شرح اور اس میں شامل سرمایہ کی لاگت کے لئے کیا جاتا ہے۔

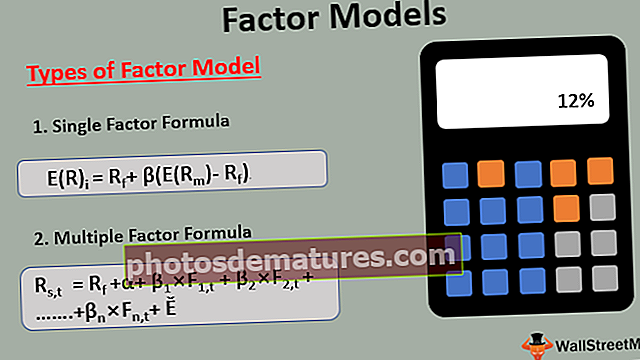

CAPM فارمولہ

(دارالحکومت اثاثہ قیمتوں کا تعین کرنے والا ماڈل) CAPM فارمولہ ذیل میں پیش کیا گیا ہے

متوقع شرح واپسی = رسک فری پریمیم + بیٹا * (مارکیٹ رسک پریمیم)را = Rrf + *a * (Rm - Rrf)

CAPM کے اجزاء

CAPM حساب کتاب مندرجہ ذیل عناصر کے وجود پر کام کرتا ہے

# 1 - خطرے سے پاک واپسی (Rrf)

خطرے سے پاک شرح کی واپسی ایک ایسی سرمایہ کاری کو تفویض کردہ قیمت ہے جو صفر خطرات کے ساتھ واپسی کی ضمانت دیتی ہے۔ امریکی سیکیورٹیز میں کی جانے والی سرمایہ کاری کو صفر کے خطرہ سمجھا جاتا ہے کیونکہ حکومت کی طرف سے طے شدہ امکانات کا کم سے کم امکان موجود ہے۔ عام طور پر ، خطرے سے پاک واپسی کی قیمت 10 سالہ امریکی حکومت کے بانڈ پر حاصل ہونے کے برابر ہے۔

# 2 - مارکیٹ رسک پریمیم (Rm - Rrf)

مارکیٹ رسک پریمیم متوقع واپسی ہے جو ایک سرمایہ کار خطرے سے پاک اثاثوں کی بجائے خطرہ سے بھرے پورٹ فولیو کے انعقاد سے (یا مستقبل میں وصول کرنے کی توقع) حاصل کرتا ہے۔ پریمیم ریٹ سرمایہ کاروں کو اس بارے میں فیصلہ کرنے کی اجازت دیتا ہے کہ آیا سیکیورٹیز میں سرمایہ کاری ہونی چاہئے ، اور اگر ہاں ، تو وہ شرح جو وہ سرکاری سیکیورٹیز کے ذریعہ پیش کردہ خطرہ سے پاک واپسی سے کمائے گی۔

# 3 - بیٹا ()a)

بیٹا عام طور پر مارکیٹ کے حوالے سے اسٹاک کی اتار چڑھاؤ کا ایک اقدام ہے۔ مارکیٹ کے حالات میں تبدیلی کی وجہ سے اسٹاک میں پائے جانے والے اتار چڑھاو کا بیٹا کے ذریعہ اشارہ کیا گیا ہے۔ مثال کے طور پر ، اگر اسٹاک کا بیٹا 1.2 ہے ، تو یہ عام مارکیٹ میں کسی تبدیلی کی وجہ سے 120٪ تبدیلی کا باعث بنے گا۔ اس کے برعکس بیٹا کا معاملہ 1 سے کم ہے۔ بیٹا کے لئے ، جو 1 کے برابر ہے ، اسٹاک مارکیٹ میں ہونے والی تبدیلیوں کے مطابق ہے۔

CAPM (کیپٹل اثاثہ قیمتوں کا تعین کرنے والا ماڈل) کی مثالیں

ذیل میں CAPM (کیپیٹل اثاثہ قیمتوں کا ماڈل) کی مثالیں ہیں

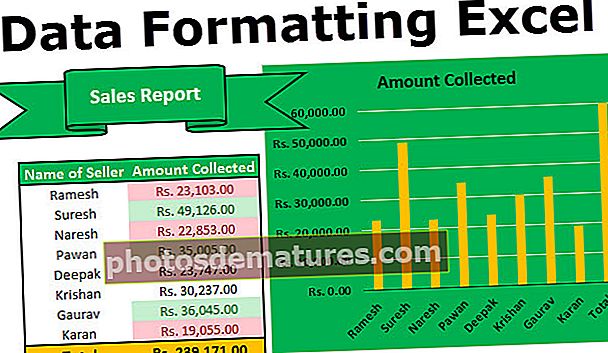

آپ یہ کیپیٹل اثاثہ قیمتوں کا ماڈل (CAPM) ایکسل ٹیمپلیٹ ڈاؤن لوڈ کرسکتے ہیں۔ کیپیٹل اثاثہ قیمتوں کا ماڈل (CAPM) ایکسل ٹیمپلیٹ

مثال # 1

فرض کریں کسی اسٹاک میں درج ذیل معلومات ہیں۔ یہ لندن اسٹاک ایکسچینج میں درج ہے اور پورے یورپ میں چلتا ہے۔ برطانیہ کے 10 سال کے خزانے پر حاصل ہونے والی پیداوار 2.8٪ ہے۔ سوچا گیا ہے کہ تاریخی اعداد و شمار کے مطابق زیربحث اسٹاک 8.6 فیصد کما سکتا ہے۔ اسٹاک کے لئے بیٹا 1.4 ہے ، یعنی ، عام اسٹاک مارکیٹ میں ہونے والی تبدیلیوں سے یہ 140٪ غیر مستحکم ہے۔

اسٹاک کی واپسی کی متوقع شرح کا حساب ذیل میں کیا جائے گا۔

CAPM فارمولہ (متوقع واپسی) = رسک فری ریٹرن (2.8٪) + بیٹا (1.4) * مارکیٹ رسک پریمیم (8.6٪ -2.8٪)

- = 2.8 + 1.4*(5.8)

- = 2.8 + 8.12

متوقع شرح واپسی = 10.92

مثال # 2

تھامس کو کام کرنے سے مندرجہ ذیل اسکرین شاٹ کے ذریعے پیش کردہ CAPM ماڈل کا استعمال کرتے ہوئے اسٹاک مارول یا اسٹاک DC میں سے کسی میں بھی سرمایہ کاری کرنے کا فیصلہ کرنا ہوگا۔ تھامس کو دی گئی معلومات کے ساتھ اسٹاک مارول یا اسٹاک ڈی سی میں سرمایہ کاری کرنے کا فیصلہ کرنا ہوگا۔ چمتکار - واپس 9.6٪ ، بیٹا 0.95۔ DC - واپس 8.7٪ ، بیٹا 1.2۔ مارکیٹ میں خطرے سے پاک واپسی ، جیسا کہ سرکاری اسٹاک پر واپسی سے ماپا جاتا ہے ، 5.6٪ ہے۔

اسٹاک چمتکار کی واپسی کی متوقع شرح کا حساب ذیل میں کیا جائے گا۔

فارمولا - متوقع واپسی = رسک فری ریٹرن (5.60٪) + بیٹا (95.00) * مارکیٹ رسک پریمیم (9.60٪ -5.60٪)

متوقع شرح واپسی = 9.40٪

اسٹاک ڈی سی کی واپسی کی متوقع شرح کا حساب ذیل میں کیا جائے گا۔

فارمولا - متوقع واپسی = رسک فری ریٹرن (5.6٪) + بیٹا (1.2) * مارکیٹ رسک پریمیم (8.7٪ -5.6٪)

متوقع شرح واپسی = 9.32٪

اس طرح ، سرمایہ کار اسٹاک مارول میں سرمایہ کاری کرے۔

سی اے پی ایم کے فوائد

- سی اے پی ایم صرف منظم یا مارکیٹ کا خطرہ نہیں بلکہ سیکیورٹی کا صرف موروثی یا نظامی خطرہ نہیں ہے۔ یہ عنصر سیکیورٹی کے انفرادی خطرہ سے منسلک مبہمیت کو ختم کرتا ہے ، اور صرف عام بازار کا خطرہ ، جس میں یقین کی ڈگری ہے ، بنیادی عنصر بن جاتا ہے۔ ماڈل یہ مانتا ہے کہ سرمایہ کار ایک متنوع پورٹ فولیو رکھتا ہے ، اور اسی وجہ سے اسٹاک ہولڈنگ کے مابین غیر منظم خطرہ ختم ہوجاتا ہے۔

- یہ مالیات کی صنعت میں ایکویٹی کی لاگت کا حساب لگانے اور بالآخر سرمایے کے وزن میں اوسط لاگت کا حساب لگانے کے لئے وسیع پیمانے پر استعمال ہوتا ہے ، جو مختلف ذرائع سے مالی اعانت کی لاگت کو جانچنے کے لئے بڑے پیمانے پر استعمال ہوتا ہے۔ ایکوئٹی کی لاگت کا حساب لگانے کے لئے یہ ایک بہتر ماڈل کی حیثیت سے دیکھا جاتا ہے جیسے دوسرے موجودہ ماڈل جیسے ڈیویڈنڈ گروتھ ماڈل (ڈی جی ایم)

- یہ ایک آفاقی اور استعمال کرنے میں آسان ماڈل ہے۔ اس ماڈل کی وسیع پیمانے پر موجودگی کے پیش نظر ، اسے آسانی سے مختلف ممالک کے اسٹاک کے موازنہ کے لئے استعمال کیا جاسکتا ہے۔

CAPM کے نقصانات

- دارالحکومت کے اثاثوں کی قیمتوں کا تعین کرنے کا ماڈل مختلف مفروضوں پر منسلک ہے۔ ایک مفروضہ یہ ہے کہ ایک خطرہ خطرہ والے اثاثے سے زیادہ منافع ملے گا۔ اگلا ، بیٹا کا حساب کتاب کرنے کے لئے تاریخی اعداد و شمار استعمال کیے جاتے ہیں۔ ماڈل نے یہ بھی فرض کیا ہے کہ ماضی کی کارکردگی اسٹاک کے کام کرنے کے مستقبل کے نتائج کا ایک اچھا اقدام ہے۔ تاہم ، یہ حقیقت سے دور ہے۔

- ماڈل یہ بھی فرض کرتا ہے کہ اسٹاک سرمایہ کاری کے دوران خطرے سے پاک واپسی مستقل رہے گی۔ اگر سرکاری خزانے کی سیکیورٹیز پر واپسی بڑھتی ہے یا گرتی ہے تو ، یہ خطرے سے پاک واپسی اور ممکنہ طور پر ماڈل کا حساب کتاب تبدیل کردے گی۔ CAPM کا حساب کتاب کرتے وقت اس کو خاطر میں نہیں لیا جاتا ہے

- ماڈل یہ مانتا ہے کہ سرمایہ کاروں کو اسی معلومات تک رسائی حاصل ہے اور سیکیورٹیز سے وابستہ خطرات اور واپسی کے سلسلے میں وہی فیصلہ سازی کا عمل رکھتے ہیں۔ یہ فرض کیا جاتا ہے کہ دی گئی واپسی کے لئے ، سرمایہ کار اعلی خطرے والی سیکیوریٹیز کے مقابلے میں کم خطرہ سیکیورٹیز کو ترجیح دیں گے۔ دیئے گئے خطرے کے ل the ، سرمایہ کار کم آمدنی پر زیادہ منافع کو ترجیح دیں گے۔ اگرچہ یہ ایک عمومی رہنما خطوط ہے ، لیکن ممکن ہے کہ کچھ زیادہ فاضل سرمایہ کار اس نظریہ سے متفق نہ ہوں۔

دارالحکومت کے اثاثوں کی قیمتوں کا تعین کرنے کے ماڈل کی حدود

اسٹاک کے آس پاس کے عوامل اور دارالحکومت اثاثوں کی قیمتوں کا تعین کرنے والے ماڈل حساب کتاب کے فارمولے سے براہ راست متعلق مفروضوں کے علاوہ ، یہاں عام مفروضوں کی ایک فہرست موجود ہے جو ماڈل لیتا ہے ، جو غور کرنے کے قابل ہیں۔

- سیکیورٹیز میں شامل واپسی اور خطرات ہی کسی سرمایہ کار کے لئے فیصلہ کن عوامل ہیں۔ کسی اسٹاک کے آس پاس طویل مدتی نمو یا کوالیٹیٹو عوامل کا کوئی احتساب نہیں ہوتا ہے جو سرمایہ کار کو متبادل اقدام اٹھانے کے لئے متاثر کرسکتا ہے۔

- مارکیٹ میں کامل مسابقت ہے ، اور کوئی بھی سرمایہ کار قیمتوں یا اسٹاک کی واپسی پر اثر انداز نہیں ہوسکتا ہے۔ اسٹاک کی مختصر فروخت پر کوئی حد نہیں ہے۔ نہ ہی خرید و فروخت یونٹوں کی تقسیم پر ان کا کنٹرول ہے۔

- منافع بخش منافع یا اس سے زیادہ قرض لینے والے اخراجات کے سلسلے میں نیل ٹیکس ہیں جو اضافی طور پر سرمایہ کاری پر سود کمانے کے لئے استعمال ہوتے ہیں۔

- آخر میں ، ماڈل یہ سمجھتا ہے کہ سرمایہ کار خطرے سے بچنے والا ہے ، اور اسے سمجھا جاتا ہے کہ وہ عقلی وجود کی حیثیت سے کام کرے اور اپنی افادیت کو زیادہ سے زیادہ کرے۔

نتیجہ اخذ کرنا

اسٹاک میں سرمایہ کاری سے وابستہ خطرے اور منافع کا حساب لگانے کے لئے سی اے پی ایم کو وسیع پیمانے پر ایک اہم نمونہ سمجھا جاتا ہے۔ اگرچہ اس سے کچھ مفروضے بروئے کار لائے گئے ہیں ، لیکن اس ماڈل کے پیچھے عقلیت اور استعمال میں آسانی اس کو فیصلہ کن فیصلہ کرنے میں سرمایہ کاروں کی مدد کرنے کا ایک قبول شدہ اور منطقی طریقہ بناتا ہے۔