تناسب تجزیہ (تعریف ، فارمولا) | تناسب تجزیہ کیا ہے؟

تناسب تجزیہ کیا ہے؟

تناسب کا تجزیہ ایک ریاضیاتی طریقہ ہے جس میں کمپنی کی مالی اور آپریشنل تفصیلات کے بارے میں بصیرت حاصل کرنے کے ل a کسی کمپنی کے مختلف مالیاتی تناسب جو ، مالی چادروں اور دیگر عوامی طور پر دستیاب معلومات سے لیا جاتا ہے ، کا تجزیہ کیا جاتا ہے۔

یہ تناسب تجزیہ / مالیاتی بیان تجزیہ کا سب سے جامع رہنما ہے۔

یہ ماہر تحریری ہدایت نامہ معمول کی چال سے آگے بڑھتا ہے اور انویسٹمنٹ بینکرز اور ایکوئٹی ریسرچ تجزیہ کاروں کے ذریعہ استعمال شدہ عملی فنانشل اسٹیٹمنٹ تجزیہ دریافت کرتا ہے۔

یہاں میں نے کولیگیٹ کیس اسٹڈی لیا ہے اور شروع سے ہی ایکسل میں تناسب کا حساب لیا ہے۔

براہ کرم نوٹ کریں کہ یہ مالیاتی بیان نامہ کا تناسب تجزیہ 9000 الفاظ سے زیادہ ہے اور اسے مکمل ہونے میں مجھے 4 ہفتوں لگے۔ اس صفحے کو مستقبل کے حوالہ کے ل To بچانے کے ل and اور اس کا اشتراک کرنا نہ بھولیں :-)

سب سے ضروری - ہدایات پر عمل کرنے کیلئے کولیگیٹ تناسب ایکسل ٹیمپلیٹ ڈاؤن لوڈ کریں

کولیگیٹ تناسب تجزیہ ایکسل ٹیمپلیٹ ڈاؤن لوڈ کریں

ان حل شدہ اور حل نہ ہونے والے کولگیٹ ایکسل ٹیمپلیٹ کو ڈاؤن لوڈ کریں

آپ شارٹ لسٹ کیلئے مندرجہ ذیل نیویگیشن کا استعمال کرسکتے ہیں اور مالی بیان والے موضوع کے تناسب تجزیہ کو سیکھ سکتے ہیں جس پر آپ توجہ دینا چاہتے ہیں۔ مزید برآں ، آپ کولیجیٹ کیس اسٹڈیز میں بنیادی تصورات یا تجزیہ کی اقسام کی درخواست کو براہ راست فلٹر کرسکتے ہیں یا نیچے سے بیک وقت دونوں سیکھنے کا انتخاب کرسکتے ہیں۔

میں سیکھنا چاہتا ہوں

عمودی تجزیہہوریزالونسل تجزیہ ٹرینڈ تجزیہ

میں تناسب تجزیہ کی اقسام سیکھنا چاہتا ہوں۔

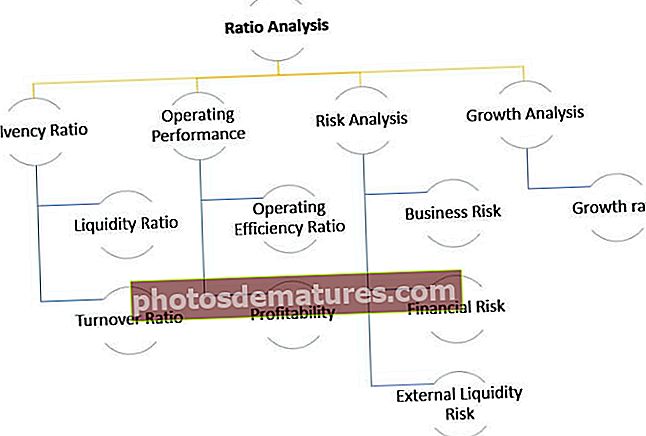

سالوینسی تناسب آپریٹنگ پرفارمنس رسک انیلیسیسگروتھ انیلیسیس

میں مندرجہ ذیل سیکھنا چاہتا ہوں

تصور کالگیٹ کیس اسٹڈیز

| فنانس میں تناسب تجزیہ (مجھے پہلے پڑھیں) |

مرحلہ نمبر 1 - کولیگیٹ ایکسل ماڈل تناسب تجزیہ سانچہ ڈاؤن لوڈ کریں۔ آپ اس سانچے کو تجزیہ کے ل using استعمال کریں گے

کولیگیٹ تناسب تجزیہ سانچہ ڈاؤن لوڈ کریں

مرحلہ 2 - براہ کرم نوٹ کریں کہ آپ کو دو ٹیمپلیٹس ملیں گے - 1) حل نہ ہونے والا کولیگیٹ ماڈل 2) حل شدہ کولیگیٹ ماڈل

مرحلہ 3- آپ کو حل طلب کولگیٹ ماڈل ٹیمپلیٹ سے شروع کرنا چاہئے۔ تجزیہ کے لئے تناسب کے تجزیہ کے حساب کتاب ہدایات پر عمل کریں۔

مرحلہ 4 - مبارک سیکھنا!

فہرست کا خانہ

تناسب تجزیہ کی اقسام کو سیکھنے کے ل I میں نے آپ کے لئے آسان نیویگیشن کی ہے۔

- لیکویڈیٹی تناسب

- سالوینسی کا تناسب

- کاروبار کا تناسب

- آپریٹنگ کارکردگی

- آپریٹنگ استعداد

- آپریٹنگ منافع

- خطرے کو بھانپنا

- کاروباری خطرہ

- مالی خطرہ

- بیرونی لیکویڈیٹی رسک

- نمو کا تجزیہ

فنانس میں تناسب تجزیہ کا مقصد

تناسب تجزیہ کا مقصد منافع ، استعداد ، اور رسک میں انتظامی کارکردگی کا جائزہ لینا ہے

اگرچہ مالی اعانت کی معلومات تاریخی ہے ، اس کا استعمال مستقبل کی کارکردگی کو پیش کرنے کے لئے کیا جاتا ہے

تناسب تجزیہ تین طریقوں کا استعمال کرتے ہوئے کیا جاسکتا ہے۔

- عمودی تجزیہ (جسے عام سائز کے بیانات کا تجزیہ بھی کہا جاتا ہے) - یہ ہر شے کا مالی بیانات کے بنیادی کیس سے موازنہ کرتا ہے۔ تمام آمدنی والے اشیا سیلز کی فیصد کے طور پر ظاہر کیے جاتے ہیں۔ بیلنس شیٹ اشیا کا اظہار کل اثاثوں یا کل واجبات کی فیصد کے طور پر کیا جاتا ہے (براہ کرم کل اثاثوں = کل ذمہ داریوں کو نوٹ کریں)

- افقی تجزیہ -یہ دو مالیاتی بیانات (انکم اسٹیٹمنٹ ، بیلنس شیٹ) کا موازنہ کرتا ہے o مطلق تبدیلی کے ساتھ ساتھ فیصد کی تبدیلیوں کا بھی تعین کرتا ہے۔

- تناسب تجزیہ - دوسرے نمبروں کے ساتھ موازنہ کرکے اہم کاروباری تغیرات کو تناظر میں رکھیں۔ یہ مالی بیانات میں انفرادی اقدار کے مابین معنی خیز تعلقات فراہم کرتا ہے۔

لہذا ، جب تناسب تجزیہ کی بات کی جائے تو کون سا بہتر ہے?

بالکل ، آپ تناسب تجزیہ کرنے کے ل to ایک واحد طریقہ کو بہترین اور واحد طریقہ منتخب نہیں کرسکتے ہیں۔

کمپنی کی مکمل تصویر حاصل کرنے کے ل You آپ کو تینوں تجزیہ کرنے کی ضرورت ہے۔

آئیے ہم ان میں سے ہر ایک کو ایک ایک کرکے دیکھتے ہیں۔

عمودی تجزیہ

عمودی تجزیہ ایک ایسی تکنیک ہے جس کی نشاندہی کرنے کے لئے استعمال کیا جاتا ہے کہ کسی کمپنی نے اپنے وسائل کا اطلاق کہاں کیا ہے اور وہ وسائل مختلف بیلنس شیٹ اور انکم اسٹیٹمنٹ اکاؤنٹس میں کس طرح تقسیم کیے جاتے ہیں۔ تجزیہ ہر اکاؤنٹ کے متعلقہ وزن اور اثاثوں کے وسائل یا محصول کی پیداوار میں اس کا حصہ طے کرتا ہے

عمودی تجزیہ - آمدنی کا بیان

- آمدنی کے بیان پر ، عمودی تجزیہ ایک لاگت اور منافع کے لحاظ سے ہر سال فرم کی رشتہ دارانہ کارکردگی کی پیمائش کرنے کا ایک آلہ کار ہے۔

- کسی بھی مالی تجزیہ کے حصے کے طور پر اسے ہمیشہ شامل کیا جانا چاہئے۔ یہاں ، فیصد کی فروخت کے سلسلے میں گنتی کی جاتی ہے ، جو 100٪ سمجھا جاتا ہے۔

- آمدنی کے بیان میں عمودی تجزیہ کی کوشش کو اکثر مارجن تجزیہ کہا جاتا ہے کیونکہ اس سے فروخت کے سلسلے میں مختلف مارجن ملتے ہیں۔

- اس سے ٹائم سیریز تجزیہ کرنے میں بھی مدد ملتی ہے (گذشتہ سالوں میں مارجن کیسے بڑھ / کمی واقع ہوئی ہے) اور انڈسٹری کی دیگر موازنہ کمپنیوں کے ساتھ کراس سیکشنل تجزیہ میں بھی مدد ملتی ہے۔

آمدنی کے بیان کا عمودی تجزیہ: کولیگیٹ کیس اسٹڈی

- ہر سال کے لئے ، انکم اسٹیٹمنٹ لائن آئٹمز کو اس کے متعلقہ سال کی ٹاپ لائن (نیٹ سیلز) نمبر سے تقسیم کیا جاتا ہے۔

- مثال کے طور پر ، مجموعی منافع کے ل it ، یہ مجموعی منافع / خالص فروخت ہے۔ اسی طرح دوسرے نمبروں کے لئے بھی

ہم کولیگیٹ پامویلیف کے عمودی تجزیے سے کیا تشریح کرسکتے ہیں

- عمودی تناسب کا تجزیہ تاریخی رجحانات کے تجزیے میں ہماری مدد کرتا ہے۔

- براہ کرم نوٹ کریں کہ عمودی تجزیہ سے ، ہم صرف اس مقام تک پہنچتے ہیں صحیح سوالات (مسائل کی شناخت) پوچھنا۔ تاہم ، ہمیں یہاں اپنے سوالوں کے جواب نہیں ملتے ہیں۔

- کولگیٹ میں ، ہم نوٹ کرتے ہیں کہ مجموعی منافع کا مارجن (مجموعی منافع / خالص فروخت) 56٪ -59٪ کی حد میں رہا ہے۔ اتار چڑھاؤ کیوں؟

- ہم یہ بھی نوٹ کرتے ہیں کہ سیلنگ جنرل اور انتظامی اخراجات (ایس جی اینڈ اے) 2007 میں 36.1 فیصد سے کم ہوکر 2015 کے اختتام پذیر سال میں 34.1 فیصد رہ گئے ہیں۔ کیوں؟

- اس کے علاوہ ، یہ بھی نوٹ کریں کہ 2015 میں آپریٹنگ آمدنی میں نمایاں کمی واقع ہوئی۔ کیوں؟

- خالص آمدنی میں کافی حد تک 10 فیصد سے کم کمی واقع ہوئی۔ کیوں؟

- نیز ، موثر ٹیکس کی شرحیں 2015 میں 44 فیصد ہوگئیں (2008 سے لے کر 2014 تک ، یہ 32 سے 33 فیصد کی حد میں تھیں)۔ کیوں؟

عمودی تجزیہ - بیلنس شیٹ (عام سائز کا تناسب؟)

- بیلنس شیٹ کا عمودی تجزیہ بیلنس شیٹ کو معمول پر لاتا ہے اور کل اثاثوں / واجبات کی فیصد میں ہر شے کا اظہار کرتا ہے۔

- اس سے ہمیں یہ سمجھنے میں مدد ملتی ہے کہ بیلنس شیٹ کی ہر شے برسوں کے دوران کس طرح حرکت میں آئی ہے۔ جیسے ، جیسے کیا قرض میں اضافہ ہوا ہے یا کم ہوا ہے؟

- یہ کراس سیکشنل تجزیہ (دوسرے موازنہ کمپنیوں کے ساتھ بیلنس شیٹ کی طاقت کا موازنہ) میں بھی مدد کرتا ہے۔

بیلنس شیٹ کا عمودی تجزیہ: کولیگیٹ کیس اسٹڈی

- ہر سال کے لئے ، بیلنس شیٹ لائن آئٹمز کو اس کے متعلقہ سال کے اولین اثاثوں (یا کل واجبات) کی تعداد سے تقسیم کیا جاتا ہے۔

- مثال کے طور پر ، اکاؤنٹس وصولیوں کے ل، ، ہم قابل وصول / کل اثاثوں کے بطور حساب لگاتے ہیں۔ اسی طرح دیگر بیلنس شیٹ آئٹمز کے لئے

کولگیٹ کے عمودی تجزیہ کی ترجمانی

- 2007 میں کیش اور کیش مساوات میں 4.2 فیصد سے اضافہ ہوا ہے اور وہ اس وقت مجموعی اثاثوں کے 8.1 فیصد پر کھڑا ہے۔ نقد رقم کا بلٹ اپ کیوں؟

- وصولی 2007 میں 16.6 فیصد سے کم ہوکر 2015 میں 11.9 فیصد ہوگئی۔ کیا اس کا مطلب سخت کریڈٹ پالیسی کی شرائط ہے؟

- مجموعی طور پر انوینٹریز میں بھی 11.6 فیصد سے 9.9 فیصد تک کمی واقع ہوئی ہے۔ کیوں؟

- "دوسرے موجودہ اثاثوں" میں کیا شامل ہے؟ یہ پچھلے 9 سالوں میں کل اثاثوں کے 3.3 فیصد سے 6.7 فیصد تک مستحکم اضافہ ظاہر کرتا ہے۔

- دوسرے اثاثوں میں کیا شامل ہے؟ اتار چڑھا؟ کا رجحان کیوں دکھاتا ہے؟

- واجبات کی طرف ، بہت سے مشاہدات ہوسکتے ہیں جن کو ہم اجاگر کرسکتے ہیں۔ پچھلے 9 سالوں میں قابل ادائیگی اکاؤنٹس میں مسلسل کمی واقع ہوئی ہے اور اس وقت مجموعی اثاثوں کا 9.3 فیصد ہے۔

- کیوں 2015 میں لانگ ٹرم ڈیبٹ میں نمایاں اضافے ہوئے 52،4٪؟ اس کے ل we ، ہمیں اس کی تحقیقات 10K میں کرنے کی ضرورت ہے؟

- 9 سال کی مدت کے دوران غیر کنٹرولنگ مفادات میں بھی اضافہ ہوا ہے اور اب یہ 2.1٪ پر ہے

افقی تجزیہ

افقی تجزیہ ایک ایسی تکنیک ہے جو بیس سال کی نسبت فیصد کی شرح میں اضافہ یا کمی کے حساب سے وقت کے ساتھ رجحانات کا اندازہ کرنے کے لئے استعمال ہوتی ہے۔ یہ مختلف خریداری طاقتوں کے ساتھ کرنسی کا استعمال کرتے ہوئے مختلف تاریخوں میں حسابی اکاؤنٹوں کے مابین تجزیاتی لنک فراہم کرتا ہے۔ درحقیقت ، یہ تجزیہ اکاؤنٹس کو ترتیب دیتا ہے اور وقت کے ساتھ ساتھ ان کے ارتقا کا موازنہ کرتا ہے۔عمودی تجزیہ کے طریقہ کار کی طرح ، ان امور کی سطح سامنے آجائے گی جن کی تفتیش کرنے کی ضرورت ہے اور مالی تجزیہ کی دیگر تکنیکوں کی تکمیل کی جاسکتی ہے۔ توجہ ان مسائل کی علامات کی تلاش میں ہے جو اضافی تکنیکوں کی مدد سے تشخیص کرسکتے ہیں۔ آئیے ایک مثال دیکھتے ہیں۔

کولگیٹ کے آمدنی کے بیان کا افقی تجزیہ

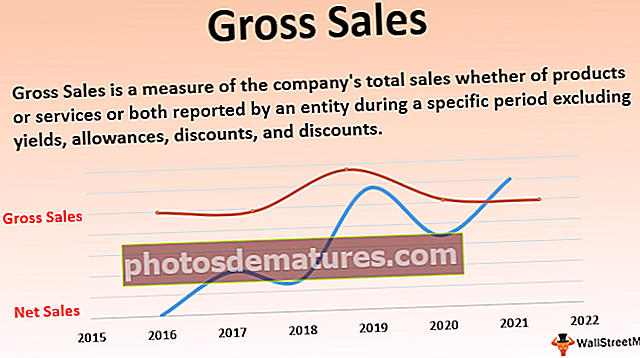

ہم پچھلے سال کے سلسلے میں ہر لائن لائن آئٹم کی نمو کی شرح کا حساب لگاتے ہیں۔مثال کے طور پر ، 2015 کی خالص فروخت کی شرح نمو تلاش کرنے کے لئے ، فارمولا یہ ہے (نیٹ سیلز 2015 - نیٹ سیلز 2014) / نیٹ سیلز 2014

ہم کولیگیٹ پامویلیف کے افقی تجزیے سے کیا تشریح کرسکتے ہیں

- پچھلے دو سالوں میں ، کولگیٹ نے نیٹ سیلز کے اعدادوشمار میں کمی دیکھی ہے۔ 2015 میں ، کولگیٹ نے 2015 میں -7.2٪ کی کمی ریکارڈ کی۔ کیوں؟

- تاہم ، فروخت کی قیمت میں کمی واقع ہوئی ہے (کمپنی کے نقطہ نظر سے مثبت)۔ ایسا کیوں ہے؟

- گذشتہ تین سالوں میں خالص آمدنی میں کمی واقع ہوئی ہے ، جس میں 2015 میں 36.5 فیصد تک کمی واقع ہوئی ہے۔

رجحانی تجزیہ

ٹرینڈ تجزیہ بنیادی معاملہ سے سالوں کے دوران اہم مالیاتی بیان لائن اشیا کی مجموعی ترقی کا موازنہ کرتا ہے۔

مثال کے طور پر ، کولگیٹ کے معاملے میں ، ہم فرض کرتے ہیں کہ 2007 بنیادی معاملہ ہے اور گذشتہ سالوں میں سیلز اور نیٹ منافع میں کارکردگی کا تجزیہ کرتے ہیں۔

- ہم نوٹ کرتے ہیں کہ 8 سال (2008-2015) کے دوران سیلز میں صرف 16.3 فیصد اضافہ ہوا ہے۔

- ہم یہ بھی نوٹ کرتے ہیں کہ 8 سال کی مدت کے دوران مجموعی طور پر خالص منافع میں 20.3 فیصد کمی واقع ہوئی ہے۔

تناسب تجزیہ کا فریم ورک

مالی بیانات کا تناسب تجزیہ ایک اور ٹول ہے جو کمپنی کی مالی حالت میں ہونے والی تبدیلیوں کی نشاندہی کرنے میں مدد کرتا ہے۔ کمپنی کی مالی حالت کا مناسب اندازہ لگانے کے لئے ایک تناسب کافی نہیں ہے۔ متعدد تناسب کا ایک ساتھ تجزیہ کیا جانا چاہئے اور اس کا موازنہ پہلے سال کے تناسب کے ساتھ کیا جانا چاہئے ، یا یہاں تک کہ اسی صنعت کی دیگر کمپنیوں کے ساتھ۔ مالی تجزیہ میں تجزیہ کا یہ تقابلی پہلو انتہائی اہم ہے۔ یہ نوٹ کرنا ضروری ہے کہ تناسب پیرامیٹر ہیں نہ کہ قطعی یا قطعی پیمائش۔ لہذا ، غلط نتائج سے بچنے کے لئے تناسب کی احتیاط سے ترجمانی کرنی ہوگی۔ تجزیہ کار کو ان اعداد و شمار کو پیچھے چھوڑنے کی کوشش کرنی چاہئے ، ان کو ان کے مناسب تناظر میں رکھیں ، اور ، اگر ضروری ہو تو ، تناسب کے تجزیہ کی مزید اقسام کے لئے صحیح سوالات پوچھیں۔

سالوینسی تناسب تجزیہ

سالوینسی تناسب تجزیہ کی قسم بنیادی طور پر دو حصوں میں تقسیم کی گئی ہے - لیکویڈیٹی تجزیہ اور مالی اعانت کا کاروبار تجزیہ۔ وہ مزید 10 تناسب میں منقسم ہیں ، جیسا کہ ذیل میں آراگرام میں دیکھا گیا ہے۔

ہم ایک ایک کرکے ایک ذیلی زمرہ پر تبادلہ خیال کریں گے۔

لیکویڈیٹی تناسب کا تجزیہ

لیکویڈیٹی تناسب تجزیہ اس پیمائش کے تناسب سے ماپتا ہے کہ اس کے موجودہ واجبات کے مقابلہ میں کمپنی کے اثاثے کتنے مائع ہیں (کتنی آسانی سے اثاثوں کو نقد میں تبدیل کیا جاسکتا ہے) لیکویڈیٹی تناسب تین عام ہیں

- موجودہ تجزیہ

- تیزاب ٹیسٹ (یا فوری اثاثہ) تناسب

- کیش کا تناسب

# 1 - موجودہ تناسب

موجودہ تناسب کیا ہے؟

موجودہ تناسب کمپنی کی لیکویڈیٹی کی پیمائش کے لئے سب سے زیادہ استعمال ہونے والا تناسب ہے کیونکہ موجودہ اثاثوں اور موجودہ واجبات کے مابین تعلقات کو سمجھنے کے لئے یہ ایک تیز ، بدیہی اور آسان اقدام ہے۔ یہ بنیادی طور پر اس سوال کا جواب دیتا ہے "موجودہ اثاثوں میں کمپنی کے پاس کتنے ڈالر ہیں جو موجودہ ذمہ داریوں میں سے ہر ایک کو پورا کرتا ہے۔"

موجودہ تناسب کا فارمولا = موجودہ اثاثے / موجودہ واجباتآئیے ہم ایک موجودہ موجودہ تناسب کے حساب سے ایک عام مثال لیں ،

موجودہ اثاثے = Current 200 موجودہ واجبات = $ 100موجودہ تناسب = $ 200 / $ 100 = 2.0x

اس سے یہ ظاہر ہوتا ہے کہ موجودہ واجبات میں سے ہر ایک ڈالر کے لئے اس کمپنی کے پاس دو ڈالر موجودہ اثاثے ہیں۔

تجزیہ کار موجودہ تناسب کی تشریح

- موجودہ تناسب ہمیں اس کا قطعی اندازہ لگاتا ہے کہ آیا کمپنی ایک سال تک "زندہ" رہ سکے گی یا نہیں۔ اگر موجودہ اثاثے موجودہ واجبات سے زیادہ ہیں تو ، ہم تشریح کرتے ہیں کہ کمپنی اپنے موجودہ اثاثوں کو ختم کر سکتی ہے اور اپنی موجودہ واجبات ادا کر سکتی ہے اور کم از کم ایک آپریٹنگ سائیکل کے لئے زندہ رہ سکتی ہے۔

- موجودہ تناسب بذات خود ہمیں موجودہ اثاثوں کے معیار کی مکمل تفصیلات فراہم نہیں کرتا ہے اور آیا وہ مکمل طور پر قابل ادراک ہیں۔

- اگر موجودہ اثاثے بنیادی طور پر قابل وصول افراد پر مشتمل ہیں ، تو ہمیں اس طرح سے وصول کنندگان کی جمع کی چھان بین کرنی چاہئے۔

- اگر موجودہ اثاثے بڑی انوینٹریوں پر مشتمل ہیں تو ہمیں اس حقیقت کو ذہن میں رکھنا چاہئے کہ انوینٹریوں کو نقد رقم میں تبدیل ہونے میں زیادہ وقت لگے گا کیونکہ انہیں آسانی سے فروخت نہیں کیا جاسکتا ہے۔ انوینٹریز وصولیوں سے کہیں کم مائع اثاثے ہیں۔

- موجودہ اثاثوں اور موجودہ واجبات کی اوسط پختگی پر بھی غور کرنا چاہئے۔ اگر موجودہ واجبات اگلے ایک ماہ میں پختگی ہوجائیں تو ، 180 دنوں میں لیکویڈیٹی فراہم کرنے والے موجودہ اثاثوں کا زیادہ استعمال نہیں ہوگا۔

موجودہ تناسب کا تجزیہ۔ کولیگیٹ کیس اسٹڈی مثال

آئیے اب کولگیٹ کے موجودہ تناسب کا حساب لگائیں۔

- کولگیٹ نے گذشتہ 10 سالوں میں 1 سے زیادہ کا صحت مند موجودہ تناسب برقرار رکھا ہے۔

- 2015 کے لئے کولگیٹ کا موجودہ تناسب 1.24x تھا۔ اس سے یہ ظاہر ہوتا ہے کہ کولگیٹ کے موجودہ اثاثے کولگیٹ کی موجودہ واجبات سے زیادہ ہیں۔

- تاہم ، ہمیں ابھی بھی موجودہ اثاثوں کے معیار اور لیکویڈیٹی کی تحقیقات کرنے کی ضرورت ہے۔ ہم نوٹ کرتے ہیں کہ 2015 میں موجودہ اثاثوں کا تقریبا 45٪ انوینٹریز اور دیگر موجودہ اثاثوں پر مشتمل ہے۔ اس سے کولیگیٹ کی لیکویڈیٹی پوزیشن متاثر ہوسکتی ہے۔

- کولگیٹ کی انوینٹری کی تحقیقات کرتے وقت ، ہم نوٹ کرتے ہیں کہ انوینٹری کی اکثریت تیار سامان پر مشتمل ہوتی ہے (جو خام مال کی فراہمی اور کام میں پیشرفت سے لیکویڈیٹی میں بہتر ہے)۔

ماخذ: کالجیٹ 2015 10K رپورٹ ، ص - 100

ذیل میں کولگیٹ کے بمقابلہ پی اینڈ جی بمقابلہ یونی لیور کے موجودہ تناسب کا ایک فوری موازنہ ہے

ماخذ: ycharts

- اس کے ہم مرتبہ گروپ (P&G اور Unilever) کے مقابلے میں ، کولگیٹ کا موجودہ تناسب زیادہ بہتر معلوم ہوتا ہے۔

- ایسا لگتا ہے کہ پچھلے 5 سالوں میں یونی لیور کا موجودہ تناسب کم ہوتا جارہا ہے۔ تاہم ، پی اینڈ جی موجودہ تناسب پچھلے 10 سالوں میں 1 سے کم رہا ہے۔

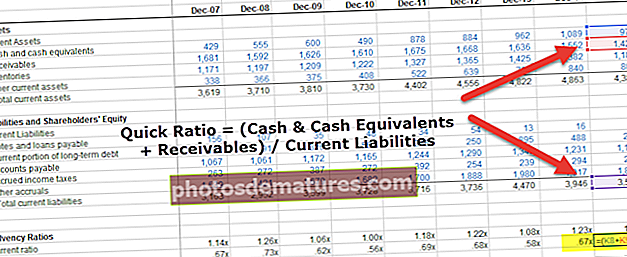

# 2 - فوری تناسب تجزیہ

فوری تناسب کیا ہے؟

- بعض اوقات موجودہ اثاثوں میں بڑی تعداد میں انوینٹری ، پری پیڈ اخراجات وغیرہ شامل ہوسکتے ہیں جس سے موجودہ تناسب کی تشریحات ضائع ہوسکتی ہیں کیونکہ یہ بہت زیادہ مائع نہیں ہیں۔

- اس مسئلے کو حل کرنے کے ل if ، اگر ہم صرف سب سے زیادہ مائع اثاثوں جیسے کیش اور کیش کے مساویات اور وصولی پر غور کریں ، تو یہ ہمیں مختصر مدت کی ذمہ داریوں کی کوریج کی ایک بہتر تصویر فراہم کرے۔

- اس تناسب کو فوری تناسب یا تیزاب ٹیسٹ کے نام سے جانا جاتا ہے۔

- صحت مند ایسڈ ٹیسٹ انڈیکس کے لئے انگوٹھے کی حکمرانی 1.0 ہے۔

آئیے ہم ایک سادہ کوئیک ریشو حساب کتاب کی مثال لیتے ہیں ،

کیش اور کیش مساوات = $ 100اکاؤنٹس وصولیوں = $ 500

موجودہ واجبات = $ 1000

پھر کوئیک تناسب = ($ 100 + $ 500) / $ 1000 = 0.6x

تجزیہ کار تشریح

- اکاؤنٹس کی وصولی قابل سامان سے زیادہ مائع ہوتی ہے۔

- اس کی وجہ یہ ہے کہ وصول کنندگان کریڈٹ پیریڈ کے بعد براہ راست نقد میں تبدیل ہوجاتے ہیں۔ تاہم ، انوینٹریز کو پہلے رسائیوبلز میں تبدیل کیا جاتا ہے ، جس کے نتیجے میں نقد میں تبدیل ہونے میں مزید وقت لگتا ہے۔

- اس کے علاوہ ، انوینٹری کی صحیح قدر سے متعلق غیر یقینی صورتحال بھی ہوسکتی ہے کیونکہ اس میں سے کچھ متروک ہوسکتی ہے ، قیمتیں تبدیل ہوسکتی ہیں ، یا یہ خراب ہوسکتی ہیں۔

- یہ واضح رہے کہ کم فوری تناسب کا مطلب ہمیشہ کمپنی کے لئے لیکویڈیٹی ایشوز نہیں ہوسکتا ہے۔ آپ کو کاروباری اداروں میں کم تیزی کا تناسب مل سکتا ہے جو نقد بنیادوں پر فروخت ہوتے ہیں (مثال کے طور پر ، ریستوراں ، سپر مارکیٹ وغیرہ)۔ ان کاروباروں میں ، کوئی قابل وصول چیزیں نہیں ہیں۔ تاہم ، انوینٹری کا ایک بہت بڑا ڈھیر ہوسکتا ہے۔

فوری تناسب تجزیہ -کولیگیٹ کیس اسٹڈی مثال

آئیے اب کولگیٹ میں کوئیک تناسب کی تشریح دیکھیں۔

کولگیٹ کا فوری تناسب نسبتا healthy صحت مند ہے (0.56x - 0.73x کے درمیان)۔ یہ تیزاب ٹیسٹ ہمیں وصول کنندہ اور کیش اینڈ کیش مساوات کا استعمال کرتے ہوئے مختصر مدتی واجبات ادا کرنے کی کمپنی کی صلاحیت کو ظاہر کرتا ہے۔

ذیل میں کولگیٹ کے بمقابلہ پی اینڈ جی بمقابلہ یونی لیور کے فوری تناسب کے تجزیہ کا ایک فوری موازنہ ہے

ماخذ: ycharts

ماخذ: ycharts

اس کے ساتھیوں کے مقابلے میں ، کولگیٹ میں ایک صحت مند تیز تناسب ہے۔

جبکہ یونی لیور کا کوئیک ریشو گذشتہ 6-6 سالوں سے کم ہورہا ہے ، ہم یہ بھی نوٹ کرتے ہیں کہ پی اینڈ جی کوئک تناسب کولگٹ کے مقابلہ میں بہت کم ہے۔

# 3 - کیش تناسب کا تجزیہ

کیش کا تناسب کیا ہے؟

کیش کوریج تناسب صرف کیش اور کیش مساوات پر غور کرتا ہے (موجودہ اثاثوں میں سب سے زیادہ مائع اثاثے ہیں)۔ اگر کمپنی کا زیادہ تناسب ہے تو ، اس کا امکان ہے کہ وہ اپنی مختصر مدت کی ذمہ داریوں کو ادا کرے۔

نقد تناسب کا فارمولا = نقد اور نقد مساوات / موجودہ واجباتآئیے ہم ایک سادہ کیش تناسب حساب کتاب کی مثال لیں ،

کیش اور کیش مساوات = $ 500موجودہ واجبات = $ 1000

پھر کوئیک تناسب = $ 500 / $ 1000 = 0.5x

تجزیہ کار تشریح

- کمپنی کی لیکویڈیٹی پوزیشن پر مکمل تصویر کو سمجھنے کے لئے تینوں تناسب - موجودہ تناسب ، فوری تناسب ، اور کیش تناسب کو دیکھنا چاہئے۔

- نقد کا تناسب حتمی لیکویڈیٹی ٹیسٹ ہے۔ اگر یہ تعداد بڑی ہے تو ہم واضح طور پر یہ فرض کر سکتے ہیں کہ کمپنی کے پاس اس کے بینک میں اتنی رقم موجود ہے کہ وہ اپنی مختصر مدت کی ذمہ داریوں کو ادا کرے۔

کیش کا تناسب - کولیگیٹ کیس اسٹڈی مثال

آئیے کولگیٹ میں کیش تناسب کا حساب لگائیں۔

کولگیٹ پچھلے 10 سالوں میں 0.1x سے 0.28x تک صحتمند نقد تناسب برقرار رکھے ہوئے ہے۔ اس اعلی نقد تناسب کے ساتھ ، کمپنی اپنی موجودہ ذمہ داریوں کو ادا کرنے کے لئے بہتر پوزیشن میں ہے۔

ذیل میں کولگیٹ کے بمقابلہ پی اینڈ جی بمقابلہ یونی لیور کے کیش تناسب کا ایک فوری موازنہ ہے

ماخذ: ycharts

ماخذ: ycharts

جیسا کہ اس کے ساتھیوں کے مقابلہ میں کولگیٹ کا کیش تناسب بہت زیادہ بہتر ہے۔

پچھلے 5-6 سالوں میں یونی لیور کے کیش تناسب میں کمی آرہی ہے۔

پچھلے چار سالوں کے عرصے میں پی اینڈ جی کیش کا تناسب مستقل طور پر بہتر ہوا ہے۔

کاروبار کا تناسب

ہم نے مذکورہ تین مائعات کا تناسب (موجودہ ، فوری ، اور کیش تناسب) سے دیکھا ہے کہ اس سوال کا جواب دیتا ہے ، "آیا اس کمپنی کے پاس اتنے مائع اثاثے ہیں کہ وہ اپنی موجودہ ذمہ داریوں کو پورا کرے۔" تو یہ تناسب $ مقدار کے بارے میں ہے۔

تاہم ، جب ہم ٹرن اوور تناسب تجزیہ پر نگاہ ڈالتے ہیں تو ، ہم اس سے لیکویڈیٹی کا تجزیہ کرنے کی کوشش کرتے ہیں کہ "فرم کو انوینٹری اور وصولیوں کو نقد رقم میں تبدیل کرنے میں کتنا وقت لگے گا یا اس کے سپلائرز کو ادائیگی کرنے میں وقت لیا جائے گا۔"

عام طور پر استعمال ہونے والے کاروبار کے تناسب میں شامل ہیں:

- 4) قابل حصول کاروبار

- 5) اکاؤنٹس وصولی کے دن ہیں

- 6) انوینٹری کا کاروبار

- 7) انوینٹری کے دن

- 8) ادائیگی کا کاروبار

- 9) قابل ادائیگی دن

- 10) کیش کنورژن سائیکل

# 4 - قابل تبادلہ تناسب تجزیہ

قابل وصول کاروبار تناسب تجزیہ کیا ہے؟

- اکاؤنٹس وصولیوں کے ذریعہ کریڈٹ سیلز کو تقسیم کرکے اکاؤنٹ ٹرن اوور تناسب کا حساب لگایا جاسکتا ہے۔

- بدیہی سے۔ یہ ہمیں اکاؤنٹس کی وصولی (کریڈٹ سیلز) کیش سیلز میں تبدیل ہونے کی تعداد فراہم کرتا ہے

- اکاؤنٹس وصولیوں کا حساب پورے سال یا کسی خاص سہ ماہی کے لئے لگایا جاسکتا ہے۔

- ایک چوتھائی کے لئے وصول شدہ اکاؤنٹس کا حساب لگانے کے ل one ، کسی کو ہندسے میں سالانہ فروخت ہونی چاہئے۔

آئیے ایک سادہ وصولی قابل کاروبار حساب کتاب کی مثال لیں ،

فروخت = $ 1000دیئے گئے کریڈٹ 80٪ ہے

اکاؤنٹس کی وصولی = $ 200

کریڈٹ سیلز =٪ 1000 = $ 800 کے 80٪

اکاؤنٹس سے حاصل ہونے والا کاروبار = $ 800 / $ 200 = 4.0x

تجزیہ کار تشریح

- براہ کرم نوٹ کریں کہ ٹوٹل سیلز میں کیش سیل + کریڈٹ سیلز شامل ہیں۔ صرف کریڈٹ سیلز اکاؤنٹس وصولیوں میں تبدیل ہوتی ہیں۔ لہذا ، ہمیں صرف کریڈٹ سیلز لینا چاہ.۔

- اگر کوئی کمپنی اپنی بیشتر اشیاء کو کیش بیسز پر فروخت کرتی ہے تو پھر کوئی کریڈٹ سیلز نہیں ہوگی۔

- کریڈٹ سیلز کے اعدادوشمار براہ راست سالانہ رپورٹ میں دستیاب نہیں ہوں گے۔ اس نمبر کو سمجھنے کے ل You آپ کو مینجمنٹ بحث اور تجزیہ کرنا پڑے گا۔

- اگر کریڈٹ فروخت کی فیصد تلاش کرنا ابھی بھی مشکل ہے تو ، پھر کانفرنس کالز پر ایک نظر ڈالیں جہاں تجزیہ کار کاروباری متغیروں پر انتظامیہ سے سوال کرتے ہیں۔ کبھی کبھی یہ بالکل بھی دستیاب نہیں ہوتا ہے۔

اکاؤنٹس کی وصولی - کالگیٹ مثال

- قابل وصول کاروبار کا حساب کتاب کرنے کے لئے ، ہم نے اوسط وصولیوں پر غور کیا ہے۔ ہم "اوسط" کے اعداد و شمار پر غور کرتے ہیں کیونکہ یہ بیلنس شیٹ آئٹمز ہیں۔

- جیسے ، جیسے نیچے کی شبیہہ میں دکھایا گیا ہے ، ہم نے 2014 اور 2015 کی اوسط وصول کی جانے والی چیزیں لیں۔

- نیز ، براہ کرم نوٹ کریں کہ میں نے یہ مفروضہ لیا ہے کہ کولگیٹ کی 100٪ فروخت "کریڈٹ سیلز" تھی۔

- ہم نوٹ کرتے ہیں کہ وصولیوں کا کاروبار 2008 - 2010 میں 10x سے کم تھا۔ تاہم ، پچھلے 8 سالوں میں اس میں نمایاں بہتری آئی ہے ، اور یہ 2015 میں 11x کے قریب تھا۔

- اعلی وصول شدہ قابل کاروبار کا مطلب وصول وصول کنندگان کو نقد میں تبدیل کرنے کی اعلی تعدد کا مطلب ہے (یہ اچھا ہے!)

ذیل میں کولگیٹ بمقابلہ پی اینڈ جی بمقابلہ یونی لیور کے قابل وصول کاروبار کی فوری موازنہ ہے

- ہم نوٹ کرتے ہیں کہ پی اینڈ جی وصولی قابل کاروبار کا تناسب کولگیٹ سے قدرے زیادہ ہے۔

- یونی لیور کی وصولی آمدنی کا کاروبار کولگیٹ کے قریب ہے۔

ماخذ: ycharts

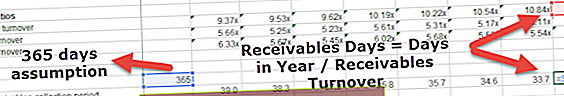

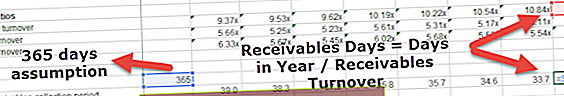

# 5 - دن کے قابل حصول

دن وصول کرنے والے کیا ہیں؟

دن وصول کنندگان کا اکاؤنٹس وصولیوں کے کاروبار سے براہ راست منسلک ہوتا ہے۔ دن وصول کرنے والے ایک ہی معلومات کا اظہار کرتے ہیں لیکن ایک سال میں متعدد دن ہیں۔ یہ وصولی کے جمع کرنے والے دن کا ایک بدیہی اقدام فراہم کرتا ہے۔آپ سال کے آخر میں بیلنس شیٹ نمبروں کی بنیاد پر اکاؤنٹ وصول کرنے والے دنوں کا حساب کتاب کرسکتے ہیں۔

تاہم ، بہت سارے تجزیہ کار مجموعی اوسط کی مدت کا حساب لگانے کے لئے اوسط بیلنس شیٹ کے حصول کی تعداد کو استعمال کرنے کو ترجیح دیتے ہیں۔ (صحیح طریقہ یہ ہے کہ اوسط بیلنس شیٹ استعمال کریں)

اکاؤنٹس وصولی کے دن کا فارمولا = سال میں دن کی تعداد / اکاؤنٹس وصولی کے قابل کاروبارآئیے ہم پچھلی مثال لیں اور ان دنوں کے وصولی کا پتہ لگائیں۔

آئیے ہم ایک سادہ دن قابل وصول حساب کتاب کی مثال لیں ،

اکاؤنٹس قابل وصول ٹرن اوور = 4.0xایک سال میں دن کی تعداد = 365

دن موصولہ = 365 / 4.0x = 91.25 دن ~ 91 دن

اس سے یہ ظاہر ہوتا ہے کہ کمپنی کو وصول کنندگان کو کیش میں تبدیل کرنے میں 91 دن لگتے ہیں۔

تجزیہ کار تشریح

- زیادہ تر تجزیہ کاروں کے ذریعہ دن کی تعداد 365 ہے۔ تاہم ، کچھ تجزیہ کار بھی سال کے دنوں کی تعداد کے طور پر 360 استعمال کرتے ہیں۔ یہ عام طور پر حسابات کو آسان بنانے کے لئے کیا جاتا ہے۔

- اکاؤنٹ کی وصولی کے دنوں کا موازنہ کمپنی کے ذریعہ پیش کردہ اوسط کریڈٹ مدت سے کیا جانا چاہئے۔ مثال کے طور پر ، مذکورہ صورت میں ، اگر کمپنی کے ذریعہ پیش کردہ کریڈٹ پیریڈ 120 دن کا ہے اور وہ صرف 91 دن میں نقد وصول کررہے ہیں ، تو اس سے یہ ظاہر ہوتا ہے کہ کمپنی اپنے وصولیوں کو جمع کرنے کے لئے اچھا کام کررہی ہے۔

- تاہم ، اگر پیش کردہ کریڈٹ پیریڈ 60 دن کی بات کی جائے ، تو آپ کو بیلنس شیٹ پر پچھلے اکاؤنٹس کی وصولی کی ایک بڑی رقم مل سکتی ہے ، جو ظاہر ہے کہ کمپنی کے نقطہ نظر سے اچھا نہیں ہے۔

دن وصول کرنے والے - کولیگیٹ کیس اسٹڈی کی مثال

- آئیے کولگٹیٹ کے لئے دن کے قابل رسایوں کا حساب لگائیں۔ دن کے وصولیوں کا حساب لگانے کے لئے ، ہم نے 365 دن کا مفروضہ لیا ہے۔

- چونکہ ہم نے پہلے ہی وصولیوں کے کاروبار کا حساب کتاب کرلیا ہے لہذا ، اب ہم آسانی سے دن کے وصولیوں کا حساب لگاسکتے ہیں۔

دن وصول ہونے والے ایوریجز یا اوسط وصولی کے وصولی کے دن 2008 کے 40 دن سے کم ہو کر 2015 میں 34 دن رہ گئے ہیں۔

دن وصول ہونے والے ایوریجز یا اوسط وصولی کے وصولی کے دن 2008 کے 40 دن سے کم ہو کر 2015 میں 34 دن رہ گئے ہیں۔ - اس کا مطلب یہ ہے کہ کولگیٹ اپنے وصولیوں کو جمع کرنے کا ایک بہتر کام کر رہا ہے۔ ہوسکتا ہے کہ انہوں نے ایک سخت ساکھ کی پالیسی پر عمل درآمد شروع کردیا ہو۔

# 6 - انوینٹری کا کاروبار کا تناسب تجزیہ

انوینٹری ٹرن اوور تناسب تجزیہ کیا ہے؟

انوینٹری تناسب کا مطلب یہ ہے کہ سال کے دوران کتنی بار انوینٹریوں کو بحال کیا جاتا ہے۔ اس کا حساب سامان کی فروخت کی قیمت لے کر اور انوینٹری کے ذریعہ تقسیم کرکے کیا جاسکتا ہے۔ انوینٹری ٹرن اوور فارمولہ = فروخت کردہ سامان / انوینٹری کی لاگت۔

آئیے ایک آسان انوینٹری ٹرن اوور تناسب حساب کتاب کی مثال لیں۔

سامان کی فروخت کی قیمت = $ 500انوینٹری = $ 100

انوینٹری کا کاروبار کا تناسب = $ 500 / $ 100 = 5.0x

اس سے یہ ظاہر ہوتا ہے کہ سال کے دوران ، انوینٹری 5 بار استعمال کی جاتی ہے اور اسے اپنی اصل سطح پر بحال کیا جاتا ہے۔

تجزیہ کار تشریح

آپ نوٹ کرسکتے ہیں کہ جب ہم وصولیوں کے کاروبار کا حساب لگاتے ہیں تو ہم نے سیلز (کریڈٹ سیلز) لیا۔ تاہم ، انوینٹری کے کاروبار کے تناسب میں ، ہم نے سامان کی قیمت فروخت کردی۔ کیوں؟

وجہ یہ ہے کہ جب ہم وصولیوں کے بارے میں سوچتے ہیں تو ، یہ براہ راست کریڈٹ کی بنیاد پر کی جانے والی فروخت سے آتا ہے۔ تاہم ، فروخت کردہ سامان کی قیمت کا براہ راست انوینٹری سے متعلق ہے اور قیمت پر بیلنس شیٹ پر چلایا جاتا ہے۔

اس کی بدیہی فہم حاصل کرنے کے لئے ، آپ کو BASE مساوات نظر آسکتی ہے۔

بی + اے = ایس + ایبی = انوینٹری کا آغاز

A = انوینٹری میں اضافہ (سال کے دوران خریداری)

ایس = فروخت شدہ سامان کی قیمت

E = ختم ہونے والی انوینٹری

S = B + A - E

جیسا کہ ہم مذکورہ مساوات سے نوٹ کرتے ہیں ، انوینٹری کا براہ راست تعلق فروخت سامان کی قیمت سے ہوتا ہے۔

انوینٹری ٹرن اوور تناسب - کولیگیٹ کیس اسٹڈی مثال

- آئیے کولگیٹ کی انوینٹری ٹرن اوور تناسب کا حساب لگائیں۔ قابل وصول کاروبار کی طرح ، ہم انوینٹری ٹرن اوور کا حساب لگانے کے لئے اوسط انوینٹری لیتے ہیں۔

- کولگیٹ کی انوینٹری میں خام مال اور سامان ، کام جاری ، اور تیار سامان ہوتا ہے۔

- کولگیٹ کی انوینٹری کا کاروبار 5x-6x کی حد میں رہا ہے۔

- پچھلے 3 سالوں میں ، کولگیٹ نے کم انوینٹری کا تناسب دیکھا ہے۔ اس کا مطلب یہ ہے کہ کولگیٹ تیار شدہ سامان کی اپنی انوینٹری پر کارروائی کرنے میں زیادہ وقت لے رہا ہے۔

# 7 - دن کی انوینٹری

دن کی انوینٹری کیا ہے؟

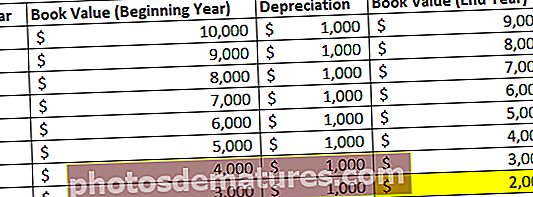

ہم نے پہلے انوینٹری ٹرن اوور تناسب کا حساب لگایا تھا۔ تاہم ، زیادہ تر تجزیہ کار انوینٹری کے دن کا حساب لگانا پسند کرتے ہیں۔ یہ ظاہر ہے وہی معلومات ہے لیکن زیادہ بدیہی ہے۔ انوینٹری کے دن کے بارے میں سوچیں کہ انوینٹری کو تیار مصنوع میں تبدیل ہونے میں کتنے دن لگتے ہیں۔

انوینٹری ڈےس فارمولہ = ایک سال / انوینٹری ٹرن اوور میں دن کی تعداد۔آئیے ہم ایک آسان دن کی انوینٹری حساب کتاب کی مثال لیں۔ ہم انوینٹری ٹرن اوور تناسب کی سابقہ مثال استعمال کریں گے اور انوینٹری کے دن کا حساب لگائیں گے۔

سامان بیچنے کی قیمت = $ 500انوینٹری = $ 100

انوینٹری کا کاروبار کا تناسب = $ 500 / $ 100 = 5.0x

انوینٹری کے دن = 365/5 = 73 دن۔

اس سے یہ ظاہر ہوتا ہے کہ انوینٹری اوسطا ہر 73 دن میں استعمال ہوتی ہے اور اسے اپنی اصل سطح پر بحال کیا جاتا ہے۔

تجزیہ کار تشریح

- آپ انوینٹری کے دنوں کے بارے میں بھی سوچ سکتے ہیں کیوں کہ ایک کمپنی اپنی انوینٹری کو بھرنے کے بغیر پیداوار کے ساتھ کتنے دن جاری رکھ سکتی ہے۔

- کسی کو بھی موسمی پیٹرن کو دیکھنا چاہئے کہ طلب کے لحاظ سے انوینٹری کس طرح استعمال کی جاتی ہے۔ ایسا کم ہی ہوتا ہے کہ سال بھر انوینٹری مستقل طور پر کھائی جاتی ہے۔

انوینٹری ایام - کولگیٹ کیس اسٹڈی مثال

آئیے کولگیٹ کیلئے انوینٹری ٹرن اوور کے دن کا حساب لگائیں۔ کولگیٹ = 365 / انوینٹری ٹرن اوور کیلئے انوینٹری کے دن۔

- ہم دیکھتے ہیں کہ انوینٹری پروسیسنگ کی مدت 2008 میں 64.5 دن سے بڑھ کر 2015 میں قریب 70.5 دن ہوگئی ہے۔

- اس سے یہ ظاہر ہوتا ہے کہ کولگیٹ 2008 کے مقابلے میں تھوڑی آہستہ اپنی انوینٹری پر کارروائی کر رہا ہے۔

# 8 - قابل ادائیگی اکاؤنٹس

اکاؤنٹس میں قابل ادائیگی کا کاروبار کیا ہے؟

ادائیگیوں کا کاروبار اس وقت کی نشاندہی کرتا ہے جو مدت کے دوران ادائیگیوں کو گھمایا جاتا ہے۔ خریداریوں کے خلاف یہ بہتر انداز میں ماپا جاتا ہے کیونکہ خریداری قابل ادائیگی والے اکاؤنٹ بناتی ہے۔

ادائیگیوں کا کاروبار کا فارمولا = خریداری / اکاؤنٹ ادائیگیآئیے ہم ایک سادہ اکاؤنٹس کے قابل ادائیگی والے ٹرن اوور حساب کتاب کی مثال لیں۔ بیلنس شیٹ سے ، آپ کو درج ذیل فراہم کی گئی ہے۔

انوینٹری کا اختتام = $ 500انوینٹری کا آغاز = $ 200

سامان کی فروخت کی قیمت = $ 500

قابل ادائیگی اکاؤنٹ = $ 200

اس مثال میں ، ہمیں سال کے دوران خریداریوں کا پتہ لگانے کی ضرورت ہے۔ اگر آپ کو BASE مساوات یاد ہے جو ہم پہلے استعمال کرتے ہیں تو ، ہم خریداری آسانی سے تلاش کرسکتے ہیں۔

بی + اے = ایس + ای

بی = انوینٹری کا آغاز

A = سال کے دوران اضافے یا خریداری

S = COGS

E = ختم ہونے والی انوینٹری

ہمیں ملتا ہے ، A = S + E - B

خریداری یا A = $ 500 + $ 500 - = 200 = $ 800

ادائیگی کا کاروبار = $ 800 / $ 200 = 4.0x

تجزیہ کار تشریح

- کچھ تجزیہ کار اس اکاؤنٹ کے ادائیگی قابل ادائیگی کے فارمولے کے قیمت میں قیمتوں کے بیچ فروخت کرنے کی غلطی کرتے ہیں۔

- یہاں یہ نوٹ کرنا ضروری ہے کہ خریداری ہی وہ ہے جو ادائیگیوں کی طرف جاتی ہے۔

- ہم نے پہلے دیکھا کہ سیلز کیش سیلز اور کریڈٹ سیل ہوسکتی ہے۔ اسی طرح ، خریداری نقد خریداری کے ساتھ ساتھ کریڈٹ خریداری بھی ہوسکتی ہے۔ نقد خریداری ادائیگی کے نتیجے میں نہیں ہوتی ہے۔ یہ صرف کریڈٹ خریداری ہی ہے جس سے اکاؤنٹس کی ادائیگی ہوتی ہے۔

- مثالی طور پر ، ہمیں سالانہ رپورٹ سے کریڈٹ خریداری کے بارے میں معلومات حاصل کرنا چاہ.۔

اکاؤنٹس میں قابل ادائیگی ٹرن اوور - کولیگیٹ کیس اسٹڈی مثال

کولگیٹ کے کیس اسٹڈی میں ، ہمیں پہلے خریداری مل جاتی ہے۔ خریداری 2015 = COGS 2015 + انوینٹری 2015 - انوینٹری 2014

ہمارے پاس خریداری ہوجانے کے بعد ، اب ہم قابل ادائیگی کا کاروبار تلاش کرسکتے ہیں۔ براہ کرم نوٹ کریں کہ تناسب کا حساب کتاب کرنے کے لئے ہم ادائیگی کے اوسط اکاؤنٹس کا استعمال کرتے ہیں۔

ہم نوٹ کرتے ہیں کہ قابل ادائیگی ٹرن اوور 2015 میں کم ہوکر 5.50x رہ گیا۔ اس سے یہ ظاہر ہوتا ہے کہ کولگیٹ اپنے فراہم کنندہوں کو ادائیگی کرنے میں تھوڑا سا زیادہ وقت لے رہا ہے۔

# 9 - دن قابل ادائیگی تناسب تجزیہ

دن قابل ادائیگی تناسب تجزیہ کیا ہے؟

دوسرے سارے کاروبار کے تناسب کی طرح ، بیشتر تجزیہ کار قابل ادائیگی کے لئے بہت سے بدیہی دن کا حساب لگانے کو ترجیح دیتے ہیں۔ قابل ادائیگی والے دن اس کی اوسط تعداد کی نمائندگی کرتے ہیں جو کمپنی اپنے سپلائرز کو ادائیگی کرنے میں لیتی ہے۔

ادائیگی کے دن فارمولہ = ایک سال میں دن کی تعداد / ادائیگی کا کاروبارآئیے ہم ایک قابل ادائیگی کے قابل دن حساب کتاب کی مثال لیں۔ قابل ادائیگی کے دن تلاش کرنے کے ل We ہم اکاؤنٹس کے قابل ادائیگی والے کاروبار کی سابقہ مثال استعمال کریں گے۔

ہم نے پہلے اکاؤنٹس کی ادائیگی قابل کاروبار کا حساب 4.0x کے حساب سے کیا تھاادائیگی کے دن = 365/4 = 91.25 ~ 91 دن

اس سے یہ ظاہر ہوتا ہے کہ کمپنی اپنے مؤکلوں کو ہر 91 دن میں ادائیگی کرتی ہے۔

تجزیہ کار تشریح

- ادائیگی کے دن زیادہ اکاؤنٹ ، کمپنی کے ل for لیکویڈیٹی نقطہ نظر سے اتنا ہی بہتر ہے۔

- قابل ادائیگی دن کاروبار میں موسمی صورتحال سے متاثر ہوسکتے ہیں۔ کبھی کبھی ایک کاروبار آنے والے کاروباری دور کی وجہ سے انوینٹریوں کو اسٹاک کرسکتا ہے۔ اگر ہم موسمی صورتحال سے واقف نہیں ہیں تو یہ ان تاویلات کو مسخ کرسکتی ہے جو قابل ادائیگی والے دنوں میں ہم کرتے ہیں۔

اکاؤنٹس قابل ادائیگی تناسب تجزیہ۔ کولگیٹ کیس اسٹڈی مثال

آئیے کولگیٹ کے لئے قابل ادائیگی والے اکاؤنٹس کا حساب لگائیں۔ چونکہ ہم نے پہلے ہی ادائیگی کے کاروبار کا حساب لگایا ہے ، لہذا ہم قابل ادائیگی کے دن = 365 / ادائیگی کے کاروبار کا حساب لگاسکتے ہیں۔

قابل ادائیگی والے دن گذشتہ 3 سالوں سے لگ بھگ 66 دن میں مستقل ہیں۔ اس کا مطلب یہ ہے کہ کولگیٹ اپنے سپلائرز کو ادائیگی کرنے میں تقریبا 66 66 takes دن لگاتا ہے۔

# 10 - کیش کنورژن سائیکل

کیش کنورژن سائیکل کیا ہے؟

نقد تبادلہ سائیکل فرم کی طرف سے اس کے کیش آؤٹ فلو کو کیش فلو (ریٹرن) میں تبدیل کرنے کے ل taken کل وقت ہوتا ہے۔ سوچو کیش کنورژن سائیکل ایک ایسا وقت ہے جو کسی کمپنی کے ذریعہ خام مال خریدنے کے ل taken لیا جاتا ہے ، پھر انوینٹری کو تیار شدہ مصنوعات میں تبدیل کرکے مصنوع کو بیچ دیتے ہیں اور نقد وصول کرتے ہیں اور پھر خریداریوں کے لئے ضروری ادائیگی کرتے ہیں۔

کیش کنورژن سائیکل بنیادی طور پر انحصار کرنے والے دن ، انوینٹری کے دن ، اور قابل ادائیگی دن - تین تغیرات پر منحصر ہوتا ہے۔

کیش کنورژن سائیکل فارمولہ = وصولی کے دن + انوینٹری کے دن - قابل ادائیگی کے دنآئیے ہم ایک سادہ کیش کنورژن سائیکل حساب کتاب کی مثال لیں ،

قابل حصول دن = 100 دنانوینٹری کے دن = 60 دن

ادائیگی کے دن = 30 دن

نقد تبادلوں کا دور = 100 + 60 - 30 = 130 دن۔

تجزیہ کار کیش تبادلوں کی ترجمانی

- یہ اس بات کی نشاندہی کرتا ہے کہ اس کاروبار کے کارخانے میں فرم کا نقد کتنے دن میں پھنس گیا ہے۔

- اعلی نقد تبادلوں کے چکر کا مطلب ہے کہ فرم کو نقد رقم کی واپسی میں زیادہ وقت لگتا ہے۔

- تاہم ، کم نقد تبدیلی کے چکر کو ایک صحت مند کمپنی کے طور پر دیکھا جاسکتا ہے۔

- اس کے علاوہ ، کسی کو نقد تبادلوں کے سلسلے کی صنعت کی اوسط سے موازنہ کرنی چاہئے تاکہ ہم نقد تبادلوں کے چکر کے اونچے / نچلے حصے پر تبصرہ کرنے میں ایک بہتر پوزیشن میں ہوں۔

کیش کنورژن سائیکل - کولیگیٹ کیس اسٹڈی مثال

- کولیگیٹ کا کیش تبادلوں کا چکر = قابل حصول دن + انوینٹری کے دن - قابل ادائیگی والے دن

- مجموعی طور پر ، ہم نوٹ کرتے ہیں کہ نقد رقم جمع کرنے کا عمل 2008 میں 46 دن سے کم ہو کر 2015 میں 38 دن رہ گیا تھا۔

- اس سے یہ ظاہر ہوتا ہے کہ مجموعی طور پر ، کولگیٹ ہر سال کے ساتھ اپنے نقد تبادلوں کے چکر کو بہتر بنا رہا ہے۔

- ہم نوٹ کرتے ہیں کہ وصولی کے وصولی کے عرصے میں مجموعی طور پر کمی واقع ہوئی ہے ، جس نے نقد تبادلوں کے چکر میں کمی کا باعث بنی ہے۔

- مزید برآں ، ہم یہ بھی نوٹ کرتے ہیں کہ ادائیگی کے اوسط دنوں میں اضافہ ہوا ہے ، جس نے نقد تبادلوں کے چکر میں ایک بار پھر مثبت کردار ادا کیا۔

- تاہم ، حالیہ برسوں میں انوینٹری پروسیسنگ کے دنوں میں اضافے نے اس کے نقد تبادلوں کے چکر کو منفی طور پر متاثر کیا ہے۔

تناسب تجزیہ - آپریٹنگ کارکردگی

آپریٹنگ کارکردگی کا تناسب یہ تجویز کرتے ہیں اور پیمائش کرتے ہیں کہ کس طرح کاروبار زمینی سطح پر کارکردگی کا مظاہرہ کررہا ہے اور کافی ہے ، جو تعینات اثاثوں کے مقابلہ میں منافع پیدا کرتا ہے۔

آپریٹنگ پرفارمنس تناسب نیچے دیئے گئے آریگرام کے مطابق دو ذیلی تقسیم ہیں

آپریٹنگ استعداد کا تناسب

# 11 - اثاثہ کاروبار کا تناسب تجزیہ

اثاثہ کاروبار کا تناسب تجزیہ کیا ہے؟

اثاثہ کاروبار کا تناسب کل اثاثوں کے ساتھ فروخت کا موازنہ ہے۔ یہ تناسب اس بات کی نشاندہی کرتا ہے کہ فروخت پیدا کرنے کے لئے اثاثوں کو کس قدر موثر طریقے سے استعمال کیا جارہا ہے۔

اثاثہ کاروبار کا تناسب فارمولا = کل فروخت / اثاثےآئیے ہم ایک آسان کیش کنورژن سائیکل حساب کتاب کی مثال لیں۔

کمپنی A کی فروخت 900 ملینکل اثاثے = $ 1.8 بلین

اثاثہ کاروبار = $ 900 / $ 1800 = 0.5x

اس سے یہ ظاہر ہوتا ہے کہ ہر assets 1 اثاثوں کے لئے ، کمپنی $ 0.5 تیار کررہی ہے

تجزیہ کار تشریح

- اثاثہ کاروبار بہت کم یا بہت زیادہ ہوسکتا ہے ، اس کی بنیاد پر جس صنعت میں وہ کام کرتے ہیں۔

- خدمات کے شعبے (کم اثاثوں) میں کام کرنے والی کمپنی کے مقابلے میں مینوفیکچرنگ فرم کا اثاثہ کاروبار ایک بڑے اثاثہ اڈے کی وجہ سے نیچے کی طرف ہوگا۔

- اگر فرم نے سال کے دوران اثاثوں میں خاطر خواہ اضافہ دیکھا ہے یا نمو موسمی رہا ہے تو تجزیہ کار کو ایسی تعداد کی ترجمانی کے ل additional اضافی معلومات تلاش کرنی چاہ.۔

اثاثہ کاروبار کا تناسب تجزیہ۔ کولیگیٹ کیس اسٹڈی مثال

کولگیٹ = فروخت / اوسط اثاثوں کا اثاثہ کاروبارہم نوٹ کرتے ہیں کہ کولگیٹ کیلئے اثاثہ کاروبار میں کمی کا رجحان ظاہر ہو رہا ہے۔ 2008 میں اثاثہ کاروبار 1.53x پر تھا۔ تاہم ، ہر سال ، یہ تناسب یکساں طور پر کم ہوا ہے (2015 میں 1.26x)

# 12 - نیٹ فکسڈ اثاثہ کاروبار

نیٹ فکسڈ اثاثہ کاروبار کیا ہے؟

نیٹ فکسڈ اثاثہ کاروبار مقررہ اثاثوں (پراپرٹی پلانٹ اور آلات) کے استعمال کی عکاسی کرتا ہے۔

نیٹ فکسڈ اثاثہ کاروبار کا فارمولا = کل فروخت / نیٹ فکسڈ اثاثےآئیے ہم ایک آسان نیٹ فکسڈ اثاثہ کاروبار کا حساب کتاب لیں۔

کل فروخت = $ 600نیٹ فکسڈ اثاثے = $ 600

نیٹ فکسڈ اثاثہ کاروبار = $ 600 / $ 600 = 1.0x

اس سے یہ ظاہر ہوتا ہے کہ مقررہ اثاثوں پر خرچ ہونے والے ہر ایک کے لئے ، کمپنی آمدنی میں 1.0 $ پیدا کرنے کے قابل ہے۔

تجزیہ کار تشریح

- یہ تناسب آٹوموبائل ، مینوفیکچرنگ ، میٹلز وغیرہ جیسے اعلی دارالحکومت کے انتہائی شعبوں میں لاگو ہونا چاہئے۔

- آپ اس تناسب کو اثاثہ کی روشنی والی کمپنیوں جیسے سروسز یا انٹرنیٹ پر مبنی کمپنیوں پر نہیں لگائیں کیونکہ نیٹ فکسڈ اثاثے واقعی کم ہوں گے اور تجزیہ کے نقطہ نظر سے معنی خیز نہیں ہوں گے۔

- یہ تعداد عارضی طور پر خراب نظر آسکتی ہے اگر فرم نے حال ہی میں مستقبل میں فروخت کی توقع میں اپنی صلاحیت میں بہت اضافہ کیا ہے۔

نیٹ فکسڈ اثاثہ کاروبار - کولگیٹ کیس اسٹڈی مثال

کولگیٹ = سیلز / اوسط نیٹ فکسڈ اثاثوں (پی پی ای ، نیٹ) کا خالص فکسڈ اثاثہ کاروبار

اثاثہ کاروبار کی طرح ، نیٹ فکسڈ اثاثہ کاروبار میں بھی مندی کا رجحان ظاہر ہو رہا ہے۔

نیٹ فکسڈ اثاثہ کاروبار 2008 میں 5.0x پر تھا۔ تاہم ، یہ تناسب 2015 میں کم ہوکر 4.07x رہ گیا۔

# 13 - ایکویٹی ٹرن اوور

ایکویٹی ٹرن اوور کیا ہے؟

حص Equہ دار کی ایکویٹی دارالحکومت میں مجموعی کاروبار کا تناسب کل محصول ہے۔ اس تناسب سے یہ اندازہ ہوتا ہے کہ کمپنی فروخت کے ل. ایکویٹی کو کس حد تک موثر بنارہی ہے۔

ایکویٹی ٹرن اوور تناسب فارمولہ = کل فروخت / شیئردارک کی ایکویٹیآئیے ، ایکوئٹی ٹرن اوور کا ایک سادہ سا مثال لیں ،

کل فروخت = $ 600شیئردارک کی ایکوئٹی = $ 300

ایکویٹی ٹرن اوور تناسب = $ 600 / $ 300 = 2.0x۔

اس سے یہ ظاہر ہوتا ہے کہ کمپنی شیئردارک کی ایکویٹی کے ہر $ 1.0 کے لئے $ 2.0 فروخت کر رہی ہے۔

ایکویٹی ٹرن اوور - کولیگیٹ کیس اسٹڈی مثال

کولیگیٹ ایکویٹی ٹرن اوور = سیلز / اوسط حصص یافتگان کی ایکویٹی

ہم نوٹ کرتے ہیں کہ تاریخی طور پر ، کولگیٹ کا ایکویٹی ٹرن اوور 6x-7x کی حد میں رہا ہے۔ تاہم ، یہ 2015 میں 37.91x پر کود گیا۔

یہ بنیادی طور پر دو وجوہات کی بناء پر ہوا تھا۔ (الف) کولگیٹ کا شیئر بائی بیک پروگرام جس کے نتیجے میں ہر سال ایکویٹی کی بنیاد کم ہوتی ہے۔ ب) ٹیکسوں کے جمع شدہ نقصانات (یہ وہ نقصانات ہیں جو انکم اسٹیٹمنٹ میں نہیں آتے ہیں)۔

آپریٹنگ منافع کا تناسب تجزیہ

آپریٹنگ منافع کا تناسب اس بات کی پیمائش کرتا ہے کہ قیمتوں میں کتنا فروخت ہوتا ہے اور مجموعی کاروبار میں کتنا منافع ہوتا ہے۔ ہم ان سوالوں کے جوابات دینے کی کوشش کرتے ہیں جیسے "منافع کا فیصد کتنا ہے" یا "کیا فرم ایک مناسب قیمت پر انوینٹری وغیرہ خرید کر اپنے اخراجات کو کنٹرول کررہی ہے؟"

# 14 - مجموعی منافع کا مارجن

مجموعی منافع کا مارجن کیا ہے؟

مجموعی منافع فروخت اور مصنوع بنانے یا خدمات فراہم کرنے کی براہ راست لاگت کے درمیان فرق ہے۔ براہ کرم نوٹ کریں کہ اوور ہیڈس ، ٹیکس ، مفادات جیسے اخراجات یہاں کم نہیں کیے جاتے ہیں۔

مجموعی مارجن کا فارمولا = (فروخت - سامان فروخت ہونے والے اخراجات) / فروخت = مجموعی منافع / فروختآئیے ہم ایک سادہ مجموعی مارجن کے حساب کتاب کی مثال لیں ،

فرض کیجیے کہ کسی فرم کی سیلز سے $ 1000 ہے اور اس کا COGS S 600 ہےمجموعی منافع = $ 1000 - = 600 = $ 400

مجموعی منافع کا مارجن = $ 400 / $ 1000 = 40٪

تجزیہ کار تشریح

- صنعتوں کے مابین مجموعی مارجن بہت مختلف ہو سکتے ہیں۔ مثال کے طور پر ، لیپ ٹاپ فروخت کرنے والی کمپنی کے مقابلے میں آن لائن فروخت ہونے والی ڈیجیٹل مصنوعات میں انتہائی اعلی گروس مارجن ہوگی۔

- جب ہم حاشیے میں موجود تاریخی رجحانات کو دیکھیں گے تو مجموعی مارجن انتہائی مفید ہے۔ اگر مجموعی مارجن میں تاریخی اعتبار سے اضافہ ہوا ہے تو ، تو یہ قیمت میں اضافے یا براہ راست اخراجات پر قابو پانے کی وجہ سے بھی ہوسکتا ہے۔ تاہم ، اگر مجموعی مارجن میں کمی کا رجحان ظاہر ہوتا ہے تو ، اس کی وجہ مسابقت میں اضافہ ہے اور اسی وجہ سے فروخت کی قیمت میں کمی واقع ہوسکتی ہے۔

- کچھ کمپنیوں میں ، فرسودگی کے اخراجات بھی براہ راست اخراجات میں شامل ہیں۔ یہ غلط ہے اور انکم کے بیان میں مجموعی منافع کے نیچے دکھایا جانا چاہئے۔

مجموعی مارجن - کولیگیٹ کیس اسٹڈی مثال

آئیے کولگیٹ کی مجموعی مارجن کا حساب لگائیں۔ کولیگیٹ کی مجموعی مارجن = مجموعی منافع / خالص فروخت۔

براہ کرم نوٹ کریں کہ مینوفیکچرنگ آپریشن سے متعلق فرسودگی کو یہاں شامل کیا گیا ہے جس میں آپریشنز کی لاگت (کولگیٹ 10 کے 2015 ، صفحہ 63)

شپنگ اور ہینڈلنگ کے اخراجات کی قیمت فروخت یا قیمت فروخت یا جنرل اور ایڈمن اخراجات میں بتائی جاسکتی ہے۔ کولگیٹ نے ، تاہم ، فروخت اور عمومی ایڈمن اخراجات کے ایک حصے کے طور پر ان اخراجات کی اطلاع دی ہے۔ اگر اس طرح کے اخراجات لاگت کی فروخت میں شامل کردیئے جاتے ہیں تو ، تو کولگیٹ کے مجموعی مارجن میں 770 بی پی ایس کی کمی واقع ہوکر 58.6 فیصد سے کم ہو کر 50.9 فیصد رہ گئی تھی اور 2014 اور 2013 میں بالترتیب 770 بی پی ایس اور 750 بی پی ایس کی کمی واقع ہوئی ہوگی۔

ماخذ: - کولگیٹ 10K 2015 ، صفحہ 46

# 15 - آپریٹنگ منافع کا مارجن

آپریٹنگ منافع کا مارجن کیا ہے؟

آپریٹنگ منافع یا اس سے پہلے کہ سود اور ٹیکس (EBIT) مارجن آپریٹنگ اخراجات کے بعد فروخت پر منافع کی شرح کو ماپتے ہیں۔ آپریٹنگ آمدنی آپریشنوں سے "نیچے لائن" سمجھی جا سکتی ہے۔ منافع بخش مارجن = ای بی آئی ٹی / سیلز

آئیے ہم ایک سادہ آپریٹنگ منافع والے مارجن کے حساب کتاب کی مثال لیں ،

ہم پچھلی مثال استعمال کریں گے۔فرض کیجیے کہ کسی فرم کی سیلز سے $ 1000 ہے اور اس کا COGS S 600 ہے

ایس جی اینڈ اے اخراجات = $ 100

فرسودگی اور امپریٹیشن = $ 50

ای بی آئی ٹی = مجموعی منافع - ایس جی اینڈ اے - ڈی اینڈ اے = $ 400 - $ 100 - = 50 = $ 250

ای بی آئی ٹی مارجن = $ 250 / $ 1000 = 25٪

تجزیہ کار تشریح

- براہ کرم نوٹ کریں کہ کچھ تجزیہ کار آپریٹنگ منافع کے بطور ای بی آئی ٹی کی بجائے ایبیٹڈا (سودی ٹیکس کی قیمت میں کمی اور امورٹائزیشن) سے پہلے حاصل کرتے ہیں۔ اگر ایسا ہے تو ، وہ فرض کرتے ہیں کہ فرسودگی اور قرطاسیت غیر آپریٹنگ اخراجات ہیں۔

- سب سے زیادہ تجزیہ کار EBIT کو آپریٹنگ منافع کے طور پر لینے کو ترجیح دیتے ہیں۔ آپریٹنگ منافع کا معمول تجزیہ کاروں کے ذریعہ عام طور پر حاصل کیا جاتا ہے۔

- آپ کو اس حقیقت کو ذہن میں رکھنے کی ضرورت ہے کہ بہت ساری کمپنیوں میں ایس جی اینڈ اے میں ای بے آئ ٹی سے اوپر یا دوسرے اخراجات میں بار بار چلنے والی اشیاء (فوائد / نقصانات) شامل ہیں۔ اس سے ای بی آئی ٹی مارجن میں اضافہ یا کمی واقع ہوسکتی ہے اور آپ کے تاریخی تجزیے کو پھنچ سکتا ہے۔

آپریٹنگ منافع کا مارجن - کولیگیٹ کیس اسٹڈی مثال

کولگیٹ کا آپریٹنگ منافع = ای بی آئی ٹی / نیٹ سیلز۔

تاریخی طور پر ، کولیگیٹ کا آپریٹنگ منافع 20٪ -23٪ کی حد میں رہتا ہے

تاہم ، 2015 میں ، کولیگیٹ کی ای بی آئی ٹی مارجن میں نمایاں کمی واقع ہو کر 17.4٪ رہ گئی۔ یہ بنیادی طور پر سی پی وینزویلا ہستی کے لئے اکاؤنٹنگ شرائط میں تبدیلی کی وجہ سے تھا (جیسا کہ ذیل میں وضاحت کی گئی ہے)

- کولگیٹ ریاستہائے متحدہ سے باہر کی آمدنی کا 75٪ سے زیادہ حاصل کرتا ہے۔ کمپنی کے معاشی حالات میں بدلاؤ ، تبادلہ کی شرح میں اتار چڑھاؤ ، اور کچھ ممالک میں سیاسی غیر یقینی کا انکشاف ہوا ہے۔

- ایک بار اس طرح کا ملک وینزویلا رہا ، جہاں آپریٹنگ ماحول وسیع زر مبادلہ کی قدر میں کمی کی وجہ سے کولگیٹ اور معاشی غیر یقینی صورتحال کے لئے بہت مشکل رہا۔ مزید برآں ، قیمتوں پر قابو پانے کی وجہ سے ، کولگیٹ میں سرکاری منظوری کے بغیر قیمتوں میں اضافے کو نافذ کرنے کی ایک محدود صلاحیت ہے۔

- ان مشکل جغرافیائی سیاسی حالات سے کولیگیٹ کی آمدنی پیدا کرنے کی صلاحیت منفی طور پر متاثر ہوتی رہتی ہے۔

- نتیجے کے طور پر ، 31 دسمبر ، 2015 سے مؤثر ، کولگیٹ اب اس کے مستحکم آمدنی کے بیان میں سی پی وینزویلا کے نتائج کو شامل نہیں کر رہا ہے اور اکاؤنٹنگ کے لاگت کے طریقہ کار کو استعمال کرتے ہوئے اپنے سی پی وینزویلا وجود کا محاسبہ کرنا شروع کر دیتا ہے۔ اس کے نتیجے میں ، کمپنی نے 2015 میں 1.084 بلین pre پری ٹیکس چارج لیا ہے۔

- اس کے نتیجے میں 2015 میں کولگیٹ کے آپریٹنگ مارجن میں کمی واقع ہوئی ہے۔

# 16 - نیٹ مارجن

نیٹ مارجن کیا ہے؟

نیٹ مارجن بنیادی طور پر آپریٹنگ کے ساتھ ساتھ کمپنی کے ذریعہ مالی اعانت کے فیصلوں کا خالص اثر ہے۔ اسے نیٹ مارجن کہا جاتا ہے کیوں کہ ، ہمارے پاس نیشنل انکم (تمام آپریٹنگ اخراجات ، سود کے اخراجات کے ساتھ ساتھ ٹیکسوں کا جال)

نیٹ مارجن فارمولا = خالص آمدنی / فروختآئیے ، نیٹ مارجن کا ایک سادہ سا حساب پیش کرتے ہیں۔ ہماری سابقہ مثال کے ساتھ جاری رکھنا ، EBIT = $ 250 ، سیلز = $ 1000۔

اب ہم فرض کرتے ہیں کہ سود $ 100 ہے ، اور 30٪ کی شرح سے ٹیکس وصول کیا جاتا ہے ۔EBIT = $ 250سود = $ 100

ای بی ٹی = $ 150

ٹیکس = $ 45

خالص منافع = $ 105

خالص منافع کا حجم = $ 105 / $ 1000 = 10.5٪

تجزیہ کار تشریح

- مجموعی مارجن کی طرح ، نیٹ مارجن بھی پوری صنعتوں میں کافی حد تک مختلف ہو سکتے ہیں۔ مثال کے طور پر ، خوردہ ایک بہت ہی کم مارجن کاروبار (~ 5٪) ہے ، جبکہ ڈیجیٹل مصنوعات فروخت کرنے والی ویب سائٹ میں نیٹ منافع کی حد 40٪ سے زیادہ ہوسکتی ہے۔

- نیٹ مارجن ایک ہی صنعت میں کمپنیوں کے مابین اسی طرح کی مصنوعات اور لاگت کے ڈھانچے کی وجہ سے موازنہ کے لئے مفید ہے۔

- ناقابل واپسی آئٹمز یا غیر آپریٹنگ آئٹمز کی موجودگی کی وجہ سے خالص منافع کے مارجن تاریخی اعتبار سے مختلف ہو سکتے ہیں۔

نیٹ مارجن - کولیگیٹ کیس اسٹڈی مثال

آئیے ایک نظر ڈالیںجام کے کولیگٹ کے نیٹ مارجن پر۔

- تاریخی طور پر ، کولگیٹ کے لئے نیٹ مارجن 12.5٪ - 15٪ کی حد میں ہے۔

- تاہم ، یہ سن 2015 میں کافی حد تک کم ہوکر 8.6 فیصد رہ گئی ، بنیادی طور پر سی پی وینزویلا اکاؤنٹنگ تبدیلیوں (ای بی آئی ٹی مارجن ڈسکشن میں بیان کردہ وجوہات) کی وجہ سے۔

# 17 - کل اثاثوں پر واپسی

کل اثاثوں پر واپسی کیا ہے؟

اثاثوں پر واپسی یا کل اثاثوں پر واپسی کا کاروبار میں لگائے گئے تمام سرمائے سے فرم کی کمائی سے متعلق ہے۔

وہاں دو اہم چیزیں نوٹ کریں۔

- براہ کرم نوٹ کریں کہ ذخیرے میں ، ہمارے پاس کل اثاثے ہیں ، جو بنیادی طور پر قرض اور ایکویٹی ہولڈرز دونوں کا خیال رکھتا ہے۔

- اسی طرح ، ہندسے میں ، آمدنی میں کچھ ایسی عکاسی کرنا چاہئے جو سود کی ادائیگی سے پہلے ہو۔

آئیے کل مثال پر ایک سادہ ریٹرن لیں ،

کمپنی اے کے پاس $ 500 اور کل اثاثوں = $ 2000 کی EBIT ہےکل اثاثوں = $ 500 / $ 2000 = 25٪ پر واپسی

اس سے یہ ظاہر ہوتا ہے کہ کمپنی 25 of کے کل اثاثوں پر منافع پیدا کررہی ہے۔

تجزیہ کار تشریح

- بہت سارے تجزیہ کار EBIT کی بجائے خالص آمدنی + سود کے اخراجات کے بطور ہندسے استعمال کرتے ہیں۔ وہ بنیادی طور پر ٹیکس میں کٹوتی کر رہے ہیں۔

- صنعت کی قسم پر منحصر ہے ، اثاثوں پر واپسی کم یا زیادہ ہوسکتی ہے۔ اگر کمپنی بڑے دارالحکومت کے شعبے میں کام کرتی ہے (اثاثہ بھاری) ، تو اثاثوں پر واپسی نچلی طرف ہوسکتی ہے۔ تاہم ، اگر کمپنی اثاثہ لائٹ (خدمات یا انٹرنیٹ کمپنی) ہے تو ، وہ اثاثوں پر زیادہ ریٹرن لیتے ہیں۔

کل اثاثوں پر واپسی - کولگیٹ کے کیس اسٹڈی مثال

آئیے اب کولیگیٹ کے کل اثاثوں پر ریٹرن کا حساب لگائیں۔ کلگٹ کی کل اثاثوں پر واپسی = EBIT / اوسط کل اثاثے

2010 کے بعد سے کلگیٹ کی کل اثاثوں کی واپسی میں کمی آرہی ہے۔ حال ہی میں ، اس کی کم ترین سطح 21.9 فیصد رہ گئی ہے۔ کیوں؟

آئیے تفتیش کریں…

اس کی دو وجوہات کم ہونے میں اہم کردار ادا کرسکتی ہیں۔ یا تو ، حذف شدہ ، یعنی اوسط اثاثوں میں نمایاں اضافہ ہوا ہے ، یا نیومیٹر نیٹ سیلز میں نمایاں کمی واقع ہوئی ہے۔

کولگٹ کے معاملے میں ، حقیقت میں ، 2015 میں کل اثاثوں میں کمی واقع ہوئی ہے۔ اس سے ہمیں خالص فروخت کا اعداد و شمار دیکھنے کو ملتا ہے۔

ہم نوٹ کرتے ہیں کہ مجموعی طور پر 2015 میں خالص فروخت میں 7 فیصد سے زیادہ کمی واقع ہوئی۔

ہم نوٹ کرتے ہیں کہ فروخت کی بنیادی وجہ 11.5٪ کے غیر ملکی زرمبادلہ کی وجہ سے منفی اثر پڑتی ہے۔

کولگیٹ کی نامیاتی فروخت میں ، تاہم ، 2015 میں 5 فیصد اضافہ ہوا ہے۔

# 18 - کل ایکوئٹی پر واپسی

کل ایکوئٹی پر ریٹرن کیا ہے؟

کل ایکوئٹی پر ریٹرن کا مطلب ہے فرم کی کل ایکوئٹی پر حاصل ہونے والی واپسی کی شرح۔ یہ ڈالر کے منافع کے بارے میں سوچا جاسکتا ہے جو کمپنی کل ایکویٹی کے ہر ڈالر کی سرمایہ کاری پرکمپنی بناتی ہے۔ براہ کرم نوٹ کریں کل ایکوئٹی = عام دارالحکومت + ذخائر + ترجیح + اقلیتی دلچسپی

کل ایکوئٹی فارمولہ = خالص آمدنی / کل ایکوئٹی پر واپسیآئیے ، کل ایکوئٹی مثال پر ایک سادہ ریٹرن لیں۔

خالص آمدنی = $ 50کل ایکوئٹی = $ 500

کل ایکوئٹی = $ 50 / $ 500 = 10٪ پر واپسی

کل ایکوئٹی پر ریٹرن 10٪ ہے

تجزیہ کار تشریح

- براہ کرم نوٹ کریں کہ ترجیحی منافع اور اقلیت کے سود کی ادائیگی سے قبل خالص آمدنی ہوگی۔

- کل ایکوئٹی پر زیادہ ریٹرن کا مطلب اسٹیک ہولڈرز کو زیادہ ریٹرن ہے۔

کل ایکوئٹی پر واپسی - کولگیٹ کیس اسٹڈی مثال

- کل ایکویٹی پر کولگٹ کی واپسی = خالص آمدنی (پہلے سے فائدہ اور اقلیت کی دلچسپی سے پہلے) / اوسط کل ایکویٹی

- براہ کرم کولگیٹ میں اقلیت کی سود کی ادائیگی سے قبل خالص آمدنی کرنا یاد رکھیں۔ اس کی وجہ یہ ہے کہ ہم کل ایکوئٹی (غیر قابو پانے والے اثاثوں سمیت) استعمال کررہے ہیں۔

- ہم نوٹ کرتے ہیں کہ کل ایکوئٹی پر ریٹرن 230.9٪ ہو گیا ہے۔ یہ اس حقیقت کے باوجود ہے کہ 2015 میں خالص آمدنی میں 34٪ کی کمی واقع ہوئی ہے۔

- اس کا نتیجہ کسی نہ کسی طرح یہاں زیادہ معنی نہیں رکھتا ہے اور اسے ریٹرن آن کل ایکوئٹی کے طور پر تعبیر نہیں کیا جاسکتا جو آئندہ بھی جاری رہے گا۔

- کل ایکوئٹی پر واپسی بنیادی طور پر ہرے - حصص یافتگان کی ایکویٹی میں کمی کی وجہ سے (اچھ (ے اسٹاک میں اضافے کی وجہ سے) اور حصص یافتگان کی ایکویٹی کے ذریعے جمع ہونے والے نقصانات کی وجہ سے بڑھ گئی ہے۔

# 19 - ایکویٹی پر واپسی یا مالک کی ایکویٹی پر واپسی

RoE کیا ہے؟

ایکویٹی پر ریٹرن یا مالک کی واپسی پر واپسی صرف عام شیئردارک کی ایکویٹی پر مبنی ہے۔ ترجیحی منافع اور اقلیتی مفادات نیٹ انکم سے کٹوتی ہیں کیونکہ وہ ترجیحی دعویٰ ہیں۔ ایکٹویٹی پر ریٹرن کامن شیئردارک کی ایکویٹی پر حاصل ہونے والی واپسی کی شرح ہمیں فراہم کرتا ہے۔

ایکوئٹی فارمولا = ROE یا ریٹرن پر ایکٹویٹی فارمولا = خالص آمدنی (پریفٹڈ ڈیویڈنڈ اور اقلیتی مفاد کے بعد) / مشترکہ شیئردارک کی ایکویٹیآئیے ہم ایک سادہ ROE حساب کتاب کی مثال لیتے ہیں ،

خالص آمدنی = $ 50کل ایکوئٹی = $ 500

حصص یافتگان کی ایکویٹی = $ 400

ROE (مالکان) = $ 50 / $ 400 = 12.5٪

کمپنی کا ROE 12.5٪ ہے

تجزیہ کار تشریح

- چونکہ مشترکہ حصص دار کی ایکویٹی ایک سال کے آخر کی تعداد ہوتی ہے ، لہذا کچھ تجزیہ کار اوسطا حصص دار کی ایکویٹی (ابتدا اور سال کے آخر کا اوسط) لینے کو ترجیح دیتے ہیں

- ROE بنیادی طور پر کسی شیئردارک کے نقطہ نظر سے منافع کا تناسب سمجھا جاسکتا ہے۔ اس سے حصص دار کی سرمایہ کاری سے کتنا منافع ہوتا ہے ، اثاثوں میں مجموعی طور پر کمپنی کی سرمایہ کاری سے نہیں ملتا ہے۔ (براہ کرم نوٹ کریں کہ کل سرمایہ کاری = شیئردارک کی ایکویٹی + ذمہ داری جس میں موجودہ واجبات اور طویل مدتی واجبات شامل ہیں)

- کمپنی کی ترقی کی بہتر تصویر حاصل کرنے کے ل RO آر او ای کا وقتا فوقتا (5 سے 10 سال کی مدت) میں تجزیہ کیا جانا چاہئے۔ ہائر آر او ای حصص یافتگان کو براہ راست پاس نہیں ہوتا ہے۔ اعلی ROE -> اعلی اسٹاک کی قیمتیں۔

ROE حساب کتاب - کولیگیٹ کیس اسٹڈی مثال

ریٹرن آن ٹو ٹول ایکویٹی کی طرح ، 2015 میں بھی ریٹرن آن ایکویٹی نمایاں طور پر چھلانگ لگا کر 327.2 فیصد ہوگئی ہے۔

یہ 2015 میں خالص آمدنی میں 34٪ کمی کے باوجود ہوا ہے۔

2015 میں نچلی سطح کی وجہ سے حصص یافتگان کی ایکویٹی میں کمی کی وجہ سے ریٹرن پر ایکوئٹی بھی چھلانگ لگ گئی۔ (وجوہات جیسا کہ ریٹرن آن کل ایکوئٹی میں پہلے بتایا گیا ہے)۔

# 20 - ڈوپونٹ ROE

ڈوپونٹ ROE کیا ہے؟

ڈوپونٹ ROE کچھ بھی نہیں ہے لیکن ایک ROE فارمولا لکھنے کا ایک توسیع شدہ طریقہ ہے۔ یہ آر او ای کو متناسب تناسب میں تقسیم کرتا ہے جو معاشی بیان کے تناسب تجزیہ میں انفرادی طور پر انتہائی اہم اصطلاح کو بصیرت فراہم کرتے ہوئے اجتماعی طور پر ROE کے برابر ہوتا ہے۔

ڈوپونٹ ROE فارمولا= (خالص آمدنی / فروخت) x (سیلز / کل اثاثے) x (کل اثاثے / حصص یافتگان کی ایکویٹی)

مذکورہ فارمولا ROE فارمولہ = خالص آمدنی / شیئردارک کی ایکویٹی کے سوا کچھ نہیں ہے۔

آئیے ہم ایک سادہ ڈوپونٹ ROE حساب کتاب کی مثال لیتے ہیں۔

خالص آمدنی = $ 50فروخت = $ 500

کل اثاثے = $ 200

حصص یافتگان کی ایکویٹی = $ 400

مجموعی مارجن = خالص آمدنی / فروخت = $ 50 / $ 500 = 10٪

اثاثہ کاروبار = فروخت / کل اثاثے = $ 500 / $ 200 = 2.5x

اثاثہ بیعانہ = کُل اثاثہ / شیئردارک کی ایکویٹی = $ 200 / $ 400 = 0.5

ڈوپونٹ ROE = 10٪ x 2.5 x 0.5 = 12.5٪

تجزیہ کار تشریح

- ڈوپونٹ آر او ای فارمولا ، آر ای او تناسب کا تجزیہ کرنے کے لئے اضافی طریقے مہیا کرتا ہے اور حتمی نمبر کی وجہ تلاش کرنے میں ہماری مدد کرتا ہے۔

- پہلی اصطلاح (خالص آمدنی / فروخت) نیٹ منافع کے مارجن کے سوا کچھ نہیں ہے۔ ہم جانتے ہیں کہ ریٹیل سیکٹر کم منافع والے مارجن پر چلتا ہے۔ تاہم ، سافٹ ویئر پروڈکٹ پر مبنی کمپنیاں زیادہ منافع والے مارجن پر کام کرسکتی ہیں۔

- یہاں دوسری اصطلاح (سیلز / کل اثاثے) ہے۔ ہم عام طور پر اس اصطلاح کو اثاثہ کاروبار کے نام سے پکارتے ہیں۔ اس سے ہمیں یہ اندازہ مل جاتا ہے کہ اثاثوں کو کس حد تک موثر طریقے سے استعمال کیا جارہا ہے۔

- تیسری اصطلاح یہاں ہے (کل اثاثے / حصص یافتگان کی ایکویٹی)؛ ہم اس تناسب کو اثاثہ بیعانہ کہتے ہیں۔ اثاثہ جات کا فائدہ اس بات پر روشنی ڈالتا ہے کہ کمپنی نئے اثاثوں کی خریداری کو کس طرح مالی اعانت فراہم کرسکتی ہے۔ اعلی اثاثہ بیعانہ کا مطلب یہ نہیں ہے کہ یہ کم ضعیف سے بہتر ہے۔ ہمیں مالی بیان کا مکمل تناسب تجزیہ کرکے کمپنی کی مالی صحت کو دیکھنے کی ضرورت ہے۔

ڈوپونٹ ROE - کولیگیٹ کیس اسٹڈی مثال

کولگیٹ ڈوپونٹ ROE = (خالص آمدنی / فروخت) x (سیلز / کل اثاثے) x (کل اثاثے / حصص یافتگان کی ایکویٹی)براہ کرم نوٹ کریں کہ اقلیتی حصص یافتگان کی ادائیگی کے بعد خالص آمدنی ہے۔

نیز ، حصص یافتگان کی ایکویٹی میں صرف کولیگٹ کے مشترکہ حصص یافتگان شامل ہیں۔

ہم نوٹ کرتے ہیں کہ پچھلے 7-8 سالوں میں اثاثوں کے کاروبار میں زوال کا رجحان ظاہر ہوا ہے۔

پچھلے 6-6 سالوں کے دوران منافع میں بھی کمی واقع ہوئی ہے۔

تاہم ، ROE میں کمی کا رجحان نہیں دکھایا گیا ہے۔ یہ مجموعی طور پر بڑھ رہا ہے. اس کی وجہ فنانشل لیوریج (اوسط کل اثاثوں / اوسط کل ایکویٹی) ہے۔ آپ نوٹ کریں گے کہ فنانشل لیوریج میں پچھلے 5 سالوں میں مستحکم اضافہ ہوا ہے اور فی الحال 30x پر کھڑا ہے۔

خطرے کو بھانپنا

رسک تجزیہ فرم اور سرمایہ کار کے ل income آمدنی کی غیر یقینی صورتحال کی جانچ کرتا ہے

کل فرم خطرات کو تین بنیادی وسائل میں گھٹایا جاسکتا ہے - 1) کاروباری خطرہ ، 2) مالی

خطرہ 3) بیرونی لیکویڈیٹی رسک

کاروباری خطرہ

ویکیپیڈیا نے وضاحت کی ہے کہ "اس امکان کا امکان کسی کمپنی کو متوقع منافع سے کم ہوگا یا منافع کمانے کے بجائے نقصان ہوگا۔" اگر آپ انکم اسٹیٹمنٹ پر نگاہ ڈالیں تو ، بہت ساری لائن آئٹمز ہیں جو نقصانات کے خطرہ میں حصہ ڈالتی ہیں۔ اس تناظر میں ، ہم کاروبار کے تین قسم کے خطرات پر بحث کرتے ہیں۔ کل فائدہ اٹھانا ، فائدہ اٹھانا ، اور مالی فائدہ۔

# 21. آپریٹنگ بیعانہ

آپریٹنگ بیعانہ کیا ہے؟

آپریٹنگ بیعانہ فروخت کے مقابلے میں آپریٹنگ منافع میں فیصد تبدیلی ہے۔ آپریٹنگ بیعانہ اس اقدام کا ایک اقدام ہے کہ آپریٹنگ آمدنی محصول میں ہونے والی تبدیلی کے ل how کتنی حساس ہے۔براہ کرم نوٹ کریں کہ مقررہ اخراجات کا زیادہ سے زیادہ استعمال ، کسی کمپنی کی آپریٹنگ آمدنی پر فروخت میں تبدیلی کا زیادہ اثر ہوتا ہے۔

آپریٹنگ بیعانہ فارمولہ = ای بی آئی ٹی میں٪ / سیلز میں تبدیلی۔آئیے ایک سادہ آپریٹنگ بیعانہ حساب کتاب کی مثال لیں۔

فروخت 2015 = $ 500 ، EBIT 2015 = $ 200فروخت 2014 = $ 400، EBIT 2014 = $ 150

٪ EBIT = ($ 200- $ 150) / $ 100 = 50٪ میں

سیلز میں٪ کی تبدیلی = ($ 500- $ 400) / $ 400 = 25٪

آپریٹنگ بیعانہ = 50/25 = 2.0x

اس کا مطلب یہ ہے کہ سیلز میں ہر 1٪ تبدیلی کے لئے آپریٹنگ منافع میں 2٪ اضافہ ہوتا ہے۔

تجزیہ کار تشریح

- مقررہ اخراجات زیادہ ، آپریٹنگ بیعانہ اتنا ہی زیادہ ہے۔

- آپریٹنگ بیوریجز کا حساب لگانے کے لئے پانچ سے دس سال کے درمیان کا ڈیٹا استعمال کرنا چاہئے۔

آپریٹنگ بیوریج - کولیگیٹ کیس اسٹڈی مثال

- کولگیٹ کی آپریٹنگ بیوریج = EBIT میں٪ / سیلز میں تبدیلی

- میں نے 2008 - 2015 سے ہر سال آپریٹنگ بیعانہ کا حساب لگایا ہے۔

- کولگیٹ کا آپریٹنگ بیعانہ بہت مستحکم ہے کیونکہ اس کی حد 1x سے 5x تک ہے (سال 2009 کو چھوڑ کر جہاں فروخت میں نمو تقریبا almost 0٪ تھی)۔

- یہ توقع کی جاتی ہے کہ کولگیٹ کا آپریٹنگ بیعانہ زیادہ ہوگا کیوں کہ ہم نوٹ کرتے ہیں کہ کولگیٹ نے پراپرٹی ، پلانٹ اور سازوسامان کے ساتھ ساتھ غیر منقولہ اثاثوں میں نمایاں سرمایہ کاری کی ہے۔ یہ دونوں طویل مدتی اثاثے کل اثاثوں میں سے 40٪ سے زیادہ ہیں۔

# 22. مالی فائدہ

فنانشل لیوریج کیا ہے؟

آپریٹنگ منافع کے مقابلے میں خالص منافع میں فی صد تبدیلی لانا مالی فائدہ اٹھاتا ہے۔ مالی فائدہ اٹھانے سے اندازہ ہوتا ہے کہ آپریٹنگ آمدنی میں تبدیلی کے لئے خالص آمدنی کتنا حساس ہے۔ مالی فائدہ اٹھانا بنیادی طور پر کمپنی کے فنانسنگ فیصلوں (قرض کے استعمال) سے ہوتا ہے۔ آپریٹنگ بیعانہ کی طرح ، مقررہ اثاثے اعلی آپریٹنگ فائدہ اٹھاتے ہیں۔ مالی فائدہ میں ، قرض کے استعمال سے بنیادی طور پر مالی خطرہ بڑھ جاتا ہے کیونکہ انہیں سود ادا کرنے کی ضرورت ہوتی ہے

مالی فائدہ اٹھانے کا فارمولا = نیٹ آمدنی میں٪ / ای بی آئی ٹی میں تبدیلیآئیے ہم ایک سادہ مالی فائدہ اٹھانے کے حساب کتاب کی مثال لیں ،

خالص آمدنی 2015 = $ 120 ، EBIT 2015 = $ 200خالص آمدنی 2014 = $ 40 ، ای بی آئی ٹی 2014 = $ 150

٪ EBIT = ($ 200- $ 150) / $ 100 = 50٪ میں

خالص آمدنی میں٪ کی تبدیلی = ($ 120- $ 40) / $ 40 = 200٪

مالی فائدہ = 200/50 = 4.0x

اس کا مطلب یہ ہے کہ آپریٹنگ منافع میں ہر 1٪ تبدیلی کے لئے خالص آمدنی میں 4٪ اضافہ ہوتا ہے۔

تجزیہ کار تشریح

- قرض جتنا زیادہ ہوگا ، اتنا ہی زیادہ مالی فائدہ ہوتا ہے۔

- فنانشل لیوریجز کا حساب لگانے کے لئے پانچ سے دس سال کے درمیان کا ڈیٹا استعمال کرنا چاہئے۔

کولیگیٹ کیس اسٹڈی

کولگیٹ کا مالی فائدہ بیشتر 0.90x - 1.69x کے درمیان نسبتا مستحکم رہا (2014 کے مالی بیعانہ نمبر کو چھوڑ کر)

# 23. کل بیعانہ

کل بیعانہ کیا ہے؟

کل بیعانہ اس کی فروخت کے مقابلے میں خالص منافع میں فیصد تبدیلی ہے۔ مجموعی بیعانہ اقدامات جو سیلز میں ہونے والی تبدیلی کے لئے خالص آمدنی کتنا حساس ہے۔

مجموعی طور پر بیعانہ فارمولہ = = منافع میں٪ / سیلز میں تبدیلی= آپریٹنگ بیعانہ x مالی فائدہ

آئیے ہم ایک سادہ ٹوٹل بیعانہ حساب کتاب کی مثال لیتے ہیں ،

فروخت 2015 = $ 500 ، EBIT 2015 = $ 200 ، خالص آمدنی 2015 = $ 120فروخت 2014 = $ 400، EBIT 2014 = $ 150، خالص آمدنی 2014 = $ 40

سیلز میں٪ کی تبدیلی = ($ 500- $ 400) / $ 400 = 25٪

٪ EBIT = ($ 200- $ 150) / $ 100 = 50٪ میں

خالص آمدنی میں٪ کی تبدیلی = ($ 120- $ 40) / $ 40 = 200٪

مجموعی بیعانہ = خالص آمدنی میں٪ / سیلز میں 200٪ / 25 = 8 ایکس میں تبدیلی۔

کُل بیعانہ = آپریٹنگ بیعانہ x مالی فائدہ = 2 x 4 = 8 ایکس (آپریٹنگ اور مالی فائدہ اٹھانے کا حساب پہلے لگایا گیا ہے)

اس کا مطلب سیلز میں ہر 1٪ تبدیلی پر ہوتا ہے ، خالص منافع میں 8٪ اضافہ ہوتا ہے۔

تجزیہ کار تشریح

زیادہ سے زیادہ آپریٹنگ بیعانہ (اعلی مقررہ قیمت) اور اعلی مالی بیعانہ (زیادہ قرض) کی وجہ سے اعلٰی حساسیت 5-10 سال تک کا ڈیٹا لیا جانا چاہئے تاکہ کل بیعانہ کا حساب کتاب کیا جاسکے۔

کُل بیعانہ - کولگیٹ کیس اسٹڈی مثال

آئیے اب کولگیٹ کی کُل بیعانہ پر نظر ڈالیں۔

- کولگیٹ کا آپریٹنگ بیعانہ زیادہ ہے کیونکہ ہم نوٹ کرتے ہیں کہ کولگیٹ نے املاک ، پلانٹ اور سازوسامان کے ساتھ ساتھ غیر منقولہ اثاثوں میں نمایاں سرمایہ کاری کی ہے۔

- تاہم ، کولیگیٹ کا مالی فائدہ بیقوت مستحکم ہے۔

مالی خطرہ

مالی خطرہ بنیادی طور پر کمپنی کے قرض پر طے شدہ خطرہ کے ساتھ منسلک خطرہ ہے۔ ہم 3 قسم کے مالی خطرے کے تناسب پر تبادلہ خیال کرتے ہیں۔

# - 24. ایکویٹی تناسب کا بیعانہ تناسب یا قرض

بیعانہ تناسب کیا ہے؟

اس کے ایکوئٹی کے استعمال کے سلسلے میں فرم کتنا قرض اٹھاتا ہے؟ یہ بینکروں کے لئے ایک اہم تناسب ہے کیونکہ یہ کمپنی کو اپنا سرمایہ استعمال کرکے قرض ادا کرنے کی اہلیت فراہم کرتا ہے۔ عام طور پر ، تناسب جتنا کم ہے بہتر ہے۔ قرض میں موجودہ قرض + طویل مدتی قرض شامل ہے۔

بیعانہ تناسب کا فارمولا = کل قرض (موجودہ + طویل مدتی) / شیئردارک کا ایکوئٹیآئیے ہم ایک سادہ لیوریج تناسب حساب کتاب کی مثال لیں۔

موجودہ قرضہ = $ 100طویل مدتی قرض = $ 900

شیئردارک کی ایکوئٹی = $ 500

بیعانہ تناسب = ($ 100 + $ 900) / $ 500 = 2.0x

تجزیہ کار تشریح

- عام طور پر ایک کم تناسب بہتر سمجھا جاتا ہے کیونکہ یہ اپنے دارالحکومت کے ساتھ واجبات کی زیادہ سے زیادہ اثاثوں کی کوریج کو ظاہر کرتا ہے۔

- خدمات کے شعبے کے مقابلے میں دارالحکومت کے انتہائی شعبے عام طور پر ایکویٹی تناسب (بیعانہ تناسب) پر زیادہ قرض ظاہر کرتے ہیں۔

- اگر وقت کے ساتھ ساتھ بیعانہ کا تناسب بڑھتا جارہا ہے ، تو پھر یہ نتیجہ اخذ کیا جاسکتا ہے کہ فرم اپنے بنیادی کاموں سے کافی رقم کی روانی پیدا کرنے میں قاصر ہے اور غیر منحصر رہنے کے لئے بیرونی قرضوں پر بھروسہ کررہی ہے۔

بیعانہ تناسب - کولیگیٹ کیس اسٹڈی مثال

کولیگیٹ کا بیعانہ تناسب = (طویل مدتی قرض + موجودہ مد portionت کا موجودہ حص )ہ) / حصص یافتگان کی ایکویٹی۔

ہم نوٹ کرتے ہیں کہ لیوریج تناسب 2009 سے بڑھ رہا ہے۔ قرض میں ایکویٹی 2009 میں 0.98x سے بڑھ کر 2014 میں 4.44x ہوگئی۔ نیز ، یہ بھی نوٹ کریں کہ 2015 کے لئے ایکویٹی کیپیٹل منفی تھا ، اور اسی وجہ سے ، تناسب کا حساب نہیں لیا گیا .

ہم نوٹ کرتے ہیں کہ 2014 میں قرض کا تناسب 0.80 تھا۔

بیعانہ تناسب دو وجوہات کی وجہ سے بڑھ رہا ہے۔

حصص کی واپسی کے ساتھ ساتھ حصص یافتگان کی ایکویٹی میں جانے والے جمع نقصانات کی وجہ سے حصص یافتگان کی ایکویٹی سالوں کے دوران مستقل طور پر کم ہورہی ہے۔

اضافی طور پر ، ہم نوٹ کرتے ہیں کہ کولیگٹ اپنے کاروبار اور نمو کے اقدامات کو فنڈز دینے کے ل capital ، اور اس کے خطرے سے ایڈجسٹ اوسط قیمت کو کم سے کم کرنے کے ل syste ، منظم طور پر قرضوں میں اضافہ کر رہا ہے۔

کولگیٹ 10K ، 2015 (صفحہ 41)

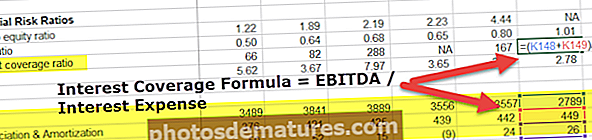

# 25. سود کی کوریج کا تناسب

سود کی کوریج کا تناسب کیا ہے؟

یہ تناسب فرض کردہ قرض پر سود ادا کرنے کی فرم کی اہلیت کی نشاندہی کرتا ہے۔

سود کی کوریج کا فارمولا = EBITDA / سود اخراجاتبراہ کرم نوٹ کریں کہ EBITDA = EBIT + فرسودگی اور اموریتائزیشن

آئیے ہم ایک سادہ سودی کوریج تناسب کے حساب کتاب کی مثال لیں ،

ای بی آئی ٹی = $ 500فرسودگی اور امتیاز = $ 100

سود خرچ = $ 50

ایبٹڈا = $ 500 + $ 100 = $ 600

سود کی کوریج کا تناسب = $ 600 / $ 50 = 12.0x

تجزیہ کار تشریح

- دارالحکومت کی انتہائی نگہداشت رکھنے والی فرموں میں اونچ نیچ اور امتیازی حیثیت ہوتی ہے جس کے نتیجے میں آپریٹنگ منافع کم ہوتا ہے (ای بی آئی ٹی)

- ایسے معاملات میں ، ای بی آئی ٹی ڈی اے ایک سب سے اہم اقدام ہے کیونکہ یہ سود کی ادائیگی کے لئے دستیاب رقم ہے (فرسودگی اور صعوبت غیر نقد اخراجات ہے)۔

- اعلی سود کی کوریج کا تناسب فرم کے اپنے مفادات کی ادائیگی کے لئے زیادہ صلاحیت کی طرف اشارہ کرتا ہے۔

- اگر سود کی کوریج 1 سے کم ہے تو ، پھر EBITDA سود کی ادائیگی کے لئے کافی نہیں ہے ، جس سے یہ معلوم ہوتا ہے کہ فنڈز کا بندوبست کرنے کے دوسرے طریقے تلاش کرنا۔

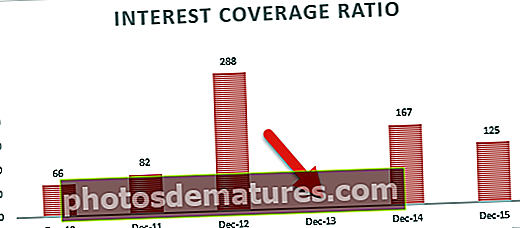

دلچسپی کوریج تناسب - کولگیٹ کیس اسٹڈی مثال

کولیگیٹ کی دلچسپی کوریج کا تناسب = EBITDA / سود کا خرچ۔برائے کرم نوٹ کریں کہ انحصاری کے بیان میں فرسودگی اور امتیازی اخراجات فراہم نہیں کیے جاتے ہیں۔ یہ کیش فلو بیانات سے لیا گیا ہے۔

نیز ، آمدنی کے بیان میں دکھایا جانے والا سود کا خرچہ خالص نمبر ہے (انٹرسٹ خرچہ - سود کی آمدنی)

کولگیٹ میں صحت مند سودی شرح کا تناسب بہت صحت مند ہے۔ پچھلے دو سالوں میں 100x سے زیادہ

ہم یہ بھی نوٹ کرتے ہیں کہ 2013 میں ، نیٹ سود کا خرچ منفی تھا۔ لہذا تناسب کا حساب نہیں لیا گیا تھا۔

# 26. قرض کی خدمت کی کوریج کا تناسب (DSCR)

ڈی ایس سی آر کیا ہے؟

ڈیبٹ سروس کوریج تناسب ہمیں بتاتا ہے کہ کیا آپریٹنگ انکم ان تمام ذمہ داریوں کو ادا کرنے کے لئے کافی ہے جو ایک سال میں قرض سے متعلق ہیں۔ اس میں لیز کی ادائیگی کے لئے بھی معاوضے شامل ہیں قرض کی خدمت میں نہ صرف دلچسپی ہوتی ہے بلکہ کچھ بنیادی حص alsoہ بھی سالانہ ادا ہوتا ہے۔

قرض کی خدمت کی کوریج کا فارمولا = آپریٹنگ انکم / ڈیبٹ سروس

آپریٹنگ انکم EBIT کے سوا کچھ نہیں ہے

قرض کی خدمت پرنسپل ادائیگی + سود کی ادائیگی + لیز کی ادائیگی ہے

آئیے ، ڈی ایس سی آر کے ایک سادہ حساب کتاب کی مثال لیں۔

ای بی آئی ٹی = $ 500

قیمت کی ادائیگی = $ 125

سود کی ادائیگی = $ 50

لیز ادائیگیوں = $ 25

قرض کی خدمت = $ 125 + $ 50 +٪ 25 = $ 200

ڈی ایس سی آر = ای بی آئی ٹی / ڈیبٹ سروس = $ 500 / $ 200 = 2.5x

تجزیہ کار تشریح

- 1.0 سے کم ڈی ایس سی آر کا مطلب یہ ہے کہ قرض کی خدمت کے لئے آپریٹنگ نقد بہاؤ کافی نہیں ہے ، جس سے منفی نقد بہاؤ کا مطلب ہے۔

- بینک کے نقطہ نظر سے یہ ایک مفید میٹرکس ہے ، خاص طور پر جب وہ افراد کو جائیداد کے خلاف قرض دیتے ہیں۔

DSCR - کولیگیٹ کے کیس اسٹڈی کی مثال

کولیگیٹ کے قرض کی خدمت کی کوریج کا تناسب = آپریٹنگ انکم / ڈیبٹ سروسقرض کی خدمت = قرض کی سود کی ادائیگی + لیز کی واجبات

کولگیٹ کے ل we ، ہم اس کی 10K رپورٹوں سے ڈیبٹ سروس کی ذمہ داریاں حاصل کرتے ہیں۔

کولگیٹ 10K 2015 ، صفحہ 43۔

براہ کرم نوٹ کریں کہ آپ کو 10K رپورٹوں میں ڈیبٹ سروس کی پیش گوئی ہوگی۔

ڈیبٹ سروس کی تاریخی ادائیگیوں کے بارے میں معلوم کرنے کے ل you ، آپ کو 2015 سے پہلے 10Ks کا حوالہ دینا ہوگا۔

جیسا کہ ذیل کے گراف میں نوٹ کیا گیا ہے ، ہم دیکھتے ہیں کہ ڈیجیٹل سروس سروس کوریج کا تناسب یا ڈی ایس سی آر برائے کولیگیٹ تقریبا 2. 2.78 کے قریب صحتمند ہے۔

تاہم ، حالیہ ماضی میں ڈی ایس سی آر قدرے خراب ہوا ہے۔

آپ ڈی ایس سی آر تناسب سے متعلق تفصیلی ، گہرائی میں مضمون کے لئے یہاں کلک کرسکتے ہیں

بیرونی لیکویڈیٹی رسک

# 27 - بولی پوچھ اسپریڈ

بولی-پوچھیں پھیلانا کیا ہے؟

بولی-پوچھ اسپریڈ ایک بہت ہی اہم پیرامیٹر ہے جو ہمیں یہ سمجھنے میں مدد کرتا ہے کہ اسٹاک کی خرید و فروخت سے اسٹاک کی قیمتیں کیسے متاثر ہوتی ہیں۔ بولی سب سے زیادہ قیمت ہے جو خریدار ادا کرنے کو تیار ہے

پوچھیں سب سے کم قیمت ہے جس پر فروخت کنندہ فروخت کرنے کو تیار ہے۔

آئیے اسپریڈ حساب کتاب کی ایک آسان سی مثال بولیں۔

اگر بولی کی قیمت $ 75 ہے اور پوچھنے کی قیمت $ 80 ہے ، تو بولی پوچھ کا پھیلاؤ پوچھ قیمت اور بولی کی قیمت میں فرق ہے۔ $ 80 - $ 75 = $ 5۔تجزیہ کار تشریح

- بیرونی منڈی میں لیکویڈیٹی سرمایہ کاروں کے لئے خطرہ کا ایک اہم ذریعہ ہے۔

- اگر بولی-پوچھ کا پھیلاؤ کم ہے ، تو سرمایہ کار بہت کم قیمت میں بدلاؤ کے ساتھ اثاثے خرید یا فروخت کرسکتے ہیں۔

- اس کے علاوہ ، بیرونی منڈی میں لیکویڈیٹی کا ایک اور عنصر تجارت شدہ حصص کی ڈالر کی قیمت ہے۔

بیرونی لیکویڈیٹی رسک - کولیگیٹ کیس اسٹڈی مثال

آئیے ہم کولگیٹ بولی-پوچھ کے اسپریڈ کو دیکھیں۔جیسا کہ ہم ذیل میں اسنیپ شاٹ سے نوٹ کرتے ہیں ، بولی = 74.12 اور پوچھیں = $ 74.35

بولی پوچھ اسپریڈ = 74.35 - 74.12 = 0.23

ماخذ: یاہو فنانس

ماخذ: یاہو فنانس

# 28 - تجارتی حجم

تجارتی حجم کیا ہے؟

تجارتی حجم سے مراد ایک دن میں یا کچھ عرصے کے دوران اوسطا حصص کی تعداد ہے۔ جب اوسط تجارتی حجم زیادہ ہو تو ، اس سے یہ ظاہر ہوتا ہے کہ اسٹاک میں اعلی لیکویڈیٹی ہے (آسانی سے تجارت کی جاسکتی ہے)۔ متعدد خریدار اور بیچنے والے لیکویڈیٹی فراہم کرتے ہیں۔

آئیے ایک سادہ تجارتی حجم کی مثال لیتے ہیں۔

دو کمپنیاں ہیں - کمپنی اے اور بی۔کمپنی اے کا اوسط یومیہ تجارت کا حجم 1000 ہے ، اور کمپنی بی کا حجم 10 لاکھ ہے۔

کون سی کمپنی زیادہ مائع ہے؟ ظاہر ہے ، کمپنی B ، کیونکہ زیادہ سرمایہ کاروں کی دلچسپی ہے ، اور اس سے زیادہ تجارت ہوتی ہے۔

تجزیہ کار تشریح

- اگر تجارتی حجم زیادہ ہے ، تو سرمایہ کار اسٹاک میں زیادہ دلچسپی ظاہر کریں گے جو حصص کی قیمت میں اضافے میں مددگار ثابت ہوسکتے ہیں۔

- اگر تجارتی حجم کم ہے تو ، پھر بہت کم سرمایہ کاروں کو اسٹاک میں دلچسپی ہوگی۔ اس طرح کے اسٹاک خریدنے کے لئے سرمایہ کاروں کی خواہش نہ ہونے کی وجہ سے اس قدر قیمت کم ہوگی۔

تجارتی حجم - کولیگیٹ کے کیس اسٹڈی مثال

آئیے کولگٹیٹ کے تجارتی حجم کو دیکھیں۔ ہم نیچے دیئے گئے جدول سے نوٹ کرتے ہیں کہ کولگیٹ کی تجارت کا حجم تقریبا 1.85 ملین حصص تھا۔ یہ کافی مائع اسٹاک ہے۔ ماخذ: سرمایہ کاری ڈاٹ کام

ماخذ: سرمایہ کاری ڈاٹ کام نمو کا تجزیہ

جب ہم کسی کمپنی کا تجزیہ کرتے نظر آتے ہیں تو نمو کی شرح ایک سب سے اہم پیرامیٹر میں سے ایک ہے۔ جب کوئی کمپنی بڑی اور بڑی ہوتی جاتی ہے تو ، اس کی افزائش کا کام ہوتا ہے اور ایک طویل مدتی پائیدار ترقی کی شرح تک پہنچ جاتا ہے۔ اس میں ، ہم تبادلہ خیال کرتے ہیں کہ پائیدار شرح نمو کس طرح اہم ہے۔

# 29 - پائیدار نمو

پائیدار نمو کیا ہے؟

تناسب تجزیہ میں سرمایہ کاروں کے ساتھ ساتھ قرض دہندگان کے لئے کمپنی کی ٹاپ لائن نمو سب سے اہم پیرامیٹرز میں سے ایک ہے۔ اس سے سرمایہ کار کمائی اور قیمتوں میں اضافے کی پیش گوئی کرسکتا ہے۔

کمپنی کی پائیدار ترقی کی شرح تلاش کرنا ضروری ہے۔ پائیدار نمو کی شرح دو متغیرات کا ایک کام ہے:

ایکویٹی پر منافع کی شرح کیا ہے (جو زیادہ سے زیادہ ممکن ترقی دے)؟

اس میں سے کتنی ترقی کو آمدنی برقرار رکھنے کے ذریعے کام کرنے پر لگایا جاتا ہے (بجائے اس کے کہ اس میں ادائیگی کی جا.

منافع)

پائیدار شرح نمو کا فارمولا = ROE x برقرار رکھنے کی شرح

آئیے ہم ایک سادہ پائیدار نمو حساب کتاب کی مثال لیتے ہیں۔

ROE = 20٪منافع کی ادائیگی کا تناسب = 30٪

پائیدار شرح نمو = ROE x برقرار رکھنے کی شرح = 20٪ x (1-0.3) = 14٪

تجزیہ کار تشریح

- اگر کمپنی ترقی نہیں کررہی ہے تو پھر قرض پر ڈیفالٹ کے زیادہ امکانات پیدا ہوسکتے ہیں۔ کمپنی کی ترقی کا مرحلہ عام طور پر تین حصوں میں تقسیم ہوتا ہے۔ ہائپرگروتھ کی مدت ، پختگی کا مرحلہ ، زوال کا مرحلہ

- پائیدار نمو کی شرح کا فارمولا بنیادی طور پر بالغ مرحلے میں لاگو ہوتا ہے۔

پائیدار نمو - کولیگیٹ کے کیس اسٹڈی مثال

آئیے اب کولگیٹ کی پائیدار ترقی کی شرح پر نگاہ ڈالیں۔ پائیدار۔ ہم نوٹ کرتے ہیں کہ 2015 میں فارمولہ کے مطابق پائیدار آر او ای 11٪ کے قریب نکلا ہے۔ تاہم ، پہلے کے تمام سالوں میں ، یہ 40 فیصد سے زیادہ ہے (جو انتہائی امکان نہیں لگتا ہے)۔ زرمبادلہ میں حالیہ اتار چڑھاؤ (جو سیلز میں اتار چڑھاؤ کا باعث بنتا ہے) اور انتظامیہ کے ذریعہ بائ بیکس (ROE میں اضافے کا باعث ہے) کی وجہ سے ، پائیدار ترقی یہاں معنی نہیں رکھتی ہے۔

نتائج

اب جب کہ ہم نے تمام 29 تناسب کا حساب لگایا ہے ، آپ کو اس بات کی داد دینی چاہئے کہ تناسب تجزیہ میں کمپنی کے بارے میں ہر جہت سے سیکھنا بھی شامل ہے۔ ایک تناسب ہمیں کمپنی کی مکمل تفہیم فراہم نہیں کرتا ہے۔ تمام تناسب کو مربوط انداز میں دیکھنے کی ضرورت ہے اور آپس میں جڑے ہوئے ہیں۔ ہم نے نوٹ کیا کہ کولگیٹ ایک حیرت انگیز کمپنی رہی ہے جس میں ٹھوس بنیادی اصول ہیں۔

اب جب کہ آپ نے کولیگیٹ کا بنیادی تجزیہ کیا ہے ، آپ آگے بڑھ سکتے ہیں اور ایکسل میں فنانشل ماڈلنگ سیکھ سکتے ہیں (کولگیٹ کے مالی بیانات کی پیش گوئی)۔ ان Finacial ماڈلنگ کے نکات کو دیکھنا اور مالی ماڈلنگ کے سانچوں کو بھی ڈاؤن لوڈ کرنا مت بھولنا۔

آپ کیا سوچتے ہیں؟

دن وصول ہونے والے ایوریجز یا اوسط وصولی کے وصولی کے دن 2008 کے 40 دن سے کم ہو کر 2015 میں 34 دن رہ گئے ہیں۔

دن وصول ہونے والے ایوریجز یا اوسط وصولی کے وصولی کے دن 2008 کے 40 دن سے کم ہو کر 2015 میں 34 دن رہ گئے ہیں۔