ڈبلیو اے سی کا فارمولا | دارالحکومت کی وزن کی اوسط لاگت کا حساب لگائیں

ڈبلیو اے سی کا فارمولا کیا ہے؟

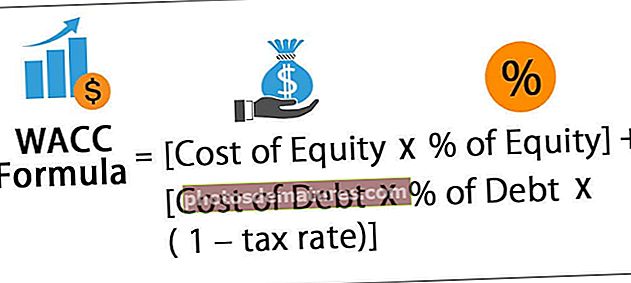

ڈبلیو اے سی کا فارمولا ایک فرم کے سرمایہ کی قیمت کا حساب ہے جس میں ہر زمرے متناسب وزن کا ہوتا ہے۔ یہ اوسط شرح ہے کہ کسی کمپنی سے توقع کی جاتی ہے کہ وہ اپنے اسٹیک ہولڈرز کو اپنے اثاثوں کی مالی اعانت فراہم کرے۔ آسان الفاظ میں ، کم سے کم واپسی جو فرم کو موجودہ اثاثہ کی بنیاد پر کمانی چاہئے تاکہ سرمایہ کاروں اور قرض دہندگان کو دلچسپی ہو ، یا وہ کہیں اور سرمایہ لگائیں۔

ڈبلیو اے سی سی فارمولہ کی بنیادی اصطلاحات حسب ذیل ہیں۔

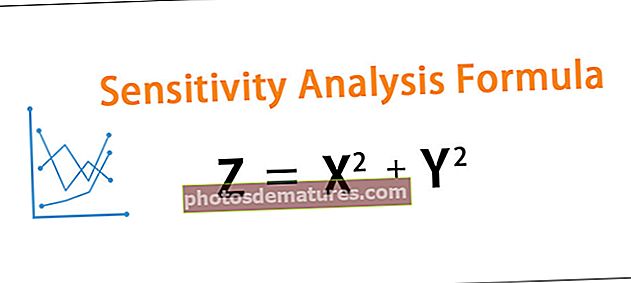

ریاضی کے اعتبار سے ، کیپیٹل فارمولا کی وزن میں اوسط لاگت کا اظہار اس طرح کیا جاسکتا ہے -

کہاں،

- E = مارکیٹ کیپ ، یعنی ، فرم کی ایکویٹی کی مارکیٹ ویلیو

- D = فرم کے قرض کی مارکیٹ ویلیو

- V = دارالحکومت کی کل قیمت یا فرم کی مالی اعانت کی کل قیمت = D + E

- E / V = سرمایہ کا فیصد جو ایکوئٹی ہے۔

- D / V = فیصد دارالحکومت جو قرض ہے

- ری = ایکویٹی کی قیمت (واپسی کی مطلوبہ شرح)

- Rd = قرض کی قیمت

- ٹی سی = کارپوریٹ ٹیکس کی شرح

دارالحکومت کے فارمولا کی وزن کی اوسط لاگت کا بیان

حصہ 1 - قیمت کی قیمت:

ایکویٹی کی قیمت کی پیمائش کرنا مشکل ہے کیونکہ ایک کمپنی اس رقم پر کوئی سود نہیں دیتی ہے۔ اسٹاک جاری کرنا کسی فرم کے ل free مفت ہے کیونکہ اس سے ایکویٹی کیپٹل بڑھ جاتا ہے اور اس کی ملکیت کو کم کرنے کی صورت میں قیمت ادا کی جاتی ہے۔ نیز ، ہر حصے کی کوئی خاص قدر نہیں ہوتی ہے۔ کسی بھی موقع پر ، حصص کی قیمت کا تعین اس رقم سے ہوتا ہے جس سے سرمایہ کار فرم کی نمو کو بڑھانے میں حصہ لینے کے لئے ادا کرنے کو تیار ہوتا ہے۔ لہذا یہ صرف متوقع قیمت ہے نہ کہ ایک مقررہ تعداد۔

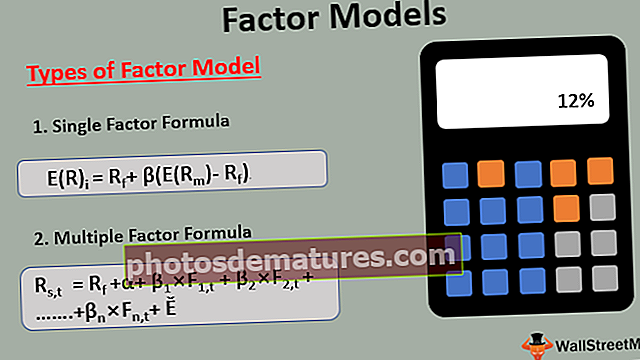

ایکویٹی کی قیمت کی پیمائش کا بہترین طریقہ یہ ہے کہ اس متوقع قیمت کی مقدار درست کی جا.۔ یہ ایک منقول لاگت ہے یا سرمائے کی موقع قیمت۔ یہ وہ واپسی ہے جس کی توقع حصص دار اس خطرہ کی تلافی کے ل. کرتے ہیں جب وہ ایکویٹی (اسٹاک) میں اپنا سرمایہ لگاتے ہیں تو ان سے جو خطرہ ہوتا ہے اسے پورا کرنا ہوتا ہے۔ ہم ایسی صورتحال میں CAPM ماڈل استعمال کرسکتے ہیں۔

ری = آر ایف + بی ایکس (Rm-Rf)

- Rf = خطرے سے پاک شرح۔ یہ وہ واپسی ہے جو خطرے سے پاک سیکیورٹی میں سرمایہ کاری کرکے حاصل کی جاسکتی ہے ، مثال کے طور پر ، امریکی خزانے کے بانڈ ، لہذا نام خطرہ سے پاک ہے۔ تمام مالیاتی ماڈلز کے لئے ، 10 سالہ امریکی ٹریژری کو خطرہ سے پاک شرح کے طور پر استعمال کیا جاتا ہے۔

- Rm = مارکیٹ کی سالانہ واپسی

- بی = ایکویٹی بیٹا۔ S&P 500 یا NIFTY 50 جیسے بینچ مارک انڈیکس کے مقابلے میں یہ اسٹاک کی واپسی کی اتار چڑھاؤ کا پیمانہ ہے۔ اس کا معیار بینچ مارک کے منافع سے متعلق اسٹاک کے تاریخی منافع کو استعمال کرتے ہوئے کیا جاتا ہے۔ یہ سرمایہ کاروں کو ایک نظریہ فراہم کرتا ہے -

- مارکیٹ / بینچ مارک کے مقابلے میں اسٹاک کی نقل و حرکت کی سمت کو سمجھیں

- مارکیٹ کی اتار چڑھاؤ کے مقابلے میں اسٹاک کی اتار چڑھاؤ۔

حصہ 2 - قرض کی لاگت:

ایکوئٹی کی لاگت کے مقابلے میں ، قرض کی لاگت کا حساب کتاب کرنا نسبتا is آسان ہے کیونکہ مستقبل میں یہ متوقع قیمت نہیں ہے بلکہ پہلے سے طے شدہ شرح ہے جس پر سرمایہ کاروں کو کوئی بانڈز جاری کرنے سے پہلے اس فرم نے اتفاق کیا ہے۔ ہم مارکیٹ سود کی شرح یا اصل سود کی شرح کا استعمال کرسکتے ہیں جس کا فرم نے قرض ہولڈروں سے وعدہ کیا ہے۔ ایک مثال کارپوریٹ بانڈ 8 فیصد کی شرح سود پر جاری کرنا ہوسکتی ہے۔ یہاں موجودہ مارکیٹ ڈپازٹ نرخوں سے قطع نظر ، فرم نے 8 سالانہ کوپن ریٹ اور سرمایہ کاروں کو پختگی پر اصل رقم کا وعدہ کیا ہے۔

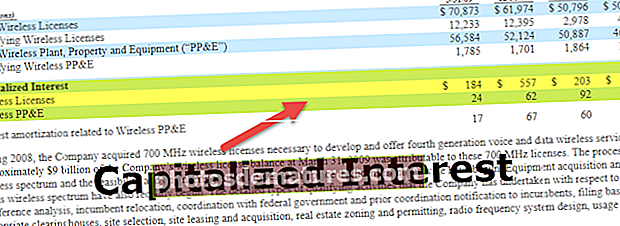

آپ دیکھ سکتے ہیں کہ ہمارے پاس WACC فارمولہ میں قرض کی لاگت سے کئی گنا اضافی عنصر (1 - Tc) موجود ہیں۔ اس کی وجہ یہ ہے کہ ان سود کے اخراجات کے ساتھ ٹیکس کے اضافی مضمرات ہیں۔

اسٹاک کو ترجیح دینے والی کمپنیوں کے لئے WACC فارمولہ کا ایک بڑھا ہوا ورژن مندرجہ ذیل ہے۔

ڈبلیو اے سی سی فارمولہ = ایکویٹی کی قیمت *٪ ایکویٹی + قرض کی لاگت *٪ قرض * (1 - ٹیکس کی شرح) + ترجیحی اسٹاک کی قیمت * ترجیحی اسٹاک

ڈبلیو اے سی سی فارمولہ کی مثال (ایکسل ٹیمپلیٹ کے ساتھ)

آئیے دارالحکومت کے فارمولا (وزن کی اوسط قیمت) کو سمجھنے کے لئے عملی مثال پیش کرتے ہیں۔

آپ یہ ڈبلیو اے سی فارمولا ایکسل ٹیمپلیٹ ڈاؤن لوڈ کرسکتے ہیں

مثال # 1

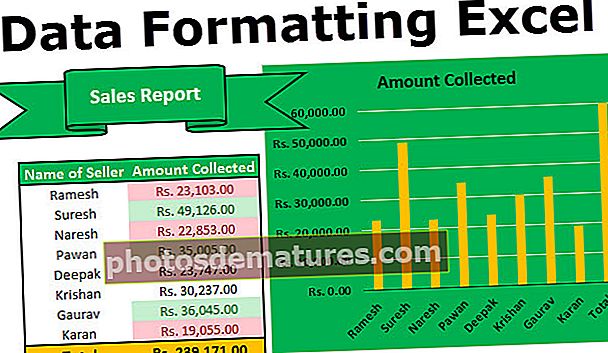

ایک ایسا فوٹون لمیٹڈ فرض کریں جس میں مشینری خریدنے کے لئے سرمایہ جمع کرنے کی ضرورت ہے ، دفتر کی جگہ کے لئے اراضی ، اور دن میں کاروباری سرگرمیاں کرنے کے لئے مزید عملہ کی بھرتی کی ضرورت ہے۔ چلیں ہم کہتے ہیں کہ فرم نے فیصلہ کیا ہے کہ اس کے لئے $ 1 ملین کی رقم کی ضرورت ہے۔ یہ فرم 2 وسائل یعنی ایکویٹی اور قرض کے ذریعہ سرمایہ اکٹھا کرسکتی ہے۔

- یہ 10،000 ڈالر میں 50،000 حصص جاری کرتا ہے اور ایکویٹی کے ذریعے 500،000 ڈالر بڑھاتا ہے۔ چونکہ سرمایہ کار 7 of کی واپسی کی توقع کرتے ہیں تو ، ایکوئٹی کی لاگت 7٪ ہے۔

- باقی $ 500،000 کے ل the ، فرم ہر $ 100 میں 5000 بانڈ جاری کرتی ہے۔ بانڈ ہولڈرز 6٪ کی واپسی کی توقع کرتے ہیں۔ لہذا فوٹوون کے قرض کی لاگت 6٪ ہوگی۔

- اضافی طور پر ، فرض کرتے ہیں کہ ٹیکس کی موثر شرح 35٪ ہے۔

ان اقدار کو WACC میں تبدیل کرنا

لہذا اب ہم دارالحکومت کی وزن میں اوسط لاگت کا حساب لگاسکتے ہیں۔

WACC فارمولہ = E / V * دوبارہ + D / V * Rd * (1-Tc)

یعنی ڈبلیو اے سی کا فارمولا = (500،000 / 1،000،000 * 0.07) + (500،000 / 1،000،000 * 0.06) * (1 - 0.35)

تو نتیجہ نکلے گا:

ڈبلیو اے سی کیلکولیٹر

آپ درج ذیل WACC کیلکولیٹر استعمال کرسکتے ہیں۔

| ایکویٹی کی قیمت | |

| ایکویٹی کا٪ | |

| قرض کی قیمت | |

| قرض کا٪ | |

| ٹیکس کی شرح | |

| ڈبلیو اے سی کا فارمولا = | |

| ڈبلیو اے سی کا فارمولا = | [ایکوئٹی کی قیمت x Equ ایکوئٹی] + [قرض x کی قیمت X٪ قرض x (1 - ٹیکس کی شرح)] | |

| [ 0 * 0 ] + [ 0 * 0 * (1 − 0 )] = | 0 |

متعلقہ اور استعمال

- کیپیٹل فارمولہ کی وزن کی اوسط لاگت فنانسنگ کی ایک اوسط وزن ہے جس سے یہ طے کرنے میں مدد ملتی ہے کہ کمپنی ہر ڈالر کے لئے کتنے سود لیتی ہے جس کی وہ مالی اعانت کرتی ہے۔

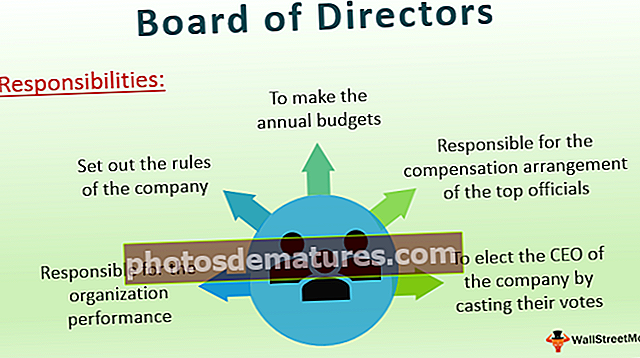

- ڈبلیو اے سی سی فارمولہ بحیثیت میٹرک بورڈ آف ڈائریکٹرز اور کاروباری سربراہان انضمام اور حصول اور دیگر غیر نامیاتی ترقی کے مواقع کی اقتصادی فزیبلٹی کا اندازہ لگانے میں معاون ہے۔ کاروبار کا WACC جتنا کم ہوگا ، کاروبار کو نئے منصوبوں کے لئے فنڈ فراہم کرنا اتنا ہی کم ہے۔

- سیکیورٹیز کے تجزیہ کار ، درجہ بندی کرنے والی ایجنسیاں ، اور دیگر تحقیقی تجزیہ کار ڈبلیو اے سی کا استعمال کرتے ہوئے سرمایہ کاری اور فرموں کی قدر کا اندازہ کرتے ہیں۔ فرم کی خالص کاروباری قیمت حاصل کرنے کے لئے ڈبلیو اے سی سی فارمولا کا استعمال چھوٹ نقد بہاؤ تجزیہ میں کیا جاسکتا ہے۔ اسی طرح ، یہ ROI اور معاشی قدر کے حساب کتاب کو حاصل کرنے کے لئے رکاوٹ کی شرح کا حساب لگانے میں بھی استعمال کیا جاسکتا ہے۔

- آخری لیکن کم از کم ، سرمایہ کار WACC کا استعمال اس بات کا تعین کرنے کے لئے کر سکتے ہیں کہ آیا کوئی سرمایہ کاری تعاقب کے قابل ہے یا نہیں۔ مثال کے طور پر ، اگر فرم 12 but لیکن 14٪ کی ڈبلیو اے سی سی کی واپسی پیدا کرتی ہے ، تو یہ فرم ہر ڈالر میں 2. کھو رہی ہے۔ اس صورت میں ، سرمایہ کار اس سرمایہ کاری کو اپنے پورٹ فولیو سے گر سکتے ہیں۔