DSCR (تعریف) | قرض کی خدمت کی کوریج کا تناسب کیا ہے؟

ڈیبٹ سروس کوریج تناسب (DSCR) کیا ہے؟

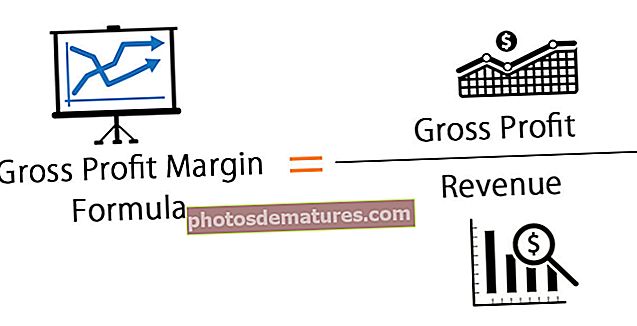

قرض کی خدمت کی کوریج (ڈی ایس سی آر) نیٹ آپریٹنگ انکم اور ٹوٹل ڈیبٹ سروس کے مابین تناسب ہے اور یہ طے کرنے میں مدد کرتا ہے کہ کمپنی اپنی پیداواری خالص آمدنی کے ساتھ اپنے قرضوں کی ذمہ داریوں کو پورا کرنے میں اہل ہے یا نہیں۔ یہ ایک اہم میٹرک ہے جس کو تجارتی رئیل اسٹیٹ قرضے کے دوران استعمال کیا جاتا ہے جو تجزیہ کار کو کمپنی کو قابل قرض کی رقم کا حساب کتاب کرنے میں مدد کرتا ہے۔

اس کا اظہار ریاضی کے لحاظ سے اس طرح کیا جاسکتا ہے:

ڈی ایس سی آر = نیٹ آپریٹنگ انکم / کل قرض کی خدمت

یہ تناسب اس بات کا اندازہ دیتا ہے کہ آیا کمپنی اپنی پیداواری آمدنی سے اپنے قرض سے متعلق ذمہ داریوں کو پورا کرنے کی اہلیت رکھتی ہے۔ اگر یہ تناسب ایک سے کم ہے تو ، اس کا مطلب یہ ہے کہ کمپنی کے ذریعہ حاصل کی جانے والی خالص آپریٹنگ آمدنی کمپنی کے قرض سے متعلق تمام ذمہ داریوں کو پورا کرنے کے لئے کافی نہیں ہے۔ دوسری طرف ، اگر یہ تناسب کمپنی کے لئے ایک سے زیادہ ہے ، اس کا مطلب یہ ہے کہ کمپنی اپنی تمام قرض سے متعلق ذمہ داریوں کو پورا کرنے کے لئے کافی آپریٹنگ آمدنی پیدا کررہی ہے۔

نیٹ آپریٹنگ آمدنی کا حساب لگانا

قرض کی خدمت کی کوریج کا تناسب دو اقدار کا تناسب ہے: نیٹ آپریٹنگ انکم اور کل قرض کی خدمت۔

آپریٹنگ انکم کو سود اور ٹیکس (EBIT) سے پہلے کی آمدنی سے تعبیر کیا جاتا ہے۔ تاہم ، اس مقصد کے لئے ، نیٹ آپریٹنگ آمدنی سود ، ٹیکس ، فرسودگی ، اور امورائزیشن (EBITDA) سے پہلے کی آمدنی کے طور پر لی جاتی ہے۔ لہذا ، نیٹ آپریٹنگ آمدنی کا حساب کتاب کرنے کا فارمولا مندرجہ ذیل ہوگا:

خالص آپریٹنگ انکم = خالص آمدنی + سود + غیر نقد خرچ + ٹیکس

خالص آپریٹنگ آمدنی کا حساب کتاب کرتے ہوئے ٹیکس کی رقم کو خالص آمدنی میں واپس شامل کیا جاتا ہے کیوں کہ سود کی ادائیگی کمپنی کے ٹیکس دہندگان سے قبل ہوتی ہے (یہاں تک کہ آمدنی کے بیان پر بھی)۔ لہذا ، سود کی ادائیگی سے قبل جو نقد ہاتھ میں ہے اسے پہلے سود کی ادائیگی کے لئے استعمال کیا جائے گا اور پھر صرف ٹیکس ادا کرنے کے لئے۔

اور فرسودگی اور امتیاز غیر نقد اخراجات ہیں۔ لہذا وہ کسی بھی نقد رقم کے اخراج کا مطلب نہیں دیتے ہیں ، اس کا مطلب ہے کہ قرض کی ذمہ داریوں کو پورا کرنے کے لئے ابھی بہت زیادہ نقد کمپنی کے ہاتھ میں ہے۔ یہی وجہ ہے کہ خالص آپریٹنگ آمدنی کا حساب کتاب کرتے ہوئے وہ پوری رقم خالص آمدنی میں واپس کردی گئی ہے۔

کل قرض کی خدمت کا حساب کتاب

اب ، جو حساب کتاب کرنا زیادہ پیچیدہ ہے وہ ہے ڈیبٹ سروس کوریج تناسب تناسب یعنی کل ڈیبٹ سروس کا ممنوع۔ اس اصطلاح کی قیمت کا حساب لگانے کے ل you ، آپ کو دلچسپ حص partہ کے ساتھ ساتھ اس قرض کے اصل حص servے کو بھی مدنظر رکھنا پڑا جو پیش کیا جائے۔

کل قرض کی خدمت = سود + پرنسپل ادائیگی + لیز کی ادائیگی

نوٹ کریں کہ پرنسپل کے علاوہ ، دوسری ذمہ داریاں بھی ہوسکتی ہیں ، جیسے لیز کی ادائیگیوں اور طویل مدتی قرض کا موجودہ حصortionہ۔

آئیے ، اب ہم ڈی ایس سی آر کے حساب کتاب پر ایک بہت ہی بنیادی مثال لیتے ہیں۔

DSCR تناسب کی مثالیں

مثال 1

فرض کیجیے کہ اے بی سی لمیٹڈ کے نام سے کسی کمپنی کے پاس ایک خاص مدت کے لئے درج ذیل مالی اعداد و شمار زیر غور ہیں:

- خالص آمدنی = $ 490 ملین ،

- سود خرچ = $ 50 ملین ،

- غیر نقد اخراجات = $ 40 ملین ،

- ٹیکس کی شرح = 30٪،

- پرنسپل ادائیگیوں = million 20 ملین

- لیز کی واپسی = = 5 ملین

DSCR کا حساب لگائیں؟

آئیے پہلے آپریٹنگ آمدنی کا حساب لگائیں۔

خالص آپریٹنگ انکم = خالص آمدنی + سود + غیر نقد خرچ + ٹیکس

ٹیکس = 90 490 ملین x (30٪ / 70٪) = 0 210 ملین۔

خالص آپریٹنگ آمدنی = $ 490 ملین + $ 50 ملین + million 40 ملین + 0 210 ملین = $ 790 ملین

کل قرض کی خدمت = سود + پرنسپل + لیز کی ادائیگی

کل قرض کی خدمت = 50 + $ 20 + $ 5 = million 75 ملین

ڈی ایس سی آر = نیٹ آپریٹنگ انکم / کل قرض کی خدمت = $ 790 ملین / $ 75 ملین = 10.53x

یہ ڈی ایس سی آر تناسب 1 سے زیادہ ہے۔ لہذا ، کمپنی اے بی سی کے پاس 10.53 گنا زیادہ رقم ہے جو اس کے زیر غور مدت کے لئے اپنے تمام قرضوں کی ذمہ داریوں کو پورا کرنے کے لئے درکار ہے۔

اب جب کہ آپ بنیادی ڈی ایس سی آر کے حساب کتاب سے بخوبی واقف ہیں ہمیں آئی ایس سی آر کا صحیح اندازہ لگانے کے لئے اب مذکورہ فارمولے میں کچھ موافقت کریں۔

مثال 2

آئیے ایک بار پھر مذکورہ بالا مثال لیں اور مجھے اس میں تھوڑا سا ترمیم کرنے دیں۔

- خالص آمدنی = $ 490 ملین ،

- سود خرچ = $ 50 ملین ،

- غیر نقد اخراجات = $ 40 ملین ،

- ٹیکس کی شرح = 30٪،

- پرنسپل ادائیگی = million 200 ملین۔

- لیز کی ادائیگی = million 5 ملین

DSCR کا حساب لگائیں؟

اس مثال اور اس سے پہلے کے درمیان کیا فرق ہے جس پر ہم نے غور کیا۔

اس مثال میں ، ہم نوٹ کرتے ہیں کہ پرنسپل ادائیگی $ 200 ملین اور لیز کی ادائیگی $ 5 ملین = $ 205 ملین ہے۔

یہاں نوٹ کرنے کے لئے اہم نکات یہ ہے کہ پرنسپل ادائیگی اور لیز کی ادائیگیوں کی مجموعی رقم ($ 200 + $ 5 = $ 205) C 40 ملین کے نان کیش اخراجات سے زیادہ ہے۔

اب صرف ایک لمحے کے لئے رکیں۔ سوچو! جس کا مطلب بولوں: واقعی میں سوچو!

پہلی مثال میں ، ations 40 ملین کا غیر نقد خرچ ، ذمہ داریوں کا خیال رکھنے کے لئے کافی تھا ، بشمول million 20 ملین کی پرنسپل ادائیگی اور 5 ملین ڈالر کی لیز ادائیگی۔ لیکن دوسری مثال میں نہیں۔

بغیر نقد اخراجات میں $ 205 کی ضرورت کے $ 40 ملین کا احاطہ کیا گیا ہے۔

کمپنی باقی 205 - - = 40 = $ 165 ملین کی ادائیگی کیسے کرے گی؟ 165 ملین ڈالر کہاں سے آئیں گے؟

کمپنی کو اس طرح کی ادائیگیوں کو یقینی بنانے کے لئے اپنی بیلنس شیٹ میں 165 ملین ڈالر کی نقد رقم رکھنی چاہئے۔ ظاہر ہے ، کمپنی کو ضرورت ہے 5 165 ملین کے بعد ٹیکس نقد رقم کمائیں۔

کلیدی لفظ - tax 165 ملین کی ٹیکس کے بعد کیش۔

اب ، ڈی ایس سی آر کے فارمولے کو دوبارہ دیکھیں ،

ڈی ایس سی آر فارمولا = نیٹ آپریٹنگ انکم / کل قرض کی خدمت

عدد یعنی نیٹ آپریٹنگ آمدنی ایک "ٹیکس سے پہلے نمبر۔

فارمولہ کو مکمل طور پر درست کرنے کے ل we ، ہمیں ڈینومینیٹر کو ٹیکس سے قبل کی سطح کی بھی ضرورت ہے۔

یہ سمجھنا ضروری ہے کہ پرنسپل اور لیز کے سود کے برعکس ، ٹیکس میں کٹوتی کے بعد کمپنی کے بیلنس شیٹ پر باقی نقد میں سے 5 لاکھ ادائیگی کی جاتی ہے۔

ٹیکس سے پہلے کی تعداد کا حساب لگانے کے لئے ، ہمیں (1 ٹیکس کی شرح) کے ذریعہ بیلنس کی رقم balance 165 ملین تقسیم کرنے کی ضرورت ہے۔

مثال کے طور پر 2 ، مطلوبہ بیلنس $ 165 ملین ہے ،

ٹیکس سے پہلے کی ضرورت = $ 165 / (1-.3) = 235.71 ملین۔

ٹیکس سے پہلے کی اس ضرورت کے اوپر ، ہم اب ڈی ایس سی آر کا صحیح حساب کر سکتے ہیں۔

خالص آپریٹنگ انکم = خالص آمدنی + سود + غیر نقد خرچ + ٹیکس

ٹیکس = 90 490 ملین x (30٪ / 70٪) = 0 210 ملین۔

خالص آپریٹنگ آمدنی = $ 490 ملین + $ 50 ملین + million 40 ملین + 0 210 ملین = $ 790 ملین

براہ کرم نوٹ کریں کہ اب اس میں ایک تبدیلی آرہی ہےکل قرض کی خدمت کا فارمولا۔

کل قرض کی خدمت = $ 50 + $ 235.71 (اوپر کا حساب کتاب)

کل قرض کی خدمت = 285.71

کل قرض کی خدمت کو دوبارہ گنتی کرنے کے اس طریقے کو "ٹیکس کی فراہمی سے پہلے کا طریقہ۔ "

ڈی ایس سی آر فارمولا = نیٹ آپریٹنگ انکم / کل قرض کی خدمت

= $ 790 / $ 285.71 = 2.76x۔

کل ڈیبٹ سروس پر غور کرنا بے معنی ہوگا کیونکہ ٹیکس ایک ایسی حقیقت ہے جس کا سامنا ہر کمپنی کو کرنا پڑتا ہے۔ لہذا ٹیکس کی کٹوتی پر غور کرکے جو رقم اوپر کی وضاحت کی گئی ہے اس میں کل قرض کی خدمت کا ایک زیادہ مناسب نمائندہ ہے جس کو کمپنی تیار کرتی ہے EBITDA کا استعمال کرکے اسے پورا کرنے کی ضرورت ہے۔

قرض کی پوزیشن کا تجزیہ کرنے کے لئے ڈی ایس سی آر کا تناسب

- ڈی ایس سی آر تناسب کی قدر کمپنی کی مالی حالت کا ایک اندازہ پیش کرتی ہے کیونکہ وہ موجودہ قرض کی فراہمی کے لئے کمپنی کی صلاحیت کا جائزہ لیتی ہے۔ لہذا ، اگر ہمارے پاس یہ قیمتیں کسی کمپنی اور اس کے حریفوں کے ل have ہیں تو ہم ان کمپنیوں کے لئے تقابلی تجزیہ کرسکتے ہیں۔

- نیز ، یہ تناسب قرض دہندگان کے ذریعہ اس کی تشخیص کے لئے استعمال کیا جاتا ہے کہ آیا کسی کمپنی کو اضافی مالی اعانت فراہم کرنا ہے یا نہیں۔

- چونکہ ڈی ایس سی آر میں سود کے ساتھ ساتھ بقایا قرض پر بنیادی ادائیگی بھی شامل ہے ، لہذا یہ سودی کوریج تناسب جیسے قرض سے متعلق دوسرے تناسب کی نسبت کسی کمپنی کی قرض کی خدمت کرنے کی صلاحیت کے بارے میں بہتر خیال دیتی ہے۔

- تاہم ، اس بات کو دھیان میں رکھنا چاہئے کہ جب یہ تناسب کمپنیوں کے کسی سیٹ کا موازنہ کرنے کے لئے استعمال کیا جائے تو ، کمپنیاں لازمی طور پر ہونی چاہئیں یا کم از کم اسی یا اسی طرح کی صنعت یا شعبے سے تعلق رکھتی ہوں۔

- اس کی وجہ یہ ہے کہ جن صنعتوں کو اپنے عام کاروبار میں بڑے سرمایی اخراجات کی ضرورت ہوتی ہے ان میں عام طور پر ڈی ایس سی آر کا تناسب 1.0 یا 100٪ سے کم ہوتا ہے۔

- ایسی کمپنیاں جن کا تعلق ایسے شعبے سے ہے وہ اپنی بیلنس شیٹ میں مزید قرض شامل کرنے سے پہلے کبھی بھی اپنے تمام موجودہ قرض کی ادائیگیوں کی ادائیگی نہیں کرسکتے ہیں۔

- لہذا وہ عام طور پر کوشش کرتے ہیں کہ اپنے قرض کی پختگی کی تاریخوں میں توسیع کی جائے اور شاذ و نادر ہی اتنی خالص آپریٹنگ آمدنی پیدا کی جاسکے کہ وہ کسی خاص مدت کے ل all تمام سود اور پرنسپل خدمات انجام دینے کے اہل ہوں۔

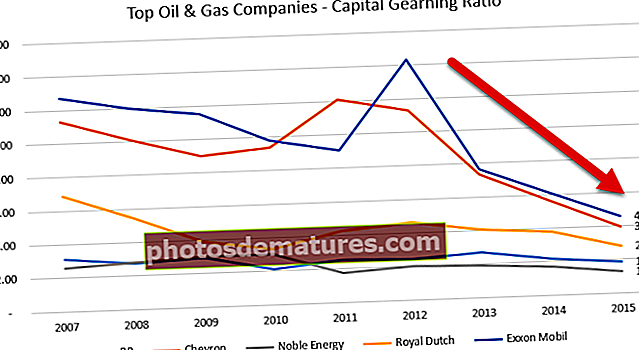

- مثال کے طور پر ، کان کنی کی کمپنیاں اور تیل و گیس کی تلاش ، پیداوار ، اور سروس کمپنیوں کی اکثر DSCR کی قیمت 1.0 سے کم ہوتی ہے۔

- سرمایہ کاروں کے نقطہ نظر سے ، ایک اور اہم بات یہ ہے کہ کمپنی کے پاس غیر ضروری طور پر اعلی DSCR یا ڈیبٹ سروس کوریج تناسب نہیں ہونا چاہئے۔

- اسے انڈسٹری کے ڈی ایس سی آر کے معمول کے قریب رہنا چاہئے یا اس کے قرض دہندگان کا مطالبہ ہے۔ اس کی وجہ یہ ہے کہ مطلوبہ قیمت کے مقابلے میں بہت زیادہ قیمت کا مطلب یہ ہوگا کہ کمپنی نقد رقم کو کسی اچھے استعمال میں نہیں ڈال رہی ہے۔

- اس سے سرمایہ کار کمپنی کے مستقبل کے امکانات پر شکوک و شبہات پیدا کردیتے ہیں ، اور وہ اپنے پیسے کو اس طرح کے اسٹاک پر نہیں رکھنا چاہتے ہیں۔

سیڈرل لمیٹڈ کے ڈیبٹ سروس کوریج کے تناسب کا حساب لگائیں

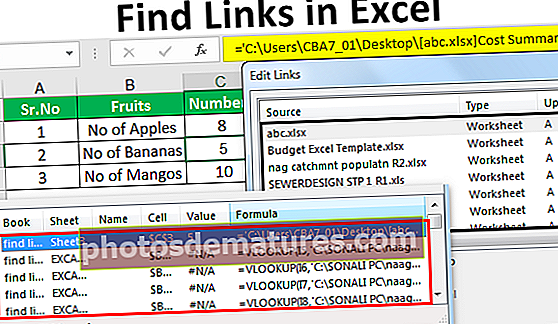

مثال کے طور پر ، آف شور ڈرلنگ سروسز فراہم کرنے والے ، سیڈرل لمیٹڈ کے قرض کی صورتحال کو دیکھیں ، اس سال تیل کی مستقل کم قیمت کی وجہ سے ڈھیر لگنے والے قرض اور گھٹتے ہوئے مارجن کی وجہ سے اسے بھاری پریشانیوں کا سامنا کرنا پڑ رہا ہے۔ کمپنی نے ذیل میں دیئے گئے جدول میں درج تین سہ ماہیوں میں درج ذیل مالی نمبر بتائے ہیں۔

مذکورہ جدول کمپنی کے مالی اعدادوشمار کو Q2 2015 ، Q1 2015 ، اور Q2 2016 کے بارے میں ظاہر کرتا ہے۔ فرسودگی اور قرطانی غیر نقد اخراجات پر مشتمل ہے ، اور طویل مدتی قرض کا موجودہ حصہ ٹیکس کے بعد کی ذمہ داریوں پر مشتمل ہے۔ "کل قرض کی خدمت" کا حساب سود کے اخراجات اور طویل مدتی قرض کے موجودہ حصے کے حساب سے لگایا جاسکتا ہے۔ لیکن یہ وہ نہیں ہے جو ہمیں ڈی ایس سی آر کے مناسب تناسب کا حساب کتاب کرتے ہوئے حساب کتاب کرنے کی ضرورت ہے۔

تناسب کو حذف کرنے والے کے طور پر جو چیز استعمال کرنے کی ضرورت ہے وہ ہے "کم سے کم قرض کی خدمت کی ضرورت ،" یعنی ، ٹیکس سے پہلے کی کم سے کم رقم جو قرض کی تمام ذمہ داریوں کو پورا کرنے کے لئے ضروری ہے (ٹیکس کے علاوہ پوسٹ ٹیکس کے بعد)۔

اب چونکہ ٹیکس کے بعد کی ذمہ داریاں غیر نقد اخراجات سے زیادہ ہیں لہذا ، مطلوبہ کم سے کم قرض کی خدمت کا حساب کتاب کرنے کے لئے جو فارمولا استعمال کیا جاتا ہے وہ مندرجہ بالا جدول میں آئٹم "ای" کے خلاف "تفصیل" کالم میں لکھا ہوا ہے۔ استعمال ہونے والا فارمولا [c + a + (d-a) / (1-t)] ہے۔

ایک بار جب اس قدر کا حساب لیا جائے تو ، قرض کی خدمت کوریج کا تناسب EBITDA کو کم سے کم قرض خدمات کی ضرورت کی اس قدر سے تقسیم کرکے حساب کیا گیا ہے۔ ڈی ایس سی آر کی قدر 1.0 سے کہیں زیادہ ہے۔ اس کی توقع کی جاتی ہے ، سیڈرل جس صنعت میں کام کرتی ہے اسے دیکھتے ہوئے۔

ایک بار جب اس قدر کا حساب لیا جائے تو ، قرض کی خدمت کوریج کا تناسب EBITDA کو کم سے کم قرض خدمات کی ضرورت کی اس قدر سے تقسیم کرکے حساب کیا گیا ہے۔ ڈی ایس سی آر کی قدر 1.0 سے کہیں زیادہ ہے۔ اس کی توقع کی جاتی ہے ، سیڈرل جس صنعت میں کام کرتی ہے اسے دیکھتے ہوئے۔

تاہم ، 2015 کی دوسری سہ ماہی سے لے کر 2016 کی دوسری سہ ماہی تک کمپنی کے ڈی ایس سی آر میں سخت ڈراپ (31.8٪ سے 17.0٪) دیکھیں۔ حقیقت میں ، ڈراپ آخری سے زیادہ (29.4٪ سے 17.0٪) ہے دو تسلسل والے حلقوں (Q1 2016 سے Q2 2016)۔ ڈی ایس سی آر میں اس زبردست گراوٹ نے ان دنوں سیڈرل کو ایک بہت مشکل وقت دیا ہے۔

بینک قرض دینے کے لئے کس طرح DSCR کا استعمال کرتے ہیں؟

- جیسا کہ سیڈرل لمیٹڈ کی مذکورہ بالا مثال سے نوٹ کیا گیا ہے ، جب بھی کسی بینک کو یہ تجزیہ کرنا پڑتا ہے کہ آیا اس طرح کی کمپنیوں کو قرض دینا ہے ، تو وہ 1.0 یا اس سے زیادہ کا ڈی ایس سی آر نہیں مانگے گا۔

- اس کے بجائے تناسب کے لئے صنعت کے معمول کو دیکھیں گے اور پھر کمپنی کے معاملے پر فیصلہ کریں گے۔ اس کے علاوہ ، بینک کمپنی کے قرض ادا کرنے کی گنجائش اور مستقبل کے پہلوؤں کے تاریخی رجحان کا بھی مطالعہ کرے گا۔

- اس کے بعد ، اگر اسے مستقبل کے پہلوؤں کا کافی وعدہ مل گیا تو ، وہ کمپنی کو مزید قرض دینے پر راضی ہوسکتا ہے۔

- نیز ، قرض کی مدت یا پختگی کی تاریخ میں توسیع کرنے سے بھی ڈی ایس سی آر کو بہتر بنایا جاسکتا ہے کیونکہ ، ایسا کرنے سے ، حتمی طور پر ، قرض ، جس کو کسی خاص مدت کے اندر پورا کرنا ہوتا ہے ، کم ہوجاتا ہے!

- دوسری طرف ، اگر بینک کو پتہ چلتا ہے کہ کمپنی کے پاس قرض کی خدمت کی بالکل ٹھیک تاریخ نہیں ہے یا یہ کہ کمپنی قرض لینے میں بالکل نئی ہے ، تو اسے ڈیبٹ سروس کوریج تناسب کی بہت زیادہ قیمت درکار ہوگی۔ اس کی وجہ یہ ہے کہ ایسی بیمار تجربہ کار یا ناتجربہ کار کمپنیوں کو قرض دینے میں زیادہ خطرہ ہوتا ہے۔

نتیجہ اخذ کرنا

ہم اس مضمون میں نوٹ کرتے ہیں کہ ڈیبٹ سروس کوریج کا تناسب بینکوں ، مالیاتی اداروں اور قرض دہندگان کے ذریعہ پائے جانے والے ایک انتہائی اہم تناسب میں سے ایک ہے۔ یہ تناسب اس بات کا اندازہ دیتا ہے کہ آیا کمپنی اپنی قرض سے متعلق ذمہ داریوں کو جو خالص آپریٹنگ آمدنی حاصل کرتی ہے اس سے پورا کرنے کی اہلیت رکھتی ہے۔ اگر ڈی ایس سی آر تناسب 1.0x سے کم ہے تو پھر اس نے کمپنی کی قرض ادا کرنے کی صلاحیتوں پر شکوک و شبہات ڈال دیئے۔ نیز ، ٹیکس کی فراہمی سے قبل فراہمی کے طریقہ کار کا استعمال کرتے ہوئے ڈی ایس سی آر فارمولے کے صحیح استعمال کو بھی نوٹ کریں۔

اگر ٹیکس کے بعد کی ذمہ داریوں کی رقم غیر نقد اخراجات سے کم ہے تب ، ہمیں کل قرض کی خدمت (مثال 1) میں کوئی ایڈجسٹمنٹ کرنے کی ضرورت نہیں ہے۔

کل قرض کی خدمت = سود + پرنسپل ادائیگی + لیز کی ادائیگی

لیکن اگر ٹیکس کے بعد کی ذمہ داری غیر نقد اخراجات سے زیادہ ہے ،تب غیر نقد اخراجات کو صرف جزوی طور پر کور کیا جاسکتا ہے ، اور کمپنی کو ٹیکس سے قبل ٹیکس سے پہلے کافی رقم کی بچت کرنے کی ضرورت ہے تاکہ ٹیکس میں کٹوتی کے بعد باقی حصے کو پورا کیا جاسکے۔ (مثال کے طور پر 2)۔

کل قرض کی خدمت = سود + غیر نقد اخراجات + (پرنسپل ادائیگی + لیز کی واپسی - غیر نقد اخراجات) / (1 ٹیکس کی شرح)

لہذا ، جو بھی صورتحال ہو ، مذکورہ دو فارمولوں میں سے ، مندرجہ بالا فارمولوں کے ذریعہ حساب کی گئی رقم آپ کو کل قرض کی خدمت کو پورا کرنے کے ل required مطلوبہ نقد رقم دے گی۔

دوسرے مضامین جو آپ کو دلچسپ لگ سکتے ہیں

- موجودہ تناسب کیا ہے؟

- پیئ تناسب کا مطلب ہے

- قیمت قیمت کا تناسب

- غیر مالی کے لئے فنانس <