فنڈز کا فنڈ - مکمل گائیڈ | ساخت | حکمت عملی | خطرات

فنڈز کا فنڈ (ایف او ایف) کیا ہے؟

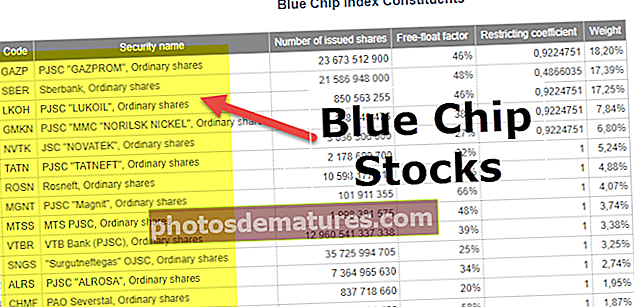

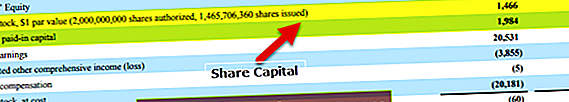

فنڈ کے فنڈز کا مطلب ہے سرمایہ کاروں پر پولڈ فنڈز جو اسٹاک / سیکیورٹیز میں براہ راست نہیں لگائے جاتے ہیں یعنی یہ ایک ایسا پورٹ فولیو ہے جس میں دوسرے فنڈز کا ایک پورٹ فولیو ہوتا ہے جسے ملٹی مینیجر انویسٹمنٹ بھی کہا جاتا ہے اور وہ ہیج فنڈز ، میوچل فنڈز ، اسٹاکس میں سرمایہ کاری کرتے ہیں۔ بانڈز اور سیکورٹیز کی مختلف دیگر اقسام۔ اسے کلیکٹو انویسٹمنٹ یا ملٹی مینیجر انویسٹمنٹ فنڈ کے نام سے مشہور کہا جاتا ہے۔

ایف او ایف کی حکمت عملی

اس حکمت عملی کا مقصد متعدد فنڈ زمرے میں کی جانے والی سرمایہ کاری کے ساتھ مناسب اثاثہ مختص اور براڈ تنوع کا حصول ہے جو سب کو ایک ہی فنڈ میں پہنچا ہے۔ اس طرح کے فنڈز چھوٹے سرمایہ کاروں کے لئے پرکشش ہیں جو سیکیورٹیز میں براہ راست سرمایہ کاری کے مقابلے میں کم خطرات والے وسیع نمائش والے زمرے میں کھلے ہیں۔ اس سے انہیں مارکیٹ کی اتار چڑھاؤ یا انسداد پارٹی ڈیفالٹ ، بڑھا ہوا افراط زر ، کساد بازاری کے دباؤ وغیرہ جیسے واقعات کی وجہ سے ان کی بنیادی سرمایہ کاری کا خاتمہ نہیں ہونے کا ایک سطح سکون ملتا ہے۔

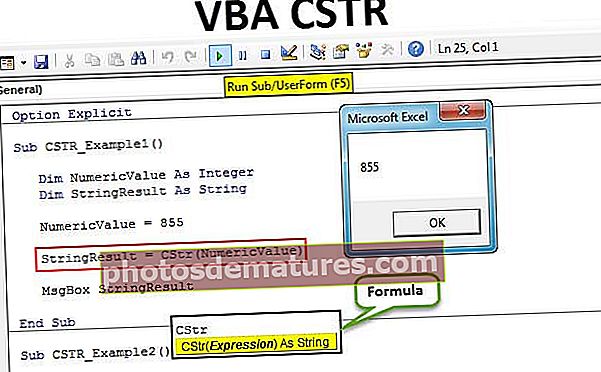

ایف او ایف آسانی سے دوسرے ہیج فنڈز کا ایک پورٹ فولیو تعمیر کرکے اس کی پیروی کرتا ہے جو متعلقہ فنڈز نے لاگو کیا ہے اس سرمایہ کاری کی حکمت عملی کے لحاظ سے مختلف ہوسکتا ہے۔ ایک پورٹ فولیو مینیجر ماضی کی کارکردگی اور دیگر متعلقہ عوامل پر مبنی بہترین انڈرلوینج ہیج فنڈ کے انتخاب کے لئے اپنی مہارت اور تجربے کا استعمال کرتا ہے۔ اگر مینیجر باصلاحیت ہے تو ، اس سے واپسی کی صلاحیت میں اضافہ ہوسکتا ہے اور خطرے کی صلاحیت میں کمی آسکتی ہے۔

ایف او ایف مینجمنٹ کمپنیاں یا تو حصص خرید کر ہیج فنڈز میں براہ راست سرمایہ کاری کرتی ہیں یا سرمایہ کاروں کو ان اکاؤنٹس تک رسائی کی پیش کش کرتی ہیں جو ہیج فنڈ کی کارکردگی کو آئینہ دیتے ہیں۔ علیحدہ یا منظم اکاؤنٹس مقبولیت میں اس وقت بڑھ چکے ہیں جب سے وہ سرمایہ کاروں کو روزانہ رسک کی اطلاع دیتے ہیں اور اگر ہیج فنڈ کو قانونی حیثیت میں چلا جاتا ہے تو سرمایہ کاروں کے اثاثوں کی حفاظت میں مدد کرتے ہیں۔

اس طرح کے فنڈز کے ساتھ ، ایک اضافی فائدہ یہ ہوتا ہے کہ دوسرے ہیج فنڈز میں زیادہ تر ابتدائی سرمایہ کاری کی ممانعت ہوتی ہے۔ اس طرح کے فنڈ ڈھانچے کے ذریعے ، سرمایہ کار نسبتا smaller کم مقدار میں سرمایہ کاری کے ذریعہ نظریاتی طور پر کسی ملک کے بہترین ہیج فنڈز تک رسائی حاصل کرسکتے ہیں۔ مثال کے طور پر ، اگر کوئی سرمایہ کار اپنے خطرے کے پورٹ فولیو میں تنوع لانے کے لئے 5 ہیج فنڈز میں سرمایہ کاری کرنا چاہتا ہے ، تو کم از کم سرمایہ کاری $ 50 ملین ہوگی (فی فنڈ میں کم از کم 10 ملین ڈالر کی سرمایہ کاری فرض کرتے ہوئے)۔ تاہم ، اگر وہاں ہیج فنڈ کا فنڈ موجود ہے جو اس طرح کے تمام 5 فنڈز کے اندرونی سرمایہ کاری کرتا ہے تو پھر سرمایہ کار کو funds 10 ملین کی سرمایہ کاری کے ساتھ تمام فنڈز کے فوائد تک رسائی حاصل ہوسکتی ہے۔ اگر فنڈ کا موثر انداز میں انتظام کیا جاتا ہے تو ، اس سے زیادہ کم سرمایہ کاری بھی لگ سکتی ہے۔

یہ رقم فنڈز کی مختلف قسم اور انحصار پر منحصر کی جاسکتی ہے جس میں سرمایہ کاری کی جارہی ہے۔ فنڈ منیجر کی مہارت فنڈز کی تعداد کو طے کرنے میں بہت اہم ہے جس میں تنوع لینا ہے۔ یہ ایک بہت متحرک سرگرمی ہے کیونکہ تمام فنڈز اور صنعتوں کے لئے مستقل نگرانی ضروری ہے۔

ساختی فوائد

اس طرح کے ڈھانچے کے پیش کردہ مذکورہ بالا نکات کے علاوہ کچھ اہم فوائد ہیں۔

- ہیج فنڈز ان کے اثاثوں کی کلاسوں اور ان کی حکمت عملیوں کے حوالے سے بہت مبہم ہونے کا رجحان پاسکتے ہیں۔ ایک ایف او ایف ایک سرمایہ کار کے پراکسی کی حیثیت سے کام کرتا ہے جس کی وجہ سے اس کی پورٹ فولیو میں ہیج فنڈ کی مناسب اہلیت ، منیجر سلیکشن ، اور نگرانی کی جاسکتی ہے۔

- ایف او ایف مینیجر کی واجب الادا ایک باضابطہ عمل ہے جس میں نئے مینیجرز کے انتخاب سے پہلے پس منظر کی جانچ پڑتال کرنا شامل ہے۔ سیکیورٹیز انڈسٹری کے ساتھ منیجر کی تادیبی تاریخ کو تلاش کرنے ، ان کے پس منظر پر تحقیق کرنے ، ان کی اسناد کی تصدیق کرنے اور اس فرد کے حوالہ جات کی جانچ پڑتال کے لئے جس میں ایف او ایف کا مینیجر بننا چاہتا ہے کی گہرائی سے تفتیش عمل میں لائی جاتی ہے۔

- اس طرح کے فنڈز سرمایہ کاروں کو فنڈز میں جانے کی اجازت دے سکتے ہیں جو پہلے سے ہی نئے سرمایہ کاروں کے لئے بند ہیں اگر فنڈ کے فنڈ میں پہلے سے ہی کسی خاص مینیجر کے پاس نقد رقم رکھی گئی ہو۔

- ادارہ جاتی فوائد میں سے ایک کو بھی فائدہ ہوسکتا ہے کیونکہ کوئی بھی مختلف فنڈز میں سرمایہ کاری کرسکتا ہے جو خوردہ سرمایہ کاروں کے ل other حد سے زیادہ حد تک ہے۔

- بیعانہ اور قلیل فروخت کے محتاط استعمال سے ہیج فنڈ کی واپسی گرتی ہوئی مارکیٹ کے خلاف بڑھ سکتی ہے۔ مختصر پوزیشنوں سے لامحدود رقم ضائع ہوسکتی ہے ، جبکہ فائدہ اٹھانے سے نقصانات میں اضافہ ہوجاتا ہے جس سے فوری داخلے ہوسکتا ہے اور مشکل سے باہر نکل پڑسکتا ہے۔ تاہم ، اگر ان تکنیکوں کو سمجھداری سے استعمال کیا جائے ، تو پھر اس طرح کے ہتھکنڈے اچھ returnsے منافع کا تحفہ دے سکتے ہیں۔

فنڈز کے فنڈز ڈھانچے کی نقائص

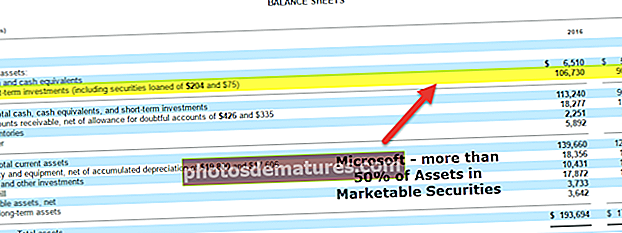

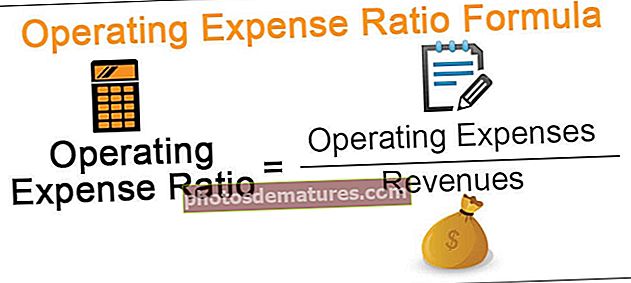

اس طرح کے فنڈ میں سرمایہ کاری کرنے میں ایک اہم خامی فیسوں کی چارج کی ہے۔ مینجمنٹ فیس (مینجمنٹ کے تحت اثاثوں کا تقریبا 1.5٪ -2٪) اور ترغیبی فیس (اثاثوں کا 15٪ -25٪) کے علاوہ ، اس طرح کے فنڈز سے ایک "بڑھتی ہوئی فیس" وصول کی جاتی ہے۔ یہ وسیع پیمانے پر استدلال کیا جاتا ہے ، کہ اس طرح کے اضافی فیسوں کا ڈھانچہ ایف او ایف کے ذریعہ پیش کردہ ممکنہ اعلی رسک ایڈجسٹ ریٹرن سے نسبتا larger بڑا ہوتا ہے۔ جیسے مینیجر 8 risk رسک ایڈجسٹ ریٹرن یا الفا سے زیادہ کسی سالانہ حاصل کا 10٪ وصول کرنے کا حقدار ہے۔ چونکہ یہ متعدد نجی فنڈز میں سرمایہ کاری کرے گا ، لہذا ایف او ایف بھی ان ہیج فنڈز کی بنیادی فیسوں اور اخراجات کا ایک حصہ رکھتا ہے۔

- چونکہ لازمی طور پر ہیج فنڈز کو سیکیورٹیز اینڈ ایکسچینج کمیشن (ایس ای سی) کے ساتھ اندراج کرنے کی ضرورت نہیں ہے ، لہذا سرمایہ کار ان کے انداز میں دفاعی بن سکتے ہیں۔ ہیج فنڈز عام طور پر نجی پیش کشوں میں فروخت کیے جاتے ہیں جس کا مطلب ہے کہ انہیں عوامی طور پر باہمی فنڈز کی طرح اطلاع نہیں دی جاتی ہے۔ اس طرح کا میوچل فنڈز کے مقابلے میں ایف او ایف کے فوائد کو کم کرسکتے ہیں۔

- تنوع کا پہلو ایک دو دھاری تلوار ہوسکتا ہے جس کے تحت مختلف اقسام کے ہیج فنڈز کا مرکب سرمایہ کار کی نمائش کو کم کرسکتا ہے۔ تاہم ، سرمایہ کار زیادہ فیس کے ساتھ مشروط ہوں گے لیکن غیر مستحکم منافع ہے۔ لہذا بہت زیادہ تنوع لازمی طور پر فائدہ مند اختیار نہیں ہوسکتا ہے۔

ایف او ایف میں سرمایہ کاری کا خطرہ

ہیج فنڈز پر موروثی خطرات لاگو ہوتے ہیں اور اگر ایف او ایف نے کسی مخصوص ہیج فنڈ میں سرمایہ کاری کی ہے تو پھر خود بخود اس پر خطرہ لگ جاتا ہے۔

- لیکویڈیٹی کا فقدان: ہیج فنڈز چاہے رجسٹرڈ ہوں یا غیر اندراج شدہ سرمایہ کاری اس کی منتقلی یا دوبارہ فروخت کی اہلیت پر ممکنہ پابندیوں کے علاوہ نقد رقم میں تبدیل ہونا مشکل ہے۔ اس کی سیکیورٹیز کی قیمتوں کے بارے میں کوئی طے شدہ قواعد موجود نہیں ہیں خصوصا the مائع افراد کی۔ جب کسی سیکیورٹی کی قیمت دستیاب نہیں ہوتی ہے تو ، اس کی قیمت کا حساب بلومبرگ ڈیٹا یا قیمت پر دستیاب دونوں قیمتوں کی بنیاد پر کیا جاسکتا ہے۔ ہیج فنڈز کے رجسٹرڈ یونٹ سرمایہ کاروں کی صوابدید پر واپسی کے قابل نہیں ہوسکتے ہیں اور شاید ہیج فنڈ یونٹوں کی فروخت کے لئے کوئی ثانوی مارکیٹ نہیں ہے۔ آسان الفاظ میں ، کوئی بھی سرمایہ کار کی خواہش پر سرمایہ کاری سے باہر نہیں نکل سکتا ہے۔

- اشتہاری ٹیکس کے نتائج: رجسٹرڈ ایف او ایف کا ٹیکس لگانے کا ڈھانچہ پیچیدہ ہوسکتا ہے۔ ٹیکس کی ادائیگی سے متعلق اہم معلومات کی وصولی میں ممکنہ تاخیر ہوسکتی ہے جس کے نتیجے میں انکم ٹیکس ریٹرن کے عمل کو فائل کرنے میں تاخیر ہوگی۔

- ضرورت سے زیادہ تنوع: ایک ایف او ایف کو اپنے حصص میں ہم آہنگی کی ضرورت ہے بصورت دیگر اس کی قیمت میں اضافہ نہیں ہوگا۔ اگر چوکس نہیں ہے تو ، یہ غیر دانستہ طور پر ہیج فنڈز کے ایک گروپ کو جمع کرسکتا ہے جو اس کی مختلف پوزیشنوں کو نقل کرتا ہے یا باقی مارکیٹ کے سلسلے میں ذیلی معیاری معیار کی نمائندگی کرسکتا ہے۔ کامیاب تنوع کے مقصد کے ساتھ متعدد انفرادی ہیج فنڈ ہولڈنگز اس دوران ڈبل فیس ڈھانچے کو عملی جامہ پہنانے کے باوجود متحرک انتظامیہ کے فوائد کو کم کرنے کا امکان ہے۔ تنوع کے ل he ہیج فنڈز کی تعداد کے سلسلے میں متعدد مطالعات کی گئیں ، لیکن "سویٹ سپاٹ" لگ بھگ 8 سے 15 ہیج فنڈز کے لگ بھگ ہے۔

نیز ، ہیج فنڈ کی حکمت عملی کو بھی دیکھیں

نتیجہ اخذ کرنا

ایف او ایف ایک سنترٹنگ ہیج فنڈ انڈسٹری کا درد سے پاک داخلہ ہوسکتا ہے جو 2008 کے مالی بحران سے قبل غیرمعمولی واپسی کا وعدہ نہیں کرتا تھا۔ سرمایہ کاروں کے ل funds محدود مقدار میں فنڈز جمع کرنا یا جو ہیج فنڈز کو سنبھالنے میں نسبتا in ناتجربہ کار ہیں ان کے لئے داخل ہونا نسبتا less کم تکلیف دہ ہے۔ یہ خیال نہیں کیا جانا چاہئے کہ ایسی تمام احتیاطی تدابیر اختیار کرنے کے باوجود ، ایف او ایف سرمایہ کار کی بھوک کے ل a بہترین فٹ ہوگا۔ کسی سرمایہ کار کو سرمایہ کاری کرنے سے قبل فنڈ کی پیش کش دستاویزات اور اس سے وابستہ مواد کو احتیاط سے گزارنا چاہئے تاکہ فنڈ کی سرمایہ کاری کی حکمت عملیوں میں ملوث خطرے کی سطح کو واضح طور پر سمجھا جاسکے۔ جو خطرات اٹھائے گئے ہیں وہی طول موج میں ہونا چاہئے جیسا کہ سرمایہ کاروں کے ذاتی سرمایہ کاری کے اہداف ، خطرہ رواداری ، اور وقت افق۔