بیلنس شیٹ پر قابل بازار سیکیورٹیز (تعریف ، اقسام)

منڈی سیکیورٹیز کیا ہیں؟

مارکیٹ کے قابل سیکیورٹیز مائع اثاثے ہیں جو کمپنی کے بیلنس شیٹ میں موجودہ موجودہ اثاثوں کی سربراہی میں بتائے جاتے ہیں اور اس کی پہلی مثال تجارتی کاغذ ، ٹریژری بل ، تجارتی کاغذ ، اور دیگر مختلف منی مارکیٹ کے آلات شامل ہیں۔ .

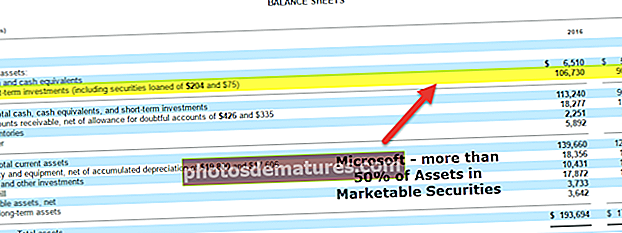

یہ سیکورٹیز سرمایہ کاری کی ضروری کلاسیں ہیں اور بڑے کارپوریٹس کے پسندیدہ ہیں۔ جیسا کہ نیچے دی گئی تصویر میں نوٹ کیا گیا ہے ، مائیکرو سافٹ کے پاس اس کے کل اثاثوں کا 50 than سے زیادہ شارٹ ٹرم انویسٹمنٹ یا مارکیٹ ایبل سیکیورٹیز ہے۔

مارکیٹیبل سیکیورٹیز کی خصوصیات

ٹھیک ہے ، ان سیکیورٹیز کی بہت سی خصوصیات ہیں ، لیکن دو انتہائی اہم جنہوں نے انہیں باقی سے الگ کر دیا ، ذیل میں روشنی ڈالی گئی ہے۔

# 1 - انتہائی مائع

- یہ شاید ایک واحد اہم خصوصیت ہے کہ ہر مالیاتی آلے کو انہیں بازار میں آنے والی سیکیورٹی کی درجہ بندی کرنا ہوگی۔

- یہ سیکیورٹیز انتہائی مائع ہیں اور تھوڑے ہی عرصے میں اور مناسب قیمت پر آسانی سے نقد میں تبدیل ہوسکتی ہیں۔

- مختصر وقت کی مقدار کی کہیں بھی تعریف نہیں کی جاسکتی ہے ، لیکن کنونشنز اور عام طور پر قبول شدہ اصولوں کے مطابق ، اس مدت کو ایک سال سے کم ہونا چاہئے۔

- آلات کی کچھ مثالیں جو مندرجہ ذیل خصوصیات کو ظاہر کرتی ہیں اور اس وجہ سے انہیں بازار میں سیکیورٹیز کے طور پر درجہ بند کیا جاتا ہے وہ تجارتی کاغذ ، خزانے کے بل ، بل وصول پانے والے اور دوسرے قلیل مدتی آلات ہیں۔

# 2 - آسانی سے قابل منتقلی

- انتہائی مائع ہونے کے ل these ، ان سیکیورٹیز کو آسانی سے قابل منتقلی ہونا چاہئے۔

- ان سیکیورٹیز کی انتہائی مائع اور آسانی سے قابل منتقلی خصوصیات ایک دوسرے کے تکمیلی ہیں۔

- اس طرح کی سیکیورٹیز وہ آلہ ہیں جو اسٹاک ایکسچینج میں یا دوسری صورت میں آسانی سے قابل منتقلی ہوسکتی ہیں۔

مذکورہ بالا دونوں خصوصیات کو کسی بھی سیکیورٹی کو بازار میں آنے والی سیکیورٹیز کی درجہ بندی کرنے کے لئے استعمال کیا جاسکتا ہے۔

آئیے سمجھیں کہ عملی مثال کی مدد سے درجہ بندی کے آلے کے طور پر اس کو کس طرح استعمال کیا جائے۔

مارکیٹیبل سیکیورٹیز کی مثالیں

کمپنی ایکس انکارپوریٹڈ نے مالی سال 2016 میں 30 سال کی پختگی کی مدت کے حامل امریکی ٹریژری بانڈز میں سرمایہ کاری کی ہے۔ کمپنی کے مالیاتی کنٹرولر ، جناب ایڈم اسمتھ اس خدشے میں ہیں کہ آیا ان سرمایہ کاری کو ان سیکیورٹیز کے طور پر درجہ بندی کرنا ہے یا نہیں۔ .

حل - جیسا کہ اوپر تبادلہ خیال کیا گیا ہے ، سیکیورٹیز کو مارکیٹ ایبل سیکیورٹیز کے طور پر درجہ بندی کرنے کا فیصلہ دو اہم خصوصیات کی بنیاد پر کیا جانا چاہئے۔ انتہائی مائع اور آسانی سے قابل منتقلی۔ اس طرح کی سیکیورٹیز کی درجہ بندی اس وقت کی مدت پر مبنی نہیں ہوتی جس کے لئے سرمایہ کار اس کے پاس رکھتے ہیں۔ بیلنس شیٹ پر قابل بازار سیکیورٹیز طویل مدتی یا قلیل مدتی ہوسکتی ہے۔ سرکاری سیکیورٹیز میں عام طور پر پختگی کا طویل عرصہ ہوتا ہے۔ مثال کے طور پر ، امریکی خزانے کی پختگی 30 سال سے زیادہ یا 28 دن تک کم ہوسکتی ہے۔ سرکاری سیکیورٹی سرمایہ کاری کے پسندیدہ طریقوں میں سے ایک ہے جس میں بہت ساری 500 کمپنیوں کا استعمال ہوتا ہے۔ اگرچہ یہ سیکیورٹیز 30 سال تک پرنسپل کو سرمایہ کار کو واپس کرنے کا وعدہ نہیں کرتی ہے ، لیکن وہ بانڈ مارکیٹ میں نسبتا quickly جلد فروخت کی جاسکتی ہیں۔ لہذا وہ انتہائی مائع اور آسانی سے قابل منتقلی ہیں۔ اس طرح ، وہ مارکیٹ سیکیورٹیز کے طور پر درجہ بندی کر رہے ہیں۔

نیز مائیکرو سافٹ کی مثالوں کے نیچے ملاحظہ کریں۔ ہم نوٹ کرتے ہیں کہ 3 ماہ سے کم مدت کی پختگی والی سرمایہ کاری کو نقد مساوات کے طور پر درجہ بندی کیا جاتا ہے ، اور جن کی پختگی تین ماہ سے زیادہ اور ایک سال سے کم ہوتی ہے انہیں قلیل مدتی سرمایہ کاری کے طور پر درجہ بند کیا جاتا ہے۔

ماخذ: مائیکرو سافٹ

# 3 - لوئر ریٹرن

- کسی بھی سیکیورٹی پر واپسی اس سے وابستہ خطرے سے براہ راست متناسب ہے۔

- خطرہ زیادہ ، واپسی زیادہ۔

- چونکہ یہ سیکیورٹیز انتہائی مائع اور آسانی سے قابل منتقلی ہیں ، لہذا دوسری قسم کی سیکیورٹیز کے مقابلے میں ان سے وابستہ افراط زر * اور پہلے سے طے شدہ خطرہ * بہت کم ہیں۔

- ان سیکیورٹیز کا انتخاب کرتے وقت ایک سرمایہ کار کو خطرہ اور واپسی کے مابین تجارتی معاہدہ کرنا پڑتا ہے۔

کسی بھی قسم کی حفاظت سے وابستہ مختلف قسم کے خطرات

- پہلے سے موجود خطرہ: پہلے سے طے شدہ خطرہ یہ امکان ہے کہ جاری کرنے والا یا ادھار لینے والا مقررہ تاریخ پر اپنی قرض کی ذمہ داریوں پر ادائیگی نہیں کر سکے گا۔

- شرح سود کا خطرہ: شرح سود کا خطرہ ایک خطرہ ہے جو بانڈز ، ڈیبینچرس جیسے فکسڈ ریٹرن آلے سے منسلک ہوتا ہے جس کی قیمت سود کی شرح میں اضافے کی وجہ سے گھٹ جاتی ہے۔

- میںnflation خطرہ: سود کی شرح کے برخلاف ، جو صرف مقررہ آمدنی والے آلات کو متاثر کرتا ہے۔ افراط زر کا خطرہ ہر قسم کی سیکیورٹیز کو متاثر کرتا ہے۔ اگرچہ اس کا اثر ہر معیشت پر پڑتا ہے ، لیکن اس کا اثر اعلی افراط زر کی معیشت میں زیادہ دیکھا جاتا ہے جہاں ہر سال اشیاء کی قیمتوں میں تیزی سے اضافہ ہوتا ہے۔ قیمت کی سطح میں اضافہ پیسے کی قدر کو کم کرتا ہے ، اور رقم کی قدر میں کمی سے اثاثوں کی واپسی میں کمی واقع ہوتی ہے۔

# 4 - منڈی

- قابل تجارتی سیکیورٹیز کا ایک فعال بازار ہوتا ہے جہاں وہ خرید اور بیچ سکتے ہیں ، جیسے ، لندن اسٹاک ایکسچینج ، نیو یارک اسٹاک ایکسچینج وغیرہ۔

- بازاری صلاحیت لیکویڈیٹی کی طرح ہے ، سوائے اس لیکویڈیٹی کا مطلب وہ ٹائم فریم ہے جس کے اندر سیکیورٹی کو نقد رقم میں تبدیل کیا جاسکتا ہے۔ اس کے برعکس ، منڈیلاٹی آسانی کا مطلب ہے جس کے ساتھ سیکیورٹیز کو خرید کر بیچا جاسکتا ہے۔

درجہ بندی

ماخذ: مائیکرو سافٹ

بیلنس شیٹ پر قابل بازار سیکیورٹیز کو دو قسموں میں درجہ بندی کیا جاسکتا ہے۔

- ایکویٹی سیکیورٹیز: مارکیٹ ایبل ایکویٹی سیکیورٹیز ایکویٹی آلات ہیں جو اسٹاک ایکسچینج میں تجارت کی جاتی ہیں۔ ایکوئٹی سیکیورٹیز کی عام قسم ایکویٹی اور ترجیحی حصص ہے۔ یہ آلہ تجارتی مقاصد کے لئے منعقد ہونا چاہئے یا اسے فروخت کے لئے دستیاب ہونا چاہئے۔ اگر یہ ایکوئٹی سیکیورٹیز کنٹرول حاصل کرنے کے ل acquired حاصل کی گئی ہیں ، تو پھر ان سیکیورٹیز کو مارکیٹ ایبل ایکویٹی سیکیورٹیز نہیں سمجھا جاتا ہے ، بلکہ اس کی بجائے ، بیلنس شیٹ میں طویل مدتی سرمایہ کاری کے طور پر درجہ بندی کیا جاتا ہے۔

- قرض مائبھوتیوں: منڈی میں آنے والے قرضوں کی سیکیوریٹیز وہ قرضوں کی سیکیورٹیز ہیں جو بانڈ مارکیٹ میں تجارت کی جاتی ہیں۔ عام طور پر قرضوں کی سیکیوریٹیز یہ ہیں کہ امریکی حکومت کے بانڈز ، تجارتی دستاویزات وغیرہ۔ ان آلات کو تجارتی مقاصد کے لئے رکھنا چاہئے یا اسے فروخت کے لئے دستیاب ہونا چاہئے۔

منقولہ سیکیورٹیز کی اقسام

بازار میں آنے والی سیکیورٹیز کی مختلف اقسام ہیں۔ مارکیٹ میں دستیاب کچھ عام سیکیورٹیز کے بارے میں یہاں تبادلہ خیال کیا گیا ہے۔

# 1 - تجارتی کاغذ

- تجارتی کاغذات مختصر مدت کے قرض کے آلے ہیں جن کی پختگی 270 دن سے زیادہ نہیں ہوتی ہے۔

- وہ غیر محفوظ قرض ہیں۔ یعنی ، وہ خودکش حملہ کی حمایت نہیں کرتے ہیں یا دوسرے الفاظ میں ، ادھار ادائیگی کی ضمانت نہیں دیتا ہے۔

- وہ قلیل مدتی فنانسنگ کے لئے استعمال ہوتے ہیں ، یعنی انوینٹری کی خریداری ، موجودہ اثاثوں اور مختصر مدت کی ذمہ داریوں کو پورا کرنے کے لئے استعمال کیا جاتا ہے۔

- چونکہ وہ محفوظ نہیں ہیں ، انہیں بڑے اداروں کے ذریعہ جاری کیا جاتا ہے اور وہ بڑے اور دولت مند کارپوریٹس خریدتے ہیں۔

- ریگولیٹری حکام ان کو ریگولیٹ نہیں کرتے ہیں ، اور یہ انھیں مالی اعانت کا ایک انتہائی سرمایہ کاری مؤثر ذریعہ بنا دیتا ہے۔ انہیں ہمیشہ چہرے کی قیمت سے چھوٹ پر جاری کیا جاتا ہے۔

# 2 - تبادلہ یا بینکاروں کی قبولیت کے بل

- بینکروں کی قبولیت ایک ایسی رقم ہے جو قرض لینے والا قرض لیتے ہیں ، مستقبل میں ادائیگی کے وعدے کے ساتھ ، بینک کی حمایت یافتہ اور اس کی ضمانت ہے۔

- تجارتی کاغذات اور تبادلہ کے بلوں کے مابین فرق یہ ہے کہ تجارتی کاغذ کے برعکس ، تبادلے کے بل ایک محفوظ قرض ہے۔

- تجارتی کاغذ کی طرح ، یہ بھی ایک قلیل مدتی مالیاتی آلہ ہے جو عام طور پر انوینٹری کی خریداری ، موجودہ اثاثوں اور دیگر مختصر مدتی واجبات کی تکمیل کے لئے استعمال ہوتا ہے۔

- بینکوں کی قبولیت رقم کی رقم ، مقررہ تاریخ اور اس شخص کا نام بتاتی ہے جس سے ادائیگی کی جانی ہے۔

# 3 - ٹریژری بل (ٹی بل)

- یہ ٹی بل شارٹ ٹرم سیکیورٹیز ہیں جن کی پختگی ایک سال سے کم ہے۔

- مارکیٹ میں ، تین ماہ ، چھ ماہ ، اور ایک سال کی پختگی کے ساتھ ٹی بلوں کی مختلف قسمیں مل سکتی ہیں۔

- ٹی بلوں کی ایک خصوصیت ، جو انہیں عام سرمایہ کاروں میں مقبول بناتی ہے ، وہ یہ ہے کہ انہیں بڑے فرقوں میں جاری نہیں کیا جاتا ہے۔

- انہیں $ 1000 ، $ 5000 ، $ 10،000 اور دیگر مالیت میں جاری کیا جاتا ہے۔

- تجارتی کاغذ کی طرح ، وہ چھوٹ پر جاری کیے جاتے ہیں ، اور سرمایہ کاروں کو پختگی پر ایک قیمت مل جاتی ہے۔

یہ سمجھنے کے لئے کہ کس طرح رعایت اور واپسی کا حساب لیا جاتا ہے ، آئیے ذیل کی مثال پر نگاہ ڈالیں۔

امریکی حکومت نے ایک ٹی بل فیس ویلیو $ 10،000 جاری کیا؛ پختگی چھ ماہ $ 9،800 پر۔

- اس معاملے میں ، انویسٹر کو ٹی بل کی خریداری کے لئے 9،800 ڈالر کی امداد کرنا ہوگی۔ چھ ماہ کے اختتام پر ، سرمایہ کار ٹی بل کو حکومت کو $ 10،000 پر بیچ سکتا ہے۔ اس طرح خود کما رہا ہے

- $ 200 ، جو ڈسکاؤنٹ ریٹ ہے یا سود کی شرح جو ٹی بل کو تھام کر حاصل کی ہے۔ لہذا یہ کہا جاتا ہے کہ ٹی بل ہمیشہ چھوٹ پر جاری کیے جاتے ہیں۔

# 4 - ذخائر کے سرٹیفکیٹ

- یہ سیونگ اکاؤنٹس سے ملتے جلتے ہیں۔

- یہ ایک مخصوص مدت کے لئے کسی بینک میں جمع رقم کی جگہ پر جاری کیا جاتا ہے۔

- یہ بات چیت کرنے والے آلہ ہیں اور لہذا آسانی سے قابل منتقلی ہوسکتے ہیں۔

- تجارتی بینکوں کے معاملے میں ، جمع شدہ سرٹیفکیٹ کی پختگی کی مدت سات دن سے لے کر ایک سال تک ہوتی ہے ، اور مالی اداروں کے معاملے میں ایک سال سے لے کر تین سال تک ہوتی ہے۔

کارپوریٹس کم برآمد کنندگان کی سیکیورٹیز کیوں خریدتے ہیں؟

اس سوال کا جواب دینے سے پہلے ، آئیے ایک اور قابل بازار سیکیورٹیز مثال دیکھیں۔ مارکیٹ ایپل سیکیورٹی کمپنی ایپل کے پاس کتنی رقم ہے؟ ایپل ، جو وال اسٹریٹ کی سب سے قیمتی کمپنی ہے ، ان سیکیورٹیز کے بڑے پیمانے پر ڈھیر برقرار رکھتی ہے۔

سال 2015 کے لئے ایپل انکارپوریٹڈ کی سالانہ رپورٹ کے صفحہ 49 پر ، اس کی مارکیٹنگ سیکیورٹیز کے بارے میں درج ذیل تفصیلات دستیاب ہیں۔

2015 کو ختم ہونے والے سال کیلئے ایپل انکارپوریٹڈ کی سالانہ رپورٹ

| تفصیلات | قلیل مدتی سیکیورٹیز (′ ملین میں رقم) | طویل مدتی سیکیورٹیز (000 ′ ملین میں رقم) |

| باہمی چندہ | 1,628 | – |

| امریکی ٹریژری سیکیورٹیز | 3,498 | 31,584 |

| امریکی ایجنسی سیکیورٹیز | 767 | 4,270 |

| غیر سرکاری سیکیورٹیز | 135 | 6,056 |

| جمع کے سرٹیفکیٹ | 1,405 | 877 |

| کاروباری صفحہ | 1,035 | – |

| سیکیورٹیز کو کارپوریٹ کرتا ہے | 11,948 | 104,214 |

| میونسپل سیکیورٹیز | 48 | 904 |

| رہن اور اثاثوں سے حمایت یافتہ سیکیورٹیز | 17 | 16,160 |

| کل | $20,481 | $164,065 |

ماخذ: ایپل کی سالانہ رپورٹ

ایپل کے پاس موجود یہ سیکیورٹیز (قلیل مدتی اور طویل مدتی) کی کل رقم $ 184 بلین سے زیادہ ہے ، جبکہ نقد اور نقد رقم کے برابر 21 بلین ڈالر ہیں۔ مندرجہ بالا اعداد و شمار کو دیکھ کر جو کچھ اہم مشاہدہ کیا جاسکتا ہے وہ مندرجہ ذیل ہے۔

- ایپل کے پاس اس کی دولت کی زیادہ رقم مارکیٹ سیکیورٹیز (4 184 بلین) میں ہے جو اس کیش (21 بلین ڈالر) کی شکل میں ہے۔ اس کی وجہ واضح ہے کیوں کہ نقد کوئی واپسی نہیں دیتا ہے ، اس طرح کی سیکیورٹیز کی صورت میں فنڈز رکھنا بہتر ہے جو کم سے کم خطرہ کے ساتھ واپسی کی پیش کش کرے۔

- یہ اپنی ساری سیکیورٹیز کو صرف ایک اوزار میں نہیں رکھتا ہے۔ پھر بھی ، اس نے اس کو متعدد قسم کے مارکیٹ سیکیورٹیز جیسے میوچل فنڈز ، یو ایس ٹریژری سیکیورٹیز ، کمرشل پیپرز ، کارپوریٹ سیکیورٹیز ، وغیرہ میں تقسیم کیا ہے۔ اس طرح کی تقسیم کی وجہ اس طرح کے سیکیورٹیز کے ساتھ جڑے خطرے کو متنوع بنانا ہے۔

- مختلف قسم کی منڈی سیکیورٹی میں ، ایپل نے اپنے فنڈز میں سے نصف سے زیادہ کارپوریٹ سیکیورٹیز (104 + 11 = 125 ارب ڈالر) میں لگایا ہے۔ بیلنس شیٹ پر قابل بازار سیکیورٹیز ان کے رسک اور ریٹرن پروفائل میں نمایاں طور پر مختلف ہوتی ہیں۔ سرٹیفکیٹ کے ذخائر ، امریکی حکومت کی سیکیورٹیز ، اور کمرشل کاغذات کم خطرہ رکھتے ہیں۔ دوسری طرف ، میوچل فنڈز اور کارپوریٹ سیکیورٹیز زیادہ خطرہ والے اعلی منافع کی پیش کش کرتے ہیں۔ ایپل کے کارپوریٹ ذخائر میں آدھے سے زیادہ قابل مارکیٹ سیکیورٹی فنڈز رکھنے کے لئے اس کی ممکنہ وجہ اس کی زیادہ خطرہ کی بھوک ہے۔

کیوں منڈی سیکیورٹیز میں سرمایہ کاری؟

اب آئیے اوپر پوچھے گئے سوال کی طرف۔ تقریبا ہر کمپنی مارکیٹ سیکیورٹیز میں فنڈز کی ایک مقررہ رقم لگائے گی۔ مارکیٹنگ کی حفاظت میں سرمایہ کاری کی وسیع وجوہات مندرجہ ذیل ہیں:

- مشکل نقد کا متبادل - وہ نقد اور بینک بیلنس کا ایک بہترین متبادل ہیں۔ بیکار نقد رقم نہیں بڑھتی ہے کیونکہ اسے تھام کر کوئی واپسی نہیں ملتی ہے۔ دوسری طرف ، بینک بیلنس صرف معمولی واپسی کی پیش کش کرتا ہے۔ جب کہ ، اس طرح کی سیکیورٹیز نہ صرف مناسب واپسی کی پیش کش کرتی ہے بلکہ پیسہ رکھنے سے وابستہ فوائد کو بھی برقرار رکھتی ہے کیونکہ وہ انتہائی مائع اور آسانی سے قابل منتقلی ہوتے ہیں۔

- قلیل مدتی واجبات کی ادائیگی - ہر کمپنی کی ایسی واجبات ہوتی ہیں جنہیں مختصر مدت اور طویل مدتی واجبات میں تقسیم کیا جاتا ہے۔ طویل مدتی واجبات کو زیادہ توسیع کی مدت میں ادا کیا جاتا ہے ، جو عام طور پر ایک سال سے زیادہ ہوتا ہے۔ اس کے مقابلے میں ، ایک سال کے اندر اندر قلیل مدتی واجبات ادا کرنا ہوں گی۔ بونس اخراجات ، انکم ٹیکس خرچ ، وغیرہ مختصر مدتی واجبات کی کچھ مثالیں ہیں۔ یہ سیکیورٹیز قلیل مدتی واجبات کی ادائیگی کا بہترین طریقہ ہے کیونکہ وہ انتہائی مائع ہیں اور اس دوران میں ، کمپنی کو مفادات اور منافع کی شکل میں اضافی آمدنی بھی فراہم کرتی ہے۔

- ریگولیٹری ضرورت - مالیاتی اداروں سے فنڈز اور قرض اکٹھا کرنے کے ل cor ، کارپوریٹس کو مخصوص ہدایت نامے اور قواعد و ضوابط پر عمل کرنا ہوگا جو قرض دہندگان کے مفاد کو محفوظ رکھتے ہیں۔ ان معاہدوں پر قرض لینے والے اور قرض دینے والے کے ذریعہ اتفاق کیا جاتا ہے اور ہر قرض کے معاہدے میں اس کی وضاحت ہوتی ہے۔ قرض کے عہد نامے اکثر تناسب کی شکل میں ہوتے ہیں جو قرض لینے والے کو پورے عرصے میں برقرار رکھنا پڑتا ہے۔ یہ تناسب زیادہ تر کمپنیوں کی لیکویڈیٹی اور طویل مدتی سالوینسی صحت سے متعلق ہیں۔ ان منقولہ سیکیورٹیز کی دیکھ بھال سالوینسی تناسب کو پورا کرنے میں معاون ثابت ہوتی ہے کیونکہ بیشتر منڈی سیکیورٹیز کو موجودہ اثاثہ سمجھا جاتا ہے۔ لہذا اس طرح کی سیکیورٹیز کی تعداد جتنی زیادہ ہوگی ، موجودہ تناسب اور مائع تناسب زیادہ ہوگا۔ (بھی ، چیک آؤٹ تناسب تجزیہ)

نتیجہ اخذ کرنا

بیلنس شیٹ پر مندرجہ بالا تمام خصوصیات اور مارکیٹ میں قابل سیکیورٹیز کے فوائد نے انہیں مالی وسائل کا کافی مقبول ذریعہ بنا دیا ہے۔ تقریبا every ہر کمپنی کے پاس بازار میں آنے والی سیکیورٹیز کی کچھ مقدار ہوتی ہے۔ ان کے انعقاد کی مخصوص وجہ کمپنی کی سالوینسی اور مالی حالت پر خاصی انحصار کرتی ہے۔ بہت سارے فوائد کے باوجود ، کچھ حدود ہیں جیسے کم واپسی ، پہلے سے طے شدہ خطرہ ، اور مہنگائی کا خطرہ جو منڈی سیکیورٹیز سے وابستہ ہے۔ کمپنی ان کو تجارتی مقاصد یا لیکویڈیٹی مقاصد کے لئے رکھتی ہے۔ عام طور پر ، یہ ان کی پختگی کی مدت تک ہوتے ہیں۔ پھر بھی ، کمپنی انہیں حکمت عملی کی وجوہات کی بناء پر بیان کردہ پختگیوں سے پہلے فروخت کرسکتی ہے ، جس میں کریڈٹ میں کمی اور دورانیے کے انتظام کی توقع بھی شامل ہے ، لیکن ان تک محدود نہیں ہے۔

کارآمد پوسٹس

- خام مال کی انوینٹری معنی

- شیئر ہولڈرز ایکویٹی سے بنا ہے <