شرح تبادلہ (تعریف ، انتظام) | مثال کے ساتھ ٹاپ 3 اقسام

شرح تبادلہ کیا ہے؟

ایکسچینج ریٹ رسک کو اس نقصان کے خطرے سے تعبیر کیا جاتا ہے جو کمپنی برداشت کرتی ہے جب کمپنی اس کرنسی کے علاوہ کسی دوسری کرنسی میں مالیت کرتی ہے جس میں کمپنی کام کرتی ہے۔ یہ ایک خطرہ ہے جو کرنسیوں کی نسبتا values اقدار میں تبدیلی کی وجہ سے ہوتا ہے۔ یہ خطرہ جو کمپنی چلاتا ہے وہ یہ ہے کہ جب لین دین مکمل ہوجاتا ہے اور کرنسیوں کا تبادلہ ہوتا ہے تو اس تاریخ میں کرنسی کا منفی اتار چڑھاؤ ہوسکتا ہے۔ غیر ملکی زرمبادلہ کا خطرہ بھی اس وقت پایا جاتا ہے جب کسی کمپنی کے ماتحت ادارے مختلف ممالک میں کام کرتے ہیں اور ماتحت ادارے کرنسی میں اپنے مالی بیانات تیار کرتے ہیں جو کرنسی سے مختلف ہے جس میں والدین کمپنی اپنے مالی بیانات کی اطلاع دیتی ہے۔

امپورٹ اور ایکسپورٹ بزنس میں بڑی تعداد میں زرمبادلہ کے خطرات شامل ہیں کیونکہ سامان اور خدمات کی درآمد / برآمد میں مختلف کرنسیوں میں لین دین ہوتا ہے اور بعد کی تاریخ اور وقت پر کرنسیوں کا تبادلہ ہوتا ہے۔ شرح تبادلہ بین الاقوامی سرمایہ کاروں اور اداروں کو بھی متاثر کرتا ہے جو بین الاقوامی منڈیوں میں بیرون ملک سرمایہ کاری کرتے ہیں۔

زرمبادلہ کے خطرات کی اقسام

# 1 - لین دین کا خطرہ

ٹرانزیکشن کا خطرہ اس وقت ہوتا ہے جب کوئی کمپنی مصنوعات یا خدمات کو مختلف کرنسی میں خریدتی ہے یا اس کی آپریٹنگ کرنسی سے مختلف کرنسی میں وصولی ہوتی ہے۔ چونکہ قابل ادائیگی یا وصول کنندگان ایک مختلف کرنسی میں مماثلت رکھتے ہیں ، لہذا ٹرانزیکشن کے آغاز پر اور تبادلے کی تاریخ میں زر مبادلہ کی شرح غیر ملکی کرنسی مارکیٹ کی غیر مستحکم نوعیت کی وجہ سے تبدیل ہوسکتی ہے۔ اس سے زر مبادلہ کی شرح کی نقل و حرکت کی سمت پر منحصر کمپنی کو فائدہ یا نقصان ہوسکتا ہے اور اس طرح کمپنی کو خطرہ لاحق ہوتا ہے۔

ٹرانزیکشن رسک کی مثال

ریاستہائے متحدہ امریکہ میں کام کرنے والی ایک کمپنی ایکس جرمنی میں کمپنی وائی سے خام مال خریدتی ہے۔ کمپنی X اور Y کے لئے آپریشنل کرنسی بالترتیب امریکی ڈالر اور یورو ہے۔ کمپنی یورو 100 ملین یورو کے لئے خام مال خریدتی ہے اور اسے کمپنی کو 3 ماہ قبل لائن میں ادا کرنے کی ضرورت ہے۔ کسی لین دین کے آغاز پر ، فرض کریں کہ امریکی ڈالر / یورو کی شرح 0.80 ہے۔ اس طرح اگر کمپنی ایکس نے ماد upہ کے لئے ادائیگی کی ہوتی تو اس نے یورو 100 ملین ڈالر / یورو 0.80 * یورو 100 ملین = امریکی ڈالر 80 ملین ڈالر کی خریداری کرنی ہوتی۔

اب فرض کیجیے ، تین ماہ کے بعد امریکی ڈالر USD / EUR کی سطح پر گھٹ جاتا ہے ، تب جرمنی میں کمپنی Y کو ادائیگی کے لئے EUR 100 Mn خریدنے کے لئے کمپنی کو 85 ملین امریکی ڈالر ادا کرنا ہوں گے۔ لہذا ، کمپنی ایکس کو USD - EUR جوڑی کی اتار چڑھاؤ کی وجہ سے 5 ملین ڈالر اضافی ادا کرنا پڑتا ہے۔ اگر یورو کے مقابلے میں ڈالر کی قدر کی جاتی تو ، کمپنی X نے یورو 100 Mn خریدنے کے لئے کم ادائیگی کی ہوتی۔

# 2 - ترجمہ کا خطرہ

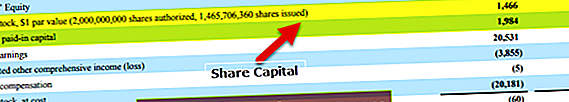

تبادلہ خطرہ اس وقت ہوتا ہے جب کسی کمپنی کی مالی اعانت کی اطلاع دہندہ تبادلہ کی شرح میں اتار چڑھاؤ سے متاثر ہوتا ہے۔ ایک بڑے ملٹی نیشنل کی عام طور پر بہت سارے ممالک میں موجودگی ہوتی ہے اور ہر ذیلی ادارہ اپنے مالی بیانات اس ملک کی کرنسی میں رپورٹ کرتا ہے جس میں وہ کام کرتے ہیں۔ بنیادی کمپنی عام طور پر مستحکم مالیات کی اطلاع دیتی ہے اور اس میں مختلف ذیلی اداروں کی غیر ملکی کرنسیوں کو ملکی کرنسی میں ترجمہ کرنا شامل ہے۔ اور اس سے کمپنی کی بیلنس شیٹ اور انکم اسٹیٹمنٹ پر بہت زیادہ اثر پڑتا ہے اور آخر کار اس کمپنی کے اسٹاک کی قیمت پر بھی اثر پڑ سکتا ہے۔

ترجمہ رسک کی مثال

ریاستہائے متحدہ امریکہ میں کام کرنے والی کمپنی ایکس کی ہندوستان ، جرمنی اور جاپان میں ماتحت کمپنیاں ہیں۔ لہذا ، مستحکم مالیات کی اطلاع دینے کے لئے ، کمپنی X کو INR ، EUR ، اور YEN کا بالترتیب امریکی ڈالر میں ترجمہ کرنے کی ضرورت ہے۔ لہذا اگر امریکی ڈالر کے مقابلے میں غیر ملکی کرنسی مارکیٹ میں INR ، EUR ، اور ین میں اتار چڑھاؤ آجائے تو ، یہ کمپنی X کی اطلاع شدہ آمدنی اور بیلنس شیٹ پر اثر انداز ہوسکتی ہے۔ یہ کمپنی X کی شیئر قیمت کو بالآخر متاثر کرسکتی ہے۔

# 3 - معاشی خطرہ

ایک کمپنی کو معاشی خطرے کا سامنا کرنا پڑتا ہے جب ایکسچینج ریٹ مارکیٹ میں اتار چڑھاؤ کمپنی کی مارکیٹ ویلیو میں تبدیلی کا سبب بن سکتا ہے۔ یہ بنیادی طور پر کسی کمپنی کے محصولات اور اخراجات پر زر مبادلہ کی شرح میں اضافے کے اثرات کی نمائندگی کرتا ہے جو آخر کار کمپنی کے مستقبل میں آپریٹنگ نقد بہاؤ اور اس کی موجودہ قیمت کو متاثر کرتا ہے۔

معاشی رسک کی مثال

کرنسی کے جوڑے کے زر مبادلہ کی شرح میں تبدیلی کسی کمپنی کی پیدا کردہ مصنوعات کی طلب میں تبدیلی کا سبب بن سکتی ہے۔ چونکہ ایکسچینج ریٹ کی نقل و حرکت کمپنی کی طلب اور محصول کو متاثر کررہی ہے ، لہذا اس کی موجودہ قیمت پر اثر پڑ سکتا ہے۔

زرمبادلہ کی شرح کے خطرے کا نظم کیسے کریں؟

- لین دین کے خطرات سے نمٹنا - لین دین کی شرح تبادلہ کو منظم کرنے کا سب سے عام طریقہ ہیجنگ حکمت عملی ہے۔ ہیجنگ میں ، ہر ٹرانزیکشن کو فارورڈز ، فیوچرز ، آپشنز اور دیگر مالی آلات کے طریقوں سے ہیج کیا جاسکتا ہے۔ ہیجنگ حکمت عملی عام طور پر مستقبل کے زر مبادلہ کی شرح کو مقفل کرنے کے ل employed استعمال کی جاتی ہے جس پر غیر ملکی کرنسی خرید سکتی ہے یا بیچ سکتی ہے ، اس طرح کمپنی کو زر مبادلہ کی شرح کی مارکیٹ میں اتار چڑھاؤ سے استثنیٰ مل جاتا ہے۔ چونکہ مستقبل کی شرح شروع میں ہی مقفل ہے ، اس وجہ سے تبادلہ کی شرح میں اضافے سے کمپنی کو کوئی نقصان نہیں ہوگا۔ تاہم ، لین دین کو روکنے کے ل down ایک منفی پہلو بھی ہے - اگرچہ یہ نقصانات کو روکتا ہے ، لیکن یہ کرنسی کے سازگار مواقع کی صورت میں لین دین کے منافع کو بھی کم کرسکتا ہے کیونکہ تبادلہ کی شرح لین دین کے آغاز پر بند ہوجاتی ہے۔

- ترجمہ کے خطرے کا انتظام - دوسرا تبادلہ خطرہ یعنی ترجمہ کا خطرہ یا بیلنس شیٹ کا خطرہ ہیج کرنا یا اس پر قابو پانا مشکل ہے کیونکہ اس میں بیلنس شیٹ آئٹمز شامل ہیں جیسے طویل مدتی اثاثے اور واجبات جن کی طویل مدتی نوعیت کی وجہ سے ہیج کرنا مشکل ہے۔ اور یہ خطرہ کبھی کبھار ہیج ہوجاتا ہے۔

- معاشی خطرے کا انتظام - تیسرا خطرہ ، معاشی خطرے سے بھی بچنا مشکل ہے کیونکہ اس خطرے کی مقدار درست کرنا اور پھر اسے ہیج کرنا پیچیدہ ہے۔ معاشی خطرہ بقایا خطرہ ہے اور یہ اکثر آخر میں ہیج جاتا ہے اور بہت سے معاملات میں ، بغیر کسی رکاوٹ کے رہ جاتا ہے۔

نتیجہ اخذ کرنا

نتیجہ اخذ کرنے کے ل we ، ہم یہ کہہ سکتے ہیں کہ بین الاقوامی سطح پر لین دین کرنے والی ، بیرون ملک ذیلی تنظیمیں رکھنے والی کمپنیوں کے لئے زرمبادلہ کی شرح ایک اہم عنصر ہے ، اور جس کی مارکیٹ ویلیو ایکسچینج ریٹ پر منحصر ہے اور کمپنیوں کی منافع اور مارکیٹ ویلیو کو متاثر کرتی ہے۔ شرح تبادلہ کی مختلف اقسام کے لین دین ، ترجمہ اور معاشی خطرہ ہیں۔ اور یہ خطرے کی نوعیت پر منحصر ہے۔