کریڈٹ رسک (فارمولا ، اقسام) | متوقع نقصان کا حساب کتاب کیسے کریں؟

کریڈٹ رسک کی تعریف

کریڈٹ رسک سے مراد نقصان کا امکان ہے کیونکہ قرض لینے والے کی ادائیگی قرض کی ادائیگی یا قرض کی ذمہ داریوں کو پورا کرنے میں ناکام ہوجاتی ہے۔ دوسرے لفظوں میں ، اس امکان سے مراد ہے کہ قرض دہندہ یا قرض دہندہ قرض کا اصل اور سود والا حصہ وصول نہیں کرسکتا ہے جس کے نتیجے میں نقد بہاؤ میں خلل پڑتا ہے اور جمع کرنے کی لاگت میں اضافہ ہوتا ہے۔

مزید یہ ، اس سے ملتے جلتے دوسرے خطرات کا بھی احاطہ کرتا ہے ، جیسے یہ خطرہ کہ بانڈ جاری کرنے والا اپنی پختگی کے وقت ادائیگی نہیں کرسکتا ہے یا انشورنس کمپنی کے دعوے کی ادائیگی میں عدم استحکام سے پیدا ہونے والا خطرہ۔ کریڈٹ رسک کو کم کرنے کے ل le ، قرض دہندہ عام طور پر ممکنہ قرض لینے والے کی ساکھ کا اندازہ کرنے کے لئے مختلف کریڈٹ مانیٹرنگ کی تکنیک استعمال کرتے ہیں۔

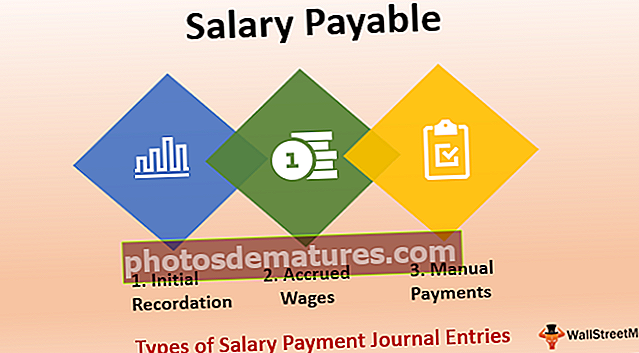

کریڈٹ رسک کی قسمیں

اس کو بڑے پیمانے پر تین اقسام میں درجہ بندی کیا جاسکتا ہے - کریڈٹ ڈیفالٹ رسک ، حراستی کا خطرہ ، اور ملک کا خطرہ۔ اب ، آئیے ہم ان میں سے ہر ایک پر الگ نظر ڈالیں:

# 1 - کریڈٹ ڈیفالٹ رسک

کریڈٹ ڈیفالٹ رسک اس قسم کے نقصان کا احاطہ کرتا ہے جو قرض دینے والے کے ذریعہ اٹھانا پڑتا ہے جب یا تو ادھار قرض کی ادائیگی کی مقررہ تاریخ سے 90 دن پہلے ہی قرضہ لینے والے کی پوری رقم واپس کرنے میں ناکام رہتا ہے یا جب قرض لینے والا پہلے ہی 90 دن پہلے سے ہوتا ہے۔ اس قسم کا کریڈٹ رسک تقریبا almost تمام مالی لین دین کو متاثر کرتا ہے جو سیکیورٹیز ، بانڈز ، لون ، یا مشتقات جیسے کریڈٹ پر مبنی ہوتا ہے۔ کریڈٹ ڈیفالٹ رسک ہی وجہ ہے کہ تمام بینکوں کو کسی بھی کریڈٹ کارڈ یا ذاتی قرضوں کی منظوری سے قبل اپنے متوقع صارفین کا مکمل کریڈٹ پس منظر انجام دیتے ہیں۔

# 2 - حراستی کا خطرہ

ارتکاز خطرہ ایک قسم کا خطرہ ہے جو کسی بھی فرد یا گروہ کے سامنے نمایاں نمائش سے پیدا ہوتا ہے کیونکہ کسی بھی منفی واقعے کی وجہ سے بینک کے بنیادی کاموں میں بڑے نقصان اٹھانے کی صلاحیت ہوگی۔ حراستی کا خطرہ عام طور پر کسی ایک کمپنی یا صنعت یا کسی فرد کے لئے نمایاں نمائش سے وابستہ ہوتا ہے۔

# 3 - ملک کا خطرہ

ملک کا خطرہ خطرہ کی ایک قسم ہے جو اس وقت دیکھا جاتا ہے جب ایک خودمختار ریاست غیر ملکی کرنسی کی ذمہ داریوں کی ادائیگی راتوں رات روک دیتی ہے جس کے نتیجے میں پہلے سے طے شدہ ہوتا ہے۔ ملک کا خطرہ بنیادی طور پر کسی ملک کی معاشی کارکردگی سے متاثر ہوتا ہے ، جبکہ کسی ملک کا سیاسی استحکام بھی ایک اہم کردار ادا کرتا ہے۔ ملکی خطرہ خودمختار خطرہ کے طور پر بھی جانا جاتا ہے۔

کریڈٹ رسک کا فارمولا

کریڈٹ رسک نقصان کا حساب لگانے کے آسان ترین طریقوں میں سے ایک متوقع نقصان کا فارمولا ہے جو پہلے سے طے شدہ (PD) ، نمائش میں نمائش (EAD) ، اور ایک منفی نقصان دیئے جانے پر طے شدہ (LGD) کے امکان کے طور پر مرتب کیا جاتا ہے۔ ریاضی کے لحاظ سے ، اس کی نمائندگی اس طرح کی ہے ،

متوقع نقصان = PD * EAD * (1 - LGD) آپ یہ کریڈٹ رسک ایکسل ٹیمپلیٹ ڈاؤن لوڈ کرسکتے ہیںمثال # 1

آئیے ہم فرض کریں کہ ایک سال پہلے ایک کمپنی میں $ 1،000،000 کا کریڈٹ بڑھایا گیا تھا۔ موجودہ سال میں ، کمپنی نے کچھ آپریشنل مشکلات کا سامنا کرنا شروع کیا ہے جس کے نتیجے میں لیکویڈیٹی بحران کا سامنا کرنا پڑتا ہے۔ اگر کمپنی ڈیفالٹ ہو تو نمائش کے لئے متوقع نقصان کا تعین کریں۔ براہ کرم نوٹ کریں کہ دیا ہوا نقصان 55٪ ہے۔

دیئے گئے ،

- پہلے سے طے شدہ نمائش ، EAD = $ 1،000،000

- ڈیفالٹ کا امکان ، PD = 100٪ (چونکہ کمپنی ڈیفالٹ میں سمجھی جاتی ہے)

- نقصان دیئے گئے پہلے سے طے شدہ ، LGD = 68٪

لہذا ، متوقع نقصان کا حساب مندرجہ بالا فارمولے کے ذریعہ لگایا جاسکتا ہے ،

= 100% * $1,000,000 * (1 – 55%)

متوقع نقصان = 50 450،000

لہذا ، اس نمائش کے لئے متوقع نقصان $ 450،000 ہے۔

مثال # 2

آئیے ہم یہ فرض کریں کہ اے بی سی بینک لمیٹڈ نے رئیل اسٹیٹ کے کاروبار میں شامل ایک کمپنی کو 500 2،500،000 کا قرض دیا ہے۔ بینک کے داخلی درجہ بندی کے پیمانے کے مطابق ، کمپنی کو A میں درجہ بندی کی گئی ہے جس کی وجہ سے انڈسٹری میں چکرا پن کا نظارہ کیا گیا ہے۔ پہلے سے طے شدہ اور نقصان کے امکانات نے بالترتیب 0.10٪ اور 68٪ داخلی درجہ بندی کے مطابق ڈیفالٹ دیا ہے۔ دی گئی معلومات کی بنیاد پر اے بی سی بینک لمیٹڈ کے لئے متوقع نقصان کا تعین کریں۔

دیئے گئے ،

- پہلے سے طے شدہ نمائش ، EAD = 500 2،500،000

- ڈیفالٹ کا امکان ، PD = 0.10٪

- نقصان دیئے گئے پہلے سے طے شدہ ، LGD = 68٪

لہذا ، متوقع نقصان کا حساب مندرجہ بالا فارمولے کے ذریعہ لگایا جاسکتا ہے ،

= 0.10% * $2,500,000 * (1 – 68%)

متوقع نقصان = $ 800

لہذا ، اس نمائش سے اے بی سی بینک لمیٹڈ کے لئے متوقع نقصان $ 800 ہے۔

فوائد

- مضبوط کریڈٹ رسک مینجمنٹ پیش گوئی کرنے اور پیش گوئی کرنے کی صلاحیت میں بہتری لاتا ہے جو کسی بھی لین دین میں ممکنہ خطرے کی پیمائش میں مدد کرتا ہے۔

- بینک قرضے کی سطح کا اندازہ کرنے کے لئے کریڈٹ رسک ماڈل استعمال کرسکتے ہیں جنہیں مستقبل یا نئے قرض دہندگان کو مالی اعانت فراہم کی جاسکتی ہے۔

- قیمتوں کا تعین اور ہیجنگ کے اختیارات کے ل It اسے روایتی حکمت عملی اور تکنیک کے متبادل کے طور پر استعمال کیا جاسکتا ہے۔

نقصانات

- کریڈٹ رسک کو ماپنے کے لئے متعدد مقداری تکنیکوں کے باوجود ، قرض دہندگان کو کچھ فیصلوں کا سہارا لینا پڑا کیوں کہ سائنسی طور پر پورے خطرے کا اندازہ کرنا ممکن نہیں ہے۔

- مضبوط رسک مینجمنٹ ایک بہت ہی مہنگا معاملہ ہوسکتا ہے۔

- کریڈٹ رسک ماڈل کی بہتات دستیاب ہیں اور جیسے قرض دہندگان کو فیصلہ کرنا مشکل ہے کہ کون سا استعمال کرے۔ عام طور پر ، قرض دہندگان ماڈلز میں سے ایک کا استعمال کرتے ہیں اور ایک ماڈل لیتے ہیں جو ہر طرح کے نقطہ نظر سے فٹ بیٹھتا ہے ، جو بنیادی طور پر غلط ہے۔

نتیجہ اخذ کرنا

بیشتر بینکوں نے جدید ٹیکنالوجی کو ملازمت دے کر اپنے کریڈٹ رسک مینجمنٹ میں بہتری لائی ہے۔ اس طرح کی بدعات نے باسیل III کے نفاذ کے ایک حصے کے طور پر قرضوں کے خطرہ کی پیمائش ، شناخت اور ان پر قابو پانے کی صلاحیتوں میں اضافہ کیا ہے۔