تیز تناسب | ایکسل مثال کے ساتھ جامع گائیڈ

تیز تناسب کی تعریف

تیز تناسب یہ تناسب ولیم ایف شارپ نے تیار کیا ہے اور سرمایہ کاروں کے ذریعہ پورٹ فولیو کی اضافی اوسط واپسی کو خطرے سے پاک شرح سے زیادہ منافع بخش منافع حاصل کرنے کے لئے استعمال کیا جاتا ہے۔

وضاحت

پورٹ فولیو میں مجموعی منافع کو نشان زد کرنے کے لئے تیز تناسب ایک اہم جز ہے۔ یہ خطرہ سے ہونے والی کل رقم کے مقابلے میں خطرے سے پاک واپسی سے زیادہ حاصل شدہ اوسط واپسی ہے۔ یہ ایک خطرہ ہے کہ اپنے خطرے کے جزو کو ایڈجسٹ کرکے کسی سرمایہ کاری کی کارکردگی کی جانچ کی جا.۔ تیز تناسب کی خصوصیت ہے کہ کسی اثاثہ کی واپسی سے لگائے گئے خطرے سے سرمایہ کار کو کس قدر معاوضہ ملتا ہے۔ جب ایک مشترکہ معیار کے مقابلے دو اثاثوں کا موازنہ کرتے ہو تو ، تیز تناسب سے زیادہ رقم فراہم کرنے والے کو خطرہ کی ایک ہی سطح پر ایک مناسب سرمایہ کاری کے مواقع کے طور پر اشارہ کیا جاتا ہے۔

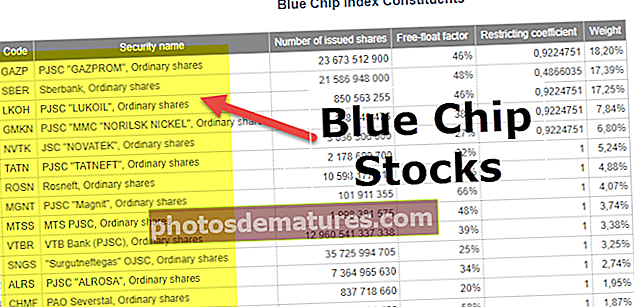

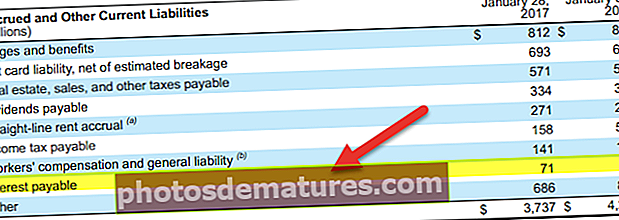

اگر آپ مندرجہ بالا ٹیبل پر نگاہ ڈالیں تو آپ دیکھیں گے کہ PRWCX کا تیز تناسب 1.48 ہے اور وہ اپنے گروپ کا بہترین فنڈ ہے۔

تیز تناسب ، کسی دوسرے ریاضیاتی ماڈل کی طرح ، اعداد و شمار کی درستگی پر انحصار کرتا ہے جسے درست کرنے کی ضرورت ہے۔ اثاثوں کی سرمایہ کاری کی کارکردگی کو ریٹرن میں آسانی سے جانچنے کے دوران ، تیز تناسب فنڈ ریٹرن کی بجائے بنیادی اثاثوں کی کارکردگی سے اخذ کیا جائے گا۔ ٹرینر تناسب اور جیسن کی الفاس کے ساتھ یہ تناسب اکثر مختلف محکموں یا فنڈ مینیجرز کی کارکردگی کو درجہ دینے کے لئے استعمال کیا جاتا ہے۔

فارمولا

1966 میں ، ولیم شارپ نے یہ تناسب تیار کیا جسے بعد میں ماہرین تعلیم اور مالیاتی آپریٹرز کے ذریعہ تیز تناسب کے نام سے پکارا جانے سے پہلے اصل میں اسے "انعام سے بدلاؤ" کا تناسب کہا جاتا تھا۔ اس کی وضاحت متعدد طریقوں سے کی گئی یہاں تک کہ بالآخر اس کے نیچے چارٹ کیا گیا:

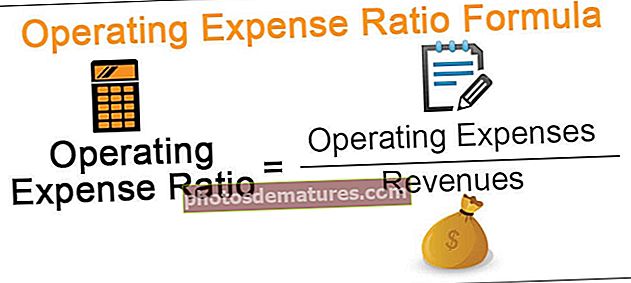

تیز تناسب کا فارمولا = (متوقع واپسی - واپسی کی خطرہ سے پاک شرح) / معیاری انحراف (اتار چڑھاؤ)

کچھ تصورات جن کی ہمیں سمجھنے کی ضرورت ہے وہ ہیں:

- واپسی - واپسی مختلف تعدد کی ہوسکتی ہے جیسے روزانہ ، ہفتہ وار ، ماہانہ یا سالانہ جب تک تقسیم عام طور پر پھیل جاتی ہے کیونکہ عین مطابق نتائج پر پہنچنے کے لئے ان منافعوں کا سالانہ اندازہ لگایا جاسکتا ہے۔ غیر معمولی حالات جیسے اعلی چوٹیوں ، تقسیم پر ہچکچاہٹ تناسب کے ل a پریشانی کا سبب بن سکتی ہے کیونکہ جب یہ مسائل موجود ہیں تو معیاری انحراف اتنی ہی تاثیر نہیں رکھتا۔

- خطرے سے پاک ریٹرن - اس کا اندازہ لگانے کے لئے استعمال کیا جاتا ہے کہ اگر کسی کو خطرناک اثاثہ ہونے کی وجہ سے برداشت کیے جانے والے اضافی خطرے کی صحیح معاوضہ دیا جارہا ہے۔ روایتی طور پر ، بغیر کسی مالی نقصان کے ریٹرن کی شرح حکومت کی سیکیورٹیز ہے جو کم سے کم مدت کے ساتھ (جیسے امریکی ٹریژری بل) ہے۔ اگرچہ سیکیورٹی کے اس طرح کے مختلف حصوں میں کم از کم اتار چڑھاؤ ہوتا ہے ، اس لئے یہ استدلال کیا جاسکتا ہے کہ اس طرح کی سیکیورٹیز برابر مدت کے دیگر سیکیورٹیز کے ساتھ ملنی چاہئے۔

- معیاری انحراف - یہ ایک ایسی مقدار ہے جو اظہار کرتی ہے کہ متغیرات کے دیئے گئے سیٹ سے کتنے یونٹ گروپ کے اوسط اوسط سے مختلف ہیں۔ ایک بار جب خطرے سے پاک واپسی پر اس اضافی واپسی کا حساب لگ جائے تو اس کو خطرناک اثاثے کی پیمائش کرنے سے متعلق معیاری انحراف سے تقسیم کرنا ہوگا۔ بڑی تعداد میں ، سرمایہ کاری خطرے / واپسی کے نقطہ نظر سے ظاہر ہوگی۔ تاہم ، جب تک کہ معیاری انحراف کافی حد تک بڑا نہ ہو تب تک ، بیعانہ عنصر تناسب پر اثر انداز نہیں ہوسکتا ہے۔ اعداد (واپسی) اور حرف (معیاری انحراف) دونوں کو بغیر کسی پریشانی کے دگنا کیا جاسکتا ہے۔

مثال

کلائنٹ ‘اے’ اس وقت ایک پورٹ فولیو میں $ 450،000 کی سرمایہ کاری کررہا ہے جس کی متوقع واپسی 12٪ اور 10 فیصد کی اتار چڑھاؤ ہے۔ موثر پورٹ فولیو کی متوقع واپسی 17٪ اور اتار چڑھاؤ 12٪ ہے۔ سود کیخطر سے پاک شرح 5٪ ہے۔ تیز تناسب کیا ہے؟

تیز تناسب کا فارمولا = (متوقع واپسی - واپسی کی خطرہ سے پاک شرح) / معیاری انحراف (اتار چڑھاؤ)

تیز تناسب = (0.12-0.05) /0.10 = 70٪ یا 0.7x

ایکسل میں تیز تناسب کا حساب لگانا

اب جب کہ ہم جانتے ہیں کہ فارمولا کیسے کام کرتا ہے ، آئیے ایکسل میں تیز تناسب کا حساب لگائیں۔

پہلا مرحلہ - ٹیبلر فارمیٹ میں ریٹرن حاصل کریں

پہلے مرحلے میں باہمی فنڈ کے پورٹ فولیو کی واپسی کا بندوبست کرنا ہوتا ہے جس کا آپ تجزیہ کرنا چاہتے ہیں۔ وقت کی مدت ماہانہ ، سہ ماہی یا سالانہ ہوسکتی ہے۔ مندرجہ ذیل جدول میوچل فنڈ کا سالانہ منافع فراہم کرتا ہے۔

مرحلہ 2 - خطرے سے پاک واپسی کی تفصیلات جدول میں حاصل کریں

ذیل میں دیئے گئے جدول میں ، میں نے ایک مفروضہ پیش کیا ہے کہ 15 سالوں کے دوران خطرہ سے پاک واپسی 3.0٪ ہے۔ تاہم ، خطرے سے پاک شرح ہر سال تبدیل ہوسکتی ہے اور آپ کو یہ نمبر یہاں رکھنے کی ضرورت ہے۔

مرحلہ 3 - اضافی واپسی تلاش کریں

ایکسل میں تیز تناسب کا حساب لگانے کا تیسرا مرحلہ پورٹ فولیو کی اضافی واپسی کو تلاش کرنا ہے۔ ہمارے معاملے میں ، اضافی واپسی سالانہ ریٹرن - رسک فری ریٹرن ہے۔

مرحلہ 4 - سالانہ واپسی کی اوسط تلاش کریں۔

ایکسل میں تیز تناسب کا حساب لگانے کا چوتھا مرحلہ سالانہ منافع کی اوسط تلاش کرنا ہے۔ آپ پورٹ فولیو کی اوسط تلاش کرنے کے لئے ایکسل فارمولہ اوسط استعمال کرسکتے ہیں۔ ہماری مثال میں ، ہمیں اوسطا 12.09٪ ریٹرن ملتا ہے۔

مرحلہ 5 - اضافی واپسی کا ایک معیاری انحراف تلاش کریں

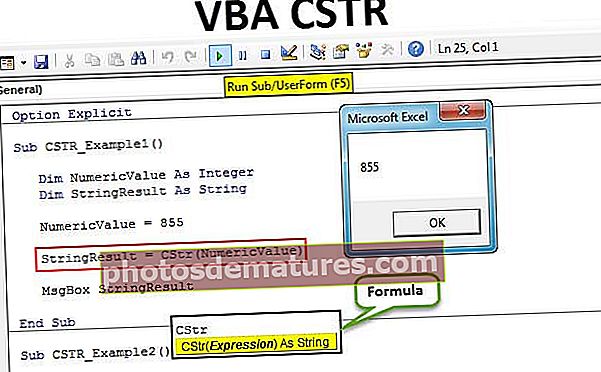

اضافی منافع کے معیاری انحراف کو تلاش کرنے کے ل you ، آپ ذیل میں دیئے گئے ایکسل فارمولہ STDEV استعمال کرسکتے ہیں۔

مرحلہ 6 - تیز تناسب کا حساب لگائیں

ایکسل میں تیز تناسب کا حساب لگانے کا آخری اقدام معیاری انحراف کے ذریعہ اوسط ریٹرن کو تقسیم کرنا ہے۔ ہمیں تناسب = 12.09٪ / 8.8٪ = 1.37x ملتا ہے

ہمیں تناسب = 12.09٪ / 8.8٪ = 1.37x ملتا ہے

تیز تناسب کو استعمال کرنے کے فوائد

# 1 - تیز تناسب نئے اثاثوں کے اضافے کا موازنہ اور اس سے متضاد کرنے میں مدد کرتا ہے

جب بھی کوئی نیا اثاثہ یا کسی قسم کا اثاثہ اس میں شامل ہوتا ہے تو اسے پورٹ فولیو کی مجموعی رسک ریٹرن کی خصوصیات کے فرق کا موازنہ کرنے کے لئے استعمال کیا جاتا ہے۔

- مثال کے طور پر ، ایک پورٹ فولیو مینیجر اپنے موجودہ 80/20 انویسٹمنٹ پورٹ فولیو میں 0.81 کی تیز تناسب والے اسٹاکوں میں کموڈٹی فنڈ کے مختص کو شامل کرنے پر غور کر رہا ہے۔

- اگر نئے پورٹ فولیو کا مختص 40/40/20 اسٹاک ، بانڈز ، اور قرض فنڈ مختص ہے تو ، تیز تناسب 0.92 ہو جاتا ہے۔

یہ اس بات کا اشارہ ہے کہ اگرچہ اجناس کے فنڈ میں سرمایہ کاری مستحکم نمائش کی حیثیت سے غیر مستحکم ہے ، اس معاملے میں ، یہ اصل میں مشترکہ پورٹ فولیو کی خطرہ واپسی کی خصوصیت میں بہتری کا باعث بنتا ہے ، اور اس طرح دوسرے اثاثہ میں تنوع کا فائدہ بڑھاتا ہے۔ موجودہ پورٹ فولیو میں کلاس. محتاط تجزیہ میں شامل ہونا پڑتا ہے کہ اگر اس کے پورٹ فولیو کی صحت پر کوئی منفی اثر پڑ رہا ہو تو فنڈ کی الاٹمنٹ کو بعد کے مرحلے میں تبدیل کرنا پڑ سکتا ہے۔ اگر نئی سرمایہ کاری میں اضافہ تناسب میں کمی کا باعث بنتا ہے تو ، اسے پورٹ فولیو میں شامل نہیں کیا جانا چاہئے۔

# 2 - تیز تناسب کو رسک ریٹرن موازنہ کرنے میں مدد ملتی ہے

یہ تناسب اس بارے میں رہنمائی بھی فراہم کرسکتا ہے کہ آیا کسی پورٹ فولیو کی ضرورت سے زیادہ واپسی محتاط سرمایہ کاری کے فیصلے کرنے کی وجہ سے ہے یا غیر موزوں خطرات کا نتیجہ ہے۔ اگرچہ انفرادی فنڈ یا پورٹ فولیو اپنے ہم عمروں سے زیادہ منافع لے سکتا ہے ، لیکن یہ صرف ایک مناسب سرمایہ کاری ہوگی اگر زیادہ منافع غیر مناسب خطرہ میں نہ آئے۔ پورٹ فولیو کا تیز تناسب جتنا زیادہ ہوتا ہے ، اس کی کارکردگی خطرے کے جزو کو بہتر بناتی ہے۔ تیز منفی تناسب اشارہ کرتا ہے کہ تجزیہ کیے جانے والے سیکیورٹی سے کم خطرہ والا اثاثہ بہتر کارکردگی کا مظاہرہ کرے گا۔

آئیے رسک-ریٹرن موازنہ کی ایک مثال لیتے ہیں۔

فرض کریں کہ پورٹ فولیو اے میں 0.15 کے معیاری انحراف کے ساتھ 12٪ شرح منافع ہوگی یا اس کی توقع ہے۔ تقریبا 1.5٪ کی بینچ مارک ریٹرن فرض کرتے ہوئے ، واپسی (R) کی شرح 0.12 ، Rf 0.015 اور ‘s’ 0.15 ہوگی۔ تناسب (0.12 - 0.015) /0.15 کے طور پر پڑھا جائے گا جو حساب کتاب 0.70 ہے۔ تاہم ، اس تعداد کا مطلب تب ہوگا جب اس کا موازنہ کسی دوسرے پورٹ فولیو سے کیا جائے۔

اگر پورٹ فولیو ‘بی’ پورٹ فولیو ‘اے’ کے مقابلے میں زیادہ تغیرات دکھاتا ہے لیکن اسی کی واپسی اسی طرح کی ہے تو ، اس میں پورٹ فولیو سے اسی شرح کی واپسی کی شرح کے ساتھ زیادہ معیاری انحراف ہوگا۔ فرض کریں کہ پورٹ فولیو بی کے لئے معیاری انحراف 0.20 ہے ، مساوات کو (0.12 - 0.015) / 0.15 کے طور پر پڑھا جائے گا۔ اس پورٹ فولیو کے لئے تیز تناسب 0.53 ہوگا جو پورٹ فولیو ‘اے’ کے مقابلے میں کم ہے۔ یہ حیرت انگیز نتیجہ نہیں ہوسکتا ہے ، اس حقیقت کو مدنظر رکھتے ہوئے کہ دونوں سرمایہ کاری ایک ہی واپسی کی پیش کش کررہی تھی ، لیکن ‘بی’ میں زیادہ خطرہ تھا۔ ظاہر ہے ، جس کو کم خطرہ ہے وہی واپسی کی پیش کش کرے گا۔

تیز تناسب کی تنقید

تیز تناسب ، مجموعی طور پر پورٹ فولیو خطرات کے متبادل کے طور پر ، فرق میں منافع کی معیاری انحراف کو اس مفروضے کے ساتھ استعمال کرتا ہے کہ منافع یکساں طور پر تقسیم کیا جاتا ہے۔ ماضی کی جانچ سے ثابت ہوا ہے کہ کچھ مالیاتی اثاثوں کی واپسی معمول کی تقسیم سے منحرف ہوسکتی ہے ، جس کے نتیجے میں تیز تناسب کی متعلقہ تشریح گمراہ کن ہوتی ہے۔

اس تناسب کو مختلف فنڈ منیجروں نے اپنی واضح خطرے سے ایڈجسٹ ریٹرن کو فروغ دینے کی کوشش کرتے ہوئے بہتر بنایا جاسکتا ہے جس کو عملی شکل دی جاسکتی ہے۔

- ناپنے کیلئے وقت کی مدت میں اضافہ: اس کے نتیجے میں اتار چڑھاؤ کا امکان کم ہوجائے گا۔ مثال کے طور پر ، روزانہ کی واپسی میں سالانہ معیاری انحراف عام طور پر ہفتہ وار ریٹرن سے زیادہ ہوتا ہے ، جو بدلے میں ماہانہ ریٹرن سے زیادہ ہوتا ہے۔ زیادہ وقت کی مدت ، واضح تصویر میں کسی بھی ایک عوامل کو خارج کرنا ہوگا جو مجموعی کارکردگی کو متاثر کرسکتا ہے۔

- ماہانہ منافع کا مرکب لیکن اس حالیہ حساب سے کمپاؤنڈ ماہانہ واپسی کو چھوڑ کر معیاری انحراف کی کمپیوٹنگ کرنا۔

- کسی پورٹ فولیو کے فیصلے سے باہر پیسہ بیچنا اور خریدنا: اس طرح کی حکمت عملی متعدد سالوں کی ادائیگی کے بغیر آپشنز پریمیم جمع کرکے ممکنہ طور پر منافع میں اضافہ کرسکتی ہے۔ ایسی حکمت عملی جن میں پہلے سے طے شدہ خطرہ ، لیکویڈیٹی رسک ، یا وسیع پیمانے پر پھیلنے والے خطرات کی دیگر اقسام کو چیلنج کرنا شامل ہوتا ہے ، اسی طرح کی اہلیت رکھتے ہیں کہ وہ اوپر کی طرف سے متعصب تیز تناسب کی اطلاع دیں۔

- ریٹرن کی نرمی: کچھ مشتق ڈھانچے کا استعمال ، کم مائع اثاثوں کی مارکیٹ کو غیر منظم نشان زد کرنا ، یا قیمتوں کے حامل کچھ ماڈلز کا استعمال کرنا جو ماہانہ منافع یا نقصان کو کم قیمت دیتے ہیں ، متوقع اتار چڑھاؤ کو کم کرسکتے ہیں۔

- انتہائی منافع کو ختم کرنا: بہت زیادہ یا بہت کم واپسی کسی بھی پورٹ فولیو کی اطلاع شدہ معیاری انحراف کو بڑھا سکتی ہے کیونکہ یہ اوسط سے فاصلہ ہے۔ ایسی صورت میں ، ایک فنڈ مینیجر معیاری انحراف کو کم کرنے اور نتائج کو متاثر کرنے کے ل each ہر سال انتہائی اختتام (بہترین اور بدترین) ماہانہ منافع کو ختم کرنے کا انتخاب کرسکتا ہے کیونکہ چونکہ اس طرح کی صورتحال سے مجموعی اوسط متاثر ہوسکتی ہے۔

سابق اور سابق پوسٹ تیز تناسب

تیز تناسب کو متعدد بار نظرثانی کی گئی ہے لیکن دو عام شکلیں جو استعمال کی گئیں ہیں وہ ہیں سابقہ (مستقبل کی واپسی اور مختلف حالتوں کی پیش گوئی) اور سابقہ پوسٹ (ماضی کی واپسی کے تغیر کا تجزیہ)۔

- سابق تناسب تیز تناسب پیش گوئیاں آسان ہیں اندازوں کا انداز اسی طرح کی سرمایہ کاری کی سرگرمیوں کی ماضی کی کارکردگی کے مشاہدے کے بعد۔

- سابقہ پوسٹ تیز تناسب یہ بتاتے ہیں کہ ریٹرن کتنے اونچے تھے ، اس کے مقابلے میں یہ کہ مقررہ مدت کے دوران ان کی واپسی کتنی مختلف تھی۔ زیادہ خاص طور پر ، یہ انفرادی واپسی کی تاریخی تغیر (معیاری انحراف) کے مقابلے میں تفریقی منافع (سرمایہ کاری پر منافع اور ایک بینچ مارک سرمایہ کاری کے مابین فرق) کا تناسب ہے۔

نتیجہ اخذ کرنا

تیز تناسب پورٹ فولیو کی کارکردگی کا ایک معیاری اقدام ہے۔ اپنی سادگی اور تشریح میں آسانی کی وجہ سے ، یہ ایک مقبول اشاریہ ہے۔ بدقسمتی سے ، زیادہ تر صارفین ان مفروضوں کو بھول جاتے ہیں جس کے نتیجے میں ایک نامناسب نتیجہ برآمد ہوتا ہے۔ آپ کو مارکیٹ میں کسی فیصلے پر پہنچنے سے پہلے کارکردگی کے مساوی اقدامات کے ساتھ منافع کی تقسیم یا نتائج کی توثیق کرنے پر غور کرنا چاہئے۔