ایک ہیج فنڈ کیسے کام کرتا ہے؟ | وال اسٹریٹموجو

ہیج فنڈ کے کام کیسے کرتے ہیں؟

ہیج فنڈ ورک ایک ایسا عمل ہے جس کے بعد ہیج فنڈ مارکیٹ میں اسٹاکس یا سیکیورٹیز کی نقل و حرکت سے اپنے آپ کو بچانے کے لئے اور پورے بجٹ کو خطرے میں ڈالے بغیر بہت ہی چھوٹے کام کرنے والے سرمائے پر منافع کمانے کے لئے کرتا ہے۔

ہیج فنڈ منیجر مختلف سرمایہ کاروں اور ادارہ جاتی سرمایہ کاروں سے رقم جمع کرتا ہے اور جارحانہ پورٹ فولیو میں اس کی سرمایہ کاری کرتا ہے جو اس طرح کی تکنیکوں کے ذریعہ سنبھالا جاتا ہے جو مقررہ واپسی کے مقصد کو حاصل کرنے میں مدد کرتا ہے جو منی مارکیٹ میں تبدیلی یا حصص کی قیمت میں اتار چڑھا of سے قطع نظر کہ سرمایہ کاری کے کسی نقصان سے بچاتا ہے۔

ہیج فنڈ کیا ہے؟

ہیج فنڈ ایک نجی نجی سرمایہ کاری کی گاڑی ہے جو متعدد اور جارحانہ حکمت عملیوں کے ذریعہ پولڈ فنڈز کو استعمال کرتی ہے تاکہ اپنے سرمایہ کاروں کو فعال اور بڑے منافع حاصل کرسکیں۔

- یہ تصور باہمی فنڈ کے مترادف ہے لیکن ، ہیج فنڈز نسبتا less کم ریگولیٹ ہوتے ہیں ، وسیع اور جارحانہ حکمت عملیوں کا استعمال کرسکتے ہیں ، اور دارالحکومت میں بڑی واپسی کا ارادہ رکھتے ہیں۔

- ہیج فنڈز بہت بڑے سرمایہ کاروں کی ایک چھوٹی تعداد کی خدمت کرتے ہیں۔ یہ سرمایہ کار عام طور پر بہت دولت مند ہوتے ہیں اور پورے سرمائے پر ہونے والے نقصان کو جذب کرنے کے ل a ان کی بہت بڑی بھوک ہوتی ہے۔ بیشتر ہیج فنڈز میں یہ معیار بھی موجود ہے کہ وہ صرف سرمایہ کاروں کو کم سے کم million 10 ملین کی سرمایہ کاری کرنے کے لئے تیار ہوجائے۔

- فنڈ کا انتظام ہیج فنڈ منیجر کے ذریعہ کیا جاتا ہے جو فنڈ میں سرمایہ کاری کے فیصلوں اور کارروائیوں کا ذمہ دار ہے۔ انوکھی خصوصیت یہ ہے کہ اس مینیجر کو فنڈ میں بڑے سرمایہ کاروں میں سے ایک ہونا چاہئے جو سرمایہ کاری کے متعلقہ فیصلے کرتے وقت انہیں محتاط بنائے گا۔

- انضباطی اثاثوں کے تحت انڈر مینجمنٹ (AUM) کے ساتھ $ 100 ملین سے زیادہ کے فنڈز امریکی سیکیورٹیز اینڈ ایکسچینج کمیشن کے ساتھ رجسٹرڈ ہونا ضروری ہے۔ مزید یہ کہ ، ہیج فنڈز کو سیکیورٹیز ایکسچینج ایکٹ 1934 کے تحت وقتا فوقتا رپورٹس بنانے کی ضرورت نہیں ہے۔

ہیج فنڈز پر کارآمد روابط

- ہیج فنڈ کی فہرست ملک ، علاقہ ، یا حکمت عملی کے لحاظ سے

- اعلی 250 ہیج فنڈز کی فہرست (اے او ایم کے ذریعہ)

ٹاپ ہیج فنڈز

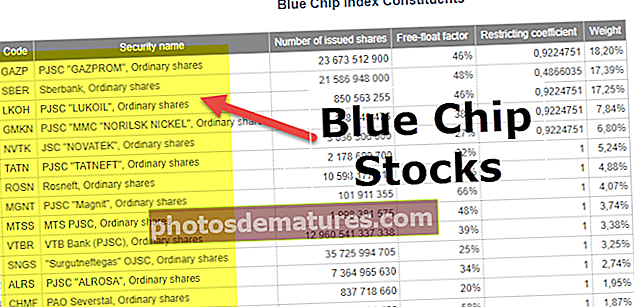

کچھ ہیج فنڈز ذیل میں ان کی اثاثوں کے تحت زیر انتظام ہیں (Q1’16):

ماخذ: اوکافنانس ڈاٹ کام

ہیج فنڈ کے فوائد

منفی تحفظ

- ہیج فنڈز منافع اور دارالحکومت کی رقم کو کم ہونے والے ہیجنگ حکمت عملیوں سے بچانے کی کوشش کرتے ہیں۔

- وہ منڈی کی قیمتوں میں کمی کا فائدہ اٹھاسکتے ہیں: ’’ مختصر فروخت ‘‘ کے ذریعہ وہ سیکیورٹیز کو بعد میں تاریخ میں واپس خریدنے کے وعدے کے ساتھ فروخت کردیں گے۔

- تجارتی حکمت عملی کا استعمال کریں جو مارکیٹ کی صورتحال کے مطابق ہیں

- وسیع تر اثاثہ تنوع اور اثاثوں کی مختص کے فوائد حاصل کریں۔

- لہذا ، جیسے اگر کسی پورٹ فولیو میں دواسازی کی کمپنیوں اور آٹوموبائل سیکٹر کے شیئرز ہیں اور اگر حکومت دواسازی کے شعبے کو کچھ فوائد پیش کرتی ہے لیکن آٹوموبائل سیکٹر پر اضافی معاوضہ عائد کرتی ہے تو ایسی صورتوں میں فوائد آٹوموبائل سیکٹر میں ممکنہ کمی کو اوورشین کرسکتے ہیں۔

کارکردگی مستقل مزاجی

- عام طور پر ، مینیجر کے پاس انویسٹمنٹ کی حکمت عملی کے انتخاب میں کوئی پابندی نہیں ہے اور وہ کسی بھی اثاثہ کی کلاس یا آلے میں سرمایہ کاری کرنے کی اہلیت رکھتے ہیں۔

- فنڈ منیجر کا کردار زیادہ سے زیادہ سرمائے کو زیادہ سے زیادہ بنانا ہے اور کسی خاص سطح کے معیار کو شکست نہیں دینا اور مطمئن رہنا ہے۔

- ان کے انفرادی فنڈز بھی اس میں شامل ہیں جو اس معاملے میں بوسٹر کی حیثیت سے کام کریں۔

کم باہمی تعلق:

- بازار کی غیر مستحکم صورتحال میں منافع کمانے کی اہلیت انہیں منافع کمانے کے لips تیار کرتی ہے جس کا روایتی سرمایہ کاری سے بہت کم تعلق ہوتا ہے۔

- لہذا ، یہ ضروری نہیں ہے کہ اگر مارکیٹ نیچے کی سمت جارہی ہے تو اس کے برخلاف پورٹ فولیو کو نقصان ہو رہا ہے۔

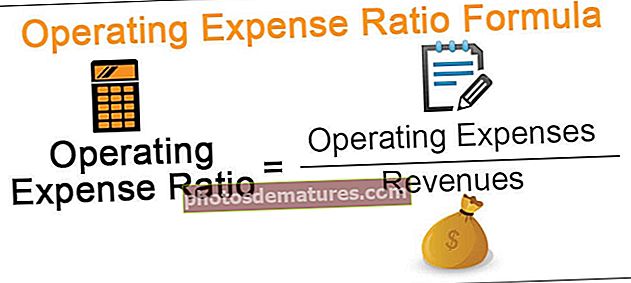

ہیج فنڈز کی انتظامی فیس اور کارکردگی کی فیس

یہ فیسیں فنڈز کے نظم و نسق کے لئے ہیج فنڈ مینیجرز کو دی جانے والی معاوضے ہیں اور انھیں مقبول طور پر "دو بائیس" اصول کے طور پر بھی جانا جاتا ہے۔ ’دو‘ جزو سے مراد مجموعی اثاثہ کی قیمت پر فلیٹ 2٪ انتظامی فیس وصول کرنا ہے۔ فنڈز کی کارکردگی سے قطع نظر فنڈ منیجر کو مینجمنٹ فیس ادا کی جاتی ہے اور فنڈ کے آپریشنل / باقاعدہ کام کے لئے ضروری ہے۔ جیسے مینجمنٹ کے تحت 1 ارب ڈالر کے اثاثوں والے مینیجر کو بطور مینجمنٹ فیس 20 ملین ڈالر کماتی ہے۔ اگر فنڈ کی کارکردگی تسلی بخش نہیں ہے تو یہ 1.5 or یا 1.75 to پر جاسکتی ہے۔

فنڈ مثبت منافع پیدا کرنے والے کارکردگی کی ایک خاص سطح تک پہنچ جاتا ہے ایک بار 20 once کارکردگی فیس ادا کی جاتی ہے. اس فیس کا حساب عام طور پر سرمایہ کاری کے منافع کی فیصد کے طور پر کیا جاتا ہے جس کا احساس اکثر غیر حقیقی ہوتا ہے۔

کہتے ہیں کہ ایک سرمایہ کار ہیج فنڈ میں 10 ملین ڈالر کے حصص کی خریداری کرتا ہے اور فرض کریں کہ اگلے سال کے دوران فنڈ کی این اے وی (نیٹ اثاثہ مالیت) میں 10 فیصد اضافہ ہوتا ہے جس سے سرمایہ کاروں کے شیئرز 11 ملین ڈالر ہوجاتے ہیں۔ m 1 ملین کے اس اضافے میں ، 20 Per پرفارمنس فیس (،000 20،000) انوسٹمنٹ فنڈ مینیجر کو ادا کی جائے گی ، اور اس رقم سے فنڈ کی این اے وی میں کمی واقع ہوگی ، جس سے سرمایہ کاروں کو 8 10،8 ملین کے حصص ہوں گے ، اس سے قبل 8 فیصد کی واپسی ہوگی۔ اخراجات میں مزید کمی

ہیج فنڈ کی ساخت

ماسٹر - فیڈر

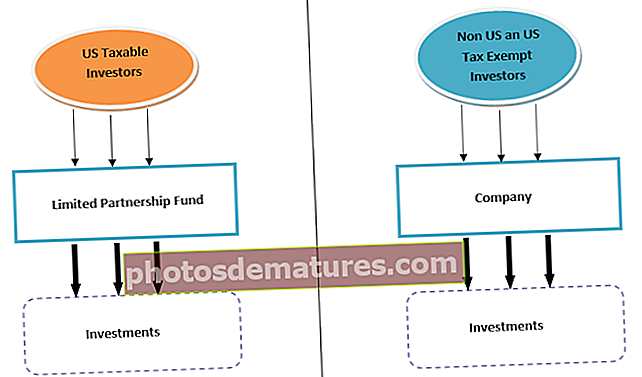

ہیج فنڈ کا ڈھانچہ جس طرح چلتا ہے اسے ظاہر کرتا ہے۔ سب سے مشہور ڈھانچہ ایک ماسٹر فیڈر ہے جو عام طور پر دونوں ٹیکسوں ، امریکی ٹیکس سے مستثنیٰ (گراٹی وٹی فنڈز ، پنشن فنڈز) اور غیر امریکی سرمایہ کاروں کو ایک مرکزی گاڑی میں جمع کرنے کے لئے استعمال کیا جاتا ہے۔ اسے آریگرام کی مدد سے دکھایا جاسکتا ہے:

- ماسٹر فیڈر ڈھانچے کی سب سے عام شکل شامل ہے ون ماسٹر فنڈر اور ون آفشور فیڈر کے ساتھ ایک ماسٹر فنڈ (مذکورہ آریھ کی طرح)۔

- سرمایہ کار فیڈر فنڈز میں سرمایہ کاروں کو کھانا کھلانے والے سرمائے سے شروع ہوتا ہے جس کے نتیجے میں سکیورٹی کی خریداری کی طرح ماسٹر فنڈ میں بھی سرمایہ کاری ہوتی ہے کیونکہ یہ ماسٹر فنڈ کے "حصص" خریدے گا جو بدلے میں تمام تجارتی سرگرمیاں انجام دیتا ہے۔

- یہ ماسٹر کمپنی عام طور پر کیمین جزائر یا برمودا جیسے ٹیکس غیر جانبدار سمندر کے دائرہ اختیار میں شامل ہے۔ ماسٹر فنڈ میں ہونے والی سرمایہ کاری کے ذریعہ ، فیڈر فنڈز متناسب سرمایہ کاری کے حساب سے منافع میں حصہ لیتا ہے۔

- مثال کے طور پر ، اگر فیڈر فنڈ اے کی شراکت $ 500 ہے اور فیڈر فنڈ بی کی شراکت مجموعی ماسٹر فنڈ کی سرمایہ کاری میں $ 1000 ہے تو پھر فنڈ اے کو ماسٹر فنڈ منافع کا ایک تہائی حصہ ملے گا ، جبکہ فنڈ بی دو تہائی وصول کرے گا۔

- امریکی ٹیکس قابل سرمایہ کار ، یو ایس لمیٹڈ پارٹنرشپ فیڈر فنڈ میں سرمایہ کاری کرنے کا فائدہ اٹھاتے ہیں ، جو انشائرمنٹ کے ل certain کچھ انتخابات انتخابات کے ذریعے کیے جاتے ہیں جو ان سرمایہ کاروں کے لئے ٹیکس پر موثر ہیں۔

- غیر U.S. اور امریکی ٹیکس سے مستثنیٰ سرمایہ کار ایک علیحدہ آف شور فیڈر کمپنی کے ذریعہ سبسکرائب کرتے ہیں تاکہ امریکی ٹیکس کے سرمایہ کاروں پر لاگو امریکی ٹیکس ریگولیٹری نیٹ کے اندر براہ راست آنے سے بچ جا سکے۔ فیڈر فنڈز کی سطح پر مینجمنٹ فیس اور پرفارمنس فیس وصول کی جاتی ہے۔

ماسٹر فیڈر فنڈ ڈھانچے کی خصوصیات ذیل میں دی گئی ہیں:

- اس میں متعدد محکموں کا استحکام شامل ہے جس میں سے ایک تنوع کا فائدہ دیتا ہے اور بازار کے غیر مستحکم حالات میں بھی فائدہ اٹھانے کے بڑے امکانات کھڑے ہوتے ہیں۔

- استحکام عام طور پر کم آپریشنل اور لین دین کی لاگت کا باعث بنتا ہے۔ جیسے صرف ایک واحد رسک مینجمنٹ رپورٹس اور تجزیہ ماسٹر سطح پر کرنے کی ضرورت ہے۔

- ایک بڑے پورٹ فولیو کی معیشت پیمانے پر ہوگی اور اس میں پرائم بروکرز اور دیگر اداروں کی پیش کردہ زیادہ سازگار شرائط بھی ہوں گی۔

- اس طرح کے ڈھانچے انتہائی لچکدار ہوسکتے ہیں۔ یہ ایک ہی حکمت عملی فنڈ کے ل equally مساوی طور پر استعمال کیا جاسکتا ہے (مثال کے طور پر ایک فنڈ صرف ایکوئٹی میں سرمایہ کاری کرکے کمائی پر غور کرے گا) نیز چھتری ڈھانچے جس میں متعدد سرمایہ کاری کی حکمت عملی استعمال کی جاتی ہے (ایسا فنڈ جو تبادلہ کرکے تبادلہ ، تبادلوں یا نجی جگہوں پر بھی لگے گا)

- سرمایہ کاروں کی سطح پر بھی لچک زیادہ سے زیادہ ہے کیونکہ متعدد فیڈر انتظامات کو ماسٹر فنڈ کیٹرنگ میں سرمایہ کاروں کے مختلف طبقات کے ل introduced متعارف کرایا جاسکتا ہے ، جو مختلف کرنسی ، خریداری اور فیس کے ڈھانچے کو اپنا لیتے ہیں۔

- اس ڈھانچے کی بنیادی خرابی یہ ہے کہ بیرون ملک ساحل سے رکھے گئے فنڈ عام طور پر امریکی منافع پر ہولڈنگ ٹیکس کے تابع ہوتے ہیں۔ ود ہولڈنگ ٹیکس ایک غیر رہائشی یا ملک کے غیر شہریوں کو ادا کی جانے والی کسی دوسری آمدنی کی ملکیت سیکیورٹیز سے سود یا منافع پر عائد ٹیکس ہے۔ امریکہ میں ودہولڈنگ ٹیکس دوسرے ممالک کے ساتھ معاہدوں پر منحصر 30٪ یا اس سے کم کی شرح سے عائد کیا جاتا ہے ، جبکہ کینیڈا میں یہ 25٪ کی فلیٹ شرح سے نافذ ہے۔

اسٹینڈ فنڈ

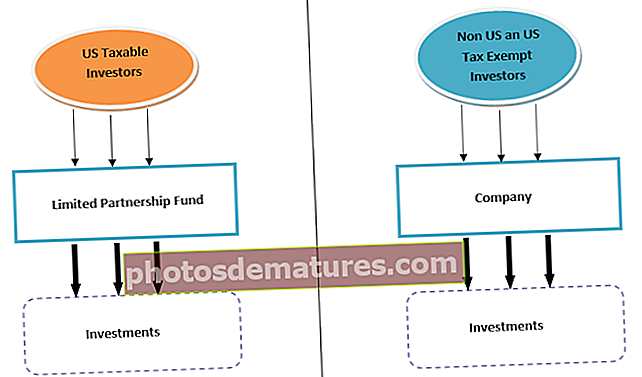

اس طرح کا فنڈ اپنے آپ میں ایک انفرادی ڈھانچہ ہے اور یہ ایک مشترکہ نقطہ نظر رکھنے والے سرمایہ کاروں کے لئے قائم کیا گیا ہے۔ ساخت کو آریگرام کی مدد سے دکھایا جاسکتا ہے:

- جیسا کہ نام سے پتہ چلتا ہے ، یہ ایک انفرادی فنڈ ہے جو صارفین کے انفرادی قسم کی ضروریات کو پورا کرتا ہے۔

- اپنے ٹیکس مقاصد کے ل، ، غیر امریکی اور ٹیکس سے مستثنیٰ سرمایہ کار کسی ایسے ڈھانچے میں سرمایہ کاری کرنا چاہتے ہیں جو "اوپاک" ہو اور دوسری طرف ، امریکی ٹیکس قابل سرمایہ کاروں کو امریکی انکم ٹیکس کے لئے "شفاف" ڈھانچے کی ترجیح ہوسکتی ہے۔ مقاصد ، عام طور پر محدود شراکت داری۔

- لہذا ، ہیج فنڈ منیجر کی مہارت پر منحصر ہے کہ اس طرح کے ڈھانچے یا تو انفرادی طور پر یا متوازی طور پر قائم کیے جائیں گے۔

- فنڈز کے فوائد یا خرابیاں تمام سرمایہ کار برداشت کرتے ہیں اور اس معاملے میں پھیلا نہیں ہوتے ہیں۔

- اس معاملے میں اکاؤنٹنگ کا طریقہ کار بھی آسان ہے کیونکہ سارے اکاؤنٹنگ اسٹینڈ لیون ہی میں کی جائے گی۔

فنڈز کا فنڈ

فنڈز کا ایک فنڈ (F-O-F) جسے ملٹی مینیجر انویسٹمنٹ بھی کہا جاتا ہے ایک سرمایہ کاری کی حکمت عملی ہے جس میں ایک فرد فنڈ دوسری قسم کے ہیج فنڈز میں سرمایہ کاری کرتا ہے۔

- اس کا مقصد ایک ہی فنڈ میں لپیٹے ہوئے فنڈ کے مختلف اقسام میں سرمایہ کاری کے ساتھ مناسب اثاثہ کی مختص اور وسیع تنوع حاصل کرنا ہے۔

- ایسی خصوصیات چھوٹے سرمایہ کاروں کو راغب کرتی ہیں جو سیکیورٹیز میں براہ راست سرمایہ کاری کے مقابلے میں کم خطرات کے ساتھ بہتر نمائش حاصل کرنا چاہتے ہیں۔

- اس طرح کے فنڈز میں سرمایہ کاری سے سرمایہ کار کو پروفیشنل فنانشل مینجمنٹ خدمات ملتی ہیں۔

- ان فنڈز میں سے زیادہ تر اپنے فنڈ مینیجرز کے لئے باقاعدگی سے مستعدی مستعد طریقوں کی ضرورت ہوتی ہے۔ منیجرز کے پس منظر کو لاگو کرنے سے جانچ پڑتال کی جاتی ہے جس کے نتیجے میں سیکیورٹیز انڈسٹری میں پورٹ فولیو ہینڈلر کا بیک گراونڈ اور اسناد موجود ہیں۔

- اس طرح کے فنڈز انفرادی فنڈ کی سرمایہ کاری کے لئے جانے کے چیلنج سے قبل سرمایہ کاروں کو پیشہ ورانہ طور پر منظم فنڈز میں آزمائشی میدان پیش کرتے ہیں۔

- اس ڈھانچے کی خرابی یہ ہے کہ اس میں آپریٹنگ اخراجات اٹھائے جاتے ہیں جس سے یہ ظاہر ہوتا ہے کہ سرمایہ کار اس اخراجات کے لئے دوگنا ادا کررہے ہیں جو پہلے سے ہی بنیادی فنڈز کی فیسوں میں شامل ہے۔

اگرچہ فنڈ آف فنڈز اوسط منافع کے بدلے میں مارکیٹ میں اتار چڑھاؤ میں تنوع اور کم نمائش مہیا کرتے ہیں ، لیکن اس طرح کی واپسی سرمایہ کاری کی فیسوں سے متاثر ہوسکتی ہے جو عام طور پر روایتی سرمایہ کاری فنڈز کے مقابلے میں زیادہ ہوتی ہے۔

فیسوں اور ٹیکس کی ادائیگیوں کے لئے رقم مختص کرنے کے بعد ، فنڈز کی سرمایہ کاری کے فنڈ پر منافع عام طور پر ان منافع کے مقابلے میں کم ہوسکتا ہے جو ایک ہی فنڈ منیجر مہیا کرسکتے ہیں۔

سائیڈ جیب

ایک ضمنی جیب فنڈ ہیج فنڈ کے اندر ایک ایسا طریقہ کار ہے جس کے تحت فنڈ کے تمام باقاعدہ اثاثوں سے کچھ خاص اثاثوں کا تقویت پایا جاتا ہے جس کی نسبت غیر منضبط یا براہ راست قدر کرنا مشکل ہے۔

- جب کسی سرمایہ کاری کو سائیڈ جیب میں شامل کرنے پر غور کیا جاتا ہے تو ، فنڈ کے مرکزی پورٹ فولیو کے مقابلے میں اس کی قیمت الگ تھلگ میں شمار کی جاتی ہے۔

- چونکہ ضمنی جیبیں مائع یا کم مائع سرمایہ کاری کرنے کے ل. استعمال کی جاتی ہیں ، لہذا سرمایہ کاروں کو انہیں چھڑانے کے باقاعدہ حقوق حاصل نہیں ہیں اور یہ صرف کچھ غیر متوقع حالات میں ہی ان سرمایہ کاروں کی رضامندی سے ہوسکتا ہے جن پر سائیڈ جیب لاگو ہوتا ہے۔

- سرمایہ کاری سے حاصل ہونے والے منافع یا نقصانات صرف ان سرمایہ کاروں کے لئے مختص کردیئے جاتے ہیں جب اس طرف جیب قائم ہوئی تھی نہ کہ ان نئے جیبوں کو جنہوں نے فنڈز میں حصہ لیا تھا ان سائڈ جیبوں کو شامل کیا گیا تھا۔

- فنڈز عام طور پر منیجمنٹ فیسوں کا حساب لگانے اور NAV کی اطلاع دہندگی کے مقصد کے لئے "قیمت پر" (خریداری کی قیمت یا معیاری تشخیص) ضمنی جیب والے اثاثے رکھتے ہیں۔ اس سے فنڈ منیجر ان بنیادی آلات کی مبہم قیمتوں سے پرہیز کرنے سے بچ سکے گا کیونکہ ضروری ہے کہ ان سیکیورٹیز کی قیمت دستیاب نہ ہو۔ زیادہ تر معاملات میں ، اس طرح کے سائیڈ جیب نجی جگہ جگہ ہوتے ہیں۔

- جب فورا liquid لیکویڈیٹی کی ضرورت ہو تو فراغت کے وقت جیبیں مفید ثابت ہوسکتی ہیں۔

ہیج فنڈز میں سبسکرپشنز ، ضوابط اور لاک اپ

سبسکرپشنز سرمایہ کاروں کے ذریعہ فنڈ میں کیپٹل کے داخلے کا حوالہ دیتے ہیں اور چھٹکارا سرمایہ کاروں کے ذریعہ فنڈ سے سرمائے کے اخراج سے باہر نکلتے ہیں۔ ہیج فنڈز میں روزانہ لیکویڈیٹی نہیں ہوتی ہے کیونکہ سرمایہ کاری کی کم از کم ضرورت نسبتا is بڑی ہوتی ہے اور اسی وجہ سے اس طرح کی سبسکرپشنز اور چھٹکارا یا تو ماہانہ یا سہ ماہی ہوسکتا ہے۔ فنڈ کی مدت فنڈ مینیجر کے ذریعہ اختیار کردہ حکمت عملی کے مطابق رہنی ہوگی۔ بنیادی سرمایہ کاری کی جتنی زیادہ لیکویڈیٹی ہوگی ، اس کی سبسکرپشن / چھٹکارا زیادہ کثرت سے ہوگا۔ دن کی تعداد بھی بتائی جائے گی جو 15 سے 180 دن تک ہوتی ہے۔

"لاک اپ" ایک ایسا انتظام ہے جس کے تحت وقت کا عزم بیان کیا جاتا ہے جس کے تحت سرمایہ کار اپنا سرمایہ ختم نہیں کرسکتا۔ کچھ فنڈز میں دو سال تک لاک ان وابستگی کی ضرورت ہوتی ہے لیکن سب سے عام لاک اپ ایک سال کے لئے ایک درخواست ہے۔ کچھ معاملات میں ، یہ ایک "ہارڈ لاک" ثابت ہوسکتا ہے جس سے سرمایہ کار کو کل وقتی عرصے کے لئے فنڈز واپس نہ لینے سے روکا جا other جب کہ دوسرے معاملات میں بھی سرمایہ کار جرمانے کی ادائیگی کے بعد اپنے فنڈز کو چھڑا سکتا ہے جو 2٪ -10٪ تک ہوسکتا ہے۔

دوسرے مضامین جو آپ کو مفید معلوم ہوسکتے ہیں

- ہیج تناسب فارمولا

- ہیج فنڈ نوکریاں

- ہیج فنڈ منیجر بمقابلہ انویسٹمنٹ بینکنگ

- نجی ایکویٹی بمقابلہ ہیج فنڈ کے اختلافات <