سورٹینو تناسب (فارمولا ، مثالوں) | سورٹینو تناسب کا حساب کتاب کیسے کریں؟

سورٹینو تناسب کیا ہے؟

سارٹینو تناسب ایک اعدادوشمار کا آلہ ہے جو خراب خطرہ کی دی گئی سطح کے لئے سرمایہ کاری سے واپسی کا اندازہ کرنے کے لئے استعمال کیا جاتا ہے اور اس کا اندازہ پورٹ فولیو کی متوقع واپسی سے خطرہ سے پاک شرح کو کم کرکے اور اس میں تقسیم کرکے کیا جاتا ہے منفی پورٹ فولیو (منحرف انحراف) کے معیاری انحراف کا نتیجہ ہے۔

فارمولا

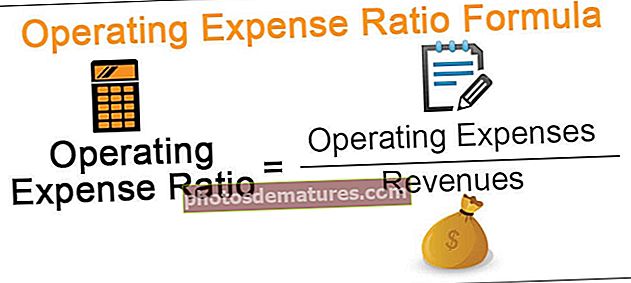

سورٹینو تناسب کا فارمولا ذیل میں دیا گیا ہے: -Rf / σd

سارٹینو تناسب کا فارمولا = (آر پی - آر ایف) / σd

کہاں

- آر پی پورٹ فولیو کی واپسی کی متوقع شرح ہے

- آریف خطرہ سے پاک یا واپسی کی کم از کم قابل قبول شرح ہے

- d منفی اثاثہ واپسی کا معیاری انحراف ہے

لہذا یہ واپسی کی ٹارگٹ ریٹ سے زیادہ اور اس سے زیادہ اضافی واپسی یا خطرہ سے پاک یونٹ ریٹرن ریٹ یونٹ نیچے کا خطرہ ہے۔

سارٹینو تناسب کا حساب کتاب تیز تناسب سے ملتا جلتا ہے ، جو خطرہ واپسی کی تجارت کا ایک عام اقدام ہے ، فرق صرف یہ ہے کہ مؤخر الذکر کسی پورٹ فولیو کی کارکردگی کا جائزہ لیتے ہوئے الٹا اور نیچے اتار چڑھاؤ دونوں کا استعمال کرتا ہے تاہم سابقہ صرف غیر جانبدار اتار چڑھاؤ کا استعمال کرتا ہے . تیز تناسب کی طرح ، ایک اعلی سورنٹو تناسب بھی بہتر ہے۔

سورٹینو تناسب کا حساب کتاب کیسے کریں؟

آئیے اس تناسب کی اہمیت کو سمجھنے کے لئے ایک مثال پر غور کریں۔ انوسٹمنٹ پورٹ فولیو کی دو مختلف اسکیمیں A & B ہوں جن کی سالانہ واپسی بالترتیب 10٪ اور 15٪ ہے۔ یہ فرض کرتے ہوئے کہ A کی نیچے والی انحراف 4٪ ہے جبکہ B کے لئے 12٪ ہے۔ نیز ، فکسڈ ڈپازٹ رسک فری شرح 6٪ پر بھی غور کریں۔

- A کے لئے سورنٹو تناسب کا حساب کتاب ہے: (10-6) / 4 = 1

- بی کے لئے سورنٹو تناسب کا حساب کتاب ہے: (15-6) / 12 = 0.75

اب اگرچہ بی کی A کے مقابلے میں زیادہ سالانہ واپسی ہے ، اس کا سورنٹو تناسب A کی نسبت کم ہے۔ لہذا اگر سرمایہ کار متوقع منافع کے مقابلے میں اس سکیم سے منسلک منفی خطرات کے بارے میں زیادہ فکرمند ہیں تو وہ اسکیم اے کے لئے جائیں گے کیونکہ اس سے زیادہ خطرہ کے ہر اکائی میں زیادہ منافع مل رہا ہے ، اس میں کسی بڑے نقصان سے بچنے کا بھی زیادہ امکان ہے۔

مثال

سورنٹو تناسب کو فرینک اے سارٹینو کے نام پر رکھا گیا تھا جس نے اچھ .ی والی اتار چڑھاؤ اور خراب اتار چڑھاؤ کے درمیان فرق کرنے کے ل developed اسے تیار کیا تھا ، جو تیز تناسب سے ممکن نہیں تھا۔ تیز تناسب کا استعمال کرتے ہوئے پورٹ فولیو کی کارکردگی کا اندازہ اتار چڑھاؤ کی سمت سے لاتعلق ہے ، یعنی اتار چڑھاؤ کا علاج اوپر کی طرف یا نیچے کی طرف انحراف کے لئے یکساں ہے۔ سورنٹو تناسب کے حساب کتاب کے لئے نیچے کی طرف انحراف کا استعمال کیا جاتا ہے جس کے تحت وہ صرف ان مدتوں پر غور کرتا ہے جب واپسی کی شرح واپسی کی شرح کے ہدف سے کم یا خطرہ سے پاک ہوتی تھی۔

ان کی مثال دینے کے لئے آئیے ایک اور مثال پیش کرتے ہیں۔ 12 مہینوں میں مندرجہ ذیل منافع کے ساتھ سرمایہ کاری کے پورٹ فولیو اسکیم کو سمجھنا:

دوسرے پیرامیٹرز:

واپسی کی خطرہ سے پاک شرح: 6٪

ہم فارمولے کا استعمال کرکے مندرجہ بالا جدول سے نمونہ کے معیاری انحراف حاصل کرسکتے ہیں۔

- σ = مربع (مختلف حالت / ن -1) جہاں ن نمونہ کا سائز ہے

- σ = اسکوائرٹ (6.40٪ / 11) à σ = 7.63%

اور فارمولا کا استعمال کرتے ہوئے تیز تناسب کا حساب لگایا جاسکتا ہے:

- (آر پی آر ایف) / σ

تیز تناسب کا فارمولا = (7٪ - 6٪) / 7.63٪

تیز تناسب = 0.1

یہ اوپر کی جدول سے صاف طور پر دیکھا جاسکتا ہے کہ کالم میں فرق ہے (آر-آر (اوسط) 2) اتار چڑھاؤ کی سمت کو نظرانداز کرنے لگتا ہے جیسے اگر ہم 5 اور مدت 10 کی مدت کا موازنہ کریں ، جہاں اصل واپسی اور واپسی کی اوسط شرح کے مابین مساوی لیکن برعکس فرق موجود ہے تو پھر بھی فرق دونوں کے لئے یکساں ہے ، قطع نظر اس سے قطع نظر کہ اس سے قطع نظر انحراف کیا ہو۔ اوسط شرح

لہذا ہم یہ کہہ سکتے ہیں کہ 8 اور مدت کے لئے واپسی اور اوسط واپسی کے درمیان + 13٪ فرق -13 been ہوتا ، تو پھر بھی معیاری انحراف وہی ہوگا جو یقینی طور پر کوئی مناسب تشخیص نہیں ہے ، کافی حد تک منفی فرق ہوگا مطلب بہت زیادہ خطرہ والا پورٹ فولیو۔ اس سے مختلف خطرہ رکھنے والے محکموں کے لئے بھی اسی طرح کی تشخیص کی جاسکتی ہے کیونکہ یہ اقدام اس سے لاتعلق ہے کہ واپسی واپسی کی اوسط شرح سے اوپر ہے یا اس سے کم ہے۔

اب اگر ہم دیکھیں کہ ہم ذیل میں سورٹینو تناسب کا حساب کس طرح لیتے ہیں:

یہاں ، نیچے کی طرف انحراف کے حساب کے لئے ، صرف منفی مختلف حالتوں پر غور کیا جاتا ہے یعنی صرف وہ ادوار جب واپسی کی شرح ہدف سے کم یا واپسی کے خطرے سے پاک شرح کے مطابق تھی جیسا کہ جدول میں پیلے رنگ میں روشنی ڈالی گئی ہے ، تمام مثبت مختلف حالتوں کو نظر انداز کرتے ہوئے اور صفر کے طور پر ان کو لے

ہم فارمولے کا استعمال کرتے ہوئے مندرجہ بالا جدول سے نمونے کی نیچے کی انحراف حاصل کرسکتے ہیں۔

- =d = اسکوائرٹ (2.78٪ / 12) à σ = 4.81%

اور سورنٹو تناسب کا حساب کتابی فارمولے کے ذریعہ لگایا جاسکتا ہے:

- سورانیانو تناسب فارمولا = (آر پی آر ایف) / σd

- سورٹینو تناسب = (7% – 6%)/4.81%

- = 0.2

مشاہدات

- یہ دیکھا جاسکتا ہے کہ اس سرمایہ کاری کے پورٹ فولیو کی وجہ سے سورٹینو تناسب تیز تناسب سے تھوڑا سا زیادہ ہے کیونکہ وہاں ہدف کی بہت کم خلاف ورزی یا واپسی کی خطرہ سے پاک شرح موجود ہے۔

- نیز ، 13٪ جیسے عمومی طور پر بڑے انحراف کی تیز تناسب کی ترتیب جو حقیقت میں ایک خطرہ شفٹ نہیں تھی اور در حقیقت سرمایہ کاروں کے لئے اچھا ہے

- جیسا کہ پہلے ذکر کیا گیا ہے ، ہم دیکھ سکتے ہیں کہ سورٹینو تناسب اس طرح کے انحراف کے اپنے حساب کتاب کے ذریعہ اچھ andے اور برے تغیرات میں فرق کرنے کے قابل ہے۔

- اس کا حساب ان خوردہ سرمایہ کاروں کے لئے خاص طور پر کارآمد ہے جو کچھ مخصوص اہداف اور واپسی کی ہدف کی شرح کے ساتھ سرمایہ کاری کرتے نظر آتے ہیں

- یہ کسی ایسے فنڈ مینیجر کی کارکردگی کی پیمائش کے ل a ایک بہتر ٹول ہے جس کی واپسی کو مثبت انداز میں پھنس جاتا ہے کیونکہ یہ اتار چڑھاؤ یا خطرے کا حساب لگاتے ہوئے تمام مثبت تغیرات کو نظر انداز کردے گا اور مناسب تشخیص فراہم کرے گا۔

سورنٹو تناسب کی حد یہ ہے کہ اعداد و شمار کے لحاظ سے اہم انحراف کے انحراف کے حساب کتاب کے ل enough کافی خراب اتار چڑھاؤ واقعات ہونے چاہئیں۔