تجارتی ملٹی | تشخیص کے لئے ٹریڈنگ ملٹیپلس کا استعمال کیسے کریں؟

تجارتی ملٹی پلس کیا ہے؟

جب کسی کمپنی کی قدر کی جارہی ہے تو ، کبھی کبھی نقد رقم کے بہاؤ کی تشخیص کے لئے ضروری تمام اقدار دستیاب نہیں ہوں گی اور اس وجہ سے تجزیہ کار کے لئے لازمی ہے کہ وہ ایک تقابلی کمپنی لے ، مالی اقدار کا متعدد پتہ لگائیں اور ہمارے تجزیے میں ان کا استعمال کریں۔ مناسب میٹرک بلایا جائے تلاش کریں تجارتی ملٹی.

مثال

ہم کہتے ہیں کہ آپ دو کمپنیوں - کمپنی وائی اور کمپنی زیڈ کا موازنہ کر رہے ہیں۔ اس وقت ، ایک سرمایہ کار کے طور پر ، آپ کو صرف حصص کی قیمت ، ہر کمپنی کے حصص کی تعداد ، اور مارکیٹ کیپٹلائزیشن کا پتہ چلتا ہے۔

- کمپنی وائی (حصص share 10) اور کمپنی زیڈ (share 25 فی شیئر) کے حصص کی قیمت کا موازنہ کرتے ہوئے ، آپ کو کچھ سمجھ نہیں آتا ہے۔ آپ کس طرح بتائیں گے کہ کون سی کمپنی حصص کی قیمت دیکھ کر بہت اچھا کر رہی ہے؟

اسی لئے آپ تجارتی ضربوں کا استعمال کرکے نسبتا value قدر تلاش کریں گے۔

- پہلے ، آپ نے ہر کمپنی کی فی شیئر آمدنی (ای پی ایس) دیکھی۔ آپ کو پتہ چلا کہ کمپنی وائی کا ای پی ایس فی شیئر $ 5 ہے ، اور کمپنی زیڈ کا ای پی ایس 9 ڈالر فی شیئر ہے۔ ای پی ایس کو دیکھ کر ، آپ اس نتیجے پر پہنچے کہ کمپنی زیڈ کمپنی وائی سے زیادہ رقم کما رہی ہے۔ لیکن اس کا مطلب یہ نہیں ہے کہ اس سے آپ کو کوئی فائدہ ہوگا۔

- یہ جاننے کے ل you کہ آپ کمپنی کے حصص سے کتنا فائدہ اٹھائیں گے ، اگر آپ انہیں پہلے جگہ پر خریدیں گے تو ، آپ کو قیمتوں کی آمدنی کا تناسب دیکھنا ہوگا۔ P / E تناسب کو دیکھ کر ، آپ کو معلوم ہوا کہ کمپنی Y کے لئے ، یہ 1.5 ہے ، اور کمپنی Z کے لئے ، یہ 6 ہے۔

- اب یہ واضح ہوجاتا ہے کہ کونسی کمپنی آپ کے لئے بطور سرمایہ کار زیادہ منافع بخش ہے۔ آپ کمپنی وائی کو 50 1.50 کی ادائیگی کرکے ایک ڈالر کی کمائی حاصل کریں گے۔ جبکہ ، کمپنی Z کو $ 6 ادا کرکے آپ کو ایک ڈالر کی کمائی ہوگی۔ اس کا مطلب یہ ہے کہ کمپنی Y آپ کو بطور سرمایہ کار زیادہ فائدہ مند ہے۔

اس کے علاوہ ، اس مضمون پر ایک نظر ڈالیں - موازنہ کمپنی کا تجزیہ۔

ایک سے زیادہ ویلیو ٹیبل کی تجارت - مرحلہ وار

اس حصے میں ، ہم قدم بہ قدم آگے بڑھیں گے۔ ہم ہر قدم کے بارے میں مختصر طور پر بات کریں گے۔ پورے حصے سے گزرنے کے بعد ، آپ کو ایک واضح اندازہ ہوگا کہ کسی کمپنی کی قیمت لگانے کے لئے تجارتی ضربوں کو کس طرح استعمال کیا جائے۔

آو شروع کریں.

مرحلہ نمبر 1: موازنہ کرنے والی کمپنیوں کی شناخت

ذیل میں کمپنی کا موازنہ کیا جاتا ہے جب میں نے باکس آئ پی او کا تجزیہ کیا۔

پہلا سوال جو سرمایہ کار پوچھتے ہیں - ہم موازنہ کرنے والی کمپنیوں کی شناخت کیسے کریں گے؟ سوال عیاں ہے۔ چونکہ انڈسٹری میں بہت سی کمپنیاں ہیں ، لہذا کسی کو صحیح کمپنیوں کا پتہ کیسے ہوگا؟

- پہلے ، آپ کو کاروباری مکس تلاش کرنے کی ضرورت ہے۔ کاروباری اختلاط کے تحت ، آپ کو تین چیزیں نظر آئیں گی - کمپنیوں کے ذریعہ پیش کردہ مصنوعات اور خدمات ، ان کمپنیوں کا جغرافیائی محل وقوع ، اور وہ کس قسم کے صارفین کی خدمت کرتے ہیں۔

- دوسرا ، آپ کمپنیوں کا سائز دیکھیں گے۔ سائز کے تحت ، آپ کسی بھی یا تینوں عزم کا انتخاب کرسکتے ہیں- ان کمپنیوں کے محصولات ، انتظام کے تحت کل اثاثہ جات ، اور / یا ان کمپنیوں کا ایبیٹڈا مارجن۔

خیال یہ ہے کہ صحیح صنعت ، صحیح خدمات / مصنوعات اور صحیح تجارتی ضوابط تلاش کریں۔

اضافی طور پر ، جیسا کہ ہم اوپر باکس آئ پی او کی موازنہ کمپنی کے تجزیہ میں دیکھتے ہیں ، ہم نے مارکیٹ کیپٹلائزیشن اور انٹرپرائز ویلیو کو بھی شامل کیا ہے۔ اس کی وجہ ہم یہ کرتے ہیں کہ ہم کسی چھوٹی ٹوپی کمپنی کا ایک بڑی کیپ کمپنی کے ساتھ موازنہ نہیں کرنا چاہتے کیوں کہ ان کی قیمت مختلف ترقی کے راستوں کی وجہ سے مختلف ہوسکتی ہے۔

مرحلہ # 2: قیمتوں کے ضوابط کو دیکھنا

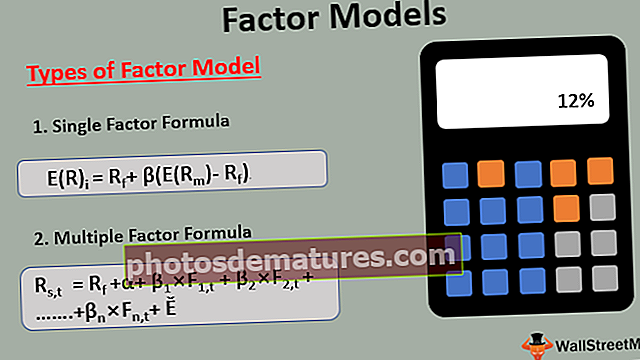

جیسا کہ آپ پہلے ہی جانتے ہیں کہ یہاں متعدد ضرب ہیں جو ہم کسی کمپنی کی قیمت لگانے کے لئے استعمال کرسکتے ہیں۔ یہاں ، ہم سب سے زیادہ استعمال ہونے والے اور مشہور ٹریڈنگ ضربوں کے بارے میں بات کریں گے۔

- ای وی / ایبیٹڈا: یہ سب سے عام تجارتی ضرب میں سے ایک ہے۔ اس کو استعمال کرنے کا مقصد ای وی (انٹرپرائز ویلیو) ہے نہ صرف مارکیٹ کیپٹلائزیشن پر غور کرتا ہے ، بلکہ یہ قرض کو بھی مدنظر رکھتا ہے۔ یہاں تک کہ ایبیٹڈا بھی فوری طور پر نقد اشیاء کو نہیں بلکہ قرض کو بھی مدنظر رکھتا ہے۔ یہی وجہ ہے کہ EV / EBITDA ایک قابل اعتماد متعدد سرمایہ کار / تجزیہ کار کسی کمپنی کی قدر کرنے کے لئے استعمال کرتے ہیں۔ عمومی منظرناموں میں EV / EBITDA حساب کے لئے صحیح حد 6X سے 15X ہے۔

- ای وی / محصول: یہ بھی ایک اور عام ملٹی پل ہے جو بہت استعمال ہوتا ہے۔ یہ متعدد ان حالات میں لاگو ہوتا ہے جہاں کسی کمپنی کا ایبیٹڈا منفی ہوتا ہے۔ اگر ایبیٹڈا منفی ہے تو ، ای وی / ایبیٹڈا مفید نہیں ہوگا۔ اور جن کمپنیوں نے ابھی اپنا سفر شروع کیا ہے ان کے لئے ، ایک منفی ایبیٹڈا بہت عام ہے۔ تاہم ، جب دو کمپنیوں کی آمدنی ایک جیسی ہوتی ہے تو وہ / استعمال کرنے کے لئے ای وی / ریونیو بہت زیادہ نہیں ہے لیکن وہ چلانے کے طریقہ کار میں اس سے کہیں زیادہ مختلف ہوسکتی ہے۔ جب آپ ای وی / محصول سے متعلق متعدد ڈھونڈ رہے ہیں تو ، 1X سے 3X تک صحیح حد ہوگی۔

- P / E تناسب: یہ ایک اور عام متعدد ہے جسے سرمایہ کار ایک ڈالر کمانے کے لئے قیمت ادا کرنے کی ضرورت کے بارے میں معلوم کرنے کے لئے استعمال کرتے ہیں۔ یہ خالص آمدنی کے برابر ایکویٹی ویلیو کی طرح ہے۔ P / E تناسب کی معمول کی حد 12X سے 30X ہے۔

- ای وی / ای بی آئی ٹی: یہ متعدد خاص طور پر مفید ہے کیوں کہ ای بی آئی ٹی تخفیف اور امتیازی نظام کو ایڈجسٹ کرنے کے بعد شمار کیا جاتا ہے۔ اس کا مطلب ہے کہ ای بی آئی ٹی کمپنی کے اثاثوں کے لباس اور آنسو کی عکاسی کرتی ہے ، اور اس کے نتیجے میں ، ای بی آئی ٹی آپ کو اصل آمدنی دکھاتی ہے۔ ای بی آئی ٹی اور ای بی آئی ٹی ڈی اے کافی قریب ہیں ، لیکن چونکہ ای بی آئی ٹی ای بی ٹی ڈی اے سے کم ہے ، اس طرح ای وی / ای بی آئی ٹی ایک سے زیادہ کی حد زیادہ ہوگی ، یعنی ، 10 ایکس سے 20 ایکس۔

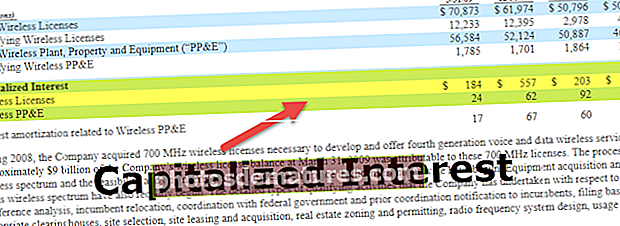

BOX IPO تقابلی کمپنی کے تجزیہ کے ل we ، ہم نے EV کو شامل کیا ہے۔ محصول کی قیمت ، EV سے EBITDA ، اور قیمت کو نقد بہاؤ ضرب ضرب فرم کی قدر کرنے کے لئے۔ ہمیں مثالی طور پر ایک سال تاریخی متعدد اور دو سال فارورڈ ملٹی (تخمینہ) ظاہر کرنا چاہئے۔ مناسب تشخیصی آلے کا انتخاب کمپنی کی کامیابی کے ساتھ قیمت لگانے کی کلید ہے۔

مرحلہ نمبر 3: موازنہ کرنے والی کمپنیوں کے ساتھ ملٹی پلس کا موازنہ کرنا

یہ سارے عمل کا آخری مرحلہ ہے۔ اس مرحلے میں ، آپ ہدف کمپنی کے مختلف ضربوں پر نگاہ ڈالیں گے اور اس کا موازنہ کرنے والی کمپنیوں سے موازنہ کریں گے۔

جیسا کہ ہم مندرجہ بالا جدول سے نوٹ کرتے ہیں ، عام میٹرکس کو دیکھنے کے لئے آسان وسیلہ ، اوسط ، کم اور اونچائی ہیں۔ اگر کسی کمپنی کا ایک سے زیادہ (اس معاملے میں ، باکس) اوسط / وسط سے بالا ہے تو ، ہم اس بات کا اندازہ لگاتے ہیں کہ کمپنی کو زیادہ قیمت دی جاسکتی ہے۔ دوسری طرف ، اگر متعدد وسط / وسط سے کم ہیں تو ، ہم اندازہ نہیں کرسکتے ہیں۔ ہائی اور لو ہماری مدد کرنے والے افراد کو سمجھنے میں مدد کرتا ہے اور اگر وہ مین / میڈین سے بہت دور ہیں تو ان کو دور کرنے کے معاملے میں۔

ہم مندرجہ بالا جدول سے مندرجہ ذیل بات کا اندازہ کرسکتے ہیں۔

- کلاؤڈ کمپنیاں اوسطا 9.5x ای وی / سیلز ایک سے زیادہ پر تجارت کر رہی ہیں۔

- ہم نوٹ کرتے ہیں کہ کمپنیاں جیسے زیرو ایک آؤٹلیئر ہے جو 44x ای وی / سیلز ایک سے زیادہ (متوقع 2014 کی شرح نمو 94٪) پر تجارت کرتی ہے۔

- سب سے کم ای وی / سیل ایک سے زیادہ 2.0x ہے

- کلاؤڈ کمپنیاں ای وی / ایبیٹڈا میں 32x کے ایک سے زیادہ میں تجارت کرتی ہیں۔

ٹریڈنگ ملٹیپلز کا استعمال کرتے ہوئے باکس آئ پی او کی قدر

- باکس کے مالیاتی ماڈل سے ، ہم نوٹ کرتے ہیں کہ باکس EBITDA منفی ہے ، لہذا ہم EV / EBITDA کے ساتھ تشخیص کے آلے کے طور پر آگے نہیں بڑھ سکتے ہیں۔ تشخیص کے لئے موزوں واحد واحد ہےای وی / سیلز۔

- چونکہ میڈین ای وی / سیلز تقریبا 7. 7.7x کے لگ بھگ ہے ، اور اس کا مطلب 9.5x کے آس پاس ہے ، لہذا ہم تشخیص کے ل 3 3 منظرنامے بنانے پر غور کرسکتے ہیں۔

- امید کا معاملہ 10.0x EV / سیلز ،بیس کیس 7.1x EV / سیلز ، اور پیessimistic کیس 5.0x EV / سیلز۔

ذیل میں جدول 3 منظرنامے کا استعمال کرتے ہوئے فی حصص قیمت دکھاتا ہے۔

- باکس انک کی تشخیص $ 15.65 (مایوسی پر مبنی کیس) سے لے کر $ 29.38 تک (امید پسندانہ معاملہ)

- متعلقہ تشخیص کا استعمال کرتے ہوئے باکس انک کے لئے سب سے زیادہ متوقع تشخیص. 21.40 ہے (متوقع)

نوٹ کرنے کے لئے چیزیں

- متعدد قیمتوں کا کاروبار موازنہ کرنے والی کمپنیوں کی نشاندہی کرنے اور فرم کی منصفانہ قیمت تلاش کرنے کے لئے کسی ماہر کی طرح نسبتہ تشخیص انجام دینے کے سوا کچھ نہیں ہے۔

- تجارتی متعدد تشخیصی عمل موازنہ کرنے والی کمپنیوں کی نشاندہی کرنے کے ساتھ شروع ہوتے ہیں ، پھر صحیح قیمت کے اوزار کا انتخاب کرتے ہیں ، اور آخر میں ایک ایسی میز تیار کرتے ہیں جو صنعت اور کمپنی کے منصفانہ اندازہ لگانے کے بارے میں آسان معلومات فراہم کرسکے۔

- بہت ساری تجارتی ضربیں آپ کو گمراہ کرسکتی ہیں۔ یہ بہتر ہے کہ اگر آپ ماضی کے اعداد و شمار کو دیکھنے کے بجائے مستقبل کے منتظر تجارتی ضربوں کو تلاش کریں۔

- اگر آپ ٹارگٹ کمپنی کا موازنہ بڑی کمپنیوں کے ساتھ کررہے ہیں تو استعمال کرنے کے لئے EV / EBITDA ایک سے زیادہ سب سے بہتر ہے۔ شروعات کے ل EV ، سب سے بہترین ضرب میں سے ایک ای وی / محصول ہے۔

- P / E تناسب بالکل بھی استعمال نہیں ہونا چاہئے۔ اس کے پیچھے دو وجوہات ہیں۔ سب سے پہلے ، P / E تناسب زیادہ تر دارالحکومت کے ڈھانچے سے متاثر ہوتا ہے۔ دوم ، مجموعی آمدنی کو مدنظر رکھتے ہوئے پی / ای تناسب کا حساب لگایا جاتا ہے۔ مجموعی طور پر کمائی میں بہت سے غیر آپریٹنگ چارجز جیسے رائٹ آفس ، تنظیم نو چارجز وغیرہ شامل ہیں۔