اوورکیپیٹلائزیشن (تعریف ، مثالوں) | فوائد اور نقصانات

اوورکیپیٹلائزیشن کیا ہے؟

زیادہ سرمایہ کاری سے مراد ایسی صورتحال ہوتی ہے جہاں کمپنی نے مخصوص حد سے زیادہ سرمایہ جمع کیا ہو ، جو کمپنی کے ل for غیر فطری نوعیت کا ہے ، اور اسی وجہ سے ، کمپنی کی مارکیٹ ویلیو کمپنی کی سرمایہ دارانہ قیمت سے کم ہوجاتی ہے۔ اس معاملے میں ، کمپنی سود کی ادائیگیوں اور منافع کی ادائیگیوں میں زیادہ ادائیگی ختم کرتی ہے ، جو کمپنی کی مالی حالت میں طویل مدتی برقرار رکھنا ممکن نہیں ہے اور پائیدار نہیں ہے۔ اس سے محض اس بات کی نشاندہی ہوتی ہے کہ کمپنی اس کے لئے دستیاب فنڈ کا موثر استعمال نہیں کررہی ہے اور دارالحکومت کے انتظام میں ناقص ہے۔

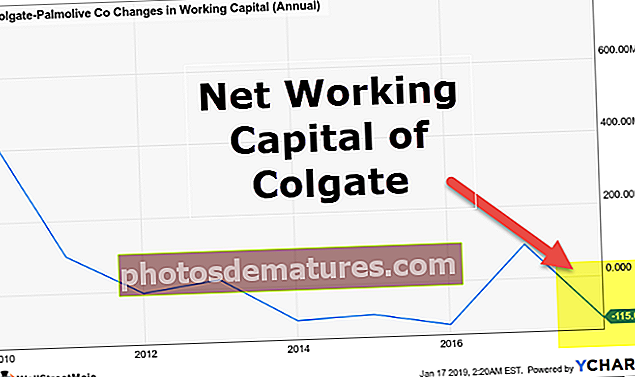

ہم بوئنگ کی مذکورہ بالا سرمایہ کاری کی مثال سے نوٹ کرتے ہیں جس میں اس کا سالانہ قرض ایکویٹی تناسب کے تناسب پر 2018-19 میں نمایاں طور پر 40.39x پر آگیا۔

حد سے زیادہ کیپٹلائزیشن کے اجزاء

- قرض: کمپنی رقم اکٹھا کرنے اور سرمایی اخراجات کے لئے فنڈز فراہم کرنے کے لئے قرض کا سرمایہ جاری کرتی ہے ، لیکن جب کوئی کمپنی اس معاملے میں مطلوبہ ضرورت سے زیادہ قرض کا سرمایہ جمع کرتی ہے تو ، کمپنی اپنے ہدف کیپٹل ڈھانچے کو پورا نہیں کررہی ہے اور اٹھائے ہوئے فنڈز کا ناکافی استعمال کرتی ہے۔

- ایکویٹی سیکیورٹیز: کمپنی آئی پی او یا ایف پی او کے ذریعہ دارالحکومت کے بازاروں سے ایکویٹی کی شکل میں رقم اکٹھا کرتی ہے ، جس کے نتیجے میں کمپنی کے ہاتھ میں بہت زیادہ سرمایہ ہوتا ہے۔ اس معاملے میں ، کمپنی کے پاس بیلنس شیٹ پر زیادہ نقد رقم ہے اور اس کے فنڈز کی موقع قیمت زیادہ ہے۔ اس معاملے میں ، کمپنی توقع سے کم آمدنی کی اطلاع دیتی ہے ، اور حصص یافتگان کمپنی کے انتظام پر اعتماد کھو دیتے ہیں۔

زیادہ سرمایہ کاری کی مثالیں

ایکس یو زیڈ کمپنی مشرق وسطی میں تعمیراتی کاروبار میں مصروف ہے ، اور یہ $ 80،000 کی کمائی کررہی ہے اور اس کی واپسی کی مطلوبہ شرح 20٪ ہے۔

اس سے یہ ظاہر ہوتا ہے کہ منصفانہ سرمایہ کاری $ 80،000 / 20٪ = ،000 400،000 ہوگی

اب اگر ہم فرض کریں کہ ،000 400،000 کے بجائے ، XYZ کمپنی اپنے دارالحکومت کے طور پر ،000 500،000 کا استعمال کررہی ہے تو پھر اس کی آمدنی کی شرح ،000 80،000 / $ 500،000 = 16٪ ہوگی۔

اس کا مطلب ہے کہ زیادہ سرمایہ کاری کی وجہ سے ، واپسی کی شرح 20٪ سے گھٹ کر 16٪ رہ جاتی ہے۔

فوائد

- کمپنی کے پاس بیلنس شیٹ پر زیادہ سرمایہ یا نقد رقم موجود ہے ، جو آسانی سے فنڈز کو بینک میں رکھ سکتی ہے اور اس پر معمولی شرح میں منافع کما سکتی ہے ، جس سے کمپنی کی لیکویڈیٹی پوزیشن مستحکم ہوتی ہے۔

- اس کا نتیجہ کمپنی کی اعلی قیمت کا ہوتا ہے ، اس کا مطلب یہ ہے کہ کمپنی ، حصول یا انضمام کی صورت میں اپنے لئے زیادہ قیمت حاصل کرسکتی ہے کیونکہ وہ اپنی بیلنس شیٹ پر اضافی سرمایہ اور نقد رقم لے سکتی ہے۔

- زائد سرمایہ کاری کمپنی کے کیپیکس منصوبوں کو ایندھن اور فنڈ فراہم کرسکتی ہے۔

نقصانات

- دارالحکومت کی واپسی کی شرح کم ہوتی جارہی ہے کیونکہ کمپنی مارکیٹ سے زیادہ سے زیادہ سرمایہ اکٹھا کرتی ہے ، جس سے کمپنی کا دارالحکومت کا ڈھانچہ خراب اور ناکافی نظر آتا ہے۔

- حصص یافتگان کا کمپنی پر اعتماد فنڈز کی کم استعمال کی وجہ سے کھو گیا ہے ، جس کے نتیجے میں مارکیٹ شیئر کی قیمت میں کمی واقع ہوتی ہے۔

- یہ تنظیم نو کے ساتھ مسائل پیدا کرتا ہے۔

- اس سے دستیاب وسائل کی افادیت کا باعث بنتا ہے۔

- اس سے کمپنی کے انکم اسٹیٹمنٹ پر ٹیکس کی شرح بھی زیادہ ہوجاتی ہے۔

- کمپنیوں کے حصص آسانی سے مارکیٹنگ نہیں کی جاسکتی ہیں ، اور اس سے خرابیاں بھی ہوسکتی ہیں ، جو اکثر کمائی کے عرصے یا کمپنی کی آمدنی کی رقم میں ہیرا پھیری سے وابستہ ہیں۔

- یہ اثاثوں کی اصل قیمت یا اثاثہ کی اندرونی قیمت کی قیمت سے بھی بہتر قیمت کا باعث بنتا ہے۔

نتیجہ اخذ کرنا

کہا جاتا ہے کہ جب کسی کمپنی کو اس کی آمدنی ایکویٹی اور ڈیبینچر کے ذریعہ جمع کی گئی سرمایے کی مناسب منافع کا جواز پیش کرنے کے لئے کافی نہیں ہے تو اس سے زیادہ سرمایہ لگ جاتا ہے۔ اس لئے کسی بھی معاشی اصول یا کمپنی کے آسانی سے کام کرنے میں اوورکیپیٹلائزیشن اور کم سرمایہ دونوں کو قبول نہیں کیا جاتا ہے کیونکہ اس سے کمپنی کے مالی استحکام اور محصول میں رساو متاثر ہوتا ہے۔ ایک اچھ analyے تجزیہ کار کو کمپنی کی مالی اور دوسرے کمپریسیو آمدنی کے بیان کو دیکھنا چاہئے تاکہ کمپنی کا کیپیٹل ڈھانچہ متعین کیا جاسکے اور اس کے ساتھ ایک پیر کا موازنہ بھی کرنا چاہئے کہ زیادہ سے زیادہ سرمایہ دارانہ ڈھانچہ کیا ہے جو انڈسٹری میں غالب ہے اس کو بنانے سے پہلے فیصلہ کرنے سے پہلے سرمایہ کاری کا فیصلہ