بیٹا ان فنانس (تعریف ، فارمولا) | بیٹا فنانس کے لئے رہنما

فنانس میں بیٹا کیا ہے؟

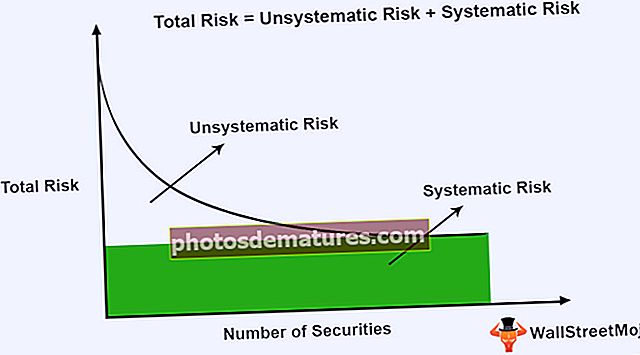

بیٹا ان فنانس ایک مالی میٹرک ہے جس سے اندازہ ہوتا ہے کہ مارکیٹ کی قیمت (اشاریہ) میں تبدیلی کے سلسلے میں اسٹاک کی قیمت کتنی حساس ہے۔ بیٹا مخصوص سرمایہ کاری سے وابستہ منظم خطرات کی پیمائش کے لئے استعمال ہوتا ہے۔ اعدادوشمار میں ، بیٹا اس لائن کی ڈھال ہے ، جو اسٹاک ریٹرن کی واپسی کو مارکیٹ ریٹرن کے ساتھ رجسٹر کرکے حاصل کیا جاتا ہے۔

بیٹا بنیادی طور پر سی اے پی ایم (کیپیٹل اثاثہ قیمتوں کا ماڈل) کا حساب لگانے میں استعمال ہوتا ہے۔ یہ ماڈل متوقع مارکیٹ ریٹرن اور بیٹا کا استعمال کرتے ہوئے کسی اثاثہ پر متوقع واپسی کا حساب لگاتا ہے۔ سی اے پی ایم بنیادی طور پر ایکویٹی کی قیمت کا حساب کتاب کرنے میں استعمال ہوتا ہے۔ یہ اقدامات DCF کی قیمت کا اندازہ کرنے میں بہت اہم ہیں۔

فنانس فارمولا میں بیٹا

ذیل کے فارمولے کے مطابق CAPM فارمولہ بیٹا کا استعمال کرتا ہے۔

ایکویٹی کی قیمت = رسک فری ریٹ + بیٹا ایکس رسک پریمیم

- خطرے سے پاک شرحیں عام طور پر حکومتی بانڈ ہوتے ہیں۔ مثال کے طور پر ، برطانیہ اور امریکہ میں ، 10 سالہ سرکاری بانڈ خطرے سے پاک شرحوں کے طور پر استعمال ہوتے ہیں۔ یہ واپسی وہ ہے جس کی سرمایہ کاری کو توقع ہے کہ وہ مکمل خطرہ سے پاک سرمایہ کاری میں سرمایہ کاری کرکے حاصل کرے گا۔

- بیٹا ایک ایسی ڈگری ہے جس میں مجموعی مارکیٹ کے مقابلے میں کمپنی کا ایکویٹی ریٹرن مختلف ہوتا ہے۔

- اس اسٹاک میں سرمایہ کاری کرکے اضافی خطرہ مول لینے کے لئے سرمایہ کار کو رسک پریمیم دیا جاتا ہے۔ چونکہ خطرے سے پاک بانڈ میں سرمایہ کاری کا خطرہ ایکوئٹی کے مقابلے میں بہت کم ہے ، لہذا سرمایہ کار توقع کرتے ہیں کہ زیادہ خطرہ زیادہ خطرہ میں ہوگا۔

فنانس کی تشریح میں بیٹا

- اگر بیٹا = 1: اگر اسٹاک کا بیٹا ایک کے برابر تھا تو ، اس کا مطلب یہ ہے کہ اسٹاک کا خطرہ اتنا ہی ہے جس طرح اسٹاک مارکیٹ کا ہے۔ اگر مارکیٹ میں 1٪ کا اضافہ ہوا تو ، اسٹاک میں بھی 1٪ کا اضافہ ہوگا ، اور اگر مارکیٹ میں 1٪ کی کمی واقع ہوئی تو ، اسٹاک میں بھی 1٪ کی کمی واقع ہوگی۔

- اگر بیٹا> 1: اگر اسٹاک کا بیٹا ایک سے زیادہ ہے ، تو اس کا مطلب اسٹاک مارکیٹ کے مقابلے میں اعلی سطح پر خطرہ اور اتار چڑھاؤ ہے۔ اگرچہ اسٹاک کی قیمت میں تبدیلی کی سمت ایک جیسی ہوگی۔ تاہم ، اسٹاک کی قیمت میں اضافے کی بجائے انتہا ہوگی۔

- اگر بیٹا> 0 اور بیٹا <1: اگر اسٹاک کا بیٹا ایک سے کم اور صفر سے بڑا ہے تو ، اس کا مطلب یہ ہوتا ہے کہ اسٹاک کی قیمتیں مجموعی طور پر مارکیٹ کے ساتھ بڑھ جائیں گی۔ تاہم ، اسٹاک کی قیمتیں کم خطرہ اور مستحکم رہیں گی۔

فنانس میں بیٹا کا حساب کتاب

# 1-تغیر پذیری کا طریقہ

سیکیورٹی کے بیٹا کو بازار کی واپسی اور سیکیورٹی پر واپسی کے مابین ہم آہنگی کے طور پر شمار کیا جاتا ہے جو کہ مارکیٹ کے تغیر سے تقسیم ہوتا ہے۔

بیٹا = منڈی کا ہم آہنگی اور سیکیورٹی / سیکیورٹی کے فرق آئیے فرض کریں کہ ایک پورٹ فولیو مینیجر ایپل کو شامل کرنے کے لئے بیٹا کا حساب لگانا چاہتا ہے اور اسے اپنے پورٹ فولیو میں شامل کرنا چاہتا ہے۔ اس نے اس کے معیار ، S&P 500 کے مقابلہ میں اس کا حساب لگانے کا فیصلہ کیا ہے۔ گذشتہ برسوں کے اعداد و شمار کی بنیاد پر ، ایپل کمپنی اور ایس اینڈ پی کا تجارتی نمونہ 0.032 ہے ، اور ایس اینڈ پی کا فرق 0.015 ہے

ایپل کا بیٹا = 0.032 / 0.015 = 2.13

# 2-معیاری انحراف اور باہمی روابط

بیٹا کا حساب تقسیم کرکے بھی لگایا جاسکتا ہے۔

- سیکیورٹیز کی واپسی کا معیاری انحراف بینچ مارک کے منافع کے معیاری انحراف سے تقسیم ہوا ہے۔

- اس کے بعد اس مارکیٹ کا باہمی تعلق اور سیکیورٹیز کی واپسی سے کئی گنا اضافہ ہوتا ہے۔

ایک سرمایہ کار ایمیزون میں سرمایہ کاری کرنا چاہتا ہے لیکن اسٹاک کی اتار چڑھاؤ سے پریشان تھا۔ لہذا ، اس نے ایس اینڈ پی 500 کے مقابلے میں ایمیزون کے لئے بیٹا کا حساب لگانے کا فیصلہ کیا۔ ماضی کے اعداد و شمار کی بنیاد پر ، اسے پتہ چلا کہ ایس اینڈ پی 500 اور ایمیزون کے درمیان باہمی ربط 0.83 ہے۔ ایمیزون کے 23.42٪ کے ریٹرن میں معیاری انحراف ہے جبکہ S&P 500 میں 32.21٪ کی معیاری انحراف ہے

بیٹا = 0.83 x (23.42٪ تقسیم 32.21٪) = 0.60

مارکیٹ کے لئے بیٹا 1 ہے ، جبکہ ایمیزون کے لئے 0.60 ہے۔ اس سے ظاہر ہوتا ہے کہ ایمیزون کے لئے بیٹا مارکیٹ سے کم ہے ، اور اس کا مطلب یہ ہے کہ اسٹاک نے مارکیٹ کے مقابلے میں 40٪ کم اتار چڑھاؤ کا تجربہ کیا ہے۔

ایکسل میں بیٹا کا حساب کتاب کیسے کریں؟

ذیل میں ایکسل میں بیٹا کا حساب لگانے کے لئے استعمال کیے گئے اقدامات ہیں۔ ایکسل ڈھلوان فنکشن کا استعمال کرکے اس کا آسانی سے حساب لگایا جاسکتا ہے۔

مرحلہ نمبر 1: اسٹاک کی ہفتہ وار / ماہانہ / سہ ماہی قیمتیں حاصل کریں۔

مرحلہ 2: انڈیکس کی ہفتہ وار / ماہانہ / سہ ماہی قیمتیں حاصل کریں۔

مرحلہ 3: اسٹاک کی ہفتہ وار / ماہانہ / سہ ماہی واپسی کا حساب لگائیں۔

مرحلہ 4: مارکیٹ کے ہفتہ وار / ماہانہ / سہ ماہی منافع کا حساب لگائیں۔

مرحلہ 5: ڈھال فنکشن کا استعمال کریں اور مارکیٹ اور اسٹاک کی واپسی کو منتخب کریں

مرحلہ 6: ڈھلوان کی پیداوار بیٹا ہے

مندرجہ بالا مثال میں ، ہم نے مندرجہ بالا مراحل کا استعمال کرتے ہوئے بیٹا کا حساب لگایا ہے۔ واپسی کا حساب پرانی قیمت اور نئی قیمت کو تقسیم کرکے اور اس میں سے ایک کو گھٹا کر اور سو سے ضرب لگا کر کیا جاتا ہے۔

اس کے بعد قیمت کی واپسی ڈھال کی تقریب کا حساب لگانے میں استعمال ہوتی ہے۔ اسٹاک کا بیٹا ، مارکیٹ کے مقابلے میں ، 1.207 پر آتا ہے۔ اس کا مطلب یہ ہے کہ اسٹاک مارکیٹ سے زیادہ اتار چڑھاؤ ہے۔

فنانس میں بیٹا کے فوائد

- قیمت: بیٹا کا سب سے زیادہ مقبول استعمال قیمتوں کا تبادلہ کرتے وقت ایکویٹی کی قیمت کا حساب لگانا ہے۔ CAPM مارکیٹ کے منظم خطرے کا حساب لگانے کے لئے بیٹا کا استعمال کرتا ہے۔ عام طور پر ، یہ مختلف دارالحکومت کے ڈھانچے والی کمپنیوں کی ایک بہت قدر کرنے کے لئے استعمال کیا جاسکتا ہے۔

- اتار چڑھاؤ: بیٹا ایک واحد اقدام ہے جو سرمایہ کاروں کو مارکیٹ کے مقابلے میں اسٹاک کی اتار چڑھاؤ کو سمجھنے میں مدد دیتا ہے۔ یہ پورٹ فولیو مینیجرز کو اس کے پورٹ فولیو سے سیکیورٹی کو شامل کرنے ، حذف کرنے سے متعلق فیصلوں کا جائزہ لینے میں مدد کرتا ہے۔

- منظم خطرہ: بیٹا منظم خطرے کا ایک پیمانہ ہے۔ پورٹ فولیوز میں سے بیشتر پورٹ فولیو سے غیر نظامی خطرہ ختم ہوجاتے ہیں۔ بیٹا صرف منظم خطرہ کو ہی سمجھتا ہے اور اس طرح پورٹ فولیو کی اصل تصویر مہیا کرتا ہے۔

فنانس میں بیٹا کے نقصانات

- بیٹا منظم خطرے کا اندازہ کرنے میں مدد کرسکتا ہے۔ تاہم ، یہ مستقبل میں واپسی کی ضمانت نہیں دیتا ہے۔ بیٹا کا حساب مختلف تعدد پر لگایا جاسکتا ہے ، بشمول دو ماہ ، چھ ماہ ، پانچ سال ، وغیرہ۔ ماضی کے اعداد و شمار کا استعمال مستقبل کے لئے درست نہیں ہوسکتا۔ صارف کو اسٹاک کی آئندہ حرکتوں کا اندازہ لگانا مشکل بناتا ہے۔

- بیٹا کا حساب کتاب کی قیمتوں کے مقابلہ میں اسٹاک کی قیمتوں پر ہے۔ لہذا اسٹارٹپس یا نجی کمپنیوں کے لئے ، بیٹا کا حساب لگانا مشکل ہے۔ انیلویریجڈ بیٹا اور لیوریجڈ بیٹا جیسے طرح کے طریقے ہیں ، لیکن اس کے لئے بہت ساری قیاس آرائیاں بھی ضروری ہیں۔

- ایک اور خرابی یہ ہے کہ بیٹا اپ سوئنگ اور ڈاون سوئنگ کے مابین فرق نہیں بتا سکتا۔ یہ ہمیں نہیں بتاتا کہ اسٹاک کب زیادہ اتار چڑھاؤ تھا۔