سیکیورٹی مارکیٹ لائن (ڈھال ، فارمولہ) | SML مساوات کے لئے رہنما

سیکیورٹی مارکیٹ لائن (SML) کیا ہے؟

سیکیورٹی مارکیٹ لائن (SML) دارالحکومت کے اثاثوں کی قیمتوں کا نمونہ (CAPM) کی تصویری نمائندگی ہے اور مارکیٹ یا نظام کی مختلف سطحوں پر متوقع واپسی کو خطرہ فراہم کرتی ہے۔ اسے ’’ خصوصیت لائن ‘‘ بھی کہا جاتا ہے جہاں ایکس محور بیٹا یا اثاثوں کے خطرے کی نمائندگی کرتا ہے ، اور y-axis متوقع واپسی کی نمائندگی کرتا ہے۔

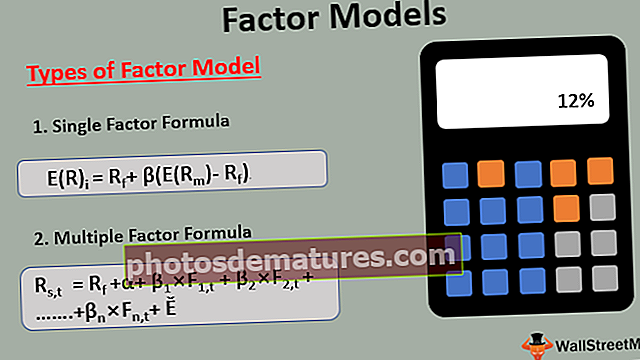

سیکیورٹی مارکیٹ لائن مساوات

مساوات مندرجہ ذیل ہیں:

ایس ایم ایل: E (R)میں) = آرf +میں [ای (ر)ایم) - آرf]

مذکورہ سیکیورٹی مارکیٹ لائن فارمولے میں:

- ای (ر)میں) سیکیورٹی پر متوقع واپسی ہے

- Rf خطرہ سے پاک شرح ہے اور SML کے y- وقفے کی نمائندگی کرتا ہے

- βمیں ایک متنوع یا منظم خطرہ ہے۔ یہ SML کا سب سے اہم عنصر ہے۔ ہم اس مضمون میں اس پر تفصیل سے گفتگو کریں گے۔

- ای (ر)ایم) مارکیٹ پورٹ فولیو ایم پر واپسی متوقع ہے۔

- ای (ر)ایم) - آرfاسے مارکیٹ رسک پریمیم کے نام سے جانا جاتا ہے

مندرجہ بالا مساوات کو ذیل میں گرافک انداز میں پیش کیا جاسکتا ہے:

خصوصیات

سیکیورٹی مارکیٹ لائن (SML) کی خصوصیات ذیل میں ہیں

- ایس ایم ایل سرمایہ کاری کے مواقع کی لاگت کی ایک اچھی نمائندگی ہے ، جو خطرے سے پاک اثاثہ اور مارکیٹ پورٹ فولیو کا امتزاج فراہم کرتا ہے۔

- زیرو بیٹا سیکیورٹی یا صفر بیٹا پورٹ فولیو کی پورٹ فولیو میں متوقع واپسی ہے جو خطرے سے پاک شرح کے برابر ہے۔

- سیکیورٹی مارکیٹ لائن کی ڈھال کو مارکیٹ رسک پریمیم کے ذریعے طے کیا جاتا ہے ، جو ہے: (ای (رایم) - آرf). مارکیٹ رسک پریمیم اسٹیپر ڈھلوان اور اس کے برعکس زیادہ

- وہ تمام اثاثے جن کی قیمت درست ہے وہ ایس ایم ایل پر نمائندگی کرتے ہیں۔

- ایس ایم ایل سے اوپر کے اثاثوں کی قدر نہیں کی جاتی ہے کیونکہ وہ دیئے گئے خطرہ کے لئے زیادہ متوقع منافع دیتے ہیں۔

- وہ اثاثے جو SML کے نیچے ہیں اس کی زیادہ قیمت کی جارہی ہے کیونکہ ان کے پاس اسی خطرہ کے کم متوقع منافع ہے۔

سیکیورٹی مارکیٹ لائن کی مثال

خطرے سے پاک شرح 5٪ تک رہنے دیں ، اور متوقع مارکیٹ میں واپسی کی شرح 14٪ ہے۔ دو سیکورٹیز پر غور کریں ، ایک تو بیٹا گتانک 0.5 کے ساتھ اور دوسرا بیٹا گتانک 1.5 کے ساتھ مارکیٹ انڈیکس کے حوالے سے۔

آئیے ، سیکیورٹی مارکیٹ لائن مثال کو سمجھیں ، SML کا استعمال کرتے ہوئے ہر سیکیورٹی کے متوقع منافع کا حساب لگائیں:

سیکیورٹی مارکیٹ لائن مساوات کے مطابق سیکیورٹی اے کی متوقع واپسی ذیل کے مطابق ہے۔

- ای (ر)A) = آرf +میں [ای (ر)ایم) - آرf]

- ای (ر)A) = 5 + 0.5 [14 – 5]

- ای (ر)A) = 5 + 0.5 × 9 = 9.5%

سیکیورٹی بی کے لئے متوقع واپسی:

- ای (ر)بی) = آرf +میں [ای (ر)ایم) - آرf]

- ای (ر)بی) = 5 + 1.5 [14 – 5]

- ای (ر)بی) = 5 + 1.5 × 9 = 18.5%

اس طرح ، جیسا کہ اوپر دیکھا جاسکتا ہے ، سیکیورٹی اے میں کم بیٹا ہے۔ لہذا ، اس کی متوقع واپسی کم ہے جبکہ سیکیورٹی بی میں بیٹا گتانک زیادہ ہے اور اس کی متوقع واپسی زیادہ ہے۔ یہ اعلی خطرہ زیادہ متوقع واپسی کے عمومی فنانس نظریہ کے مطابق ہے۔

سیکیورٹیز مارکیٹ لائن کا بیڑا (بیٹا)

سیکیورٹی مارکیٹ لائن مساوات میں بیٹا (ڈھال) ایک لازمی اقدام ہے۔ اس طرح ہم اس پر تفصیل سے گفتگو کریں:

بیٹا مجموعی طور پر مارکیٹ کے مقابلے میں اتار چڑھاؤ یا منظم خطرہ یا سیکیورٹی یا پورٹ فولیو کا ایک پیمانہ ہے۔ مارکیٹ کو اشارے مارکیٹ انڈیکس یا عالمی اثاثوں کی ٹوکری سمجھا جاسکتا ہے۔

اگر بیٹا = 1 ، تو پھر اسٹاک میں مارکیٹ کی طرح خطرہ ہے۔ ایک اعلی بیٹا ، یعنی ، 1 سے زیادہ ، مارکیٹ کے مقابلے میں ایک مؤثر اثاثہ کی نمائندگی کرتا ہے ، اور بیٹا 1 سے کم مارکیٹ سے زیادہ خطرہ کی نمائندگی کرتا ہے۔

بیٹا کا فارمولا:

βمیں = Cov (Rمیں ، Rایم) / ور (رایم) = ρمیں ہوں * σمیں /ایم

- Cov (Rمیں ، Rایم) اثاثہ I اور مارکیٹ کا ہم آہنگی ہے

- ور (رایم) مارکیٹ کی مختلف حالت ہے

- ρمیں ہوں اثاثہ I اور مارکیٹ کے درمیان باہمی تعلق ہے

- σمیں اثاثہ i کا معیاری انحراف ہے

- σمیں مارکیٹ انڈیکس کا معیاری انحراف ہے

اگرچہ بیٹا مارکیٹ کے سلسلے میں کسی اثاثے کی اتار چڑھاؤ کو سمجھنے کے لئے ایک اقدام فراہم کرتا ہے ، تاہم ، بیٹا وقت کے ساتھ مستقل نہیں رہتا ہے۔

فوائد

چونکہ SML CAPM کی ایک گرافیکل نمائندگی ہے ، لہذا SML کے فوائد اور حدود CAPM کی طرح ہی ہیں۔ آئیے ہمیں فوائد پر نظر ڈالیں:

- استعمال میں آسان: SML اور CAPM آسانی سے ماڈل اور اثاثوں یا پورٹ فولیو سے متوقع واپسی حاصل کرنے کے لئے استعمال کیا جاسکتا ہے

- ماڈل یہ سمجھتا ہے کہ پورٹ فولیو اچھی طرح سے متنوع ہے لہذا غیر متناسب خطرے کو نظرانداز کرتا ہے جس سے دو تنوع والے محکموں کا موازنہ کرنا آسان ہوجاتا ہے

- سی اے پی ایم یا ایس ایم ایل باقاعدہ رسک پر غور کرتا ہے ، جس کو نظرانداز کرتے ہوئے دوسرے ماڈلز ڈیویڈنڈ ڈسکاؤنٹ ماڈل (ڈی ڈی ایم) اور ویٹٹ اوسط لاگت آف کیپیٹل (ڈبلیو اے سی سی) ماڈل کو پسند کرتے ہیں۔

یہ SML یا CAPM ماڈل کے اہم فوائد ہیں۔

حدود

آئیے ہم حدود پر ایک نظر ڈالیں:

- قلیل مدتی سرکاری سیکیورٹیز کی پیداوار خطرہ سے پاک شرح ہے۔ تاہم ، خطرے سے پاک شرح وقت کے ساتھ تبدیل ہوسکتی ہے اور اس میں مختصر مدت بھی ہوسکتی ہے ، اس طرح اتار چڑھاؤ پیدا ہوتا ہے

- مارکیٹ ریٹرن ایک مارکیٹ انڈیکس کی طرف سے طویل مدتی واپسی ہے جس میں سرمایہ اور لابانش ادائیگی دونوں شامل ہیں۔ منڈی میں واپسی منفی ہوسکتی ہے ، جس کا مقابلہ عام طور پر طویل مدتی واپسی کے ذریعہ کیا جاتا ہے۔

- مارکیٹ کی واپسی کا حساب ماضی کی کارکردگی سے لیا جاتا ہے ، جو مستقبل میں قبول نہیں کیا جاسکتا۔

- ایس ایم ایل کی ڈھال ، یعنی ، مارکیٹ رسک پریمیم اور بیٹا گتانک ، وقت کے ساتھ مختلف ہوسکتی ہے۔ معاشی معاشی تبدیلیاں ہوسکتی ہیں جی ڈی پی کی نمو ، افراط زر ، شرح سود ، بے روزگاری وغیرہ جو ایس ایم ایل کو تبدیل کرسکتی ہیں۔

- ایس ایم ایل کا اہم ان پٹ بیٹا گتانک ہے۔ تاہم ، ماڈل کے لئے درست بیٹا کی پیش گوئ کرنا مشکل ہے۔ لہذا ، اگر بیٹا حساب لگانے کے لئے مناسب مفروضوں پر غور نہیں کیا جاتا ہے تو ، SML سے متوقع منافع کی وشوسنییتا قابل اعتراض ہے۔

نتیجہ اخذ کرنا

ایس ایم ایل نے سرمایی اثاثوں کی قیمتوں کا تعین کرنے کے ماڈل کی تصویری نمائندگی کی ہے تاکہ باقاعدہ یا مارکیٹ کے خطرہ کے لئے متوقع منافع مل سکے۔ مناسب قیمت والے پورٹ فولیوز SML پر پڑتے ہیں جبکہ کم قیمت اور زیادہ قیمت والا پورٹ فولیو بالترتیب لائن کے اوپر اور نیچے ہوتا ہے۔ خطرہ سے متاثرہ سرمایہ کار کی سرمایہ کاری اکثر لائن کے آغاز کے مقابلے میں وائی محور کے قریب رہتی ہے ، جبکہ خطرہ مول لینے والے سرمایہ کار کی سرمایہ کاری ایس ایم ایل پر زیادہ ہوتی ہے۔ ایس ایم ایل سرمایہ کاری کی دو سکیورٹیز کا موازنہ کرنے کے لئے ایک مثالی طریقہ مہیا کرتا ہے۔ تاہم ، اسی چیز کا انحصار مارکیٹ کے خطرے ، خطرے سے پاک شرحوں اور بیٹا کوفیفیئنٹس کی مفروضوں پر ہے۔