پورٹ فولیو کی اصلاح (تعریف اور مثال) | حدود اور فوائد

پورٹ فولیو کی اصلاح کیا ہے؟

پورٹ فولیو کی اصلاح اس عمل کے سوا کچھ نہیں ہے جہاں ایک سرمایہ کار دوسرے اختیارات کی حدود سے اثاثوں کے انتخاب کے سلسلے میں صحیح رہنمائی حاصل کرتا ہے اور اس نظریہ میں انفرادی بنیادوں پر منصوبوں / پروگراموں کی قدر نہیں کی جاتی ہے بلکہ ایک حصے کے طور پر اسی قدر کی قیمت ہوتی ہے۔ خاص طور پر پورٹ فولیو.

وضاحت

کہا جاتا ہے کہ ایک زیادہ سے زیادہ پورٹ فولیو وہی ہوتا ہے جس میں سب سے زیادہ شارپ تناسب ہوتا ہے ، جو خطرے کے ہر ایک یونٹ کے لئے حاصل ہونے والی اضافی واپسی کی پیمائش کرتا ہے۔

پورٹ فولیو کی اصلاح جدید پورٹ فولیو تھیوری (ایم پی ٹی) پر مبنی ہے۔ ایم پی ٹی اس اصول پر مبنی ہے کہ سرمایہ کار سب سے کم خطرہ کے لئے سب سے زیادہ منافع چاہتے ہیں۔ اس کو حاصل کرنے کے لئے ، ایک پورٹ فولیو میں موجود اثاثوں کا انتخاب اس بات پر غور کرنے کے بعد کیا جانا چاہئے کہ وہ ایک دوسرے سے نسبت کیسے انجام دیتے ہیں ، یعنی ، ان کا ایک کم باہمی تعلق ہونا چاہئے۔ کسی خاص اثاثہ یا اثاثہ کلاس سے کم کارکردگی کا مظاہرہ کرتے وقت حادثے سے بچنے کے لئے ایم پی ٹی پر مبنی کوئی بھی زیادہ سے زیادہ پورٹ فولیو اچھی طرح سے متنوع ہے۔

زیادہ سے زیادہ پورٹ فولیو کا عمل

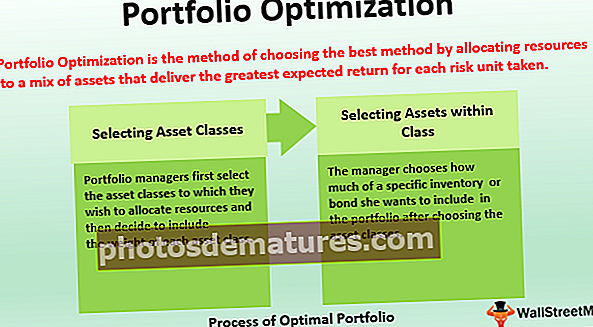

زیادہ سے زیادہ پورٹ فولیو کے لئے اثاثوں کی الاٹمنٹ بنیادی طور پر ایک دو حصوں کا عمل ہے:

- اثاثہ کلاس کا انتخاب - پورٹ فولیو مینیجر پہلے اثاثہ کلاسوں کا انتخاب کرتے ہیں جس میں وہ فنڈ مختص کرنا چاہتے ہیں ، اور پھر وہ فیصلہ کرتے ہیں کہ ہر اثاثہ کلاس کا وزن بھی اس میں شامل کیا جائے۔ عام اثاثہ کلاسوں میں ایکوئٹی ، بانڈز ، گولڈ ، رئیل اسٹیٹ شامل ہیں۔

- کلاس کے اندر اثاثوں کا انتخاب - اثاثہ کلاسوں کا فیصلہ کرنے کے بعد ، مینیجر فیصلہ کرتا ہے کہ وہ کتنا خاص اسٹاک یا بانڈ پورٹ فولیو میں شامل کرنا چاہتا ہے۔ موثر فرنٹیئر ایک گراف پر نمائندگی کرتا ہے تاکہ موثر پورٹ فولیو کا خطرہ واپسی ہو۔ اس منحنی خطوط پر ہر نقطہ ایک موثر پورٹ فولیو کی نمائندگی کرتا ہے۔

پورٹ فولیو کی اصلاح کی مثالیں

آئیے اس کو بہتر طور پر سمجھنے کے لئے پورٹ فولیو کی اصلاح کی کچھ عملی مثال دیکھیں۔

مثال # 1

اگر ہم ایپل اور مائیکرو سافٹ کی سال 2018 کے ماہانہ منافع کی بنیاد پر مثال لیں تو ، مندرجہ ذیل گراف میں ان دونوں اسٹاکوں پر مشتمل ایک پورٹ فولیو کے لئے موثر فرنٹیئر ظاہر ہوتا ہے:

ایکس محور معیاری انحراف ہے اور y محور خطرے کی سطح کے لئے پورٹ فولیو واپسی ہے۔ اگر ہم اس پورٹ فولیو کو خطرے سے پاک اثاثہ کے ساتھ جوڑ دیتے ہیں تو ، اس گراف کا نقطہ جہاں تیز تناسب زیادہ سے زیادہ ہوتا ہے وہ زیادہ سے زیادہ پورٹ فولیو کی نمائندگی کرتا ہے۔ یہ وہ مقام ہے جس میں دارالحکومت کی مختص لائن موثر حد تک موزوں ہے۔ اس کے پیچھے کی وجہ یہ ہے کہ اس وقت ، تیز تناسب (جو خطرہ لینے والے ہر اضافی یونٹ کے لئے متوقع واپسی میں اضافہ کی پیمائش کرتا ہے) سب سے زیادہ ہے۔

مثال # 2

فرض کریں کہ ہم صرف بیسٹ بائے اور اے ٹی اینڈ ٹی اسٹاکس والے اور خطرے سے پاک اثاثہ رکھنے والے ایک پرخطر پورٹ فولیو کو اکٹھا کرنا چاہتے ہیں اور 1٪ کی واپسی کے ساتھ۔ ہم ان اسٹاک کے ریٹرن ڈیٹا کی بنیاد پر ایکفینٹی فرنٹیئر کی منصوبہ بندی کریں گے اور پھر ایک لائن لیں گے جو Y- محور پر 1.5 سے شروع ہوتا ہے اور اس موثر فرنٹیئر کے لئے ٹینجینٹل ہے۔

ایکس محور معیاری انحراف کی نمائندگی کرتا ہے اور Y محور پورٹ فولیو کی واپسی کی نمائندگی کرتا ہے۔ ایک سرمایہ کار جو کم خطرہ مول لینا چاہتا ہے وہ اس نقطہ کے بائیں طرف جا سکتا ہے اور زیادہ خطرہ مول لینے والے سرمایہ کاروں کو اس مقام کے دائیں طرف جانے کے ل. جاسکتا ہے۔ ایک سرمایہ کار جو بالکل بھی کوئی خطرہ مول لینے کی خواہش نہیں کرتا ہے وہ صرف تمام خطرہ خطرے سے پاک اثاثہ میں لگا دیتا ہے لیکن اسی وقت اس کا پورٹ فولیو واپس 1٪ تک محدود کردے گا۔ خطرہ مول کر اضافی واپسی حاصل ہوگی۔

پورٹ فولیو کی اصلاح کے فوائد

ذیل میں پورٹ فولیو کی اصلاح کے کچھ اہم فوائد ہیں۔

- زیادہ سے زیادہ واپسی - پورٹ فولیو کی اصلاح کا پہلا اور اہم مقصد خطرہ کی دیئے گئے حد تک زیادہ سے زیادہ واپسی ہے۔ خطرہ واپسی تجارت موثر حد تک موثر حد تک بڑھ جاتی ہے جو زیادہ سے زیادہ پورٹ فولیو کی نمائندگی کرتی ہے۔ لہذا پورٹ فولیو کی اصلاح کے عمل کے منتظمین اکثر اپنے سرمایہ کاروں کے لئے خطرہ فی یونٹ اعلی منافع حاصل کرنے میں کامیاب رہتے ہیں۔ اس سے گاہکوں کی اطمینان حاصل ہوتا ہے۔

- تنوع - غیر مستحکم خطرہ یا غیر قیمت والے خطرے کو ختم کرنے کے ل Op ، بہترین محکموں کو بہتر انداز میں متنوع بنایا گیا ہے۔ مختلف اثاثہ جات کسی خاص اثاثے کی کم کارکردگی کی صورت میں سرمایہ کاروں کو منفی پہلو سے بچانے میں معاون ہے۔ پورٹ فولیو میں موجود دیگر اثاثے سرمایہ کاروں کے پورٹ فولیو کو گرنے سے بچائیں گے اور سرمایہ کار آرام دہ زون میں رہتا ہے۔

- مارکیٹ کے مواقع کی شناخت - جب مینیجر پورٹ فولیو میں اس طرح کے فعال نظم و نسق میں ملوث ہوتے ہیں تو ، وہ مارکیٹ کے بہت سارے ڈیٹا کو ٹریک کرتے ہیں اور خود کو مارکیٹوں کے ساتھ تازہ رکھتے ہیں۔ یہ مشق انہیں دوسروں سے پہلے مارکیٹ میں مواقع کی نشاندہی کرنے میں مدد کرسکتی ہے اور ان مواقع سے اپنے سرمایہ کاروں کے مفاد میں فائدہ اٹھا سکتی ہے۔

پورٹ فولیو کی اصلاح کی حدود

ذیل میں پورٹ فولیو کی اصلاح کی کچھ اہم حدود ہیں۔

- Frictionless مارکیٹس - جدید پورٹ فولیو تھیوری ، جس پر پورٹ فولیو کی اصلاح کا تصور مبنی ہے ، سچ ثابت ہونے کے لئے کچھ مفروضے بناتا ہے۔ ایک مفروضہ یہ ہے کہ مارکیٹ غیرآل .اد ہیں ، یعنی ، اس معاملے میں کوئی لین دین ، رکاوٹیں وغیرہ نہیں ہیں جو مارکیٹ میں غالب ہیں۔ حقیقت میں ، یہ اکثر سچ نہیں پایا جاتا ہے۔ مارکیٹ میں پھوٹ پڑ رہی ہے اور یہ حقیقت جدید پورٹ فولیو تھیوری کا اطلاق پیچیدہ بناتی ہے۔

- عام تقسیم - جدید پورٹ فولیو تھیوری کے تحت ایک اور مفروضہ یہ ہے کہ عام طور پر ریٹرن تقسیم کردیئے جاتے ہیں۔ واپسی کے اعداد و شمار کو بطور اشخاص استعمال کرتے وقت یہ اسکیو پن ، کرٹوسس وغیرہ کے تصورات کو نظرانداز کرتا ہے۔ یہ اکثر پایا جاتا ہے کہ عام طور پر منافع تقسیم نہیں ہوتا ہے۔ جدید پورٹ فولیو تھیوری کے تحت مفروضے کی یہ خلاف ورزی دوبارہ استعمال کرنا مشکل بناتی ہے۔

- متحرک قابلیت - مارکیٹ کے حالات بدلتے ہی پورٹ فولیو کی اصلاح کے ل used اعداد و شمار میں استمعال کوالٹیفیکیشن جیسے تغیر بخش کوالیفیٹ تبدیل ہو سکتے ہیں۔ یہ گمان کہ یہ قابلیت ایک ہی رہتے ہیں ، ہر صورت میں یہ سچ نہیں ہوسکتا ہے۔

نتیجہ اخذ کرنا

پورٹ فولیو کی اصلاح ان سرمایہ کاروں کے لئے اچھا ہے جو خطرہ واپسی کی تجارت کو زیادہ سے زیادہ حد تک بڑھانا چاہتے ہیں چونکہ اس عمل کو نشانہ بنایا جاتا ہے تاکہ اس پورٹ فولیو میں لیتے ہوئے ہر اضافی اکائی کے لئے واپسی کو زیادہ سے زیادہ حاصل کیا جاسکے۔ منیجر خطرے سے پاک اثاثہ کے ساتھ خطرناک اثاثوں کا مجموعہ اس تجارتی انتظام کو منظم کرتے ہیں۔ خطرے سے پاک اثاثہ کے لئے خطرناک اثاثوں کا تناسب اس بات پر منحصر ہے کہ سرمایہ کار کتنا خطرہ مول لینا چاہتا ہے۔ زیادہ سے زیادہ پورٹ فولیو ایک ایسا پورٹ فولیو نہیں دیتا ہے جس سے امتزاج سے زیادہ سے زیادہ واپسی ہوسکے ، یہ صرف خطرہ کے ہر ایک یونٹ کے حساب سے واپسی کو زیادہ سے زیادہ کرتا ہے۔ اس پورٹ فولیو کا تیز تناسب سب سے زیادہ ہے۔