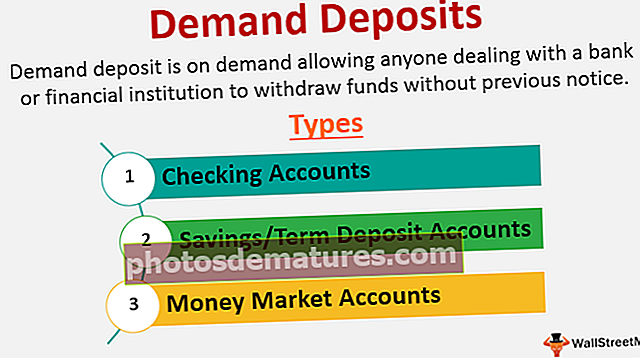

ڈیمانڈ ڈپازٹس (مطلب ، مثال) | ڈیمانڈ ڈپازٹس کی سرفہرست 3 اقسام

ڈیمانڈ ڈپازٹس معنیٰ

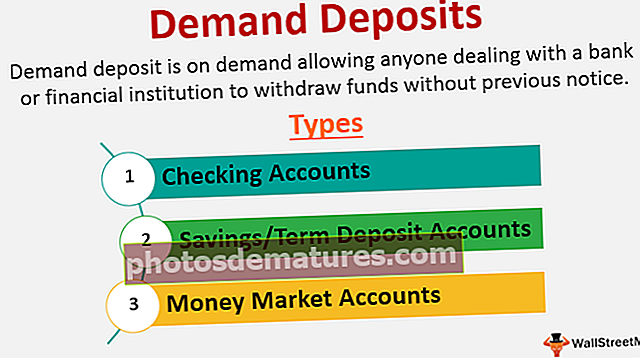

ڈیمانڈ ڈپازٹ وہ رقم ہے جو کسی بینک یا مالیاتی ادارے میں جمع کی جاتی ہے جو بغیر کسی پیشگی اطلاع کے واپس لے لی جاسکتی ہے اور عام طور پر ، اس میں کوئی وقتی رقم جمع ہونے کے مقابلے میں مختصر لاک ان مدت کی وجہ سے کوئی سود یا کوئی خاص سود ادا نہیں کی جاتی ہے۔ جو ایک مخصوص لاک ان مدت کے لئے بنایا گیا ہے اور زیادہ سود کی ایک مقررہ رقم ادا کرتا ہے۔

ڈیمانڈ ڈپازٹس کی سرفہرست 3 اقسام

# 1 - اکاؤنٹس کی جانچ ہو رہی ہے

اکاؤنٹس کی جانچ پڑتال سب سے عام اور استعمال میں آسان ہے۔ یہ اے ٹی ایم ، بینک کے ٹیلر ، ڈیبٹ کارڈس سے کسی بھی وقت اسے واپس لے کر اور بینک کے ذریعہ فراہم کردہ چیک لکھ کر نقد رقم تک آسانی سے رسائی کی اجازت دیتا ہے۔ نیز ، اکاؤنٹس کی جانچ پڑتال زیادہ تر بینکوں میں ان کی طلب پر مبنی نوعیت کی وجہ سے زیادہ دلچسپی نہیں دیتی ہے۔

اکاؤنٹ کی جانچ پڑتال چھوٹے کاروباری اداروں کے لئے کاروباری سرمایے کی ضروریات کی وجہ سے جب ضرورت ہو تو نقد رقم تک آسان رسائی فراہم کرکے مختصر مدت میں لیکویڈیٹی کو بہتر بنانے میں معاون ہے۔

# 2 - بچت / مدتی جمع اکاؤنٹ

چیکنگ اکاؤنٹ کے مقابلے میں بچت / مدتی جمع اکاؤنٹ زیادہ وقت کی مدت کے لئے ہیں۔ وہ جانچ پڑتال کے اکاؤنٹ کے مقابلہ میں کم رعایت اور زیادہ سود کی پیش کش کرتے ہیں۔ خرابی یہ ہے کہ وہ چیک لکھنے کی کوئی سہولت پیش نہیں کرتے ہیں ، لیکن صارف صارف کے ٹیلر کے ذریعہ اور آن لائن بینکنگ کے ذریعے فنڈز نکال سکتا ہے۔ کبھی کبھی جلد واپسی بہت سے بینکوں کے ذریعہ کچھ اضافی چارجز کا باعث بنتی ہے ، لیکن ان اکاؤنٹس کو برقرار رکھنے کے لئے کوئی معاوضہ نہیں لیا جاتا ہے۔

اس پروڈکٹ میں سویپ ان اور سویپ آؤٹ سہولت بھی موجود ہے۔ اس میں ، آپ بینک کو اپنی کھڑی ہدایات کے مطابق آسانی سے ایک جمع مصنوعات سے دوسرے میں رقم منتقل کرسکتے ہیں۔ مثال کے طور پر ، بینکیل جیسے کارکل کارپوریٹ صارفین کو ٹرم ڈپازٹ جاری کرتے ہیں جو ہول سیل ٹرم ڈپازٹس کے نام سے معروف ہیں ، جب ، جب خوردہ گاہکوں کو جاری کیا جاتا ہے تو ، اسے ریٹیل ڈپازٹس کے نام سے جانا جاتا ہے۔

# 3 - منی مارکیٹ اکاؤنٹس

منی مارکیٹ کے اکاؤنٹس خالص طور پر مارکیٹ سود کی شرحوں پر مبنی ہوتے ہیں جیسے کسی ملک کے مرکزی بینک کے ذریعہ طے شدہ مکرو متغیر عوامل پر مبنی ہوتا ہے ، کیونکہ سود کی شرح روزانہ کی بنیاد پر اتار چڑھاؤ ہوتی ہے کیونکہ یہ بہت غیر متوقع ہوجاتا ہے کیونکہ بعض اوقات یہ بچت کھاتوں سے کہیں زیادہ سود کی پیش کش کرتا ہے اور کبھی کم۔ . یہ کم و بیش وہی دوسری خصوصیات پیش کرتا ہے ، جیسا کہ ہم نے بچت کھاتوں کے بارے میں تبادلہ خیال کیا ہے۔ بینک عام طور پر اپنے صارفین کے ذریعہ اس سہولت کو برقرار رکھنے کے لئے کوئی فیس نہیں لیتے ہیں۔

ڈیمانڈ ڈپازٹ کی مثال

یکم اگست تک جان کے اپنے بچت بینک اکاؤنٹ میں ،000 100،000 کا بیلنس ہے۔ پندرہ اگست کو ، اسے receives 200،000 ملتے ہیں ، جو مدت کی انشورینس پالیسی کی مقدار میں ہوتا ہے۔ 25 اگست کو ، وہ اپنے گھر کی تزئین و آرائش کے لئے £ 200،000 کی رقم واپس لے لیتا ہے ، اور اس طرح اس سے اپنے بچت بینک کے کھاتوں کا بیلنس £ 100،000 رہ جاتا ہے۔

فرض کریں کہ سود کا حساب 4٪ p.a. روزانہ کے ایک طریقہ کار پر اس کے بچت اکاؤنٹ پر۔ سود کا حساب کتاب درج ذیل ہے:

- یکم سے چودہ اگست تک ، اسے 14 دن کے لئے ،000 100،000 پر سود ادا کیا جائے گا۔

- 15 سے 25 تاریخ تک ، 10 دن کے لئے سود کا حساب ،000 300،000 پر ہے۔

- باقی چھ دن کے لئے ، سود کا حساب کتاب £ 50،000 پر ہے

- لہذا ، اگست کے مہینے میں جو دلچسپی اس نے حاصل کی وہ 581 (گول) ہوگی۔

لہذا ، ہر ایک روپے جو بچت کے کھاتے میں رکھتا ہے اس سے سود ملتا ہے ، کیونکہ اس کا حساب روزانہ کے طریقہ کار پر کیا جاتا ہے۔ فروری کے لئے ، دنوں کی تعداد 28 یا 29 دن ہوگی۔

فوائد

- رسائی میں آسانی: ڈیمانڈ ڈپازٹ جیسے اکاؤنٹس کی جانچ پڑتال ہمیشہ بینک کے صارف کو مختلف ذرائع جیسے اے ٹی ایم ، آن لائن بینکنگ ، بینک ٹیلر ، چیک تحریر وغیرہ کے ذریعہ فوری اور آسان رسائی فراہم کرتی ہے۔

- لیکویڈیٹی: جیسا کہ نام سے پتہ چلتا ہے ، آپ جب چاہیں انخلا کے ل money رقم کا 'مطالبہ' کرسکتے ہیں۔ لہذا ، آپ کے پاس کسی بھی قسم کی ذاتی اور کاروباری ضروریات کے لئے فنڈز کی مائعات ہیں۔

- کوئی اضافی فیس: ایسے اکاؤنٹ سے واپسی پر کوئی واپسی کے معاوضے نہیں ہیں۔

نقصانات

- اعلی فیس اور کم دلچسپی: وہ ہمیشہ وقت کے ذخائر سے کم سود دیتے ہیں۔ نیز ، مائع نوعیت کی وجہ سے ان سہولیات کو برقرار رکھنے کے لئے بینکوں کی فیس چارجز میعاد ڈپازٹ سہولیات کے مقابلے میں ہمیشہ اونچی طرف ہوتی ہیں۔

- کم سرمایہ کی تعریف: مانگ کے ذخائر پر سود کبھی کبھی خطرے سے پاک سرمایہ کاری جیسے "ٹریری بانڈ" سے کم ہوتا ہے ، جو مارکیٹ کی افراط زر کی شرح کے مقابلے میں کم سرمایے کی تعریف کا باعث بنتا ہے۔ مارکیٹ میں سرمایہ کاری کے بہت سارے مواقع موجود ہیں جو ایک بار دریافت کیا گیا تو وہ ڈیمانڈ ڈپازٹ کے مقابلے میں اعلی شرح منافع کی پیش کش کرتا ہے۔

مالی بیانات پر ڈیمانڈ ڈپازٹ

IFRS9 انکشاف کی ضروریات کے مطابق ، ڈیمانڈ ڈپازٹس کو لاگت کے ذخیرے کے طور پر دکھایا جاتا ہے۔ ان کو موجودہ اکاؤنٹ اور راتوں رات جمع کرانے والے اے بی سی بینک کی بیلنس شیٹ میں درجہ بندی کرنا ہے۔ اس طرح کے ذخائر پر سود کی آمدنی بینکنگ انسٹی ٹیوشن کی مدت کے لئے منافع اور خسارے کے بیان میں خالص سودی آمدنی کے طور پر ظاہر کی گئی ہے۔ یہ خالص سودی آمدنی قرضوں اور اڈوانسس پر مجموعی سودی آمدنی ہے جس میں ڈیمانڈ ڈپازٹس اور صارفین کے ذریعہ بینک کے ذریعہ لئے جانے والے دیگر ذخائر پر سود کی لاگت آئے گی۔

اس کے لئے بھی ABC بینک کے انکشافی نوٹوں میں صنعتی شعبہی تقسیم ، جغرافیائی تقسیم اور مصنوع کی درجہ بندی کی ضرورت ہے۔ سالانہ انکشافات میں ذخائر کی رہائشی اور غیر رہائشی تقسیم بھی لازمی ہے۔

نتیجہ اخذ کرنا

- اگرچہ تجارتی بینکاری نظام کی بیلنس شیٹ پر مستقل طور پر اہمیت میں کمی آرہی ہے ، تاہم اس طرح کے ذخائر فنڈز کا ایک اہم ذریعہ ہیں۔ دراصل ، 1990 کی دہائی میں نجی ملکیت میں مانگ کے ذخائر کل ذخائر کے 30 فیصد سے زیادہ تھے۔

- کمرشل بینکوں میں ڈیمانڈ ڈپازٹ کے دو سب سے اہم فراہم کنندہ گھریلو اور غیر مالی کاروبار ہیں۔ گھریلو نجی ڈیمانڈ بیلنس کا 35 فیصد ملکیت رکھتے ہیں ، جبکہ ریاست ہائے متحدہ امریکہ میں غیر مالیاتی کاروبار میں 50 فیصد ملکیت ہے۔

- ڈیمانڈ ڈپازٹ کسی بھی دوسرے ڈپازٹ پروڈکٹ کی پیش کش سے زیادہ لیکویڈیٹی پیش کرتے ہیں۔ یہ افراد اور کاروباری اداروں کے لئے آسانی سے دستیاب نقد رقم کا ذریعہ ہے۔ اگرچہ واپسی کی شرح کم ہے ، لیکن یہ خطرہ سے پاک واپسی کی پیش کش کرتا ہے۔

- نیز جب ہم بازار میں دستیاب غیر ملکی سرمایہ کاری کی مصنوعات سے موازنہ کرتے ہیں تو ان ذخائر کو برقرار رکھنے اور چلانے کے لئے فیس بہت کم ہے۔