ABS اور MBS انڈیکس | ابتدائی ہدایت نامہ مکمل کریں

اثاثوں سے مالیت یافتہ سیکیورٹیز اور رہن سے چلنے والی سیکیورٹیز کیا ہیں؟

جیسے جیسے مارکیٹ کی گہرائی ہوتی ہے ، اثاثوں میں کارآمد اور تبدیلی کی شرح کے بارے میں مختلف اشاریے تیار کیے جاتے ہیں جو ایک مشتق آلے کی قیمت کا تعی forن کرنے میں بھی کارآمد ثابت ہوتے ہیں ، جو 2 اقسام کے ہوتے ہیں ، اثاثہ والے حمایت والے سیکیورٹیز انڈیکس (ABS) جو مارکیٹ کی کارکردگی کو ظاہر کرتا ہے۔ اے بی ایس مارکیٹ کا حساب جس کو اے بی ایس کے پورٹ فولیو کی اوسط اوسط کے حساب سے سمجھا جاتا ہے جبکہ مارٹججڈ بیکڈ سیکیورٹیز (ایم بی ایس) انڈیکس ایم بی ایس مارکیٹ کی حرکت کو بونڈ اور متوقع نوٹ کی وزنی اوسط کے طور پر ظاہر کرتا ہے جس میں صرف پراپرٹی رہن کی مدد سے حمایت حاصل ہے۔

وضاحت

جب جیسے جیسے مارکیٹیں گہری ہوتی ہیں ، اسی طرح یہ سمجھنے کے ل ind انڈیکس تیار ہوتے ہیں کہ مارکیٹ کی کارکردگی کیسی ہے۔ ان کو مشتق افراد کے لئے بیس کے طور پر بھی استعمال کیا جاتا ہے جو ایسے آلہ ہیں جو اشاریہ کی نقل و حرکت سے ان کی قیمت لیتے ہیں۔

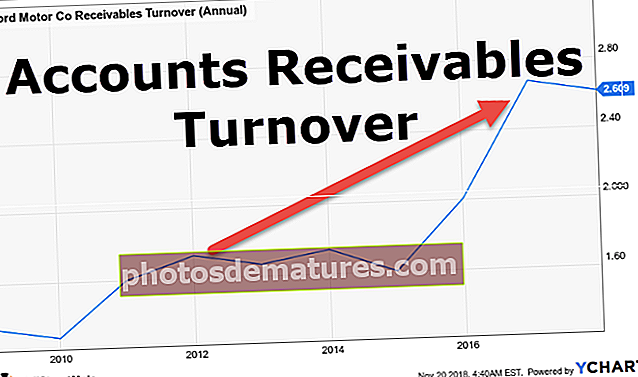

کیا ادارے مزید قرضے کے ل more زیادہ نقد رقم پیدا کرنے کے ل institutions اپنے پورٹ فولیو میں موجود قرضوں اور وصولیوں کا استعمال کرسکتے ہیں؟ اس کا جواب ہاں میں ہے ، وہ وصولیوں کی تلافی کرسکتے ہیں ، چاہے وہ قرضے ہوں یا کریڈٹ جو انہوں نے بڑھایا ہے ، جس کی مدت اور خطرہ ایک جیسے ہیں اور اسے سرمایہ کاروں کو بیچ سکتے ہیں۔ یہ تالاب عام طور پر بانڈ یا وعدہ خلافی کی شکل میں ہوتے ہیں۔ ان سیکیورٹیز کو اثاثہ والے حمایت یافتہ سیکیورٹیز (اے بی ایس) کہا جاتا ہے۔ ان سیکیورٹیز میں سرمایہ کار قرض یا وصولی قابل حص ofہ کا مالک ہے۔ اس سے یہ ادارہ اپنے ناجائز اثاثوں کو اپنے کاروبار میں استعمال کرنے کے لئے تیار نقد رقم میں تبدیل کرسکتا ہے۔

مخصوص اثاثے جس میں سیکیورٹائزڈ ہیں اثاثوں سے مالیت یافتہ سیکیورٹیز (اے بی ایس) کریڈٹ کارڈ وصولیوں ، لیزوں ، کمپنی کی وصولیوں ، رائلٹی ، وغیرہ ہیں۔ رہن کی حمایت یافتہ سیکیورٹیز(ایم بی ایس) اے بی ایس کا سب سیٹ ہے اور رہائشی املاک یعنی گھریلو قرضوں پر رہن کی مدد سے ہے۔ ایم بی ایس اے بی ایس کا ایک ذیلی سیٹ ہے کیونکہ ان میں ایک خاص قسم کا اثاثہ ہوتا ہے۔

نیز ، اس مضمون کی اپنی بہتر تفہیم کے لond بانڈ قیمتوں کو دیکھیں۔

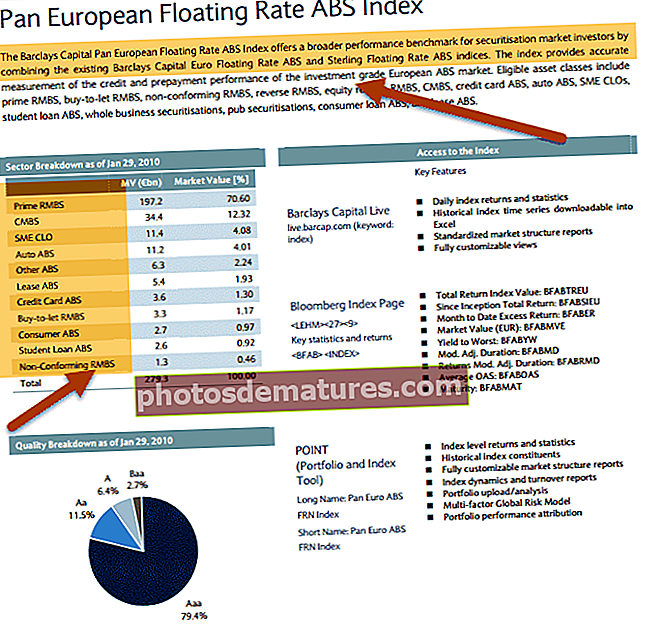

ذریعہ: بارکلیز

سیکیوریٹیشن کیا ہے؟

ایسے ہی نوعیت ، مدت ، اور رسک پروفائل کے اثاثوں کو ایک ساتھ جمع کرکے مستقبل میں کیش فلو تیار کرنے والے غیر قانونی اثاثوں کو تبدیل کرنے کے عمل کو سیکیوریٹیشن کہا جاتا ہے۔ یہ عام طور پر ایک علیحدہ ادارہ کے ذریعہ کیا جاتا ہے جو اصل کمپنی سے مستقبل میں نقد بہاؤ پیدا کرنے والے اثاثوں کو چھوٹ پر خریدتا ہے اور پھر ان کو سرمایہ کاروں کو فروخت کرنے کے لئے تالاب ڈالتا ہے۔ نظریاتی طور پر ، کوئی بھی اثاثہ جس میں مستقبل میں کیش فلو ہے اسے سیکیوریٹائز کیا جاسکتا ہے۔

اثاثوں سے حمایت یافتہ سیکیورٹیز کی تشکیل

مثال کے طور پر ، ایک کمپنی اے بی سی لمیٹڈ جو لیز پر دینے والی کمپنی ہے اپنے صارفین سے ماہانہ وصولی ہے۔ یہ وصول کنندگان مستقبل میں ہیں لہذا کمپنی آج انہیں مزید قرضے استعمال کرنے کے لئے استعمال نہیں کرسکتی ہے ، لہذا یہ تمام وصولیوں کو کسی اور ادارہ ، کمپنی ایس پی وی کو فروخت کررہی ہے ، جو اسے مستقبل کے نقد بہاؤ کی موجودہ قیمت ادا کرتی ہے۔ اس سے اے بی سی کمپنی کو آج ان مستقبل میں آنے والی رقم کو نقد میں تبدیل کرنے اور اسے اپنے کاروبار میں استعمال کرنے کی سہولت دیتی ہے۔ کمپنی ایس پی وی اب ان لیزوں کو مختلف تالابوں میں پیکیج کرتی ہے جنھیں ٹریچز کہتے ہیں ، ان کی پختگی اور لیزے دار کے معیار کے مطابق ، اور اسے بانڈز یا وعدہ نوٹوں کی طرح سرمایہ کاروں کو فروخت کرتا ہے۔ چونکہ ان بانڈز کو مخصوص اثاثوں کی حمایت حاصل ہے انھیں اثاثوں سے مالیت کی سیکیورٹیز کہا جاتا ہے۔ واپسی کے کام کرنے کا طریقہ یہ ہے کہ لیزی کمپنی ABC کو وقتا. فوقتا le لیز کی ادائیگی کرے گی اور اس کے نتیجے میں وہ کمپنی ایس پی وی کو دے دے گی کیونکہ اب وہ لیز کے مالک ہیں جو اس رقم کو سرمایہ کاروں کو کوپن کی ادائیگی کے لئے استعمال کریں گے۔

ابتدائی کمپنی سے نقد بہاؤ کا پورٹ فولیو ان کی پختگی اور خطرے کے پروفائل کے مطابق لگایا گیا ہے تاکہ وہ سرمایہ کاروں کو فروخت کرسکیں۔ ہر قسط میں اسی وقت اور خطرات کے ساتھ نقد بہاؤ ہوتا ہے۔ ایسا اس لئے کیا گیا ہے کہ سرمایہ کار اپنی رسک کی بھوک کے مطابق انتخاب کرسکے ، جس میں سرمایہ کاری کی مناسب قلت ہو۔

چونکہ اثاثہ سے مالیت کی سیکیورٹیز بانڈ / وعدہ نوٹوں کی شکل میں ہوتی ہیں ان کا تبادلہ ہوتا ہے لہذا وہ سرمایہ کاروں کو بیچنے کے ل the لچک دیتے ہیں ، لہذا جب ضرورت ہوتی ہے تو اس میں لیکویڈیٹی فراہم کرتے ہیں۔ سیکیوریٹیجائزیشن کا عمل شروع ہونے والی کمپنی کے ہاتھوں میں ایک مائع قرض کو سرمایہ کار کے ہاتھوں میں مائع ، تجارت کے قابل اثاثہ میں تبدیل کرتا ہے۔

یہ بانڈ جو ایکسچینج ٹریڈ ہوتے ہیں اب سرمایہ کاروں کو ان کو خریدنے اور بیچنے کی رعایت دیتے ہیں۔ مارکیٹ میں مراعت یافتہ سود کی شرح اور اثاثوں سے منسلک بانڈز کا رسک پروفائل ان بانڈز کی قیمت کا تعین کرتا ہے۔

اے بی ایس انڈیکس کیا ہے؟

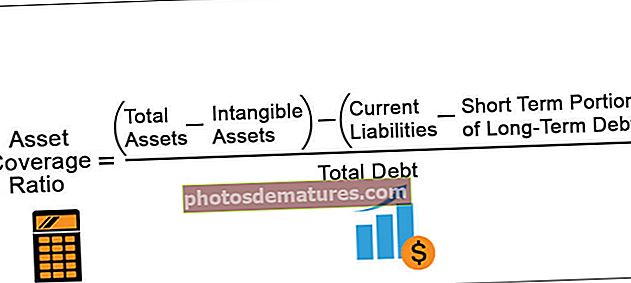

ایک ABS انڈیکس ABS مارکیٹ کی قیمت کی پیمائش کرنے کا ایک طریقہ ہے۔ یہ اثاثہ جات کی حمایت والی سیکیورٹیز کے پورٹ فولیو کی وزن کی اوسط قیمت ہے۔ انڈیکس کی قیمت کا تعین کرنے کے ل Dif مختلف اشارے مختلف تناسب میں مختلف ABS استعمال کرتے ہیں۔ لہذا ایک اے بی ایس انڈیکس ہے “مختلف ABS بانڈ / وعدہ نوٹوں کی وزن میں اوسط قیمت جو مارکیٹ میں تجارت کی جاتی ہے۔

ایک ایم بی ایس انڈیکس ABS انڈیکس کی ایک قسم ہے جو بانڈ / وعدہ نوٹوں کی اوسط قیمت لیتی ہے جو ہیں صرف پراپرٹی رہن کی مدد سے.

سب سے بڑا خطرہ جس کا ABS بانڈ کا سامنا کرنا پڑتا ہے وہ سود کی شرح اور قبل از ادائیگی کا خطرہ ہے۔ شرح سود کا خطرہ وہی ہے جو پوری مارکیٹ کو مارکیٹ وسیع کے حوالے سے درپیش ہے۔ بہت سے لوگ کسی بھی اے بی ایس بانڈ میں سرمایہ کاری کرنے کے بجائے اپنی قیمت کے خطرے کو کم کرنے کے لئے کسی پورٹ فولیو میں سرمایہ کاری کرنے کو ترجیح دیتے ہیں۔ ایکسچینج ٹریڈڈ فنڈ (ETF) جیسا کوئی بھی آلہ جو ABS انڈیکس کا آئینہ دار ہوتا ہے وہ اس طرح کی سرمایہ کاری کا موقع فراہم کرے گا۔

اے بی ایس انڈیکس کی اقسام

اے بی ایس انڈیکس مختلف اقسام کے ہوتے ہیں ، کچھ خاص اشاریہ جات کے ساتھ بانڈ پر مشتمل ہوتا ہے جس میں صرف آٹو لون یا کریڈٹ کارڈ یا رہن ہوتا ہے ، جبکہ دوسرے وسیع البنام اے بی ایس کے اشارے بھی ہوتے ہیں جن میں بانڈز کو ہر قسم کے اثاثوں کی حمایت حاصل ہے۔

ریاستہائے مت Inحدہ میں ، 1980 کے عشرے میں پہلی بار اثاثہ جات سے متعلق سیکیورٹیز متعارف کروائی گئیں اور اسی وجہ سے یہ مارکیٹ پختہ اور گہری ہے کہ بی بی کے بے شمار اشارے ہیں۔ یہ اشارے مالیاتی اداروں جیسے سرمایہ کاری بینکوں کے ذریعہ اپنے مؤکلوں کے لئے بطور مصنوعہ تیار کیے گئے ہیں۔

امریکہ میں اے بی ایس انڈیکس

امریکہ میں ان میں سے کچھ اشارے کی مثالیں ہیں۔

# 1 - بارکلیز امریکی فلوٹنگ ریٹ اسٹٹ بیکڈ سیکیورٹیز (اے بی ایس) انڈیکس:

اس انڈیکس میں ایک سال یا اس سے زیادہ پختگی کے اثاثوں سے مالیت کی سیکیورٹیز شامل ہے ، جس میں million 250 ملین بقایا ہے اور اس میں گھریلو قرضے ، کریڈٹ کارڈز ، آٹو قرضے ، اور طلباء کے قرضے "اثاثے" کے طور پر ہیں۔ اس انڈیکس میں 30 جون ، 2016 کو ایک سال کی واپسی 4.06٪ تھی۔

# 2 - جے پی۔ مورگن اے بی ایس انڈیکس:

اس انڈیکس میں امریکی مارکیٹ میں 2000 سے زیادہ اے بی ایس آلات ہیں جنھیں آٹو اور سامان ، کریڈٹ کارڈ ، طلباء لون ، صارفین کے قرضوں ، ٹائم شیئر ، فرنچائز ، تصفیے ، ٹیکس کا قرضہ ، انشورنس پریمیم ، سروسنگ ایڈوانسز اور متفرق باطنی اثاثہ جات جیسے مختلف اثاثوں کی حمایت حاصل ہے۔ اس انڈیکس کا مقصد تقریبا 70 فیصد اے بی ایس مارکیٹ پر قبضہ کرنا ہے اور اس میں ذیلی انڈیکس بھی ہیں جو مخصوص شعبے کے اے بی ایس آلات کو ٹریک کرتے ہیں۔

ماخذ: www.businesswire.com

یورپ میں اے بی ایس انڈیکس

یورپ میں بھی اے بی ایس مارکیٹ کافی مقدار میں پختہ ہے اور بہت سارے یورپی اے بی ایس انڈیکس ایسے ہیں جو اثاثوں سے چلنے والی سیکیورٹیز پر مشتمل ہیں جو یورپی ابتداء کنندگان کے ذریعہ جاری کردہ ہیں۔ مختلف دیگر ممالک میں بھی ABS کے اشارے ہیں۔ ان میں سے کچھ یہ ہیں:

# 1 - بارکلیز پین یورپی ABS بینچ مارک انڈیکس:

اس انڈیکس میں ایسے بانڈز شامل ہیں جن کی رہائشی اور تجارتی رہن ، آٹو قرضوں اور کریڈٹ کارڈوں کی مدد سے ایک E300 ملین کم سے کم ایک سال کی پختگی ہے۔

# 2 - یورپی آٹو ABS انڈیکس

اس اے بی ایس انڈیکس میں یوروپی ابتدا کاروں کے ذریعہ آٹو لون سپورٹ سیکیورٹیز ایشوز پر مشتمل ہے۔

#3 – میکسیکو کا آٹو فائنانسیامینیتو ABS انڈیکس

اس اے بی ایس انڈیکس میں میکسیکو آٹو لون سے تعاون یافتہ سیکیورٹیز شامل ہیں۔

امریکہ اور یورپ میں ، بہت سے ایکسچینج ٹریڈڈ فنڈز (ای ٹی ایف) تیار کیے گئے ہیں جو ایک ہی تناسب میں اے بی ایس انڈیکس کے تمام بانڈز میں سرمایہ کاری کرتے ہیں۔ یہ فنڈز جو میوچل فنڈز کی طرح ہیں سرمایہ کاروں کو ان میں سے بہت سارے اے بی ایس بانڈز میں واقعتا invest بغیر کسی سرمایہ کاری کے اپنے پیسہ ڈالنے کی اجازت دیتے ہیں لیکن انہیں اے بی ایس پورٹ فولیو کی واپسی دیتے ہیں۔

ایم بی ایس اور ایم بی ایس انڈیکس

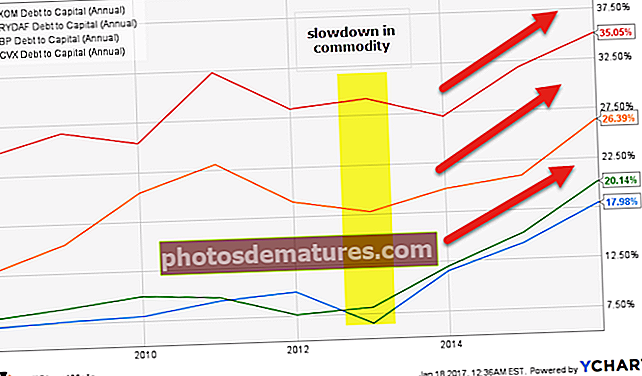

چونکہ گھریلو رہن معاشی نظام کے قرضے دینے والے پورٹ فولیو کا ایک بہت بڑا حصہ بناتے ہیں ، رہن رہن کے مابین سیکیورٹیز (ایم بی ایس) سیکیورٹائزیشن مارکیٹ کی اکثریت تشکیل دیتے ہیں۔ ABS مارکیٹ MBS مارکیٹ سے اس وقت تیار ہوئی جب یہ پختہ ہوچکا تھا اور مارکیٹ کو فنانسنگ کی نئی راہیں درکار ہیں۔ اے بی ایس مارکیٹ ایم بی ایس کے مقابلے میں ایک اعلی خطرہ کی نمائندگی کرتی ہے کیونکہ وہ عام طور پر دورانیے میں کم ہوتے ہیں اور ان کی نقد روانی اتنا متوقع نہیں ہے۔ اس کے علاوہ ، وہاں ایک کریڈٹ رسک ہے جو زیادہ ہے کیونکہ قرضوں کو بنانے والے سے قانونی اور مالی پہلوؤں کو الگ کرنا آسان نہیں ہے۔ نیز اے بی ایس کے بارے میں معلومات حاصل کرنا زیادہ بوجھل ہے کیونکہ وہاں بہت سارے ادارے موجود ہیں جو قرض کی ابتداء سے لے کر سیکیورٹائزیشن تک اس میں شامل ہیں۔

ایم بی ایس مارکیٹ کو ٹریک کرنے سے معیشت کی صحت کا بڑے پیمانے پر تجزیہ کرنے میں مدد ملتی ہے کیونکہ زیادہ تر رہنوں کو اس وقت تک ڈیفالٹ نہیں کیا جاتا ہے جب تک کہ مکان مالکان کو ادائیگی کرنا واقعی ناقابل برداشت ہو۔ اگر لوگوں کی ایک بڑی تعداد نے ڈیفالٹ کرنا شروع کردیا تو یہ اس بات کا واضح اشارہ ہے کہ معیشت ٹنک ہو رہی ہے۔ لہذا امریکہ میں بے شمار ایم بی ایس انڈیکس ہیں جو اس مارکیٹ کو تلاش کرتے ہیں۔ نہ صرف وسیع البنیاد اشارے ہیں جو مارکیٹ کے ایک بڑے حصے سے باخبر ہیں ، بلکہ ایسے متعدد خصوصی MBS اشارے بھی موجود ہیں جو ایم بی ایس مارکیٹ کے کچھ حص trackے کو ٹریک کرتے ہیں جیسے صرف ان MBS جن کی حمایت میں "subprime رہن" یا "جاری" ہوتا ہے۔ سالوں کی ایک مخصوص تعداد کے لئے "وغیرہ۔

رہن کی حمایت یافتہ سیکیورٹیز انڈیکس کی مثالیں ہیں:

# 1 - ایس اینڈ پی امریکی رہن سے حمایت یافتہ سیکیورٹیز انڈیکس

ایس اینڈ پی سائٹ کے مطابق تعریف یہ ہے کہ: "یہ گینائی ماے (جی این ایم اے) کے ذریعہ جاری کردہ سیکیورٹیز کے مطابق امریکی ڈالر سے منسلک ، فکسڈ ریٹ اور ایڈجسٹ ریٹ / ہائبرڈ مارگیج سیکورٹیز پر محیط ایک قواعد پر مبنی ، مارکیٹ ویلیو ویٹ انڈیکس ہے۔ ) ، فینی ماے (FNMA) اور فریڈی میک (FHLMC) ”جہاں GNMA ، FNMA ، اور FHLMC ایسے ادارے ہیں جو MBS جاری کرتے ہیں

ماخذ: ایس اینڈ پی

# 2 - ایس اینڈ پی امریکی رہن کی حمایت یافتہ FHLMC 30 سالہ اشاریہ:

یہ انڈیکس مندرجہ بالا ایس اینڈ پی امریکی رہن-حمایت یافتہ سیکیورٹیز انڈیکس کا ذیلی سیٹ ہے اور ایف ایچ ایل ایم سی نے 30 سالہ ایم بی ایس بانڈ جاری کیا ہے۔

# 3 - ڈوئچے بینک مائع MBS انڈیکس:

یہ انڈیکس امریکی مارکیٹ میں انتہائی مائع ایم بی ایس کا سراغ لگاتا ہے۔

ماخذ: db.com

ماخذ: db.com

ہندوستان میں ، اے بی ایس مارکیٹ ابھی تک زیادہ ترقی نہیں کرسکی ہے۔ اس مارکیٹ میں اثاثہ کی اہم کلاسوں میں بانڈز ہیں جو آٹو لون ، مائیکرولیونز ، اور رہائشی رہن کے ذریعہ ہیں۔ 2013 DLF لمیٹڈ میں ، ایک پراپرٹی ڈویلپمنٹ کمپنی نے اپنے دفتر کی عمارتوں سے کرایے پر حاصل ہونے والی آمدنی کے ذریعہ ایک بانڈ جاری کیا۔ ہندوستان میں ، اے بی ایس کے پاس بطور سرمایہ کار این بی ایف سی فل فارم ہے اور بینکوں کو بطور سرمایہ کار۔ بینک عام طور پر ان کے "ترجیحی شعبے" کے قرض دینے کے اصولوں کو پورا کرنے کے لئے ان اثاثوں سے مالیت کی حامل پابندیوں میں سرمایہ کاری کرتے ہیں۔ بطور اثاثوں سے مالیت کے مائکروالون یا کاشتکاروں کو آٹو لون ، یہ بینکوں کو ترجیحی شعبے کے قرضے کو پورا کرنے میں مدد کرتے ہیں۔ موجودہ قانونی اور ٹیکس ڈھانچے کے ساتھ ، سیکیورٹائزیشن مارکیٹ ن انڈیا بہت کم مانگ کے ساتھ بہت نزاکت ہے۔ اس کی وجہ سے ، اے بی ایس انڈیکس کے ارتقا کی ضرورت نہیں رہی ہے۔

ABS / MBS اشارے اور معاشی بحران

امریکہ میں 2009 کے معاشی بحران میں سب سے بڑا تعاون کرنے والا سب پوریم مارگیج قرض ہے ، یعنی ایسی کمپنیوں کو قرض دینا جو کامل ساکھ نہیں رکھتے اور پہلے سے طے شدہ خطرہ زیادہ ہوتا ہے۔ ان قرضوں کے لئے دستیاب سیکیوریٹائزیشن کے ذریعہ رہن کے قرضے کو مزید تقویت ملی تھی جس کی وجہ سے مارکیٹ مزید قرضے کے ل funds فنڈز میں بہہ گیا تھا۔ یہ ایک اعلی خطرہ قرض تھا جس میں زیادہ سے زیادہ رقم کا خطرہ تھا اس کے ذریعہ سب پرائم قرض دینے کا غیر منقول چکر تھا۔ جب قرض دہندگان نے ڈیفالٹ کرنا شروع کیا تو مارکیٹ کا خاتمہ اور بڑھ گیا کیونکہ قرض دینے والوں نے اپنی رقم نہیں گنوا دی بلکہ ان تمام افراد نے بھی خریداری کی جنہوں نے ان قرضوں کو سیکیوریٹائز کرکے جاری کیا تھا۔ سرمایہ کاروں کا دوسرا مجموعہ جو اپنا پیسہ کھو بیٹھے وہی تھے جنہوں نے ای ٹی ایف سے منسلک اے بی ایس انڈیکس میں سرمایہ کاری کی۔

جب قرضوں میں ڈیفالٹ ہوچکا ہے تو ، بانڈز نے اپنی مارکیٹ کی قیمت کھو دی جس کے نتیجے میں وہ ABS / MBS انڈیکس کا خاتمہ ہوا اور اسی وجہ سے تمام ETFs ان سے منسلک ہوگئے۔ چنانچہ پہلے سے طے شدہ مجموعے میں سرمایہ کاروں کے تین مختلف سیٹوں یعنی قرض دہندگان ، اے بی ایس سرمایہ کاروں ، اور اے بی ایس انڈیکس کے ای ٹی ایف میں سرمایہ کاروں پر اثر پڑتا ہے۔ اگرچہ ایم بی ایس کو کریڈٹ بحران کا ایک بڑا عنصر کہا گیا ہے اس لئے یہ کہنا پڑتا ہے کہ آلہ خود ایک وجہ نہیں تھی بلکہ ان آلات کی پشت پناہی کرنے والے سب پرائم لونز اس کا سبب تھے۔ کریڈٹ بحران تک ، مارکیٹ ایم بی ایس اور اے بی ایس آلات جاری کرنے میں بہت تخلیقی رہا تھا لیکن بحران کے بعد ، آلے اور جاری کرنے والے کی سادگی اور استحکام پر زور دیا گیا ہے۔ غیر ملکی آلات کے اجراء سے اشاریہ جات کی تعمیر اور پیش گوئی کرنا مشکل ہوگیا کیوں کہ نقد بہاؤ میں مختلف اثاثوں اور پیچیدگیوں کے ساتھ وقفے وقفے سے نئے مسئلے پیدا ہوتے ہیں۔