کوریج کا تناسب (مطلب ، مثالوں) | ٹاپ 4 اقسام

کوریج کا تناسب کیا ہے؟

کوریج کا تناسب مالی تناسب ہے جو اس بات کا تعین کرنے کے لئے استعمال کیا جاتا ہے کہ آیا فرم اپنے قرض کی ذمہ داری ادا کرسکتا ہے۔ اگر یہ تناسب اونچی طرف ہے تو ، اس کا مطلب ہے کہ فرم اپنا قرض واپس کرنے کے لئے ایک صحت مند حیثیت رکھتی ہے۔ عام طور پر ، یہ اسی طرح کی کمپنیوں کے خلاف کسی فرم کی صلاحیت کا موازنہ کرنے یا پچھلے سالوں کے مقابلے میں رجحان کا موازنہ کرنے کے لئے استعمال ہوتا ہے۔

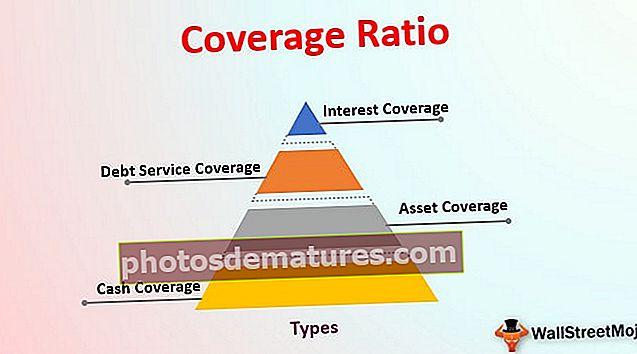

ذیل میں سرفہرست 4 اقسام ہیں۔

- سود کی کوریج

- ڈی ایس سی آر کا تناسب

- اثاثہ کوریج

- کیش کوریج

آئیے ہم ان میں سے ہر ایک پر تفصیل سے بات کرتے ہیں۔

کوریج تناسب کی اعلی 4 اقسام

تجزیہ کار اپنے قرضوں کی ذمہ داریوں کے ل firm فرم کی حیثیت کا تعین کرنے کے لئے درج ذیل تناسب کا استعمال کرتے ہیں:

# 1 - سود کی کوریج

اس کا استعمال یہ طے کرنے کے لئے کیا جاتا ہے کہ کوئی کمپنی اپنی کمائیوں کا استعمال کرتے ہوئے قرض میں سود کی ادائیگی کتنی اچھی طرح سے کرسکتی ہے۔ اسے ٹائمز انٹریسٹ ایورن تناسب کے نام سے بھی جانا جاتا ہے۔

فارمولا

سود کی کوریج کا تناسب = EBIT / انٹرنیٹ خرچ

# 2 - قرض کی خدمت کی کوریج

یہ تناسب کمپنی کی اپنی آمدنی سے پورا قرض ادا کرنے کی پوزیشن کا تعین کرتا ہے۔ قریب قریب مدت میں قرض کی ساری ذمہ داری کے علاوہ قرض کی ادائیگی کے ل The کمپنی کی صلاحیت اسی تناسب سے ماپا جاتا ہے؛ اگر یہ تناسب 1 سے زیادہ ہے تو ، کمپنی قرض کی واپسی کے ل a آرام دہ پوزیشن میں ہے۔

فارمولا

قرض کی خدمت کی کوریج کا تناسب = آپریٹنگ آمدنی / کل قرض

# 3 - اثاثہ کی کوریج

یہ تناسب ڈیبٹ سروس تناسب سے ملتا جلتا ہے ، لیکن آپریٹنگ انکم کے بجائے یہ دیکھے گا کہ آیا اس کے اثاثوں سے قرض ادا کیا جاسکتا ہے۔ اگر فرم قرض کی ادائیگی کے ل income اتنی آمدنی حاصل کرنے کے قابل نہیں ہے تو ، پھر چاہے کمپنی کے اثاثوں جیسے زمین ، مشینری ، انوینٹری ، وغیرہ کو قرض کی رقم واپس کرنے کے لئے فروخت کیا جاسکے۔ عام طور پر ، یہ تناسب 2 سے زیادہ ہونا چاہئے۔

فارمولا

اثاثہ کی کوریج کا تناسب = (ٹھوس اثاثہ - قلیل مدتی) واجبات) / مجموعی قرض چوری کرنے والی آمدنی / کل قرضہ

# 4 - کیش کوریج

کیش کوریج کا استعمال اس بات کا تعین کرنے کے لئے کیا جاتا ہے کہ آیا کوئی فرم دستیاب نقد سے اپنے سود کے اخراجات ادا کرسکتا ہے۔ یہ سود کی کوریج کی طرح ہے ، لیکن انکم کی بجائے یہ تناسب تجزیہ کرے گا کہ فرم کو کتنا نقد دستیاب ہے۔ مثالی طور پر ، یہ تناسب 1 سے زیادہ ہونا چاہئے۔

فارمولا

کیش کوریج کا تناسب = (EBIT + غیر نقد اخراجات) / سود کا خرچ

کوریج تناسب کی مثالیں

مثال # 1

ہم کہتے ہیں کہ ایک فرم کی دی گئی مدت کے لئے مجموعی طور پر "آپریٹنگ انکم" (EBIT) $ 1،000،000 ہے ، اور اس کا کل بقایا اصل قرض $ 700،000 ہے۔ فرم قرض پر 6٪ سود ادا کررہی ہے.

تو ، مدت = قرض * سود کی شرح دینے کے ل its اس کا سود کا پورا خرچ

=700,000*6% = $42,000

- دلچسپی کوویراجیای

- قرض کی خدمت کی کوریج

قابل ادائیگی قرض (پرنسپل کے علاوہ سود)

- اثاثہ کوریج

ہم کہتے ہیں کہ فرم کے پاس ،000 900،000 ٹھوس اثاثے ہیں اور اس کی قلیل مدتی واجبات $ 100،000 ہیں

- کیش کوریج

اور غیر نقد اخراجات $ 100،000 ہیں

ان تناسب کا تجزیہ کرکے ، یہ کہا جاسکتا ہے کہ ابھی تک ، فرم اپنی کمائی یا اثاثے کا استعمال کرکے اپنے قرض کی ادائیگی کے لئے ایک آرام دہ پوزیشن میں ہے۔

مثال # 2

آئیے ایک ایسی ہندوستانی کمپنی کی عملی مثال پیش کرتے ہیں جس کی بیلنس شیٹ میں کافی زیادہ قرض ہے۔ بھارتی ایئرٹیل ایک ہندوستانی ٹیلی کام کمپنی ہے جو اس صنعت میں اعلی کیپیکس ضرورت کی وجہ سے ایک بہت ہی زیادہ قرض سے دوچار کمپنی کے طور پر جانا جاتا ہے

بھارتی ائرٹل کے لئے کچھ بنیادی اعداد و شمار ذیل میں ہیں:

مل میں ڈیٹا۔

ماخذ: سالانہ رپورٹیں اور www.moneycontrol.com

نیچے دیئے گراف میں ، ہم بھارتی ایئر ٹیل کے کوریج تناسب کے رجحان کا تجزیہ کرسکتے ہیں۔

جیسا کہ ہم دیکھ سکتے ہیں کہ گذشتہ برسوں کے دوران ، یہ تناسب کم ہورہا ہے۔ اس کی وجہ یہ ہے کہ گذشتہ برسوں میں اس کا قرض بڑھ گیا ہے ، اور مارجن پریشر اور مارکیٹ میں "ریلائنس جیو" کے داخل ہونے کی وجہ سے ای بی آئی ٹی نیچے آگیا ہے۔ اگر آئندہ بھی یہ سلسلہ جاری رہا تو ، پھر بھارتی ایئرٹیل اپنے قرض کے حوالے سے خراب حالت میں ہوسکتا ہے ، یا ہوسکتا ہے کہ اسے قرض واپس کرنے کے لئے اپنے اثاثے بیچ ڈالیں۔

فوائد

- اس کی مدت کے دوران کسی کمپنی کے ل trend رجحان تجزیہ کرنے کے لئے استعمال کیا جاسکتا ہے۔ وقتا of فوقتا over تناسب کا حساب کتاب کر کے ، یہ تجزیہ کیا جاسکتا ہے کہ ادوار میں اس کی قرض ادا کرنے کی صلاحیت کس طرح آگے بڑھ رہی ہے۔ اگر یہ نیچے جا رہا ہے ، تو فرم کو اس مسئلے پر غور کرنا ہوگا اور اسے درست کرنے کی کوشش کرنی ہوگی۔

- قرض دینے سے پہلے یہ تناسب قرض دہندگان / قرض دہندگان استعمال کرسکتے ہیں۔ چاہے فرم قرض کے قابل ہو اور کس شرح پر سود کی شرح میں قرض فراہم کیا جائے۔

- تجزیہ کار ان تناسب کو فرم کی کریڈٹ ریٹنگ کا تعین کرنے کے لئے استعمال کرتے ہیں۔ اگر ریٹنگ اچھی ہے تو ، پھر فرموں کو کم شرح سود پر قرض ملتا ہے۔

حدود

- ہوسکتا ہے کہ کسی مقررہ مدت کے لئے ، کسی فرم نے زیادہ قرض لیا ہو ، لیکن اس کا اثر اگلے ادوار میں آجائے گا۔ نیز ، موسمی ایک عنصر ہوسکتا ہے جو ان تناسب کو چھپا یا بگاڑ دیتا ہے۔

- کچھ کمپنیوں کے اعلی کیپیکس ضروریات ہیں ، لہذا ان کے قرضوں کا سائز دوسری کمپنیوں کے مقابلے میں زیادہ ہوگا۔

- یہ ایسے معاملات ہوسکتے ہیں جب کمپنیاں اپنی اکاؤنٹنگ پالیسیاں تبدیل کردیں ، اور اسی وجہ سے ، یہ تناسب متاثر ہوسکتا ہے۔

- ہمیں ان تناسب کو اسٹینڈ اکیلے کے طور پر استعمال نہیں کرنا چاہئے۔ صحت کی جانچ پڑتال کرتے وقت ، دوسرے تناسب ، جیسے لیکویڈیٹی یا منافع بخش تناسب ، کو بھی فیصلہ لینے کے لئے تجزیہ کرنے کی ضرورت ہے۔

نتیجہ اخذ کرنا

کسی فرم کی کریڈٹ ریٹنگ کی جانچ پڑتال کرنے یا یہ تجزیہ کرنے کے ل quite یہ کافی مفید ہے کہ فرم کو قرض کس شرح پر دیا جانا چاہئے۔ لیکن دوسرے عوامل کو ذہن میں رکھتے ہوئے ، اسے بہت احتیاط سے استعمال کرنے کی ضرورت ہے۔ کچھ کمپنیوں کو دیگر کمپنیوں کے مقابلے میں زیادہ قرض کی ضرورت ہوتی ہے ، لہذا ہوسکتا ہے کہ ان کا تناسب کمزور طرف ہو۔ ایسے معاملات ہوسکتے ہیں جب کوئی فرم بڑھانے کی کوشش کر رہا ہو ، لہذا اس نے کیپیکس کے لئے قرض لیا ہے ، جو شاید 2 یا 3 سال بعد نتائج دے گا۔ لہذا ، فی الحال ، اس کا تناسب اچھا نہیں ہوسکتا ہے۔ بس یاد رکھنا ، تناسب تجزیہ کرنے میں مددگار ثابت ہوتے ہیں جب تک کہ ان کا تجزیہ نہیں کیا جاتا ، تمام عوامل کو ذہن میں رکھتے ہوئے اور صرف اعداد و شمار کو خود کو دیکھ کر نہیں۔