جمع کروانے کا سرٹیفکیٹ (تعریف ، مثال) | سی ڈی کے فوائد / نقصانات

جمع تعریف کا سرٹیفکیٹ

سرٹیفیکیٹ آف ڈپازٹ (سی ڈی) ایک منی مارکیٹ کا آلہ ہے جو بینک نے ثانوی منی مارکیٹ سے فنڈ جمع کرنے کے لئے جاری کیا ہے۔ یہ ایک خاص مدت کے ل issued سود کی ایک مقررہ رقم کے ساتھ ایک مقررہ رقم کے لئے جاری کیا جاتا ہے۔ یہ رقم جمع کرنے والے اور بینک کے مابین ایک انتظام ہے۔

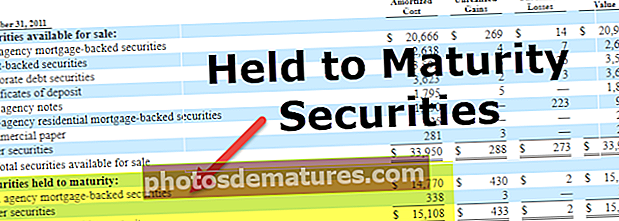

ڈی ڈیٹیرائزڈ شکل میں سی ڈی جاری کیا جاتا ہے۔ پختگی کی مدت تک جمع کی گئی رقم واپس نہیں لی جاسکتی ہے ، اگر یہ ڈپازٹ کے دورانیے میں واپس لے لی جاتی ہے تو جلد واپسی جرمانے ادا کرنے کی ضرورت ہے۔ پختگی پر ، اصل رقم اور اسی پر سود نکالنے کے لئے دستیاب ہوگا ، جمع کرنے والے کو پختہ رقم پر کارروائی کا فیصلہ کرنے کی ضرورت ہے۔

سرٹیفکیٹ کی جمع (سی ڈی) کی اقسام

- # 1 - مائع یا "کوئی جرمانہ نہیں" سی ڈی۔ مائع سی ڈی جمع کرانے والے کو کسی بھی ابتدائی واپسی جرمانے کی ادائیگی کے بغیر مدت ملازمت میں رقم نکالنے کی اجازت دیتا ہے۔ فنڈز کو ایک سی ڈی سے زیادہ ادائیگی کرنے والی سی ڈی میں منتقل کرنے کے ل enough یہ کافی لچکدار ہے۔ مائع سرٹیفکیٹ جمع شدہ معیاری سی ڈی کے مقابلے میں کم سود ادا کرتا ہے۔

- # 2 - ٹکرانا سی ڈی - ٹکرانا سی ڈی مائع سی ڈی کی طرح فائدہ دیتا ہے۔ اگر سی ڈی خریدنے کے بعد سی ڈی کے سود کی شرح میں اضافہ ہوتا ہے تو پھر ٹکرانا سی ڈی اعلی سود والی سی ڈی میں تبدیل ہونے کا آپشن فراہم کرتا ہے۔ اس اختیار کو بروئے کار لانے کے ل To جمع کرنے والے کے ذریعہ پہلے سے ہی بینک میں مطلع کرنے کی ضرورت ہے۔ معیاری سی ڈی کے مقابلے میں سی ڈی ٹکرانا بھی کم سود ادا کرتی ہے

- # 3 - مرحلہ وار سی ڈی - مرحلہ وار سی ڈی باقاعدگی سے منصوبہ بند سود کی شرح میں اضافے کے ساتھ کام کرتی ہے تاکہ جمع کرنے والے کو کم شرح سود کے ساتھ ادائیگی نہیں کی جاسکتی ہے جو سی ڈی کھولنے کے وقت طے ہوتی ہے۔ سود کی شرح میں اضافے کو چھ ماہ ، نو ماہ ، یا طویل مدتی سی ڈی کی صورت میں ایک سال بھی لگایا جاسکتا ہے۔

- # 4 - بروکرڈ سی ڈی - بروکرڈ اکاؤنٹ میں جمع شدہ بروکرڈ سرٹیفکیٹ فروخت کیا جاتا ہے۔ یہ سی ڈی مختلف بینکوں سے خریدی جاسکتی ہے اور بینک اکاؤنٹ کھولنے اور سی ڈی خریدنے کے بجائے ایک جگہ پر رکھی جاسکتی ہے۔ یہ سی ڈی بہتر شرح پیش کرتی ہے لیکن معیاری سی ڈی کے مقابلے میں اس میں خطرہ زیادہ ہوتا ہے۔

- # 5 - جمبو سی ڈی۔جمبو میں سی ڈی کا کم سے کم توازن معیاری کے مقابلے میں بہت زیادہ ہے۔ یہ ایک بڑی رقم جمع کرنا محفوظ ہے کیوں کہ ایف ڈی آئی سی بیمہ کی طرح ہے ، اور اس سی ڈی میں سود کی شرح بھی زیادہ ہے۔

سرٹیفکیٹ آف ڈپازٹ (سی ڈی) کی خصوصیات

- اہلیت - شیڈول کمرشل بینک / مالیاتی ادارے جمع کروانے کا سرٹیفکیٹ جاری کرسکتے ہیں۔ بینک کے ذریعہ افراد ، میوچل فنڈز ، ٹرسٹس ، کمپنیاں وغیرہ کو سی ڈی جاری کی جاتی ہے۔

- پختگی کی مدت - سی ڈی شیڈول کمرشل بینکوں کے ذریعہ 7 دن سے لے کر ایک سال کی مدت تک جاری کی جاتی ہیں۔ مالیاتی اداروں کے لئے ، مدت ایک سال سے لے کر تین سال تک ہوتی ہے۔

- تغیر پزیرت جسمانی شکل میں موجود سی ڈیز کو توثیق اور ترسیل کے ذریعہ منتقل کیا جاسکتا ہے۔ سی ڈی جو ڈییمیٹریلائزڈ شکل میں ہیں کسی بھی دوسرے ڈیٹیرائلائزڈ سیکیورٹیز کی طرح ٹرانسفر کی جاسکتی ہیں۔

- سی ڈی کے خلاف لون - سی ڈی میں کوئی لاک ان پیریڈ نہیں ہوتا ہے لہذا بینک ان کے خلاف قرضے نہیں دیتے ہیں۔ پختگی سے قبل بینک جمع کرانے کا سرٹیفکیٹ بھی نہیں خرید سکتے ہیں۔ بینکوں کو سی ڈی جاری قیمت پر قانونی مائع تناسب (ایس ایل آر) اور کیش ریزرو تناسب (سی آر آر) پر غور کرنا ہوگا۔

ڈپازٹ مثالوں کا سرٹیفکیٹ

ڈپازٹ سرٹیفکیٹ (سی ڈی) کی ذیل میں مثالیں ہیں۔

آپ ڈپازٹ ایکسل ٹیمپلیٹ کا یہ سرٹیفکیٹ ڈاؤن لوڈ کرسکتے ہیں

مثال # 1

جو 5 in میں مستقل سود کی شرح اور پختگی 5 سال میں بینک کے ساتھ سی ڈی میں 5000 $ کی سرمایہ کاری کرتا تھا۔ سی ڈی کی واپسی اور پختگی کی قیمت کا حساب ذیل میں کیا جاتا ہے:

لہذا اصل رقم $ 5،000 ہے اور پختگی کی رقم، 6،381 ہے۔ 5 سال کی مدت کے لئے سی ڈی پر واپسی $ 1،381 ہے۔

مثال # 2

ٹام نے 5 سال میں 5 of اور پختگی پختہ شرح پر بینک کے ساتھ سی ڈی میں 10،000 ڈالر کی سرمایہ کاری کی۔ انہوں نے فیصلہ 3 سال کے اختتام پر پختگی سے پہلے رقم واپس لینے کا فیصلہ کیا ہے۔ ابتدائی واپسی کی سزا 6 ماہ کی سود ہے۔

اس معاملے میں ، اصل سرمایہ کاری $ 10،000 ہے اور سال 3 کے آخر میں پختگی $ 11،576 ہے۔ اس مدت کے لئے کل منافع 5 1،576 ہے۔ چونکہ ٹام پختگی کی مدت سے پہلے رقم واپس لے لیتا ہے ، لہذا اسے ابتدائی واپسی جرمانہ $ 276 (6 ماہ سود) ادا کرنے کی ضرورت ہے۔

سرٹیفیکیٹ آف ڈپازٹ (سی ڈی) کے فوائد

- منی مارکیٹ کے دیگر آلات جیسے اسٹاک ، بانڈز وغیرہ کے مقابلے میں سی ڈی میں رسک کم ہوتا ہے کیونکہ جمع شدہ رقم بینکر کے پاس محفوظ ہے۔

- روایتی جمع اسکیموں کے مقابلے میں جمع کروائی گئی رقم کے لئے سی ڈی بہتر منافع کی پیش کش کرتی ہے۔

- پختگی کے بعد کے اختیارات جمع کرانے والے کو اپنے فنڈز جیسے سی ڈی کا رول اوور کسی نئی سی ڈی میں استعمال کرنے ، فنڈز کو اس بینک میں کسی دوسرے اکاؤنٹ میں منتقل کرنے یا پختگی کی رقم واپس لینے کے ل given دیئے جاتے ہیں اور یہ کسی دوسرے بینک اکاؤنٹ میں منتقل کیا جاسکتا ہے یا چیک وصول کیا جاسکتا ہے پیسے کے ل.

سرٹیفکیٹ جمع کرانے (سی ڈی) کے نقصانات

- یہ کوئی مائع اثاثہ نہیں ہے کیونکہ فنڈز ایک مقررہ مدت کے لئے مسدود ہوجاتے ہیں اور پختگی کی مدت سے پہلے کسی بھی طرح کی رقم واپس لینا اسی صورت میں ممکن ہے جب ابتدائی واپسی جرمانے کی ادائیگی کی جائے۔

- اس کی واپسی وقتا فوقتا اسٹاک ، بانڈز وغیرہ سے کم ہے۔

- سود کی شرح طے شدہ ہے اور مہنگائی / مارکیٹ کے منظر نامے کے مطابق مختلف نہیں ہوتی ہے ، اور یہ مدت ملازمت کے دوران سود کی شرح میں بدلاؤ کو اثر انداز نہیں کرتا ہے۔

نتیجہ اخذ کرنا

سی ڈی محفوظ اور اعلی واپسی کی سرمایہ کاری میں سے ایک ہے۔ اگر جمع کرانے والے کے پاس اچھی رقم ہے ، اور مستقبل قریب میں کسی بھی استعمال کے ل the اسی کی ضرورت نہیں ہے تو پھر اسے سی ڈی میں لگایا جاسکتا ہے کیونکہ اس سے روایتی بینک کے ذخائر سے زیادہ سود ملتا ہے ، اور یہ منی مارکیٹ کے دیگر آلات کے مقابلے میں زیادہ محفوظ ہوتا ہے۔ . جرمانے کی ادائیگی پر مسدود شدہ رقم بھی واپس لی جاسکتی ہے۔

بینک صرف اس وقت سی ڈی جاری کرتے ہیں جب بینک میں جمع ذخائر کی آمد کم ہوتی جارہی ہے جبکہ قرضوں اور کریڈٹ کی بہت زیادہ مانگ ہے۔ روایتی ذخائر کے مقابلے میں سی ڈیز بینک پر زیادہ لاگت لیتی ہیں ، لہذا اس وقت جاری کیا جاتا ہے جب مارکیٹ میں لیکویڈیٹی کے معاملات ہوں۔