شرح واپسی (تعریف ، فارمولا) | حساب کتاب کیسے کریں؟

ریٹرن کی شرح کیا ہے؟

واپسی کی شرح وہ منافع ہے جس کی سرمایہ کاری کو اپنی سرمایہ کاری سے توقع ہوتی ہے اور اس کی بنیاد پر بنیادی طور پر ایک فیصد کے حساب سے اوسط منافع (یا منافع) کے حساب سے کسی سرمایہ کاری پر اور اسی سے متعلقہ سرمایہ کاری کو خارج کردیتے ہیں۔

ریٹرن فارمولے کی شرح

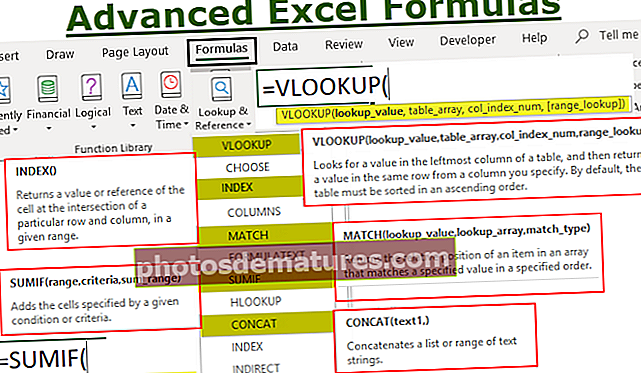

فارمولا ذیل میں اخذ کیا جاسکتا ہے:

ریٹرن کی شرح = اوسط واپسی / ابتدائی سرمایہ کاری

یہ سرمایہ کاری کے منافع کو سمجھنے کے لئے ایک بہت متحرک تصور ہے۔ لہذا اس میں ترمیم کی جاسکتی ہے اور مختلف راستوں سے واپسی کا حساب کتاب کرنے کے ل. تھوڑا سا موافقت کی جاسکتی ہے۔

- اوسط واپسی: انعقاد کی مدت کے دوران تمام اخراجات کی لاگت کے بعد ناپنے والے پیمائش ، جس میں ایڈمن چارجز ، ادا کردہ پریمیم (اگر کوئی ہو تو) ، دیگر آپریٹنگ اخراجات وغیرہ شامل ہیں۔ درست نتائج۔

- ابتدائی سرمایہ کاری: 0 ویں مدت میں اثاثہ خریدنے کے لئے ابتدائی طور پر کی گئی سرمایہ کاری۔

مثالیں

آپ ریٹرن فارمولہ ایکسل ٹیمپلیٹ کی اس شرح کو ڈاؤن لوڈ کرسکتے ہیںمثال # 1

ان Annaا ایک پروڈکٹ ٹرک کے مالک ہیں ، ٹرک کی خریداری میں $ 700 کی سرمایہ کاری کی ، کاروبار کو جاری رکھنے کے ل to کچھ دوسرے ابتدائی ایڈمن سے متعلقہ اور انشورنس اخراجات $ 1500 کے لئے ، اور اب اس میں یومیہ خرچہ $ 500 ہے۔ آئیے قیاس پر غور کریں کہ ، اس کا روزمرہ کا منافع 50 550 ہے (مثالی طور پر یہ فروخت پر مبنی ہوگا)۔ 6 ماہ کے اختتام پر ، انا اپنے اکاؤنٹ لے لیتی ہیں اور اس کی شرح واپسی کا حساب لگاتی ہیں۔

- کل ابتدائی سرمایہ کاری: $ 2،200

- ہر دن کے اخراجات: $ 500

- 6 ماہ کے لئے کل اخراجات: ،000 3،000

- روزانہ کی واپسی: 50 550

- 6 ماہ کے لئے کل واپسی: 3 3،300

لہذا ، شرح ریٹ کے حساب کتاب کیلئے ہمارے پاس مندرجہ ذیل اعداد و شمار موجود ہیں:

ریٹرن کی شرح = ((کل منافع - کل اخراجات) / کل ابتدائی سرمایہ کاری) * 100

= ($ 3،300 - ،000 3،000) / 200 2،200 X 100

لہذا ، ریٹرن ریٹ ریٹ ہوگا:

مثال # 2

جو نے 2 سیکیورٹیز اے اینڈ بی میں یکساں طور پر سرمایہ کاری کی ہے۔ وہ یہ طے کرنا چاہتا ہے کہ کون سی سیکیورٹی 2 سال بعد زیادہ منافع کا وعدہ کرے گی۔ اسی طرح ، وہ فیصلہ کرنا چاہتا ہے کہ آیا اسے دوسری سکیورٹی رکھنا چاہئے یا اس طرح کی پوزیشن کو مسترد کرنا چاہئے۔

آئیے پہلے ایک سال کے آخر میں ہر سیکیورٹی سے واپسی معلوم کریں۔

جامع سود کے ل Return حساب کا ریٹرن ذیل میں ہے۔

ذیل میں اس کی سرمایہ کاری سے متعلق اعدادوشمار درج ہیں:

سیکیورٹی A:

سرمایہ کاری: $ 10،000

شرح سود: 5٪ سالانہ ادا کی جاتی ہے ، جامع بنیادوں پر

پختگی کی مدت: 10 سال

A = PX [1 + R / n] ^ (nT)

کہاں:

- A = حساب کتاب کی ایک خاص مدت کے بعد رقم (یا واپس)

- پی = پرنسپل

- R = شرح سود

- n = سود کی ادائیگی کی تعدد

- T = حساب کتاب کی مدت

لہذا ، سیکیورٹی A (A1) کے لئے شرح کی واپسی کا حساب کتاب مندرجہ ذیل ہوگا۔

A = PX [1 + R / n] ^ (nT)

لہذا ، سیکیورٹی A (A) کے لئے 2 سال بعد واپس جائیں1) = $ 10،000 X [(1 + 0.05) ^ 2]

لہذا ، سیکیورٹی A (A) کے لئے 2 سال بعد واپس جائیں1) ہو جائے گا:

سیکیورٹی A (A1) = کے لئے 2 سال بعد واپس جائیں$11,025.

سیکیورٹی B:

سرمایہ کاری: $ 10،000

شرح سود: 5 فیصد نیم سالانہ ، کمپاؤنڈ بنیاد پر ادا کی جاتی ہے

پختگی کی مدت: 10 سال

لہذا ، سیکیورٹی B (A) کے لئے 2 سال بعد واپسی کا حساب کتاب2) = $ 10،000 X [(1 + 0.05 / 2) ^ 4]

لہذا ، سیکیورٹی B (A2) = کے لئے 2 سال بعد واپس جائیں $11,038.13

تجزیہ:

یہ طے ہے کہ اگرچہ واپسی ایک جیسی ہے ، پھر بھی سیکیورٹی B تھوڑا سا ریٹرن دیتا ہے۔ تاہم ، دوسری پوزیشن کو مکمل طور پر ختم کرنے کی ضرورت نہیں ہے ، کیونکہ دونوں ریٹرن کے مابین فرق کم سے کم ہے ، کیوں کہ سیکیورٹی اے کے انعقاد سے جو کو کوئی نقصان نہیں ہوتا ہے۔

مثال # 3

جو اب دسویں سال کے بعد واپسی کا حساب کتاب کرنا چاہتا ہے اور اپنی سرمایہ کاری کا اندازہ لگانا چاہتا ہے۔

کمپاؤنڈ سود کے فارمولے سے حسابی ریٹرن کی بنیاد پر ، ہم ذیل میں 10 سال کا حساب کتاب کرسکتے ہیں:

لہذا ، سیکیورٹی A (A1) کے لئے 10 سال کے لئے شرح ریٹ کی واپسی کا حساب کتاب مندرجہ ذیل ہوگا۔

A = PX [1 + R / n] ^ (nT)

لہذا ، سیکیورٹی A (A) کے لئے 10 سال کے لئے ریٹرن کا حساب کتاب1) = $ 10،000 X [(1+ 0.05) ^ 10]

لہذا ، سیکیورٹی A (A) کے لئے 10 سال کے لئے واپس جائیں1) 10 سال کے لئے ہو گا:

سیکیورٹی A (A) کے لئے 10 سال کے لئے واپس1)= $16,288.95.

لہذا ، سیکیورٹی B (A) کے لئے 10 سال بعد واپس جائیں2) = $ 10،000 X [(1 + 0.05 / 2) ^ 20]

سیکیورٹی B (A2) = کے 10 سال بعد واپسی کریں$16,386.16

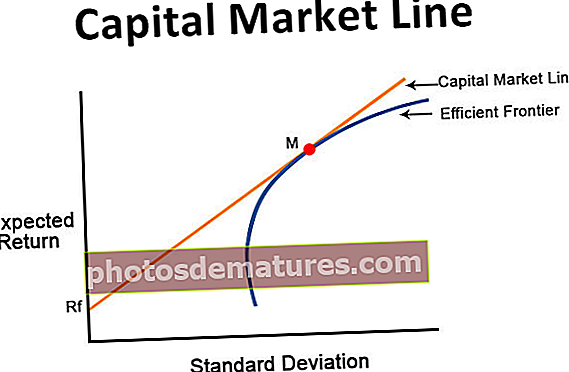

متعلقہ اور استعمال

- ہر سرمایہ کار کو خطرہ اور واپسی کا خطرہ ہے۔ ایونیو کے ذریعہ پیش کی جانے والی واپسی مارکیٹوں میں اثاثہ کے خطرے سے متعلق وقتا فوقتا حقیقی منافع یا ہوسکتی ہے۔ لہذا سرمایہ کاری کے ل return منافع کی اصل شرح کو سمجھنا بہت ضروری ہے۔

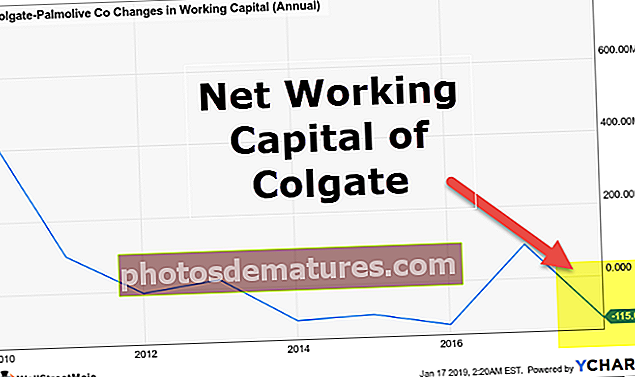

- یہ سرمائے کے بجٹ کے فیصلوں میں مدد کرتا ہے۔ اس کی نشاندہی کرنے میں مدد ملتی ہے کہ آیا کسی خاص منصوبے میں سرمایہ کاری کرنا وقتا فوقتا فائدہ مند ہے اور بہترین منصوبے کا موازنہ کرکے اس کی شناخت کرکے اختیارات میں سے کسی کا انتخاب کریں۔

- یہ مارکیٹ میں مروجہ رجحانات کی تجویز کرتا ہے اور بعض اوقات مستقبل کے نظارے بھی تجویز کرسکتا ہے۔

- ریٹرن کی شرح خاص فوائد کے ل sugges تجارتی سرمایہ کاری کا ایک سادہ حساب ہے۔ کوئی شخص اپنے ان پٹ میں موافقت کرسکتا ہے اور خصوصی منافع حاصل کرنے کے ل invest سرمایہ کاری کرنے کی رقم کو سمجھنے کی کوشش کرسکتا ہے۔

- اس کا استعمال مختلف سرمایہ کاری کا موازنہ کرنے اور اس طرح کے سرمایہ کاری یا اس کے فوائد کے پس منظر کو سمجھنے کے لئے کیا جاتا ہے۔

- یہ مجموعی طور پر متعلقہ فرد یا فرم کی مالی حیثیت فراہم کرتا ہے۔

نتیجہ اخذ کرنا

واپسی کی شرح سرمایہ کاری اور ان کے منافع سے متعلق تمام تجزیوں کے لئے بنیادی اصطلاحات تشکیل دیتی ہے۔ یہ مختلف طریقوں سے مدد کرتا ہے ، جیسا کہ ہم نے اوپر دیکھا ہے ، تاہم صرف اس وقت جب صحیح حساب کیا جائے۔ اگرچہ یہ ایک سادہ سا فارمولہ کی طرح لگتا ہے ، اس کے نتیجے میں کچھ اہم فیصلے کرنے کی ضرورت ہوتی ہے۔ خواہ وہ مالی معاملات میں ہو یا واپسی سے متعلق دوسرے فیصلے۔ لہذا ، درست حساب کتاب تک پہنچنا بہت ضروری ہے ، کیوں کہ یہ پوری سرمایہ کاری ، مستقبل کی منصوبہ بندی اور دیگر معاشی وابستہ فیصلوں کی بنیاد ہے۔