فنانسنگ لاگت (تعریف ، مثالوں) | قرض لینے کی لاگت کا حساب کتاب کیسے کریں؟

فنانسنگ لاگت تعریف

فنانسنگ لاگت کمپنی کے ذریعہ فنڈز لینے کے دوران ہونے والے سود اور دیگر اخراجات کے طور پر بیان کی گئی ہیں۔ انہیں "فنانس لاگت" یا "قرض لینے کے اخراجات" کے نام سے بھی جانا جاتا ہے۔ ایک کمپنی دو مختلف ذرائع کا استعمال کرکے اپنے کاموں کے لئے مالی اعانت فراہم کرتی ہے۔

- حصص کی سرمایہ کاری

- قرض کی مالی اعانت

کوئی مالی اعانت کمپنی کے ل free مفت نہیں آتی ہے۔ ایکوئٹی سرمایہ کاروں کو ان کی سرمایہ کاری کے لئے بڑے منافع اور منافع کی ضرورت ہوتی ہے ، اور قرض دینے والے سود کی ادائیگی کے خواہاں ہیں۔

تاہم ، فنانس لاگت سے مراد سود کے اخراجات اور قرضوں کے فنکاروں کو دی جانے والی دیگر فیسیں ہیں۔ سود کا خرچہ مختصر مدتی فنانسنگ اور طویل مدتی ادھار دونوں پر ہوسکتا ہے۔

وسیع تر شرائط میں ، قرض لینے کے اخراجات میں سود کے اخراجات کے علاوہ درج ذیل اخراجات شامل ہیں:

- کمپنی کے قرضوں پر مبنی چھوٹ اور پریمیم کی شکل

- دیگر اخراجات کی ادائیگی جس کا تعلق ادھار سے ہے

- غیر ملکی کرنسی میں جب قرضے لیتے ہیں تو زرمبادلہ کے اختلافات اور فیسیں

- مالی لیز سے متعلق فنانس چارجز

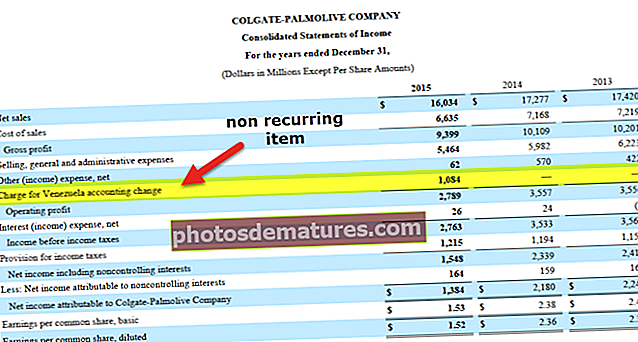

کولگٹی پام پامیو کے انکم کے بیان پر غور کریں

ہم ذیل میں نوٹ کریں کہ کالگیٹ کی فنانسنگ لاگت 2018 اور 2017 میں بالترتیب 143 ملین اور 102 ملین ڈالر تھی۔

ماخذ: - کولگیٹ

قرض کی مالی اعانت کی اقسام

آئیے دیکھیں کہ مختلف قسم کے قرضوں کی مالی اعانت میں شامل مختلف اخراجات:

# 1 - قلیل مدتی فنانسنگ

قلیل مدتی فنانسنگ میں بینک اوور ڈرافٹ شامل ہے۔ ایک بینک اوور ڈرافٹ میں سالانہ بحالی کا چارج ، نیز رقم پر سود اور فنڈز کے عدم استعمال پر فیس شامل ہے۔ سود کے معاوضے مختلف ہوتے ہیں اور اگر پہلے سے طے شدہ خطرہ بڑھ جاتا ہے تو بڑھ جاتے ہیں۔ اگر حدود کی غیر مجاز سہولت کو بروئے کار لایا جائے تو زیادہ شرح اور فیس وصول کی جاتی ہے۔

کاروباری کریڈٹ کارڈ قلیل مدتی فنانسنگ کے لئے استعمال ہوتے ہیں۔ اگر ادائیگی وقت پر نہ کی گئی ہو تو ان میں سالانہ فیس اور سود بھی شامل ہے۔ اگر کریڈٹ کارڈ رکھنے والا فیس پر وقت پر ادائیگی کرتا ہے تو ، کوئی سود نہیں لیا جاتا ہے ، اور اسی پر صرف بحالی کی فیس لی جائے گی۔

کاروباری اعتبار سے تجارتی ساکھ بہت عام ہے۔ تجارتی ساکھ میں کریڈٹ پر سامان اور خدمات بیچنا شامل ہے۔ اگرچہ بیچنے والا کوئی براہ راست سود یا فیس نہیں لیتا ہے ، لیکن وہ اس سے زیادہ قیمت پر بیچ کر فروخت ہونے والے سامان کی قیمت میں قرض لینے کے اخراجات کو بھی شامل کرتا ہے۔ اگر ادائیگی جلد کی جاتی ہے تو کاروبار عام طور پر چھوٹ دیتے ہیں اور اگر کریڈٹ پر خریدا گیا تو خریدار سہولت سے محروم ہوجاتا ہے۔

# 2 - درمیانے اور طویل مدتی مالی اعانت

طویل مدتی اور درمیانی مدتی مالی اعانت کی بنیادی لاگت انچارج میں دلچسپی رکھتی ہے ، اور جب قرض کا اطلاق ہوتا ہے تو فیس عام طور پر بینک لیتے ہیں۔ اگرچہ قرض کی درخواست کی فیس ایک جیسی ہے ، لیکن سود کی شرح سے خطرہ پروفائل کے مطابق مختلف ہوتا ہے۔ اس میں شامل ہوسکتا ہے کہ اگر یہ قرض ایک محفوظ یا غیر محفوظ قرض ہے اور کسی محفوظ قرض کی صورت میں خود کو کولیٹرٹل کے طور پر ڈالے گئے اثاثوں کی قسم ہے۔

کمپنیاں اپنے کاروبار کے ل an اسے اثاثہ لائٹ ماڈل بنانے کے لئے بہت ساری مشینری لیز پر لیتی ہیں۔ کرایہ پر لینے یا کرایہ پر لینے میں لاگت میں ماہانہ لیز کی ادائیگی شامل ہیں ، جو فرسودگی کی لاگت ، بحالی کے اخراجات اور دیگر سرمائے کے اخراجات کا احاطہ کرتے ہیں۔ لیز پر دینے کا انحصار لیز پر دیئے گئے اثاثہ کی مدت ، قیمت اور اثاثوں پر ہے۔ جن اثاثوں کی زیادہ پنروئکری قیمت ہے اس میں لیز کی شرحیں کم ہوں گی جبکہ اثاثوں کی جن کی پنروئکری قیمت کم ہے اس کی شرح بیچ زیادہ ہوگی۔

مثال کے ساتھ فنانسنگ لاگت کا حساب کتاب

عام طور پر ، قرض لینے کے اخراجات کا حساب سالانہ فیصد کی شرح (اے پی آر) کے حساب سے کیا جاتا ہے۔ عام طور پر ، فنانس لاگت کے ل interest سود کی شرح کمپنیاں شائع نہیں کرتی ہیں۔ لہذا سرمایہ کار مالی اعانت کے اخراجات کا حساب کتاب کرنے کے لئے درج ذیل فارمولے کا استعمال کرتے ہیں:

دلچسپی کا فارمولا

سود = (ادا کی گئی پوری رقم - ادھار کی کل رقم) / پوری رقم لی گئیتاہم ، یہ طریقہ آسان اور آسان لگتا ہے۔ اس کی خامیاں ہیں کیونکہ وہ قرض ادا کرنے کے لئے وقت کو نہیں مانتا ہے۔

آئیے اس پر غور کریں کہ ایک کمپنی نے $ 10،000 کا قرض لیا اور 3 ماہ میں ،000 11،000 ادا کیا۔

سود کا حساب کتاب

مذکورہ فارمولا کا استعمال کرتے ہوئے سود کی لاگت 10٪ ہے۔

تاہم ، اگر اسی طرح سالانہ اور مرکب بنایا جائے تو ، یہ 46٪ ہے۔

اگرچہ مالیاتی اخراجات کا حساب لگانا کمپنی کا تجزیہ کرنے کا ایک طریقہ ہے ، بنیادی طور پر سرمایہ کار کمپنی میں دلچسپی لیتے ہیں جو اس کے قرض کی تکمیل کرسکتی ہے۔ لہذا ، وہ سودی کوریج تناسب میں دلچسپی رکھتے ہیں۔

سود کی شرح کا تناسب = آمدنی سود اور ٹیکس / سود اخراجات سے پہلےکمپنی کے ل The سود کی کوریج کا تناسب اسی طرح سے لگایا جاسکتا ہے

= 3607 /143

سود کی کوریج کا تناسب = 25.22

ادھار لاگت کے بارے میں اہم نکات

- مالی اعانت کے اخراجات کچھ اعلی فائدہ اٹھانے والی کمپنیوں کے لئے بڑی رقم کا اخراج ہوسکتے ہیں۔ اس طرح ، سرمایہ کاروں اور تجزیہ کاروں نے کمپنیوں کے مالی اخراجات میں ہونے والی تبدیلیوں پر نظر رکھی ہے۔

- قرض لینے والے اخراجات میں کمی سے اس بات کا اشارہ ہوتا ہے کہ کمپنی اپنے قرض کی بروقت ادائیگی اور بروقت قسطوں کی ادائیگی کے لئے کافی رقم اور آمدنی پیدا کرسکتی ہے۔

- فنانس لاگت میں اضافے کا مطلب یہ ہوگا کہ کمپنی نے اضافی کریڈٹ سہولت لی ہے ، اور اس طرح کی مالی اعانت کے مقصد کا تجزیہ کیا جانا چاہئے۔

- اعلی سستے داموں استعمال کرنے والی کمپنیوں کو وقت پر قرض کی ادائیگی میں مشکل پیش آسکتی ہے اور اسی وجہ سے ، وہ اپنا قرضہ ترتیب دیتے ہیں یا قرض کو قرض دہندگان کے ل equ ایکویٹی میں تبدیل کرتے ہیں۔

سرمایہ کار مالی اعانت کے اخراجات میں کسی تبدیلی کا تجزیہ کرتے ہیں ، اور وہ کمپنی میں رونما ہونے والی ساختی اور آپریشنل تبدیلیوں پر سوالات ڈھونڈتے ہیں ، جس کی وجہ سے مالیات کے اخراجات میں تبدیلی آتی ہے۔

نتیجہ اخذ کرنا

کسی بھی قسم کی مالی اعانت کے لئے کمپنی کو مالی اعانت کاروں کو انعام دینے کی ضرورت ہوتی ہے۔ ایکویٹی ہولڈرز کو ڈیویڈنڈ اور سرمائے کے منافع کی ضرورت ہوتی ہے ، جبکہ قرض دہندگان کو فیس اور سود کی ادائیگی کی ضرورت ہوتی ہے۔ اس میں سود کی ادائیگی اور فیس شامل ہیں جو کمپنی قرض دہندگان کو قلیل مدتی یا طویل مدتی فنانسنگ کی سہولیات لینے کے لئے ادا کرتی ہے۔