ڈیفالٹ رسک (تعریف ، قسمیں) | ڈیفالٹ رسک کا اندازہ کیسے کریں؟

ڈیفالٹ رسک کیا ہے؟

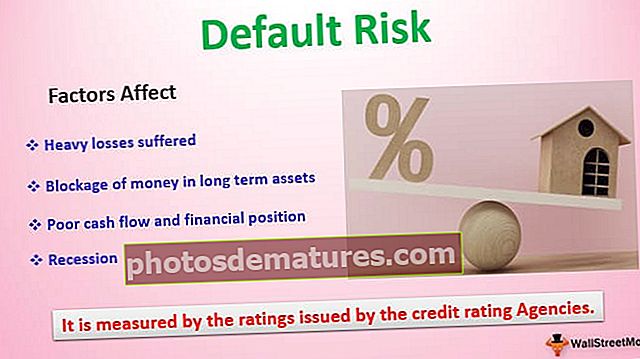

پہلے سے طے شدہ خطرہ خطرہ کی ایک قسم ہے جو ذمہ داری کو پورا نہ کرنے جیسے امکانات کو پورا کرتا ہے جیسے پرنسپل یا سود کی عدم ادائیگی اور ماضی کے وعدوں ، مالی حالات ، بازار کی شرائط ، لیکویڈیٹی پوزیشن اور موجودہ ذمہ داریوں وغیرہ کی بنیاد پر ریاضی سے حساب لیا جاتا ہے۔ عوامل پہلے سے طے شدہ اثر کو متاثر کرتے ہیں جیسے بھاری نقصانات ، طویل مدتی اثاثوں میں پیسے کی رکاوٹ ، ناقص نقد بہاؤ اور مالی حیثیت ، کساد بازاری جیسے معاشی حالات وغیرہ۔

ڈیفالٹ رسک ریٹنگ کی اقسام

درجہ بندی کو زیادہ خطرہ کم کریں اور اس کے برعکس۔ اگر پہلے سے طے شدہ خطرہ زیادہ ہو تو سود معمول کی دلچسپی سے زیادہ ہو گا تاکہ صارفین کو سرمایہ کاری کی طرف راغب کیا جاسکے۔ اس کو دو قسم کے انویسٹمنٹ گریڈ اور غیر سرمایہ کاری گریڈ میں تقسیم کیا گیا ہے۔

# 1 - انوسٹمنٹ گریڈ

انوسٹمنٹ گریڈ کمپنی کی کارکردگی کی بنیاد پر کریڈٹ ریٹنگ ایجنسیوں کے ذریعہ دی جانے والی درجہ بندی کی قسم ہے جو کم طے شدہ خطرہ طے کرتی ہے اور سرمایہ کار کمپنی میں سرمایہ کاری کا انتخاب کرسکتے ہیں۔ عام طور پر ، AAA ، AA ، A ، BBB کی درجہ بندی کو سرمایہ کاری گریڈ کے زمرے میں سمجھا جاتا ہے۔

# 2 - غیر سرمایہ کاری گریڈ

غیر سرمایہ کاری گریڈ کی درجہ بندی کو اعلی خطرہ سیکیورٹیز کے طور پر سمجھا جاتا ہے اور یہ ظاہر کرتا ہے کہ پہلے سے طے شدہ ہونے کے امکانات زیادہ ہیں۔ غیر سرمایہ کاری گریڈ کمپنیاں خطرہ کی اعلی شرح اور خریداری کی قیمتوں کو اپنے خطرہ کی نوعیت کی وجہ سے پیش کرتی ہیں۔ بعض اوقات غیر سرمایہ کاری گریڈ کمپنیوں کو صارفین کو سیکیورٹیز خریدنے کے لئے راغب کرنا مشکل محسوس ہوا۔ کریڈٹ ریٹنگ ایجنسیوں کے ذریعہ بی بی کے نیچے گریڈ غیر سرمایہ کاری گریڈ کی نشاندہی کرتا ہے۔

ڈیفالٹ رسک کو کیسے کم کیا جائے؟

# 1 - سود کی اعلی شرح پیش کرتے ہیں

قرض لینے والے کو مارکیٹ ریٹ کے مقابلے میں شرح سود کی شرح پیش کرنا چاہئے تاکہ سرمایہ کاروں کا اعتماد برقرار رہے۔

# 2 - کیش فلو پوزیشن کا مناسب انتظام

اگر کمپنی کو غیر سرمایہ کاری گریڈ میں درجہ دیا گیا ہے تو اسے مناسب نقد بہاؤ کو برقرار رکھنا چاہئے تاکہ بروقت قرض کی ادائیگی اور مارکیٹ کی شبیہہ بہتر ہوسکے۔

# 3 - سازگار کیپٹل ڈھانچہ

ملکیت کا دارالحکومت مستعار سرمائے سے زیادہ ہونا چاہئے تاکہ سالوینسی کی پوزیشن برقرار رہے۔

# 4 - سازگار تناسب

قرضہ لینے والی کمپنی کی مالی حیثیت اور تناسب تجزیہ کے ذریعہ کریڈٹ ریٹنگ ایجنسیاں سیکیورٹیز کی درجہ بندی کرتی ہیں۔ لہذا ، طے شدہ خطرے کو کم کرنے کے ل debt ، قرض ایکویٹی تناسب ، منافع کا تناسب ، اسٹاک ٹرن اوور تناسب ، سالوینسی تناسب ، ورکنگ کیپیٹل تناسب وغیرہ جیسے تناسب کو کاروباری تنظیم کے موافق ہونا چاہئے۔

# 5 - دوسرے اقدامات

- لاگت کو کم کریں

- منافع کا فیصد برقرار رکھیں

- وقت پر بینک قرض ادا کریں۔

- طویل مدتی سرمایہ والے اثاثوں میں کم سرمایہ کاری

ڈیفالٹ رسک کا تخمینہ لگانا

مندرجہ ذیل طریقوں سے اس کا اندازہ لگایا جاسکتا ہے:

# 1 - کریڈٹ ریٹنگز

کریڈٹ ریٹنگ ایجنسیوں کے ذریعہ دی جانے والی ریٹنگ کے ذریعہ کوئی بھی اس رسک تک رسائی حاصل کرسکتا ہے۔ اگر درجہ بندی بی بی کے برابر یا اس کے نیچے ہے تو پھر خطرہ زیادہ ہے۔

# 2 - ماضی کی کارکردگی اور سہ ماہی نتائج

اس کا اندازہ کمپنی کی ماضی کی کارکردگی سے لگایا جاسکتا ہے جیسے اگر کسی کمپنی نے ماضی میں قرض کی ادائیگی میں ڈیفالٹ کیا ہو تو پہلے سے طے شدہ خطرہ زیادہ سے زیادہ تک پہنچنا ہے یا اگر سہ ماہی کے غلط نتائج شائع ہوئے ہیں تو اس کے نقصان اور خطرہ زیادہ ہونے کا امکان زیادہ ہے۔

# 3 - مارکیٹ کی پوزیشن اور خیر سگالی

اگر کمپنی یا قرض لینے والے کی مارکیٹ میں اعلی ساکھ ہے اس کا مطلب ہے کہ کمپنی یا قرض لینے والے کی خیر سگالی ہے۔ لہذا ، کوئی قرض لینے والے پر اعتماد کرسکتا ہے اور اس یقین پر مارکیٹ میں ساکھ کی بنیاد پر سرمایہ لگا سکتا ہے یا قرض دے سکتا ہے کہ قرض لینے والا ناگوار صورتحال پر قابو پا لے گا۔

# 4 - قرض لینے والے کی قسم

اس کا اندازہ قرض لینے والے سے لے کر قرض دہندہ تک بھی لیا جاسکتا ہے۔ اگر قرض لینے والا ایک سرکاری کمپنی ہے تو نقصان کے امکانات کم ہوجاتے ہیں لہذا خطرہ نیچے ہوگا۔ اگر قرض لینے والا نئی تشکیل شدہ نجی کمپنی ہے تو خطرہ کے امکانات زیادہ ہوتے ہیں اس لئے پہلے سے طے شدہ خطرے کا زیادہ سے زیادہ جائزہ لیا جانا چاہئے۔

ڈیفالٹ رسک پریمیم

یہ خطرہ پر مبنی سیکیورٹیز میں سرمایہ کاری کا خطرہ مول لینے کا پریمیم ہے۔ یہ اعلی خطرے کی سیکیورٹیز کی پیش کردہ شرح اور خطرے سے پاک شرح کے درمیان فرق ہے۔ یہ پریمیم اعلی سود کی شرح یا چھوٹی قیمت خرید کی پیش کش کرکے صارفین کو راغب کرنے کا طریقہ ہے۔ یہ خطرہ اٹھانے والے سیکیورٹیز کے خلاف معاوضہ اقدام ہے۔

نتیجہ اخذ کرنا

- طے شدہ خطرہ قرض لینے والے کے ذریعہ ڈیفالٹ ہونے کا خطرہ ہوتا ہے۔ اس سے قرض لینے والے کی ادائیگی کی گئی رقم کی ادائیگی کرنے میں ناکامی ظاہر ہوتی ہے۔ اس کی پیمائش کریڈٹ ریٹنگ ایجنسیوں کے ذریعہ دی جانے والی درجہ بندی سے کی جاتی ہے۔

- سرمایہ کاری کے فنڈز اور غیر سرمایہ کاری کرنے والے فنڈز میں دو قسمیں ہیں۔ سرمایہ کاری میں فنڈ کی درجہ بندی میں اے اے اے ، اے اے ، یا بی بی بی ہوتا ہے جو کم خطرہ کو ظاہر کرتا ہے اور اس بات پر دستخط کرتا ہے کہ رقم کی سرمایہ کاری کی جاسکتی ہے جبکہ غیر سرمایہ کاری کے خطرے میں بی بی کے نیچے یا اس کے برابر قیمت دی جاتی ہے جو اعلی خطرے کی سیکیوریٹیز کی علامت ہے۔

- قرض لینے والا خطرہ کم کرنے کے ل interest سود کی اعلی شرح مہیا کرتا ہے۔

- اعلی خطرے پر مبنی سیکیورٹیز اور خطرے سے پاک شرح کے مابین فرق کو مارکیٹ رسک پریمیم کہا جاتا ہے جو خطرے کے حامل افراد کے ل nature فطرت میں تلافی کر رہا ہے۔