مالی واجبات | تعریف ، اقسام ، تناسب ، مثالوں | ڈبلیو ایس ایم

مالی واجبات

کاروبار کے لئے مالی واجبات کسی فرد کے کریڈٹ کارڈ کی طرح ہوتی ہیں۔ وہ اس معنی میں کارگر ہیں کہ کمپنی اپنے کاروبار سے وابستہ سرگرمیوں کو کچھ عرصے کے لئے مالی اعانت کے ل “" دوسروں کے پیسوں "کو ملازمت میں استعمال کرسکتی ہے ، جو صرف اس وقت تک جاری رہتی ہے جب ذمہ داری واجب ہوجاتی ہے۔ تاہم ، کسی کو دھیان دینا چاہئے کہ ضرورت سے زیادہ مالی واجبات بیلنس شیٹ پر کھینچ ڈال سکتی ہیں اور کمپنی کو دیوالیہ پن کے دہانے پر لے جاسکتی ہیں۔

ماخذ: ویریزون

لہذا مالیاتی تجزیہ کاروں اور سرمایہ کاروں کو یہ جاننے کی ضرورت ہے کہ وہ کیا ہیں اور وہ کمپنی کی مالی حیثیت کو کس طرح متاثر کرتے ہیں۔

ہم مندرجہ ذیل مالی ذمہ داریوں پر تفصیل سے گفتگو کرتے ہیں۔

مالی واجبات کیا ہیں؟

ایک معاشی واجبات کی تعریف

معاشی فوائد کی آئندہ کسی بھی قربانی کو جو کسی ہستی کو ماضی کی کسی بھی دوسری سرگرمی یا اس کی ماضی کی لین دین کے نتیجے میں کرنا پڑتا ہے۔ آئندہ قربانیوں کا وجود کسی بھی رقم یا خدمت کی صورت میں ہو سکتا ہے جو دوسرے فریق کی طرف سے واجب الادا ہے۔

- مالی طور پر واجبات عام طور پر دو اداروں کے مابین طے پانے والے معاہدے کی وجہ سے قانونی طور پر قابل عمل ہوسکتی ہیں۔ لیکن وہ ہمیشہ قانونی طور پر قابل نفاذ نہیں ہوتے ہیں۔

- وہ اخلاقی یا اخلاقی امور پر مبنی ڈیوٹی جیسی مساوی ذمہ داریوں پر مبنی ہوسکتی ہیں یا تعمیری ذمہ داری کے نتیجے میں ہستی پر پابند بھی ہوسکتی ہیں جس کا مطلب ہے ایک ایسی ذمہ داری جس کا مطلب کسی خاص صورتحال میں حالات کی ایک سیٹ سے تقویت پذیر ہوتی ہے۔ معاہدہ پر مبنی ذمہ داری پر۔

- مالی ذمہ داریوں میں بنیادی طور پر قابل ادائیگی شدہ قرض اور قابل ادائیگی سود شامل ہوتی ہے جو ماضی میں دوسروں کے پیسوں کے استعمال کے نتیجے میں ہوتی ہے ، دوسرے فریقوں کو قابل ادائیگی والے اکاؤنٹس جو خلائی مالکان کو ادائیگی کرنے والی ماضی کی خریداری ، کرایہ اور لیز کے نتیجے میں ہوتے ہیں۔ ماضی میں دوسروں کی املاک کے استعمال کا نتیجہ اور ادائیگی کے قابل متعدد ٹیکس جو ماضی میں کئے گئے کاروبار کے نتیجے میں ہیں۔

- ہستی کی بیلنس شیٹ پر تقریبا all تمام معاشی واجبات درج ہیں۔

تجویز کردہ کورسز

- مالیاتی تجزیہ کار ماڈلنگ کی تربیت

- غیر مالی کے لئے فنانس میں آن لائن سرٹیفیکیشن کی تربیت

واجبات کی اہمیت اور ان کے کاروبار پر اثرات

اگرچہ واجبات لازمی طور پر آئندہ کی ذمہ داریاں ہیں ، تاہم ، وہ بہر حال کسی کمپنی کی کارروائیوں کا ایک اہم پہلو ہیں کیونکہ ان کا استعمال آپریشنوں کی مالی اعانت اور اہم توسیع کی ادائیگی کے لئے کیا جاتا ہے۔

- واجبات کاروباری لین دین کو انجام دینے میں بھی زیادہ موثر بناتی ہیں۔ مثال کے طور پر ، اگر کسی کمپنی کو ہر بار مال کی فراہمی کے بعد ہر چھوٹی سی خریداری شدہ مقدار کے لئے ادائیگی کرنے کی ضرورت ہوتی ہے تو ، اس کو تھوڑی مدت کے اندر ادائیگی کے عمل کے متعدد اعادہ کی ضرورت ہوگی۔

- دوسری طرف ، اگر کمپنی ایک خاص سپلائر سے ایک مہینہ یا ایک چوتھائی کے دوران اپنی تمام خریداریوں کا بل وصول کرتی ہے تو ، وہ سپلائی کو کم سے کم لین دین میں واجب الادا تمام ادائیگیوں کو ختم کردے گی۔

- تاہم ، ان سب کی پختگی کی تاریخ ہے ، بیان کردہ یا تقویت یافتہ ، جس پر وہ آنے والے ہیں۔ ایک بار واجبات واجب الادا ہوجائیں تو ، وہ کاروبار کے لئے نقصان دہ ہوسکتے ہیں۔

- ذمہ داری کی ادائیگی کو طے کرنا یا تاخیر کرنا جرمانے ، ٹیکسوں اور سود کی شرح میں اضافے کی صورت میں بیلنس شیٹ میں مزید واجبات کا اضافہ کرسکتا ہے۔

- مزید یہ کہ اس طرح کی حرکتیں کمپنی کی ساکھ کو بھی نقصان پہنچا سکتی ہیں اور مستقبل میں اس "دوسروں کے پیسے" کو استعمال کرنے کے قابل ہونے کی حد تک بھی اس کو متاثر کرتی ہیں۔

مالی واجبات کی اقسام

واجبات کو مدت کے لحاظ سے دو اقسام میں درجہ بند کیا جاتا ہے جس کے اندر وہ معاوضہ بن جاتے ہیں اور قرض دہندگان کو ادائیگی کرنے کے ذمہ دار ہوتے ہیں۔ اس معیار پر مبنی ، دو طرح کی واجبات مختصر مدتی یا موجودہ واجبات اور طویل مدتی واجبات ہیں۔

قلیل مدتی واجبات

ماخذ: ویریزون

- قلیل مدتی یا موجودہ واجبات وہ ہیں جو کمپنی کو معاشی فائدہ ملنے کے وقت سے 1 سال (اگلے 12 مہینوں) کے اندر قابل ادائیگی ہوتی ہیں۔

- دوسرے الفاظ میں ، وہ واجبات جن کا تعلق موجودہ سال سے ہے ، انہیں قلیل مدتی واجبات یا موجودہ واجبات کہتے ہیں۔

- مثال کے طور پر ، اگر کسی کمپنی کو کسی زمین یا دفتر کی جگہ وغیرہ پر قابض ہونے کی وجہ سے سالانہ کرایہ ادا کرنا پڑتا ہے تو اس کرایہ کو موجودہ یا مختصر مدت کی ذمہ داریوں کے تحت درجہ بندی کیا جائے گا۔

- اسی طرح ، قابل ادائیگی شدہ سود اور طویل مدتی قرض کا وہ حصہ ، جو موجودہ سال کے اندر ادائیگی کی جائے ، مختصر مدت یا موجودہ ذمہ داریوں کے تحت آئے گا۔

طویل مدتی واجبات

ماخذ: ویریزون

- طویل مدتی واجبات وہ ہیں جو 1 سال سے زیادہ عرصے کے دوران ادائیگی کی جاتی ہیں۔

- مثال کے طور پر ، اگر کوئی کاروبار 15 سال سے زیادہ قابل ادائیگی والا گروی نکالتا ہے تو ، وہ طویل مدتی واجبات کے تحت آئے گا۔

- اسی طرح ، تمام قرض جو موجودہ سال کے اندر ادا کرنے کی ضرورت نہیں ہے کو بھی طویل مدتی واجبات کے طور پر درجہ بندی کیا جائے گا۔

طویل مدتی اور قلیل مدتی واجبات

زیادہ تر کمپنیوں کے ل the ، طویل مدتی واجبات زیادہ تر طویل مدتی قرض پر مشتمل ہوتی ہیں ، جو اکثر وقفے کے دوران ایک دہائی سے بھی زیادہ طویل مدت میں ادائیگی کی جاتی ہے۔ تاہم ، دوسری اشیاء جن کو طویل مدتی واجبات کی درجہ بندی کی جاسکتی ہے ان میں شامل ہیں ڈیبینچرز ، قرضے ، موخر ٹیکس واجبات ، اور پنشن کی ذمہ دارییں۔

دوسری طرف ، بہت ساری چیزیں سود کے علاوہ اور طویل مدتی قرضوں کے موجودہ حصے پر ہیں جو مختصر مدت کی ذمہ داریوں کے تحت لکھی جاسکتی ہیں۔ دیگر قلیل مدتی واجبات میں شامل ہیں پے رول اخراجات اور قابل ادائیگی والے اکاؤنٹ ، جس میں دکانداروں ، ماہانہ افادیتوں اور اسی طرح کے اخراجات پر واجب الادا رقم شامل ہے۔

اگر کسی کمپنی کی ایک مختصر مدت کی ذمہ داری ہے کہ وہ اس پر دوبارہ مالی معاونت کرنا چاہتا ہے تو ، اس کی درجہ بندی کے بارے میں آپ کے ذہن میں کچھ الجھن پیدا ہونے کا امکان ہے۔ اس الجھن کو دور کرنے کے ل it ، اس بات کی نشاندہی کرنا ہوگی کہ آیا ری فائنانس کرنے کا کوئی ارادہ ہے یا نہیں اور یہ بھی چاہیں کہ ری فنانسنگ کا عمل شروع ہوچکا ہے۔ اگر ہاں ، اور اگر دوبارہ مالی اعانت کی وجہ سے 12 ماہ سے زیادہ طویل مدت کے دوران دوبارہ مالی اعانت کی مدabilitiesت کی واجبات (عام طور پر قرض) بننے جا رہے ہیں ، تو وہ طویل مدتی واجبات کی حیثیت سے دوبارہ بہتر ہوسکتی ہیں۔

لہذا ، صرف ایک معیار ہے جو اس درجہ بندی کی بنیاد تشکیل دیتا ہے: اگلے ایک سال یا 12 ماہ کی مدت۔

مالی ذمہ داریوں کا تجزیہ

کسی کمپنی کی ذمہ داریوں کا تجزیہ کرنے کی کیا ضرورت ہے؟

اور کون لوگ کمپنی کی ذمہ داریوں سے سب سے زیادہ متاثر ہیں؟

ٹھیک ہے ، واجبات ، سب کے بعد ، مستقبل میں نقد یا کسی دوسرے اثاثے کی ادائیگی کا نتیجہ ہیں۔ تو ، خود ہی ، کسی ذمہ داری کو ہمیشہ ناپائیدار سمجھنا چاہئے۔ پھر بھی ، جب مالی ذمہ داریوں کا تجزیہ کرتے ہیں تو ، انہیں تنہائی میں نہیں دیکھا جانا چاہئے۔ ذمہ داریوں میں اضافے یا کمی کے مجموعی اثرات کا ادراک کرنا ضروری ہے اور یہ اشارہ ہے کہ ذمہ داریوں میں یہ تغیرات ان سب لوگوں کو بھیجتے ہیں جو متعلق ہیں۔

وہ لوگ جن کی مالی ذمہ داریوں پر اثر پڑتا ہے وہ سرمایہ کار اور ایکوئٹی ریسرچ تجزیہ کار ہیں جو کسی کمپنی کے حصص اور بانڈز کی خریداری ، فروخت اور مشورے کے کاروبار میں شامل ہیں۔ انھوں نے یہ معلوم کرنا ہے کہ کمپنی مستقبل میں مالی بیانات دیکھ کر ان کے ل for کتنی قدر پیدا کرسکتی ہے۔

مذکورہ وجوہات کی بناء پر ، تجربہ کار سرمایہ کار ذمہ داریوں پر اچھ lookی نگاہ ڈالتے ہیں جبکہ ان میں سرمایہ کاری کرنے کے لئے کسی بھی کمپنی کی مالی صحت کا تجزیہ کرتے ہیں۔ اس سلسلے میں کاروبار کو تیزی سے بڑھاوا دینے کے ایک طریقہ کے طور پر ، تاجروں نے متناسب تناسب تیار کیا ہے جو صحتمند قرض لینے والوں کو قرضوں میں ڈوبنے والوں سے الگ کرنے میں ان کی مدد کرتے ہیں۔

مالی واجبات کا تناسب

تمام ذمہ داریاں قرض کی طرح ہی ہیں ، جو مستقبل میں قرض دہندگان کو ادا کرنے کی ضرورت ہے۔ اس وجہ سے ، جب مالی واجبات کا تناسب تجزیہ کرتے وقت ، ہم انہیں عام طور پر قرض کہتے ہیں: طویل مدتی قرض اور قلیل مدتی قرض۔ لہذا جہاں بھی تناسب کی اصطلاح اصطلاح کے نام سے ہوتی ہے ، اس کا مطلب واجبات ہوتا ہے۔

آپ یہاں مالی بیان تجزیہ مرحلہ وار بھی سیکھ سکتے ہیں

مالی ذمہ داریوں کا تجزیہ کرنے کے لئے درج ذیل تناسب کا استعمال کیا جاتا ہے:

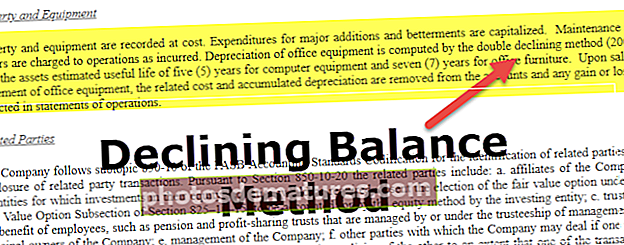

# 1 - قرض کا تناسب

قرض کا تناسب کمپنی کے کل قرض (طویل مدتی علاوہ مختصر مدت) کے کل اثاثوں کے ساتھ موازنہ دیتا ہے۔

قرض کا تناسب فارمولا = کل قرض / کل اثاثے = کل واجبات / کل اثاثے

- اس تناسب سے کمپنی کے فائدہ اٹھانے کا اندازہ ہوتا ہے ، یعنی جو رقم دوسروں سے لی گئی تھی اور / یا اس سے واجب الادا ہے۔

- بعض اوقات تجزیہ کار اس کا اندازہ لگانے کے لئے استعمال کرتے ہیں کہ آیا اگر کمپنی دیوالیہ ہوجاتی ہے اور اسے اپنے تمام اثاثے بیچ ڈالنے پڑتے ہیں تو وہ اپنی تمام ذمہ داریوں کی ادائیگی کرسکتی ہے۔

- یہ سب سے خراب ہے جو کمپنی کے ساتھ ہوسکتا ہے۔ لہذا اگر یہ تناسب 1 سے زیادہ ہے تو ، اس کا مطلب یہ ہے کہ کمپنی کے پاس اپنے اثاثے بیچنے پر کیش سے زیادہ قرض ہے۔

- لہذا ، اس تناسب کی قیمت کم ، کمپنی کی پوزیشن مضبوط ہے۔ اور اس طرح ، ایسی کمپنی میں سرمایہ کاری اتنا ہی کم خطرہ بن جاتا ہے۔

- تاہم ، عام طور پر کل واجبات کا موجودہ حصہ ، یعنی موجودہ واجبات (بشمول آپریشنل واجبات ، جیسے اکاؤنٹ قابل ادائیگی اور قابل ادائیگی ٹیکس) ، اتنا خطرہ نہیں ہے کیونکہ انہیں اثاثوں کو فروخت کرکے مالی اعانت فراہم کرنے کی ضرورت نہیں ہے۔

- ایک کمپنی عام طور پر ان کو اپنے موجودہ اثاثوں یا نقد رقم کے ذریعے فنڈ دیتی ہے۔

لہذا قرض کی پوزیشن کی واضح تصویر کو اس تناسب میں ترمیم کرکے "اثاثوں کے تناسب سے طویل مدتی قرض" دیکھا جاسکتا ہے۔

# 2 - ایکویٹی تناسب سے قرض:

اس تناسب سے کسی کمپنی کے فائدہ اٹھانے کا بھی اندازہ ہوتا ہے۔ یہ کسی کمپنی کی کل ذمہ داریوں کا موازنہ اس کے کل حصص یافتگان کی ایکویٹی سے کرتا ہے۔

ایکویٹی تناسب سے قرض = کل قرض / شیئردارک کی ایکویٹی

- اس تناسب سے اس کے بارے میں اندازہ ہوتا ہے کہ اس کے فراہم کنندہ ، قرض دہندگان اور قرض دہندگان اس کے حصص یافتگان کے مقابلے میں کمپنی میں کتنی سرمایہ کاری کرتے ہیں۔

- یہ کمپنی کے دارالحکومت کے ڈھانچے کے بارے میں بھی بتاتا ہے۔ یہ تناسب جتنا کم ہوگا ، اتنا ہی فائدہ اٹھانا ہوگا اور کمپنی کی ایکویٹی کی پوزیشن مضبوط ہوگی۔

- ایک بار پھر ، آپ موجودہ واجبات کو کل واجبات سے ہٹا کر ایکویٹی کے خلاف طویل مدتی قرض کا تجزیہ کرسکتے ہیں۔ وہی تجزیہ کار کا انتخاب ہے جس کے مطابق وہ تجزیہ کرنے کی کوشش کر رہا ہے۔

# 3 - کیپٹلائزیشن تناسب:

یہ تناسب خاص طور پر کسی کمپنی کے طویل مدتی قرض اور کل سرمایہ (یعنی طویل مدتی قرض کی واجبات کے علاوہ حصص یافتگان کی ایکویٹی) کا موازنہ کرتا ہے۔

کیپٹلائزیشن تناسب = طویل مدتی قرض / (طویل مدتی قرض + شیئردارک کی ایکویٹی)

- اس تناسب کو "قرض" تناسب کا ایک زیادہ معنی خیز سمجھا جاتا ہے - یہ کمپنی کے لفٹ کے استعمال پر تنقیدی بصیرت فراہم کرتا ہے۔

- اگر اس تناسب کی کم قیمت ہے تو ، اس کا مطلب یہ ہوگا کہ کمپنی کا ایک چھوٹا طویل مدتی قرض ہے اور ایکویٹی کی ایک بڑی رقم ہے۔

- اور یہ بات سبھی جانتے ہیں کہ کمپنی کے دارالحکومت کے ڈھانچے میں قرض کی کم سطح اور ایکوئٹی کا صحت مند تناسب مالی تندرستی کا اشارہ ہے۔

- لہذا ، سرمایہ کاری کے ذریعہ سرمایہ کی کم قیمت کو سازگار سمجھا جاتا ہے۔

# 4 - قرضوں کے مجموعی تناسب پر کیش فلو:

یہ تناسب کسی کمپنی کی مقررہ مدت کے دوران اس کے آپریشنوں کے ذریعہ پیدا ہونے والے نقد بہاؤ کے ساتھ موازنہ کرکے اپنے پورے قرض کی ادائیگی کرنے کی صلاحیت کے بارے میں ایک خیال دیتا ہے۔

قرض کے تناسب میں نقد بہاؤ = آپریٹنگ کیش فلو / کل قرض

- کل قرض پوری طرح سے دیئے گئے عرصے سے نہیں ہے کیونکہ اس میں طویل مدتی قرض بھی شامل ہے۔

- پھر بھی ، یہ تناسب اس بات کی نشاندہی کرتا ہے کہ کیا آپریشنوں سے حاصل ہونے والی رقم طویل مدتی میں قرض ادا کرنے کے لئے کافی ہوگی؟

- مذکورہ بالا تناسب کے برعکس ، قرض سے متعلق نمبر (کل قرض) یہاں ذرا بھی آتا ہے۔

- تو ، جتنا زیادہ آپریٹنگ کیش فلو ہے ، یہ تناسب اتنا ہی زیادہ ہے۔ اس طرح ، اس تناسب کی ایک بڑی قیمت کو زیادہ سازگار سمجھا جائے گا۔

# 5 - سود کی کوریج کا تناسب:

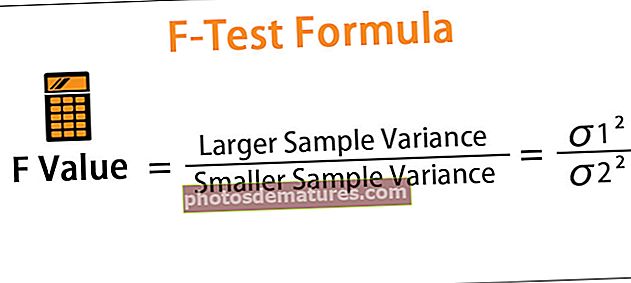

سود کی کوریج کا تناسب کمپنی کی اپنی آپریٹنگ آمدنی کا استعمال کرکے قرض ادا کرنے کی صلاحیت کے بارے میں ایک خیال دیتا ہے۔ یہ اسی مدت کے ل company کمپنی کے سود اور ٹیکس (EBIT) سے پہلے کمپنی کے سود کے اخراجات میں کمپنی کی کمائی کا تناسب ہے۔

دلچسپی کی کوریج تناسب = EBIT / سود خرچ

- اس تناسب کی زیادہ سے زیادہ قیمت کو سازگار سمجھنا چاہئے ، جبکہ کم قیمت کو بھی سرمایہ کاری کے ل unf ناگوار سمجھنا چاہئے۔

- یہ تناسب ایک مختصر مدت کے ذمہ داری سے متعلق تناسب ہونے کی وجہ سے مذکورہ چار تناسب سے بالکل مختلف ہے۔

- اس میں صرف سود کے اخراجات کو مدنظر رکھا جاتا ہے ، جو بنیادی طور پر قلیل مدتی واجبات میں سے ایک ہے۔

- اس کے علاوہ ، ڈیبٹ سروس کوریج تناسب (کریڈٹ تجزیہ کاروں کے لئے اہم) پر ایک نظر ڈالیں

# 6 - موجودہ تناسب اور فوری تناسب

قلیل مدتی واجبات کا تجزیہ کرنے کے لئے استعمال ہونے والے دوسرے تناسب میں اہم اہمیت موجودہ تناسب اور فوری تناسب ہے۔ یہ دونوں ایک تجزیہ کار کی مدد کرنے میں اس بات کا تعین کرتے ہیں کہ آیا کوئی کمپنی اپنی موجودہ ذمہ داریوں کو ادا کرنے کی صلاحیت رکھتی ہے۔

موجودہ تناسب کل موجودہ واجبات میں کل موجودہ اثاثوں کا تناسب ہے۔

موجودہ تناسب = کل موجودہ اثاثے / کل موجودہ واجبات

- موجودہ تناسب ایک لیکویڈیٹی تناسب ہے جو کمپنی کی قلیل مدتی اور طویل مدتی ذمہ داریوں کی ادائیگی کی اہلیت کی پیمائش کرتا ہے۔

فوری تناسب موجودہ واجبات کی نسبت کم موجودہ اثاثوں کا تناسب ہے۔

فوری تناسب = (موجودہ موجودہ اثاثوں کی فہرست) / موجودہ موجودہ واجبات

- فوری تناسب ایک کمپنی کی انتہائی مدنی اثاثوں کے ساتھ اپنی مختصر مدتی ذمہ داریوں کو پورا کرنے کی صلاحیت کی پیمائش کرتا ہے۔

مذکورہ بالا تناسب کمپنی کی ذمہ داریوں کا تجزیہ کرنے کے لئے استعمال کیے جانے والے کچھ عام تناسب ہیں۔ تاہم ، استعمال ہونے والے تناسب کی تعداد اور قسم کی کوئی حد نہیں ہے۔

- آپ اپنے تجزیہ کی ضرورت کے مطابق کوئی مناسب شرائط لے سکتے ہیں اور ان کا تناسب لے سکتے ہیں۔ تناسب کو استعمال کرنے کا واحد مقصد یہ ہے کہ کمپنی کی ذمہ داریوں کے اجزاء ، وسعت اور معیار کے بارے میں فوری خیال حاصل کیا جائے۔

- نیز ، جیسا کہ کسی بھی طرح کے تناسب تجزیہ کے ساتھ سچ ہے ، مذکورہ بالا تناسب کو بنیاد کے طور پر استعمال کرتے وقت یہ فیصلہ کرنے سے پہلے کہ کمپنی کی قسم اور کمپنی کے معیار کو ذہن میں رکھنا چاہئے۔ یہ ایک تقابلی تجزیہ ہے ، آخر کار!

- مثال کے طور پر ، بڑی اور اچھی طرح سے قائم کمپنیاں اپنے بیلنس شیٹ ڈھانچے کے واجب الادا حص componentہ کو مشکلات میں لائے بغیر اعلی فیصد پر دھکیل سکتی ہیں جب کہ چھوٹی کمپنیاں ایسا نہیں کرسکتی ہیں۔

مالی واجبات کی مثالیں

اعلی قرض کمپنیاں:

ان دنوں ، تیل کی پوری تلاشی اور پیداواری صنعت بے مثال قرضوں کے انبار میں مبتلا ہے۔ ایکسن ، شیل ، بی پی ، اور شیورون نے دو سال کی زوال کے دوران 184 بلین ڈالر کے قرض مشترکہ کیے ہیں۔ وجہ یہ ہے کہ خام تیل کی قیمتیں اب کافی عرصے سے منافع بخش سطح سے کم رہیں۔ اور ان کمپنیوں کو توقع نہیں تھی کہ اس بدحالی کو اس لمبے عرصے تک بڑھایا جائے گا۔ لہذا انہوں نے اپنے نئے منصوبوں اور کاموں کے لئے مالی اعانت کیلئے بہت زیادہ قرض لیا۔

لیکن اب ، چونکہ نئے منصوبے منافع بخش نہیں ہوئے ہیں ، لہذا وہ اس قرض کو ادا کرنے کے لئے اتنی آمدنی یا نقد رقم پیدا کرنے میں قاصر ہیں۔ اس کا مطلب یہ ہے کہ انکم آمدنی کے تناسب اور قرضوں کے تناسب میں کیش فلو نے ان کو سرمایہ کاری کے ل. نامناسب بنانے سے سنجیدگی سے انکار کردیا ہے۔

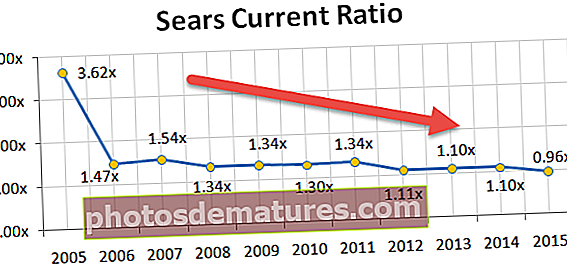

ایکسن موبل ڈیبٹ برائے ایکویٹی (سہ ماہی چارٹ)

ماخذ: ycharts

چونکہ سرمایہ کاری ناگوار ہوجاتی ہے ، سرمایہ کار اسٹاک سے اپنی رقم نکالتے ہیں۔ اس کے نتیجے میں ، قرض کا ایکویٹی تناسب بڑھتا ہے ، جیسا کہ مذکورہ چارٹ میں ایکسن موبل کے معاملے میں دیکھا جاسکتا ہے۔

اب ، تیل کمپنیاں ہر سہ ماہی میں اپنے کچھ اثاثے بیچ کر نقد رقم پیدا کرنے کی کوشش کر رہی ہیں۔ لہذا ، ان کی قرض ادا کرنے کی اہلیت فی الحال ان کے قرض تناسب پر منحصر ہے۔ اگر ان کے پاس کافی اثاثے ہیں ، تو وہ انہیں بیچ کر کافی رقم حاصل کرسکتے ہیں اور جب بھی واجب الادا ہوں قرض ادا کرسکتے ہیں۔

کم قرض کمپنیاں

دوسری طرف ، پین امریکن سلور (ایک چاندی کا کان کن) جیسی کمپنیاں ہیں ، جن پر قرض کم ہے۔ پین امریکن پر 2016 کی جون سہ ماہی کے اختتام پر نقد ، نقد مساوات ، اور 204 ملین ڈالر کی قلیل مدتی سرمایہ کاری کے مقابلے میں صرف 59 ملین ڈالر کا قرض تھا۔ اس کا مطلب یہ ہے کہ نقد ، نقد مساوات ، اور قرض کا تناسب قلیل مدتی سرمایہ کاری صرف 0.29 ہے۔ نقد رقم ، مساوی رقم اور ایک مختصر مدتی سرمایہ کاری کسی کمپنی کا سب سے زیادہ مائع اثاثہ ہیں۔ اور اس کا کل قرض صرف 0.29 گنا ہے۔ لہذا ، "قرض ادا کرنے کی صلاحیت" کے نقطہ نظر سے ، اس وقت ان تیل کمپنیوں کے مقابلے میں پین امریکن ایک بہت ہی سازگار سرمایہ کاری ہے۔

پین امریکہ سلور ڈیٹ ٹو ایکویٹی (سہ ماہی)

ماخذ: ycharts

اب ، پین امریکن کا مذکورہ بالا چارٹ بھی قرض سے ایکویٹی کے تناسب میں اضافہ ظاہر کرتا ہے۔ لیکن اس تناسب کی قدر کو دونوں چارٹ میں دیکھیں۔ یہ ایکسن کے لئے 0.261 ہے جبکہ یہ پین امریکن کیلئے صرف 0.040 ہے۔ یہ موازنہ واضح طور پر ظاہر کرتا ہے کہ ایکسن میں سرمایہ کاری کرنے کے مقابلے میں پین امریکن میں سرمایہ کاری کرنا بہت کم خطرہ ہے۔

نتیجہ اخذ کرنا

مالی ذمہ داریوں کا تجزیہ کرنے کا کوئی ایک طریقہ نہیں ہے۔ تاہم ، معنی دارانہ تناسب کا پتہ لگانا اور ان کی دوسری کمپنیوں کے ساتھ موازنہ کرنا ایک کمپنی میں سرمایہ کاری کرنے کے بارے میں فیصلہ کرنے کے لئے ایک مستحکم اور سفارش کردہ طریقہ ہے۔ اس مقصد کے لئے روایتی طور پر مخصوص تناسب متعین کیا گیا ہے۔ لیکن تجزیہ کے مقصد پر منحصر ہے کہ آپ اپنے تناسب کو بہت اچھی طرح سے سامنے لاسکتے ہیں۔

کارآمد پوسٹس

- مارکیٹیبل سیکیورٹیز کی تعریف

- گھومنے والی سہولیات کی سہولیات

- شیئردارک کا ایکویٹی منافع کیا ہے؟

- آمدنی کے بیان کا مقصد <