اوسط کی شرح (شرح ، فارمولا) | حساب کتاب کیسے کریں؟

ریٹرن کی اوسط شرح کتنی ہے؟

اوسط شرح ریٹ (اے آر آر) سے مراد واپسی کی فیصد شرح ہے جو کسی سرمایہ کاری یا اثاثہ پر متوقع ہے اس منصوبے کی زندگی میں ابتدائی سرمایہ کاری لاگت یا اوسط سرمایہ کاری ہے۔ اوسط شرح منافع کا فارمولا ٹیکس کے بعد اوسطا سالانہ خالص آمدنی کو تقسیم کرکے یا سرمایہ کاری پر اصل سرمایہ کاری یا منصوبے کی زندگی کے دوران اوسط سرمایہ کاری کے ذریعہ تقسیم کرکے پیدا کیا جاتا ہے اور پھر فیصد کے لحاظ سے ظاہر کیا جاتا ہے۔

فارمولہ کی اوسط شرح

ریاضی کے لحاظ سے ، اس کی نمائندگی اس طرح کی ہے ،

ٹیکسوں / ابتدائی سرمایہ کاری کے بعد ریٹرن فارمولے کی اوسط شرح = اوسط سالانہ خالص آمدنی * 100٪یا

ریٹرن فارمولے کی اوسط شرح = ٹیکسوں کے بعد سالانہ خالص آمدنی / منصوبے کی زندگی میں اوسطا سرمایہ کاری * 100٪

وضاحت

اوسط واپسی کے حساب کتاب کا فارمولا مندرجہ ذیل اقدامات استعمال کرکے حاصل کیا جاسکتا ہے۔

مرحلہ نمبر 1: سب سے پہلے ، کسی سرمایہ کاری سے حاصل ہونے والی آمدنی کا تعی .ن کریں ، اسٹاک ، آپشنز ، وغیرہ وغیرہ کی اہم مدت کے لئے پانچ سال کہیں۔ اب ، اوسط سالانہ واپسی کا حساب لگائیں کہ نمبر کے ذریعے کمائی کے خلاصے کو تقسیم کریں۔ غور سالوں کے.

مرحلہ 2: اگلا ، ایک بار کی سرمایہ کاری کی صورت میں ، اثاثہ میں ابتدائی سرمایہ کاری کا تعین کریں۔ باقاعدہ سرمایہ کاری کی صورت میں ، زندگی میں اوسطا investment سرمایہ کاری پکڑی جاتی ہے۔

مرحلہ 3: آخر میں ، اوسط منافع کا حساب کتاب اوسط سالانہ واپسی (مرحلہ 1) کو اثاثہ میں ابتدائی سرمایہ کاری (مرحلہ 2) میں تقسیم کرکے کیا جاتا ہے۔ یہ بھی اوسطا average سالانہ واپسی کو اثاثہ میں اوسط سرمایہ کاری کے ذریعے تقسیم کرکے حاصل کیا جاسکتا ہے اور پھر اوپر کی طرح فیصد کے لحاظ سے اظہار کیا جاسکتا ہے۔

مثالیں

اس کو بہتر سمجھنے کے ل to ، اوسط ریٹرن فارمولہ کے حساب کتاب کے لئے کچھ آسان سے اعلی درجے کی مثالوں کو دیکھیں۔

آپ ریٹرن فارمولہ ایکسل ٹیمپلیٹ کی اوسط شرح کو یہاں ڈاؤن لوڈ کرسکتے ہیں

مثال # 1

آئیے ہم جائداد غیر منقولہ سرمایہ کاری کی مثال لیتے ہیں جو سال 1 میں ،000 25،000 ، سال 2 میں ،000 30،000 اور سال 3 میں $ 35،000 کے منافع حاصل کرنے کا امکان ہے۔ ابتدائی سرمایہ کاری ،000 350،000 ہے جس میں a 50،000 کی تخفیف قیمت اور 3 سال کی متوقع زندگی ہے۔ دی گئی معلومات کی بنیاد پر سرمایہ کاری کی واپسی کی اوسط شرح حساب کتاب کریں۔

جائداد غیر منقولہ سرمایہ کاری کی اوسط سالانہ آمدنی کا حساب کتاب کیا جاسکتا ہے ،

اوسط سالانہ واپسی = سال 1 ، سال 2 اور سال 3 / تخمینہ شدہ زندگی میں حاصل ہونے والی آمدنی کا جوڑ

= ($25,000 + $30,000 + $35,000) / 3

= $30,000

لہذا ، جائداد غیر منقولہ سرمایہ کاری کی اوسط شرح منافع کا حساب کتاب اس طرح ہوگا ،

- اوسط واپسی = = $ 30،000 / ($ 350،000 - ،000 50،000) * 100٪

- اوسط واپسی = 10.00٪

لہذا ، ریل اسٹیٹ کی سرمایہ کاری کا اے آر آر 10.00٪ ہے۔

مثال # 2

آئیے ہم ایک ایسے سرمایہ کار کی مثال لیتے ہیں جو موازنہ رسک سطح کی دو سیکیورٹیز پر غور کر رہا ہے تاکہ ان میں سے ایک کو اپنے پورٹ فولیو میں شامل کیا جاسکے۔ درج ذیل معلومات کی بنیاد پر معلوم کریں کہ کون سی سیکیورٹی منتخب کی جانی چاہئے:

سیکیورٹی A کے لئے اوسطا سالانہ آمدنی کا حساب کتاب کیا جاسکتا ہے ،

اوسطا سالانہ آمدنی A= سال 1 ، سال 2 اور سال 3 / تخمینہ شدہ زندگی میں حاصل ہونے والی رقم

= ($5,000 + $10,000 + $12,000) / 3

= $9,000

اسٹاک اے کے اے آر آر کا حساب کتاب مندرجہ ذیل طور پر کیا جاسکتا ہے ،

- اوسط واپسی A = $9,000 / $50,000 * 100%

اسٹاک اے کے لئے اے آر آر

- اوسط واپسی = 18.00%

سکیورٹی بی کے لئے اوسطا سالانہ آمدنی کا حساب کتاب کیا جاسکتا ہے ،

اوسطا سالانہ آمدنی بی= ($7,000 + $12,000 + $14,000) / 3

= $11,000

اسٹاک بی کے لئے اوسط شرح منافع کا حساب کتاب مندرجہ ذیل طور پر کیا جاسکتا ہے ،

- اوسط واپسی بی = $11,000 / $65,000 * 100%

اسٹاک بی کی اوسط واپسی ہوگی۔

- سکیورٹی B کے لئے اوسط واپسی = 16.92٪

دی گئی معلومات کی بنیاد پر ، سیکیورٹی A کو پورٹ فولیو کے لئے ترجیح دی جانی چاہئے کیونکہ اس کی سیکیورٹی B کی نسبت اوسطا زیادہ ریٹرن ہے۔

کیلکولیٹر

آپ درج ذیل کیلکولیٹر استعمال کرسکتے ہیں۔

| ٹیکسوں کے بعد اوسطا سالانہ خالص آمدنی | |

| ابتدائی سرمایہ کاری | |

| ریٹرن فارمولہ کی اوسط شرح = | |

| ریٹرن فارمولہ کی اوسط شرح == |

| ||||||||||

|

متعلقہ اور استعمال

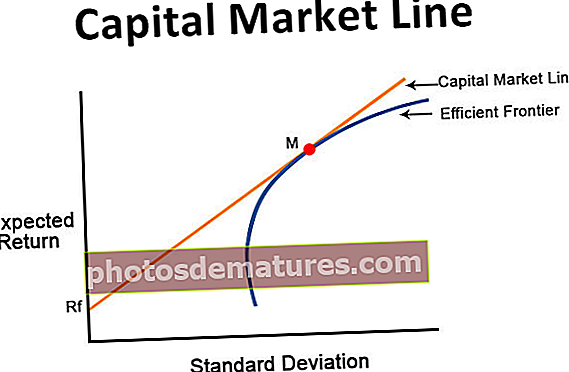

شرح منافع کی اوسط شرح کے تصور کو سمجھنا ضروری ہے کیونکہ یہ سرمایہ کاروں کے ذریعہ کسی سرمایہ کاری سے متوقع واپسی کی متوقع رقم کی بنیاد پر فیصلے کرنے کے لئے استعمال ہوتا ہے۔ اسی بنا پر ، کوئی سرمایہ کار یہ فیصلہ کرسکتا ہے کہ سرمایہ کاری میں داخل ہونا ہے یا نہیں۔ مزید یہ کہ سرمایہ کار اس واپسی کو اثاثوں کی درجہ بندی کے لئے استعمال کرتے ہیں اور بالآخر درجہ بندی کے مطابق سرمایہ کاری کرتے ہیں اور انہیں پورٹ فولیو میں شامل کرتے ہیں۔

منصوبوں کے معاملات میں ، کوئی سرمایہ کار میٹرک کا استعمال کرتے ہوئے یہ چیک کرتا ہے کہ واپسی کی اوسط شرح ریٹرن کی مطلوبہ شرح سے زیادہ ہے یا نہیں ، جو سرمایہ کاری کے لئے ایک مثبت سگنل ہے۔ ایک بار پھر ، باہمی خصوصی منصوبوں کے لئے ، ایک سرمایہ کار سب سے زیادہ واپسی کے ساتھ قبول کرتا ہے۔ مختصر یہ کہ واپسی جتنا زیادہ ہوگی اتنا ہی بہتر اثاثہ ہوگا۔