ڈسکاؤنٹ بانڈ (تعریف ، مثالوں) | ڈسکاؤنٹ بانڈ کی اعلی 2 اقسام

ڈسکاؤنٹ بانڈ کیا ہے؟

ڈسکاؤنٹ بانڈ ایک بانڈ کے طور پر بیان کیا جاتا ہے جو جاری کے وقت اس کی قیمت کی قیمت سے کم کے لئے جاری کیا جاتا ہے۔ یہ ان بانڈوں سے بھی مراد ہے جن کے کوپن کی شرح مارکیٹ سود کی شرح سے کم ہے اور اسی وجہ سے ثانوی مارکیٹ میں اس کے چہرے کی قیمت سے بھی کم پر تجارت کرتی ہے۔

فرض کریں کہ ایک بانڈ مارکیٹ میں 80 امریکی ڈالر میں فروخت ہوا ہے۔ لیکن پختگی کے اختتام پر ، بانڈ 100 امریکی ڈالر ادا کرتا ہے۔ بانڈ سستا نظر آتا ہے لیکن جاری کرنے والا مالی پریشانی میں پڑ سکتا ہے۔ لہذا کوئی عبوری یا کوپن ادائیگی نہیں ہوگی۔ اور پختگی کے اختتام پر ایک بڑا فائدہ ہوگا۔ وہ انفرادی اور ادارہ جاتی سرمایہ کار دونوں خرید سکتے اور بیچ سکتے ہیں۔ تاہم ، ادارہ جاتی سرمایہ کاروں کو ڈسکاؤنٹ بانڈز کی خرید و فروخت کے لئے مخصوص ضوابط پر عمل کرنا ہوگا۔ امریکی بچت بانڈ ڈسکاؤنٹ بانڈ کی ایک مثال ہے۔

ڈسکاؤنٹ بانڈ کی اقسام

ذیل میں رعایت بانڈ کی اقسام ہیں۔

# 1 - پریشان کن بانڈ

- ڈیفالٹ ہونے کا زیادہ امکان۔

- قیمتوں کا سامنا کرنے کیلئے ایک خاص رعایت پر تجارت ،

- اس طرح کے بانڈ سود کی ادائیگی کرسکتے ہیں یا نہیں کر سکتے ہیں۔ یا ادائیگی کے اوقات میں تاخیر ہوسکتی ہے۔ لہذا اس طرح کے بانڈ میں سرمایہ کار قیاس آرائیاں کر رہے ہیں۔ تو بانڈ کی کم از کم قیمت اور ان بانڈز سے کم سے کم سود بھی انہیں ایک اعلی پیداوار بخش بانڈ بناتا ہے۔

# 2 - زیرو کوپن بانڈ

- زیرو کوپن بانڈز اپنے دور میں کسی بھی کوپن کی ادائیگی نہیں کرتے ہیں۔

- یہ ایک قسم کا گہرا رعایت بانڈ ہے جہاں انہیں 20٪ کی چھوٹ پر بھی جاری کیا جاسکتا ہے خاص طور پر جب پختگی کی مدت زیادہ ہو۔

- اگرچہ سود کی ادائیگی نہیں ہوسکتی ہے ، لیکن بانڈ کی قیمت مدت کے اختتام تک مستقل طور پر بڑھتی ہے۔ اس کی وجہ یہ ہے کہ بانڈ مکمل طور پر پختگی پر ادا کیے جاتے ہیں۔

ڈسکاؤنٹ بانڈ کی مثال

آئیے ڈسکاؤنٹ بانڈ کی مثال لیتے ہیں۔

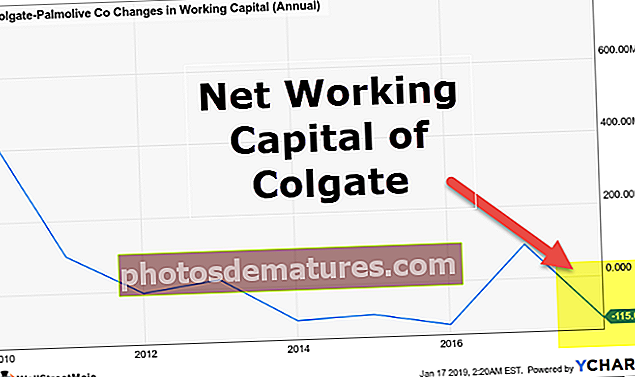

نیس ڈیک میں درج ایک بانڈ پر غور کریں جو فی الحال رعایت پر تجارت کررہا ہے۔ بانڈ کی کوپن کی شرح 4.92 ہے۔ بانڈ کے اجرا کے وقت قیمت $ 100 ہے۔ اجراء کے وقت پیداوار 4.92٪ ہے۔ موجودہ قیمت .9 79.943 ہے جو صاف ظاہر کرتی ہے کہ بانڈ ایک چھوٹ پر تجارت کر رہا ہے۔ اگرچہ 10 سالہ ٹریژری نوٹ پر حاصل ہونے والی پیداوار کے مقابلے میں کوپن کی شرح زیادہ ہے لیکن پھر بھی بانڈ کی قیمت میں رعایت کی جاتی ہے۔ اس کی وجہ یہ ہے کہ کمپنی کی آمدنی کم ہے اور منفی نقد بہاؤ ہے۔ اس سے طے شدہ خطرہ بڑھ جاتا ہے۔

پیداوار میں کوپن کی شرح سے بھی زیادہ تجارت ہوسکتی ہے۔ یہ اس وقت ہوتا ہے جب قیمت چہرے کی قیمت سے بہت کم ہو۔ اس سے صاف ظاہر ہوتا ہے کہ یہ گہری رعایتی بانڈ ہے۔ اسی طرح جب کسی کریڈٹ ریٹنگ ایجنسی کے ذریعہ کمپنی کی کریڈٹ ریٹنگ کم ہوجاتی ہے تو پھر سرمایہ کار ثانوی مارکیٹ میں اعلی مقدار میں فروخت کرنا شروع کردیتے ہیں۔ اس سے بانڈ کی منصفانہ قیمت کم ہوجاتی ہے جس سے پیداوار میں اضافہ ہوتا ہے۔

ڈسکاؤنٹ بانڈز کی حاصلات تک پختگی (YTM)

وائی ٹی ایم آئی آر آر ہے - بانڈ میں سرمایہ کاری کی واپسی کی داخلی شرح ، اگر کوئی سرمایہ کار اس بانڈ کو پختگی ہونے تک برقرار رکھتا ہے جس میں شیڈول کے مطابق کی گئی تمام ادائیگیاں ہوں اور اس کے برابر شرح پر دوبارہ سرمایہ کاری کی جائے۔ رعایت بانڈ کی حاصلات کو پختگی کو سمجھنے کے ل it ، بہتر ہے کہ ان بانڈوں سے شروع کریں جو کوپن کی ادائیگی نہیں کرتے ہیں۔ پھر کوپن بانڈز کے ساتھ کچھ مزید پیچیدہ امور فہم ہوجاتے ہیں۔

YTM ڈسکاؤنٹ بانڈ کا حساب کتاب کیا جاتا ہے

- n = پختگی تک سالوں کی تعداد

- چہرہ قدر = بانڈ کی پختگی کی قیمت

YTM وہ شرح ہے جو ایک سرمایہ کار بونڈ سے موصول ہونے والی تمام کوپن ادائیگیوں کو ایک ہی شرح پر بانڈ کی پختگی کی تاریخ تک دوبارہ لگانے سے حاصل کرتا ہے۔ مستقبل کے سبھی نقد آمدنی کا PV (موجودہ قدر) بانڈ کی مارکیٹ قیمت ہے۔ چھوٹ کی شرحوں کا حساب لگانے کا براہ راست کوئی طریقہ نہیں ہے۔ تاہم ، ایک آزمائشی اور غلطی کا طریقہ موجود ہے جسے YTM پر اس وقت تک لاگو کیا جاسکتا ہے جب تک کہ ادائیگیوں کے سلسلے کی موجودہ قیمت بانڈ کی قیمت کے برابر نہ ہو۔

سود کی شرح اور ڈسکاؤنٹ بانڈ

بانڈ کی قیمتیں اور بانڈ کی پیداوار کا ایک الٹا تعلق ہے۔ جب سود کی شرح میں اضافہ ہوگا تو ، بانڈ کی قیمت میں کمی ہوگی اور اس کے برعکس۔ مارکیٹ سود کے مقابلے میں کم سود یا کوپن ریٹ کے ساتھ ایک بانڈ ممکنہ طور پر اس کی قیمت کی قیمت سے کم قیمت پر فروخت ہوگا۔ یہ بہتر واپسی کے ساتھ ملتے جلتے بانڈز یا دیگر سیکیورٹیز کی دستیابی کی وجہ سے ہے۔

مثال کے طور پر ، جب مارکیٹ میں بانڈ فروخت ہونے کے بعد سود کی شرحیں بڑھ جاتی ہیں۔ مارکیٹ میں سود کی شرح زیادہ ہونے کی وجہ سے نئے فروخت ہونے والے بانڈ کی قیمت کم ہوگی۔ اگر بانڈ کا خریدار ثانوی مارکیٹ میں اس بانڈ کو فروخت کرنا چاہتا ہے ، تو پھر وہ فروخت پر اثر انداز ہونے کے لئے انہیں کم قیمت پر پیش کرنا پڑے گا۔ جب مروجہ مارکیٹ سود کی شرحیں اس مقام تک پہنچتی ہیں جہاں ایک بانڈ کی قیمت اس کے چہرے کی قیمت سے نیچے آتی ہے ، تو یہ رعایت بانڈ بن جاتا ہے۔

ایک بہت ہی اہم رشتہ بھی اس فارمولے سے اخذ کیا جاسکتا ہے۔ بیان کردہ مثال میں کوپن کی شرح (ر) YTM سے زیادہ ہے۔ اگر r

کوپن کی شرح اور YTM کے دو مزید امتزاجوں کی نقالی بنانے سے مندرجہ ذیل نتائج برآمد ہوتے ہیں:

** یہ گراف ایک سیدھی لائن کی طرح لگتا ہے کیونکہ ہم نے صرف دو ڈیٹا پوائنٹس استعمال کیے ہیں لیکن حقیقت میں جب ہم زیادہ ڈیٹا پوائنٹس پر غور کرتے ہیں تو ، یہ زیادہ ظریف گراف کی طرح نظر آتی ہے۔

فوائد

کچھ فوائد مندرجہ ذیل ہیں:

- جب کوئی سرمایہ کار رعایتی قیمت پر سرمایہ کاری خریدتا ہے ، تو وہ سرمایہ کے حصول کے لئے زیادہ سے زیادہ موقع فراہم کرتا ہے۔ تاہم ، اس فائدہ کا موازنہ اس طرح کے سرمایے پر ٹیکس ادا کرنے کے نقصان سے کیا جانا چاہئے۔

- بانڈ ہولڈرز باقاعدہ وقفوں میں دلچسپی وصول کرتے ہیں (جب تک کہ یہ صفر کوپن بانڈ نہیں ہوتا ہے) - عام طور پر نیم سالانہ۔

- انہیں طویل مدتی اور قلیل مدتی پختگی کے ساتھ پیش کیا جاتا ہے۔

نقصانات

اس کے کچھ نقصانات یہ ہیں:

- یہ جاری کنندگان کا ڈیفالٹ ، گرتے ہوئے منافع یا بانڈ خریدنے میں سرمایہ کاروں کی ہچکچاہٹ کے امکان کی نشاندہی کرتا ہے۔

- طویل مدتی ڈسکاؤنٹ بانڈز کے ساتھ پہلے سے طے شدہ خطرہ زیادہ ہوتا ہے۔

- گہرے رعایتی بانڈ ایک کمپنی کی مالی پریشانی کی نشاندہی کرتے ہیں اور اس وجہ سے یہ زیادہ خطرہ کی نشاندہی کرتے ہیں۔

نتیجہ اخذ کرنا

ڈسکاؤنٹ بانڈز میں سرمایہ کاری سے پہلے کچھ خطرات ہیں جن کا تجزیہ کرنے کی ضرورت ہے۔ وہ سود کی شرح کا خطرہ ، کریڈٹ رسک ، افراط زر کا خطرہ ، دوبارہ سرمایہ کاری کا خطرہ ، لیکویڈیٹی رسک ہیں۔ چونکہ سرمایہ کار ہمیشہ اعلی پیداوار کا ارادہ رکھتے ہیں ، اس بانڈ کے لئے وہ کم قیمت دیتے ہیں جس میں موجودہ شرحوں کے مقابلے کم کوپن ہوتے ہیں۔ لہذا ، کم کوپن کی شرحوں کو پورا کرنے کے ل they ، وہ بانڈز کو چھوٹ پر خریدیں گے۔ ایک بانڈ جو چہرے کی قیمت سے نمایاں طور پر کم قیمت پر فروخت ہوتا ہے یہاں تک کہ اس میں 20 فیصد یا اس سے زیادہ رعایت ہوتی ہے۔