آپشن معاہدہ (تعریف ، مثالوں) | اختیارات کے معاہدے کی سرفہرست 2 قسمیں

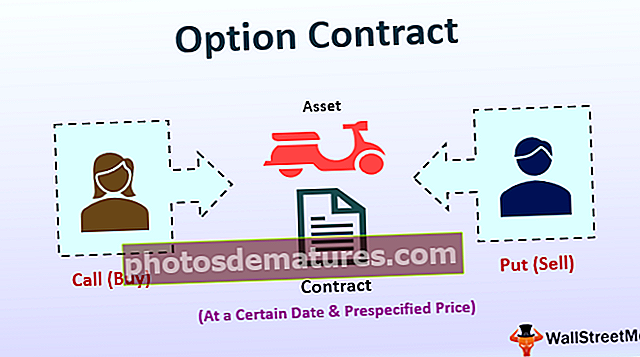

آپشن معاہدہ کی تعریف

ایک آپشن معاہدہ ایک معاہدہ ہے جو آپشن ہولڈر کو کسی مخصوص تاریخ (جس کی تاریخ ختم ہونے کی تاریخ یا پختگی کی تاریخ کے طور پر جانا جاتا ہے) کو کسی مخصوص قیمت پر (ہڑتال کی قیمت یا ورزش کی قیمت کے طور پر جانا جاتا ہے) پر بیچنے والے بیچنے کا حق دیتا ہے جبکہ بیچنے والے یا آپشن کے مصنف کے پاس اس کے سوا کوئی چارہ نہیں ہوتا ہے کہ اگر اختیار استعمال کیا گیا ہو تو وہ بنیادی اثاثہ کی فراہمی یا خریداری کرے گا۔

معاہدے میں 2 پارٹیاں ہیں

- آپشن ہولڈر یا آپشن کا خریدار: یہ معاہدے میں داخل ہونے کے لئے ابتدائی قیمت ادا کرتا ہے۔ کال آپشن خریدار قیمت میں اضافے سے فائدہ اٹھاتا ہے لیکن اس کی قیمت میں کمی واقع ہونے میں کمی کا خطرہ محدود ہوتا ہے کیونکہ زیادہ سے زیادہ وہ کھو سکتا ہے یہ آپشن پریمیم ہے۔ اسی طرح ، پٹ آپشن خریدار قیمتوں میں کمی سے فائدہ اٹھاتے ہیں لیکن قیمت میں اضافے کی صورت میں اس میں کمی کا خطرہ محدود ہوتا ہے۔ مختصرا، ، یہ سرمایہ کاروں کے منفی پہلو کو محدود کرتے ہیں جبکہ اضافی صلاحیت کو لامحدود رکھتے ہیں۔

- آپشن بیچنے والے یا آپشن کا مصنف: یہ خطرہ برداشت کرنے کے لئے آپشن معاہدے کے آغاز پر پریمیم وصول کرتا ہے۔ کال رائٹر کو قیمت میں کمی سے فائدہ ہوتا ہے لیکن قیمت میں اضافے کی صورت میں لامحدود الٹا خطرہ ہوتا ہے۔ اسی طرح مصنف کے فوائد رکھیں اگر قیمت میں اضافہ ہوتا ہے کیونکہ وہ پریمیم رکھتا ہے لیکن قیمت میں کمی کی کافی مقدار سے محروم ہوسکتا ہے۔

اسٹاک ، اسٹاک انڈیکس ، فیوچر معاہدے ، غیر ملکی کرنسی ، اور دیگر اثاثوں پر فی الحال اختیارات کا کاروبار ہوتا ہے۔

آپشن معاہدے کی اقسام اور مثالیں

# 1 - کال آپشن

اس کے مالک کو یہ حق حاصل ہوتا ہے کہ وہ ختم ہونے کی تاریخ پر اسٹرائیک پرائس پر ایک بنیادی اثاثہ خریدیں۔ زیریں اثاثوں کی نقل و حرکت پر کال کا مالک تیزی سے ہے (اسٹاک کی قیمت میں اضافے کی توقع کرتا ہے)۔ آئیے ایک مثال لیں ایک ایسے سرمایہ کار پر غور کریں جو option 7820 کی ہڑتال کے ساتھ کال آپشن خریدتا ہے۔ موجودہ قیمت 00 7600 ہے ، میعاد ختم ہونے کی تاریخ 4 ماہ میں ہے اور ایک حصہ خریدنے کے آپشن کی قیمت $ 50 ہے۔

- لانگ کال پے آف فی شیئر = [زیادہ سے زیادہ (اسٹاک کی قیمت - ہڑتال کی قیمت ، 0) - فی شیئر اپفرنٹ پریمیم

- مقدمہ 1: اگر میعاد ختم ہونے پر اسٹاک کی قیمت $ 7920 ہے تو آپشن استعمال کیا جائے گا اور ہولڈر اسے @ 7820 @ خریدے گا اور اسے $ 7920 میں فوری طور پر مارکیٹ میں فروخت کرے گا ، جس کا ادائیگی $ 50 کی ادائیگی کے سامنے premium 100 کا فائدہ ہو گا ، خالص منافع $ 50 ہے۔

- کیس 2: اگر میعاد ختم ہونے پر اسٹاک کی قیمت 00 7700 ہے تو آپشن ہولڈر ورزش نہ کرنے کا انتخاب کرے گا کیونکہ جب اسے اسٹاک کی مارکیٹ کی قیمت $ 7700 ہے تو اسے 7820 ڈالر میں خریدنے کا کوئی فائدہ نہیں ہے۔ $ 50 کے سامنے والے پریمیم کو مدنظر رکھتے ہوئے ، خالص نقصان $ 50 ہے۔

# 2 - آپشن ڈالیں

اس کے مالک کو یہ حق حاصل ہوتا ہے کہ وہ میعاد ختم ہونے کی تاریخ پر اثاثہ کی بنیادی قیمت فروخت کرے۔ اسٹاک کی قیمت میں نقل و حرکت پر پوٹ مالک مچھلی ہے (اسٹاک کی قیمت میں کمی کی توقع کرتا ہے)۔ آئیے ایک مثال لیں ایک ایسے سرمایہ کار پر غور کریں جو 7550 a کی ہڑتال کے ساتھ پٹ آپشن خریدتا ہے۔ موجودہ قیمت 00 7600 ہے ، ختم ہونے کی تاریخ 3 ماہ میں ہے اور ایک حصہ خریدنے کے آپشن کی قیمت the 50 ہے۔

- لانگ پٹ پےف فی شیئر = [میکس (ہڑتال کی قیمت - اسٹاک کی قیمت ، 0) - فی حصص پریمیم پریمیم

- مقدمہ 1: اگر میعاد ختم ہونے پر اسٹاک کی قیمت 00 7300 ہے تو سرمایہ کار مارکیٹ میں اثاثہ $ 7300 میں خریدے گا اور put 25050 کے منافع کا احساس کرنے کے لئے اسے 7550 @ @ ڈال کے آپشن کی شرائط کے تحت فروخت کرے گا۔ premium 50 کو ادا کیے جانے والے سامنے کے پریمیم پر غور کریں تو منافع $ 200 ہے۔

- کیس 2: اگر میعاد ختم ہونے پر اسٹاک کی قیمت 00 7700 ہے تو پلٹ آپشن بیکار ہوجاتا ہے اور سرمایہ کار $ 50 کھو دیتا ہے جو سب سے پہلے کا پریمیم ہے۔

آپشن معاہدوں کا استعمال

# 1 - قیاس آرائی

سرمایہ کار ایک اختیار کی حیثیت اختیار کرتا ہے جہاں اسے یقین ہے کہ اسٹاک کی قیمت فی الحال کم قیمت پر فروخت ہورہی ہے لیکن مستقبل میں اس میں کافی حد تک اضافہ ہوسکتا ہے جس کے نتیجے میں منافع ہوگا۔ یا ایسی صورت میں جب اسے یقین ہے کہ اسٹاک کی مارکیٹ قیمت زیادہ قیمت پر فروخت ہورہی ہے لیکن مستقبل میں گر سکتی ہے جس کے نتیجے میں منافع ہوگا۔ وہ مارکیٹ متغیر کی مستقبل کی سمت پر شرط لگا رہے ہیں۔

# 2 - ہیجنگ

سرمایہ کار کے پاس پہلے سے ہی اثاثہ کی نمائش ہوتی ہے لیکن مارکیٹ کے متغیر میں ناگوار حرکت کے خطرے سے بچنے کے لئے آپشن معاہدہ استعمال کریں۔

آپشن معاہدوں کا تبادلہ تجارت یا اس سے زیادہ کاؤنٹر سے ہوتا ہے

- تبادلہ تجارت والے اختیارات میعاد ختم ہونے کی تاریخوں ، معاہدے کے سائز ، ہڑتال کی قیمت ، پوزیشن کی حدود اور ورزش کی حدود کے حوالے سے معیاری خصوصیات والی ہیں اور اس تبادلے میں تجارت کی جاتی ہے جہاں کم از کم طے شدہ خطرہ ہوتا ہے۔

- کاؤنٹر پر، نجی جماعتیں اپنی مخصوص ضروریات کو پورا کرنے کے ل Options اختیارات کے مطابق بن سکتی ہیں۔ چونکہ نجی طور پر بات چیت کرنے والے آپشن مصنف اپنی ذمہ داری سے پہلے ہی طے کرسکتے ہیں۔ انسداد مارکیٹ سے زیادہ 1980 کے بعد ایکسچینج ٹریڈ مارکیٹ سے کہیں زیادہ بڑی ہے۔

- یہ اختیار امریکی یا یوروپی ہوسکتا ہے: میعاد ختم ہونے کی تاریخ تک کسی بھی وقت امریکی آپشن کا استعمال کیا جاسکتا ہے جبکہ یورپی آپشن صرف میعاد ختم ہونے کی تاریخ پر ہی استعمال کیا جاسکتا ہے۔ ایکسچینج میں ٹریڈ ہونے والے بیشتر آپشن یورپی آپشن ہیں جو امریکی آپشن سے زیادہ تجزیہ کرنا آسان ہیں۔

آپشن معاہدہ کی قیمت کے ڈرائیور

- بنیادی اسٹاک کی اتار چڑھاؤ: اتار چڑھاؤ اس بات کا ایک پیمانہ ہے کہ ہم مستقبل کی قیمتوں میں ہونے والی حرکات کے بارے میں کتنے غیر یقینی ہیں۔ چونکہ اتار چڑھاؤ کی وجہ سے قدر میں اضافے میں قدر کی کمی یا قدر میں کمی کا امکان بڑھ جاتا ہے۔ اسٹاک کی اتار چڑھاؤ جتنا زیادہ ہوگا اس اختیار کی قیمت زیادہ ہوگی۔

- پختگی کا وقت: میعاد ختم ہونے میں جتنا زیادہ وقت باقی رہتا ہے اس سے زیادہ اختیارات کی اقدار بھی ہوں گی۔ پختگی پختہ معاہدے کے مقابلے میں طویل پختگی کا اختیار قیمتی ہے

- بنیادی اسٹاک کی سمت: اگر اسٹاک کی تعریف ہوتی ہے تو ، اس کا کال آپشن پر مثبت اثر پڑے گا اور پوت آپشنز پر منفی اثر پڑے گا۔ اگر اسٹاک گرتا ہے تو اس کا الٹا اثر پڑتا ہے۔

- خطرے سے پاک شرح: جیسے جیسے سود کی شرح میں اضافہ ہوتا ہے اس سے سرمایہ کاروں کو مطلوبہ متوقع واپسی میں اضافہ ہوتا ہے۔ اس کے علاوہ ، مستقبل میں قیمتوں میں نقد بہاؤ کو چھوٹ دیتے ہوئے قیمت کی قیمت میں کمی کی صورت میں اعلی رعایت کی شرح کے نتائج کا استعمال کرتے ہوئے قیمت کو پیش کرنا۔ مشترکہ اثر کال آپشن کی قدر کو بڑھا دیتا ہے اور پوپ آپشن کی قدر کو گھٹا دیتا ہے۔

آپشن معاہدے کے فوائد

- انشورنس فراہم کریں: سرمایہ کار منفی قیمت کی نقل و حرکت سے اپنے آپ کو بچانے کے لئے آپشن معاہدوں کا استعمال کرسکتے ہیں اور پھر بھی قیمتوں میں سازگار فائدہ اٹھانے کی اجازت دیتے ہیں۔

- نچلے دارالحکومت کی ضرورت: سرمایہ کار اسٹاک پرائس میں صرف ایک سامنے والا پریمیم ادا کرکے اس کی قیمت لے سکتے ہیں جو کہ اسٹاک کی اصل قیمت سے بہت کم ہے۔

- خطرہ / انعام کا تناسب: کچھ حکمت عملیوں سے سرمایہ کار کافی منافع کمانے کی اجازت دیتا ہے جبکہ نقصان صرف ادا کردہ پریمیم تک ہی محدود ہے۔

آپشن معاہدے کے نقصانات

- وقت کی کمی: پختگی کے قریب آنے کے ساتھ ہی جب آپشنوں کے معاہدے کے وقت کی قیمت کم ہوتی ہے تو اس کی قیمت کم ہوتی ہے۔

- ابتدائی سرمایہ کاری میں شامل ہے: ہولڈر کو لازمی طور پر ایک ناقابل واپسی پریمیم ادائیگی کرنے کی ضرورت ہوتی ہے جو اس اختیار کو استعمال نہ کرنے پر کھو سکتی ہے۔ اتار چڑھاؤ والی منڈیوں کے دوران ، معاہدے سے وابستہ آپشن پریمیم کافی زیادہ ہوسکتا ہے۔

- فارم بیعانہ: آپشن معاہدہ ایک دو دھاری تلوار ہے۔ یہ مالی نتائج کو بڑھا دیتا ہے جس کے نتیجے میں بھاری نقصانات ہوسکتے ہیں اگر قیمت توقع کے مطابق حرکت نہیں کرتی ہے۔

نتیجہ اخذ کرنا

- اس میں دو قسم کے اختیارات ہیں: کال جو ہولڈر کو کسی خاص تاریخ کے لئے کسی خاص قیمت کے لئے بنیادی اثاثہ خریدنے کا حق فراہم کرتی ہے۔ پٹ آپشن ہولڈر کو یہ حق دیتا ہے کہ وہ کسی خاص قیمت کے لئے ایک خاص تاریخ پر بنیادی اثاثہ فروخت کرے۔

- آپشن منڈیوں میں چار ممکنہ پوزیشنیں ہیں: لمبی کال ، کال میں مختصر پوزیشن ، لمبی پوزیشن ان پٹ ، اور مختصر پوزیشن ان پٹ۔ کسی آپشن میں مختصر پوزیشن لینا اسے لکھنے کے نام سے جانا جاتا ہے۔

- ایکسچینج میں لازمی ہے کہ وہ اختیارات کے معاہدوں کی شرائط کو بتائے۔ اس کے ل contract معاہدے کا سائز ، میعاد ختم ہونے کا وقت اور ہڑتال کی قیمت کی وضاحت کرنا ہوگی جبکہ نجی جماعتوں کے مابین کاؤنٹر ٹریڈز اپنی مخصوص ضروریات کو پورا کرنے کے ل custom اپنی مرضی کے مطابق بناتے ہیں۔