قرض کے سازو سامان (تعریف ، اقسام) | یہ کیسے کام کرتا ہے؟

قرض کے سازوسامان کا مطلب ہے

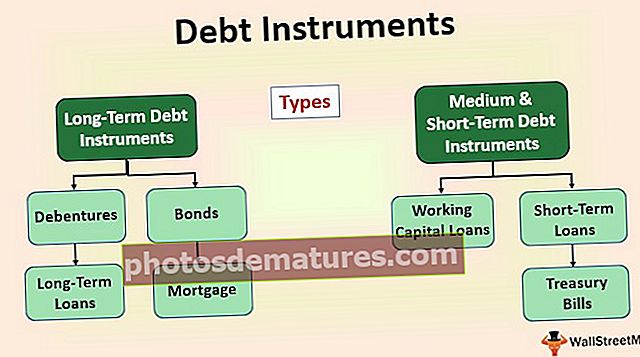

قرض کے آلے وہ آلہ ہوتے ہیں جو کمپنیوں کی طرف سے ان کی نشوونما ، سرمایہ کاری اور مستقبل کی منصوبہ بندی کے لئے مالی اعانت (قلیل مدتی کے ساتھ ساتھ طویل مدتی) فراہم کرنے کے لئے استعمال ہوتے ہیں اور یہ معاہدہ طے شدہ مدت کے اندر ہوجاتے ہیں۔ طویل مدتی آلات میں ڈیبینچر ، بانڈز ، مالی اداروں سے طویل مدتی قرضے ، غیر ملکی سرمایہ کاروں کے جی ڈی آر شامل ہیں۔ قلیل مدتی آلات میں ورکنگ کیپیٹل لون ، مالی آلات سے مختصر مدتی قرضے شامل ہیں۔

قرض کے آلات کی قسمیں

دو طرح کے قرض کے آلات ہیں ، جو مندرجہ ذیل ہیں۔

- طویل مدتی

- درمیانی اور قلیل مدتی

آئیے اب ہم ان کی تفصیل سے وضاحت کرتے ہیں۔

# 1 - طویل مدتی قرض کے سازو سامان

کمپنی ان کی نشوونما ، بھاری سرمایہ کاری ، مستقبل کی منصوبہ بندی کے ل t t hese آلات استعمال کرتی ہے۔ یہ وہ آلہ ہیں جن کی عام طور پر مدت 5 سال سے زیادہ ہوتی ہے۔ یہ آلات کمپنیوں کے اثاثوں پر معاوضے لیتے ہیں اور باقاعدگی سے سود کی ادائیگی بھی کرتے ہیں۔

# 1 - ڈیبینچر

ڈیبینچر ایک کمپنی کے ذریعہ طویل مدتی مالی اعانت کا سب سے زیادہ استعمال شدہ اور سب سے زیادہ قبول شدہ ذریعہ ہے۔ یہ قرض کے آلے کے اس طریقہ کار کے ذریعہ کمپنی کے ذریعہ جمع کی گئی فنانس پر مستحکم سود کی شرح رکھتے ہیں۔ یہ کم سے کم 5 سال کے لئے اٹھائے جاتے ہیں۔ ڈیبینچر کمپنی کے کیپیٹل ڈھانچے کا حصہ بنتا ہے لیکن بیلنس شیٹ میں کیلکولیٹ شیئر کیپٹل کے ساتھ کلب نہیں ہوتا ہے۔

# 2 - بانڈز

بانڈز بالکل ڈیبینچر کی طرح ہوتے ہیں ، لیکن بنیادی فرق یہ ہے کہ بانڈز حکومت ، مرکزی بینک اور بڑی کمپنیاں استعمال کرتی ہیں ، اور ان کو سیکیورٹیز کی مدد سے بھی حاصل کیا جاتا ہے ، جس کا مطلب ہے کہ کمپنی کے اثاثوں پر ان کا معاوضہ ہے۔ ان میں شرح سود بھی مقرر ہوتی ہے ، اور کم سے کم مدت بھی کم از کم 5 سال ہوتی ہے۔

# 3 - طویل مدتی قرضے

یہ ایک اور طریقہ ہے جس کو بینکوں ، مالیاتی اداروں سے قرض لینے کے لئے کمپنیاں استعمال کرتی ہیں۔ یہ مالی اعانت کے ل option اتنا موزوں آپشن طریقہ نہیں ہے کیونکہ کمپنیوں کو اپنے اثاثوں کو بینکوں یا مالیاتی اداروں کے پاس رہن میں رکھنا ہوتا ہے۔ اور یہ بھی ، ڈیبینچر کے مقابلے میں سود کی شرحیں بہت زیادہ ہیں۔

# 4 - رہن

اس اختیار کے تحت ، کمپنی کسی سے بھی اپنے کمپنیوں ، افراد ، بینکوں ، مالیاتی اداروں سے گروی رکھ کر اپنے فنڈز اکٹھا کرسکتی ہے۔ کمپنیوں کو فنڈ دینے میں ان کی شرح سود زیادہ ہے۔ فنڈز مہیا کرنے والی پارٹی کی دلچسپی اس لئے محفوظ ہے کہ ان کے پاس اثاثے کے رہن ہونے کا الزام ہے۔

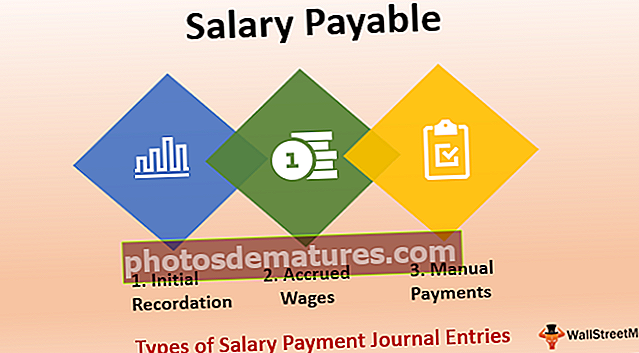

# 2 - درمیانے اور قلیل مدتی قرض کے آلے

یہ وہ آلات ہیں جن کو عام طور پر کمپنیوں نے اپنی روز مرہ کی سرگرمیوں اور کمپنیوں کی ورکنگ سرمایہ کی ضروریات کے لئے استعمال کیا ہے۔ آلات کے اس معاملے میں فنانسنگ کی مدت عام طور پر 2-5 سال سے کم ہے۔ کمپنیوں کے اثاثوں پر ان کا کوئی معاوضہ نہیں ہے اور نہ ہی کمپنیوں پر سود کی کوئی واجبات ہے۔ اس کی مثالیں مندرجہ ذیل ہیں۔

# 1 - ورکنگ کیپٹل لون

ورکنگ کیپیٹل لون وہ قرضے ہیں جو کمپنیوں کے ذریعہ اپنی روز مرہ کی سرگرمیوں کے ل used استعمال ہوتے ہیں جیسے بقایا قرض دہندگان کو صاف کرنا ، احاطے کے کرایہ کی ادائیگی ، خام مال کی خریداری ، مشینری کی مرمت۔ ان میں کمپنی کے ذریعہ مالیاتی اداروں کے ذریعہ اجازت دی گئی حد سے مہینے کے دوران استعمال ہونے والی ماہانہ حد پر سود کے معاوضے ہوتے ہیں۔

# 2 - قلیل مدتی قرضے

بینک اور مالیاتی ادارے بھی ان کی مالی اعانت کرتے ہیں ، لیکن وہ ماہانہ سود نہیں لیتے ہیں۔ ان کی شرح سود مقررہ ہے ، لیکن منتقلی کے فنڈز کی مدت 5 سال سے کم ہے۔

# 3 - ٹریژری بل

ٹریژری بل ایک مختصر مدت کے قرض کے آلے ہیں جو 12 مہینوں میں پختہ ہوجاتے ہیں۔ پختگی کے وقت انہیں مکمل طور پر چھڑایا جاتا ہے ، اور اگر پختگی سے پہلے فروخت ہوجاتا ہے تو پھر انہیں چھوٹی قیمت پر فروخت کیا جاسکتا ہے۔ ان ٹی بلوں پر سود جاری کی قیمت میں شامل ہوتا ہے کیونکہ انھوں نے پریمیم جاری کیا اور برابر قیمت پر چھڑا لیا۔

فوائد

- سود کے لئے ٹیکس کا فائدہ: قرضوں کی مالی اعانت میں ، کمپنیوں کو ٹیکس واجبات کے حساب سے پہلے منافع سے سود میں کٹوتی کا فائدہ ملتا ہے۔

- کمپنی کی ملکیت: - قرض کی مالی اعانت کے سب سے بڑے فوائد میں سے ایک یہ ہے کہ کمپنی نئے حصص یافتگان سے اپنی ملکیت نہیں کھوتی ہے کیونکہ ڈیبینچر حصص کیپٹل کا حصہ نہیں بنتا ہے۔

- فنڈ جمع کرنے میں نرمی: - ایکویٹی فنڈنگ کے مقابلے میں قرضوں کے آلات سے فنڈز آسانی سے جمع کیے جاسکتے ہیں کیونکہ باقاعدہ وقفوں پر قرض ہولڈر کو سود کی ادائیگی کی ایک مقررہ شرح ہوتی ہے۔

- کیش فلو کے لئے آسان منصوبہ بندی: - کمپنیاں قرض کے آلات سے جمع کی گئی رقوم کی ادائیگی کا شیڈول جانتی ہیں جیسے سود کی سالانہ ادائیگی ہوتی ہے اور ان آلات کو چھڑانے کے لئے ایک مقررہ مدت ہوتی ہے ، جس سے کمپنیوں کو اس کیش فلو / فنڈز کی روانی کی صورتحال کے بارے میں پہلے سے منصوبہ بندی کرنے میں مدد ملتی ہے۔

- کمپنیوں کی متواتر میٹنگز: ایسے آلات سے فنڈ اکٹھا کرنے والی کمپنیوں کو باقاعدہ اجلاسوں کے ل debt قرض ہولڈروں کو نوٹس ، میل بھیجنے کی ضرورت نہیں ہے ، جیسا کہ ایکویٹی ہولڈرز کے معاملے میں ہے۔ صرف وہی اجلاس جو قرض دہندگان کے مفاد کو متاثر کرتا ہے انہیں بھیجا جاتا۔

نقصانات

- ادائیگی: - وہ ان پر ادائیگی کا ٹیگ لے کر آتے ہیں۔ ایک بار جب قرضوں کے آلات سے فنڈز اکٹھے ہوجائیں تو ، ان کی پختگی پر یہ ادائیگی کی جائے گی۔

- سود کا بوجھ: - یہ آلہ باقاعدگی کے وقفے پر سود کی ادائیگی کرتا ہے ، جس کو پورا کرنے کی ضرورت ہے جس کے لئے کمپنی کو کافی رقم کی روانی برقرار رکھنے کی ضرورت ہے۔ سود کی ادائیگی کمپنی کے منافع کو ایک خاص رقم سے کم کرتی ہے۔

- کیش فلو کی ضرورت: - کمپنی کو سود ادا کرنے کی ضرورت ہے اور ساتھ ہی کمپنی کی اصل رقم ان ادائیگیوں کو وقت کے ساتھ ساتھ بنانے کے لئے کیش فلو بھی رکھے ہوئے ہے۔

- قرض ایکویٹی کا تناسب: - قرض دہندگان اور سرمایہ کاروں کے ذریعہ زیادہ تر قرض ایکویٹی تناسب رکھنے والی کمپنیوں کو پرخطر سمجھا جاتا ہے۔ اس کو اتنی رقم تک استعمال کرنا چاہئے ، جو قرض کے مالی خطرہ سے کم نہیں ہوتا ہے۔

- اثاثوں پر چارج: - کمپنیوں کے اثاثوں پر اس کا معاوضہ ہے ، ان میں سے بہت سے کمپنی کو اپنے مفادات / فنڈز کو چھٹکارے کے ل safe محفوظ رکھنے کے ل their اپنے اثاثوں کا گروی رکھنا / رہن رکھنا ہوتا ہے۔